Stratégie de négociation combinant des moyennes mobiles et des RSI stochastiques

Auteur:ChaoZhang est là., Date: 2024-01-16 15:46:11 Je vous en prie.Les étiquettes:

Résumé

Cette stratégie combine l'utilisation des moyennes mobiles et de l'indice de force relative stochastique (RSI stochastique) pour trouver des opportunités de trading. Plus précisément, elle examine la moyenne mobile à moyen terme dans une tendance haussière et l'indicateur de RSI stochastique suracheté/survendu pour prendre des décisions de trading lorsque les deux signaux émergent. Cette utilisation combinée peut filtrer certains faux signaux et améliorer la stabilité de la stratégie.

Principe de stratégie

Les principales composantes de cette stratégie sont les suivantes:

-

Calculer deux moyennes mobiles, MA1 et MA2, avec des périodes différentes.

-

Calculer l'indice de force relative stochastique (RSI stochastique). Cet indicateur intègre le RSI et les principes stochastiques pour montrer si le RSI est suracheté ou survendu.

-

Un signal d'achat est généré lorsque le RSI stochastique dépasse le seuil de survente, tandis qu'un signal de vente est généré lorsqu'il dépasse le seuil de surachat.

-

Entrez long lorsque les signaux RSI stochastiques sont alignés avec la moyenne mobile plus rapide au-dessus de la plus lente.

-

Calculer le montant du risque et la taille de la position.

-

Mettez le prix stop-loss et le prix profit, et suivez le prix stop profit pour maximiser le profit.

Analyse des avantages

La stratégie consistant à combiner la moyenne mobile et l'indice de risque stochastique présente les avantages suivants:

-

La combinaison des moyennes mobiles à moyen et à long terme peut déterminer la direction générale de la tendance du marché.

-

Le RSI stochastique est utile pour identifier les situations de surachat et de survente afin de saisir les opportunités d'inversion.

-

L'utilisation combinée filtre les faux signaux et améliore la stabilité.

-

La méthode du pourcentage de risque fixe gère le risque en plafonnant les pertes uniques en dessous du niveau de tolérance.

-

Arrêter les pertes et prendre des bénéfices, bloquer les bénéfices et limiter les risques à la baisse.

Analyse des risques

Cette stratégie comporte également certains risques:

-

Dans les marchés à variation, les moyennes mobiles combinées peuvent donner de faux signaux.

-

Le RSI stochastique est sensible à l'action des prix volatiles et peut également fournir de faux signaux occasionnellement.

-

L'allocation des risques fixes ne permet pas d'éviter complètement les pertes importantes.

-

Dans les scénarios de volatilité extrême, des prix de stop-loss/profit raisonnables ne sont pas disponibles.

Directions d'optimisation

La stratégie peut être encore optimisée dans les aspects suivants:

-

Testez plus de combinaisons de paramètres pour trouver les périodes optimales.

-

Essayez de combiner les moyennes mobiles avec d'autres indicateurs tels que KDJ, MACD, etc. Identifiez la meilleure correspondance.

-

Testez et optimisez sur différents instruments de trading, actuellement optimisé pour le trading FX.

-

Utiliser des modèles d'apprentissage automatique pour optimiser dynamiquement les paramètres au fil du temps par rapport aux marchés changeants.

Conclusion

La stratégie de combinaison moyenne mobile et RSI stochastique identifie la tendance avec des moyennes mobiles et des niveaux d'inversion avec RSI stochastique pour former des signaux de trading, ainsi qu'un stop loss/profit et un contrôle des risques pour former une logique de stratégie robuste.

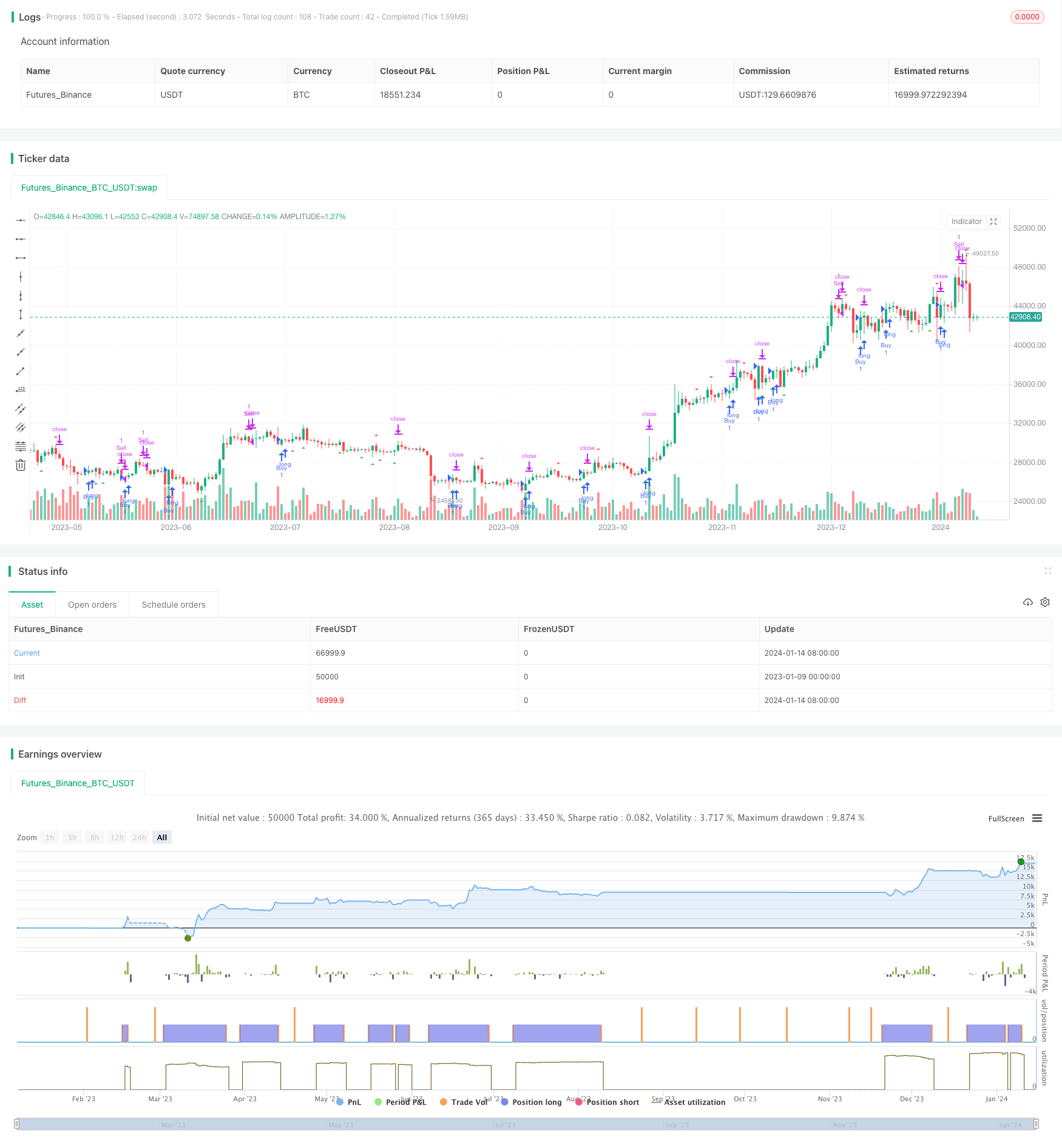

/*backtest

start: 2023-01-09 00:00:00

end: 2024-01-15 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Moving Average and Stochastic RSI Strategy", shorttitle="MA+Stoch RSI", overlay=true)

// Input variables

ma1_length = input.int(20, title="MA1 Length")

ma2_length = input.int(50, title="MA2 Length")

stoch_length = input.int(14, title="Stochastic RSI Length")

overbought = input.int(80, title="Overbought Level")

oversold = input.int(20, title="Oversold Level")

risk_percentage = input.float(2.0, title="Risk Percentage")

// Calculate moving averages

ma1 = ta.sma(close, ma1_length)

ma2 = ta.sma(close, ma2_length)

// Calculate Stochastic RSI

rsi1 = ta.rsi(close, stoch_length)

rsiH = ta.highest(rsi1, stoch_length)

rsiL = ta.lowest(rsi1, stoch_length)

stoch = (rsi1 - rsiL) / (rsiH - rsiL) * 100

// Determine buy and sell signals based on Stochastic RSI

buySignal = ta.crossover(stoch, oversold)

sellSignal = ta.crossunder(stoch, overbought)

// Plot signals on the chart

plotshape(buySignal, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small)

plotshape(sellSignal, style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small)

// Calculate position size based on equity and risk percentage

equity = strategy.equity

riskAmount = equity * risk_percentage / 100

positionSize = riskAmount / ta.atr(14)

// Entry and exit conditions

var float stopLoss = na

var float takeProfit = na

if buySignal

stopLoss := low

takeProfit := high

strategy.entry("Buy", strategy.long)

else if sellSignal

strategy.exit("Sell", from_entry="Buy", stop=stopLoss, limit=takeProfit)

- Stratégie de canal de régression linéaire

- Stratégie de négociation combinée basée sur la double EMA et le filtre à bande passante

- Stratégie de suivi de tendance

- Stratégie clé de contre-test

- Stratégie de négociation croisée de moyenne mobile triangulaire

- Stratégie de négociation quantitative basée sur la moyenne mobile

- Tendance à la suite d'une stratégie basée sur l'action des prix et le volume

- Ichimoku Kinko Hyo stratégie de rupture

- Stratégie de tendance de l'ADX

- Stratégie de combinaison de 123 points d'inversion et de pivot

- Stratégie dynamique de suivi des tendances

- Stratégie quotidienne de la DCA avec les EMA

- La force de la tendance confirme la stratégie des barres

- Stratégie des moyennes mobiles doubles de super-tendance

- Stratégie de swing trading basée sur WaveTrend et DER

- Hull Fisher Adaptive stratégie intelligente à facteurs multiples

- Stratégie dynamique de dimensionnement des positions basée sur la courbe des actions

- Stratégie de suivi des tendances à double

- Stratégie de négociation de réseaux intelligents adaptatifs

- Stratégie d'inversion de tendance