Indicateur de relaxation de l'élan et stratégie de modèle 123

Aperçu

Cette stratégie combine deux stratégies, l’indicateur de dynamique et la forme 123, pour former un signal de négociation intégré afin d’améliorer la probabilité de profit. L’indicateur de dynamique suit la volatilité du marché et ajuste les paramètres du RSI pour capturer les tendances à court terme.

Principe de stratégie

123 forme

La forme 123 est divisée en trois phases, la première phase de la baisse des cours d’actions pendant deux jours consécutifs, puis la deuxième phase de la hausse des cours d’actions pendant deux jours consécutifs, et enfin la troisième phase de la baisse des cours d’actions. Selon cette forme, nous pouvons juger que lors de la hausse des cours d’actions au cours de la deuxième phase, il est possible d’établir une position à plusieurs têtes, tandis que lors de la baisse des cours d’actions au cours de la troisième phase, il est possible d’établir une position à vide.

Plus précisément, lorsque le prix de clôture baisse pendant deux jours consécutifs, si le prix de clôture du troisième jour est supérieur au prix de clôture du jour précédent et que le Stochastic Slow du 9 est inférieur à 50, il s’agit d’un signal d’achat. Lorsque le prix de clôture augmente pendant deux jours consécutifs, si le prix de clôture du troisième jour est inférieur au prix de clôture du jour précédent et que le Stochastic Fast du 9 est supérieur à 50, il s’agit d’un signal de vente.

Indicateur de dynamique

Le processus de construction de l’indicateur de dynamique de la tendance est à peu près le même que celui du RSI, la principale différence étant que la longueur de cycle de l’indicateur de dynamique de la tendance est variable. Plus précisément, la longueur de cycle de l’indicateur est influencée par les fluctuations récentes des prix.

La formule de calcul de l’indice de dynamique de la tension est:

DMI = RSI(DTime)

其中:

DTime = 14 / X日收盘价标准差的10日均值

L’indicateur est identique à la gamme définie par le RSI, avec les zones plus ouvertes suivantes:

Région à tête élevée: DMI > 30 Zone à tête nue: DMI < 70

Un signal d’achat est généré lorsque l’indicateur passe de la zone blanche à la zone à plusieurs têtes, et un signal de vente est généré lorsque la zone à plusieurs têtes entre dans la zone blanche.

Analyse des avantages

La formule 123 est simple et efficace. Elle utilise les caractéristiques d’un revirement à court terme du cours des actions, en achetant au bas du sous-échelon et en vendant au haut du sous-échelon, et en évitant de négocier à mi-chemin de la tendance.

L’indicateur de dynamique est plus sensible. La nature changeante de l’indicateur lui permet de s’adapter au marché et de saisir les points de basculement en temps opportun dans les fortes fluctuations.

Les deux stratégies permettent de filtrer efficacement les fausses alertes. En utilisant le DMI pour déterminer le contexte du marché, les signaux de la forme 123 permettent de réduire les pertes de trading dans la tendance.

Le DMI est adapté pour les filtres, et la combinaison de la forme 123 peut améliorer considérablement la stabilité du système.

Analyse des risques

Facile à générer des signaux erronés. Les formes DMI et 123 peuvent générer des signaux erronés lorsque le prix ne fait que des fluctuations de courte durée et ne se déplace pas.

La fréquence des transactions peut être trop élevée. La nature cyclique du DMI le rend extrêmement sensible au bruit du marché et nécessite un ajustement approprié des paramètres pour contrôler la fréquence des transactions.

La forme 123 risque de manquer une opportunité à mi-chemin de la tendance. Cette forme capture principalement des retournements à court terme et ne peut pas profiter durablement de la tendance à mi-course.

Il est nécessaire de limiter de manière appropriée le nombre de transactions.

Direction d’optimisation

Optimiser les paramètres de l’indice Changchun dynamique. Vous pouvez tester les paramètres RSI des différents DMI et les paramètres de la zone de négociation pour trouver la meilleure combinaison de paramètres.

Optimiser les conditions de filtrage de la forme 123. Vous pouvez tester différents paramètres de l’indicateur Stoch ou d’autres indicateurs de filtrage tels que MACD.

Augmentation des mécanismes de coupe. Une coupe appropriée peut réduire les pertes individuelles.

L’ajout de modules de gestion des positions, tels que les transactions à volume fixe, les transactions à taux d’utilisation de fonds fixes, améliore le contrôle des risques stratégiques.

Résumer

Cette stratégie est conçue pour juger le marché à partir d’une combinaison de l’indice dynamique de Changchun et de la forme 123, afin d’améliorer l’efficacité des signaux de négociation. Cependant, aucune stratégie ne peut s’adapter parfaitement aux changements du marché. Les investisseurs doivent être attentifs à la gestion des risques et à l’ajustement continu des paramètres d’optimisation en fonction des résultats de la rétroaction et du marché réel pour que la stratégie puisse être rentable de manière continue.

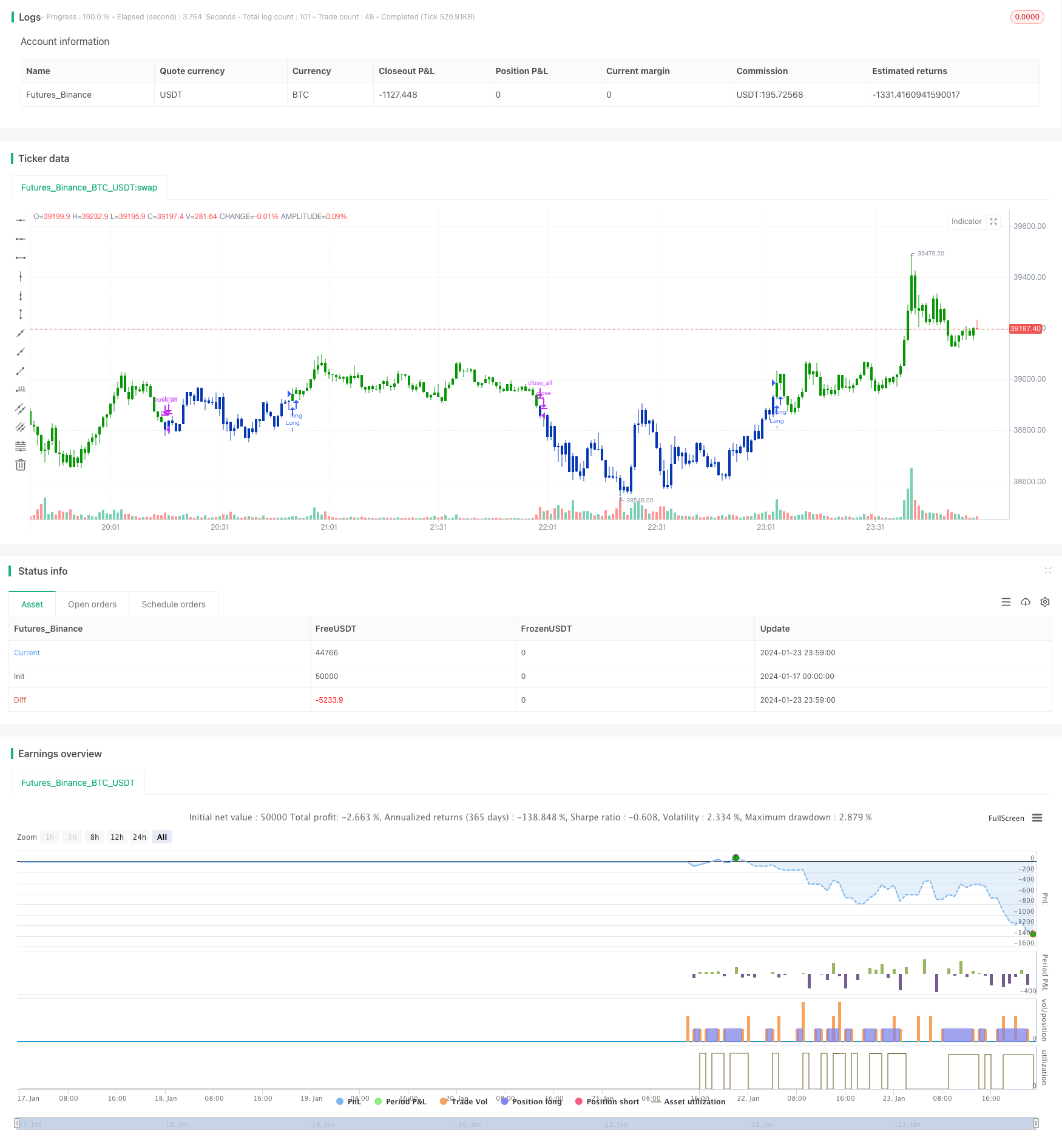

/*backtest

start: 2024-01-17 00:00:00

end: 2024-01-24 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 18/03/2020

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// This indicator plots Dynamic Momentum Index indicator. The Dynamic Momentum

// Index (DMI) was developed by Tushar Chande and Stanley Kroll. The indicator

// is covered in detail in their book The New Technical Trader.

// The DMI is identical to Welles Wilder`s Relative Strength Index except the

// number of periods is variable rather than fixed. The variability of the time

// periods used in the DMI is controlled by the recent volatility of prices.

// The more volatile the prices, the more sensitive the DMI is to price changes.

// In other words, the DMI will use more time periods during quiet markets, and

// less during active markets. The maximum time periods the DMI can reach is 30

// and the minimum is 3. This calculation method is similar to the Variable

// Moving Average, also developed by Tushar Chande.

// The advantage of using a variable length time period when calculating the RSI

// is that it overcomes the negative effects of smoothing, which often obscure short-term moves.

// The volatility index used in controlling the time periods in the DMI is based

// on a calculation using a five period standard deviation and a ten period average

// of the standard deviation.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

DMI(RSILen, BuyZone,SellZone,UpLimit,LoLimit) =>

pos = 0

xStdDev = stdev(close, 5)

xSMAStdDev = sma(xStdDev, 10)

DTime = round(14 / xSMAStdDev - 0.5)

xDMI = iff(DTime > UpLimit, UpLimit,

iff(DTime < LoLimit, LoLimit, DTime))

xRSI = rsi(xDMI, RSILen)

pos := iff(xRSI > BuyZone, 1,

iff(xRSI < SellZone, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Dynamic Momentum Index", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

RSILen = input(14, minval=1)

BuyZone = input(30, minval=1)

SellZone = input(70, minval=1)

UpLimit = input(30, minval=1)

LoLimit = input(5, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posDMI = DMI(RSILen, BuyZone,SellZone,UpLimit,LoLimit)

pos = iff(posReversal123 == 1 and posDMI == 1 , 1,

iff(posReversal123 == -1 and posDMI == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )