Optimisation de la stratégie SuperTrend : suivi dynamique de la volatilité et système d'amélioration des signaux de trading

ATR MA supertrend SMA TR

Aperçu

Optimisation de la stratégie SuperTrend: le système de suivi de la volatilité dynamique et d’amplification des signaux de négociation est une stratégie de négociation avancée basée sur les indicateurs SuperTrend. La stratégie utilise la plage moyenne réelle (ATR) pour mesurer la volatilité du marché et, combinée à un mécanisme de suivi de tendance auto-adaptatif, génère des signaux d’achat et de vente plus précis.

Principe de stratégie

ATR calcul: la stratégie permet à l’utilisateur de choisir entre l’utilisation de l’ATR traditionnel ou de la méthode de calcul de l’ATR basée sur la moyenne mobile simple (SMA). Cette flexibilité permet à la stratégie de s’adapter à différents environnements de marché.

Le calcul de SuperTrend: utilise l’ATR et les multiples définis par l’utilisateur pour calculer les hauts et les bas, formant le noyau de l’indicateur SuperTrend.

Détermination de la tendance: déterminer la direction de la tendance actuelle en comparant les cours de clôture avec les tendances de la période précédente.

Génération de signaux: génération de signaux d’achat ou de vente lorsque la tendance est inversée. La stratégie contient également un mécanisme pour empêcher la répétition des signaux.

Visualisation: La stratégie offre une large gamme d’options de visualisation, y compris des lignes de tendance, des marqueurs de signaux d’achat et de vente, et des affichages de tendances, pour aider les traders à analyser intuitivement le marché.

Exécution de la transaction: l’opération d’achat ou de vente est exécutée en fonction du signal généré dans la fenêtre de temps définie par l’utilisateur.

Avantages stratégiques

Adaptabilité dynamique: grâce au choix de la méthode de calcul de l’ATR et à l’ajustement des paramètres, la stratégie est capable de s’adapter à différentes conditions de fluctuation du marché.

Contrôle de la qualité du signal: un mécanisme a été introduit pour empêcher la répétition du signal, réduisant ainsi la production de faux signaux.

L’analyse visuelle: une richesse d’éléments graphiques aide les traders à mieux comprendre les tendances du marché et les opportunités de trading potentielles.

Contrôle de la fenêtre de temps: permet aux utilisateurs de définir une plage de temps de transaction spécifique, améliorant la flexibilité et la ciblage de la stratégie.

Optimisation des paramètres: fournit plusieurs paramètres réglables permettant aux traders de peaufiner la performance de la stratégie en fonction de leurs besoins spécifiques.

Risque stratégique

Sensibilité aux paramètres: une dépendance excessive à des paramètres particuliers peut entraîner une mauvaise performance de la stratégie lorsque les conditions du marché changent.

Rarité: comme stratégie de suivi de la tendance, il peut y avoir un certain retard au début du renversement de la tendance, ce qui rend l’heure d’entrée ou de sortie inadéquate.

Excessive négociation: dans les marchés très volatiles, il est possible de générer trop de signaux de négociation, ce qui augmente les coûts de négociation.

Risque de fausse rupture: Dans les marchés de gré à gré, il peut y avoir de fréquentes fausses ruptures, entraînant des signaux de trading erronés.

Écarts de réévaluation: les résultats de la réévaluation de la stratégie peuvent être différents de ceux de la transaction réelle et doivent être évalués avec prudence.

Orientation de l’optimisation de la stratégie

Fusion multi-indicateurs: envisagez de combiner avec d’autres indicateurs techniques, tels que le RSI ou le MACD, pour améliorer la fiabilité du signal.

Paramètres d’adaptation: l’introduction d’algorithmes d’apprentissage automatique permettant l’optimisation dynamique des paramètres pour s’adapter à différentes phases du marché.

Filtrage de la volatilité: augmentation du mécanisme de filtrage de la volatilité basé sur l’ATR, réduisant la fréquence des transactions pendant les périodes de faible volatilité.

Optimisation de l’arrêt des pertes: l’introduction de mécanismes d’arrêt dynamiques, tels que l’arrêt mobile basé sur l’ATR, pour mieux contrôler les risques.

L’analyse des volumes de transactions: intégration des données sur les volumes de transactions, amélioration de l’exactitude des jugements de tendances et de la fiabilité des signaux de transactions.

Indicateurs de l’humeur du marché: envisager l’introduction d’indicateurs de l’humeur du marché, tels que VIX, afin d’optimiser la performance de la stratégie dans différents environnements de marché.

Résumer

Optimisation de la stratégie SuperTrend: le système d’amélioration des signaux de suivi des fluctuations dynamiques et de négociation est une stratégie de négociation puissante et flexible qui améliore les performances de la stratégie traditionnelle SuperTrend par l’ajustement dynamique et l’optimisation des signaux. Le principal avantage de cette stratégie réside dans sa sensibilité aux fluctuations du marché et l’exactitude de la génération de signaux, tout en offrant une richesse d’outils de visualisation et d’options d’ajustement des paramètres.

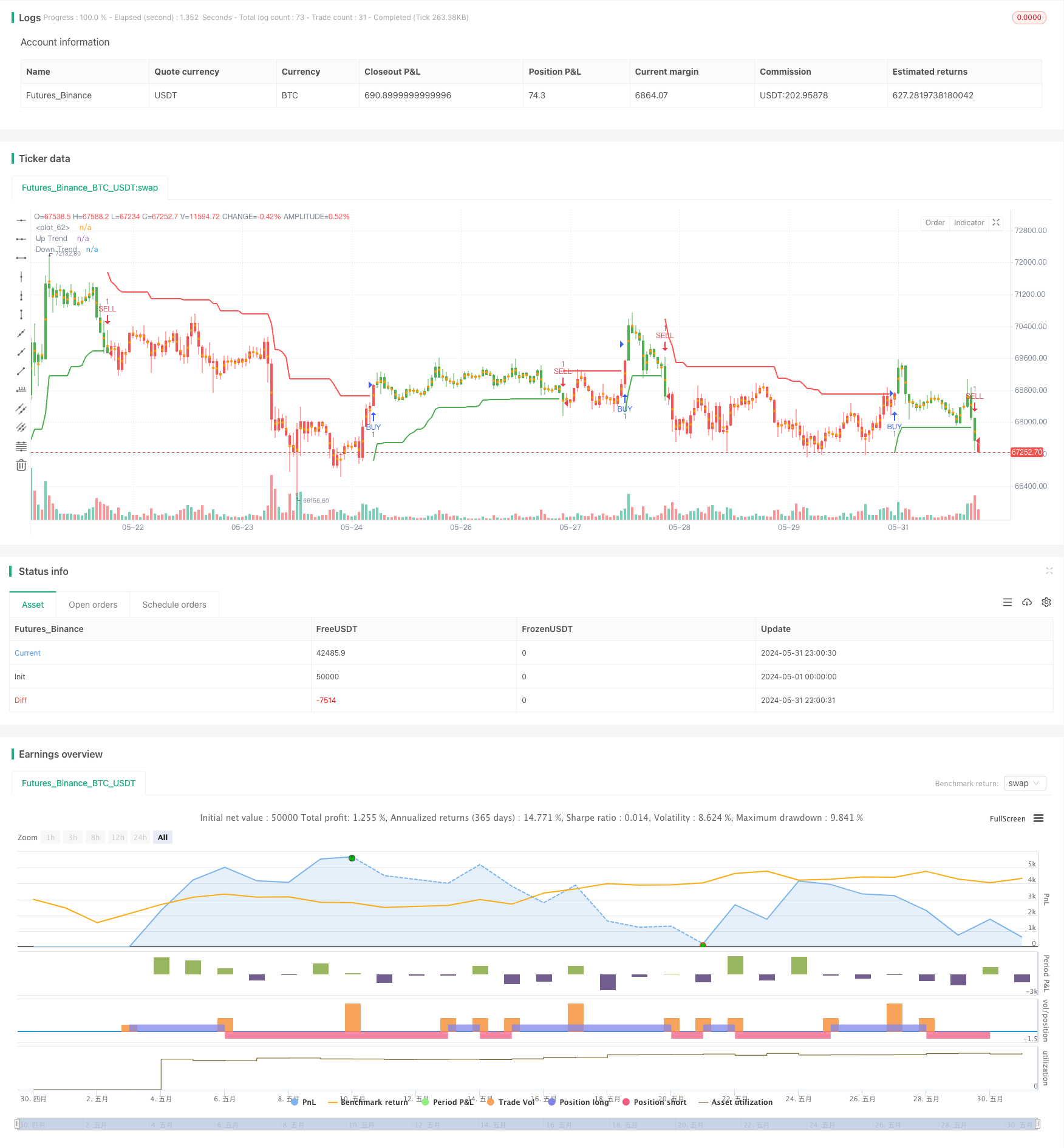

/*backtest

start: 2024-05-01 00:00:00

end: 2024-05-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("SuperTrend STRATEGY with Buy/Sell Conditions", overlay=true)

// User input parameters

Periods = input(title="ATR Period", type=input.integer, defval=10)

src = input(hl2, title="Source")

Multiplier = input(title="ATR Multiplier", type=input.float, step=0.1, defval=3.0)

changeATR= input(title="Change ATR Calculation Method?", type=input.bool, defval=true)

showsignals = input(title="Show Buy/Sell Signals?", type=input.bool, defval=true)

highlighting = input(title="Highlighter On/Off?", type=input.bool, defval=true)

barcoloring = input(title="Bar Coloring On/Off?", type=input.bool, defval=true)

// ATR calculation

atr2 = sma(tr, Periods)

atr = changeATR ? atr(Periods) : atr2

// SuperTrend calculation

up = src - (Multiplier * atr)

up1 = nz(up[1], up)

up := close[1] > up1 ? max(up, up1) : up

dn = src + (Multiplier * atr)

dn1 = nz(dn[1], dn)

dn := close[1] < dn1 ? min(dn, dn1) : dn

// Trend determination

trend = 1

trend := nz(trend[1], trend)

trend := trend == -1 and close > dn1 ? 1 : trend == 1 and close < up1 ? -1 : trend

// Plot SuperTrend

upPlot = plot(trend == 1 ? up : na, title="Up Trend", style=plot.style_linebr, linewidth=2, color=color.green)

dnPlot = plot(trend == 1 ? na : dn, title="Down Trend", style=plot.style_linebr, linewidth=2, color=color.red)

// Buy/Sell signal conditions

buySignal = trend == 1 and trend[1] == -1

sellSignal = trend == -1 and trend[1] == 1

// State variables to track alerts

var bool buyAlertTriggered = false

var bool sellAlertTriggered = false

// Check if a buy signal has been triggered and reset after it becomes false

if (buySignal)

buyAlertTriggered := true

else

buyAlertTriggered := false

// Check if a sell signal has been triggered and reset after it becomes false

if (sellSignal)

sellAlertTriggered := true

else

sellAlertTriggered := false

// Plot buy/sell signals on the chart

plotshape(buySignal and not buyAlertTriggered ? up : na, title="UpTrend Begins", location=location.absolute, style=shape.circle, size=size.tiny, color=color.green, transp=0)

plotshape(buySignal and showsignals and not buyAlertTriggered ? up : na, title="Buy", text="Buy", location=location.absolute, style=shape.labelup, size=size.tiny, color=color.green, textcolor=color.white, transp=0)

plotshape(sellSignal and not sellAlertTriggered ? dn : na, title="DownTrend Begins", location=location.absolute, style=shape.circle, size=size.tiny, color=color.red, transp=0)

plotshape(sellSignal and showsignals and not sellAlertTriggered ? dn : na, title="Sell", text="Sell", location=location.absolute, style=shape.labeldown, size=size.tiny, color=color.red, textcolor=color.white, transp=0)

// Highlighting and bar coloring

mPlot = plot(ohlc4, title="", style=plot.style_circles, linewidth=0)

longFillColor = highlighting ? (trend == 1 ? color.green : color.white) : color.white

shortFillColor = highlighting ? (trend == -1 ? color.red : color.white) : color.white

fill(mPlot, upPlot, title="UpTrend Highlighter", color=longFillColor)

fill(mPlot, dnPlot, title="DownTrend Highlighter", color=shortFillColor)

// Bar coloring based on buy/sell signals

buy1 = barssince(buySignal)

sell1 = barssince(sellSignal)

color1 = buy1[1] < sell1[1] ? color.green : buy1[1] > sell1[1] ? color.red : na

barcolor(barcoloring ? color1 : na)

// Trading window input parameters

FromMonth = input(defval=9, title="From Month", minval=1, maxval=12)

FromDay = input(defval=1, title="From Day", minval=1, maxval=31)

FromYear = input(defval=2018, title="From Year", minval=999)

ToMonth = input(defval=1, title="To Month", minval=1, maxval=12)

ToDay = input(defval=1, title="To Day", minval=1, maxval=31)

ToYear = input(defval=9999, title="To Year", minval=999)

start = timestamp(FromYear, FromMonth, FromDay, 00, 00)

finish = timestamp(ToYear, ToMonth, ToDay, 23, 59)

window() => time >= start and time <= finish ? true : false

// Entry conditions based on the SuperTrend signals and within the trading window

if (buySignal and window())

strategy.entry("BUY", strategy.long)

if (sellSignal and window())

strategy.entry("SELL", strategy.short)