Stratégie de cassure de divergence de momentum RSI

RSI

Aperçu

La stratégie de rupture de la dynamique de rupture du RSI est une méthode de trading quantitative combinant une indication relativement faible (RSI) et une déviation de la dynamique des prix. La stratégie se concentre principalement sur la déviation entre l’indicateur RSI et la tendance des prix, capturant des opportunités potentielles de renversement de tendance en identifiant des zones de survente ou de survente. La stratégie prend des transactions lorsque des signaux de rupture apparaissent en même temps que le RSI atteint un niveau de survente ou de survente, et met en place des stop-loss fixes pour gérer le risque.

Principe de stratégie

Le principe de base de cette stratégie repose sur les éléments clés suivants:

L’indicateur RSI: utilise le RSI sur 14 cycles pour mesurer la force relative des prix. Un RSI supérieur à 70 est considéré comme un surachat et un RSI inférieur à 30 est considéré comme un survente.

La dynamique des prix s’écarte de:

- Le rétroviseur est formé lorsque le prix est bas mais que le RSI n’est pas bas.

- Le décalage de la baisse se produit lorsque le prix est élevé mais que le RSI n’est pas élevé.

Signaux de négociation:

- Le RSI est en dessous de 30 (survente) et le bullish s’écarte.

- Signal de dépréciation: le RSI est supérieur à 70 (sur-achat) et la baisse se démarque.

Gestion des risques :

- Pour chaque transaction, définissez un stop fixe (de 50 unités de prix) et un stop-loss (de 20 unités de prix).

Vidéo:

- Les points de départ et d’arrivée des déviations sont indiqués sur le graphique pour une meilleure visualisation des signaux.

Le processus d’exécution de la stratégie est le suivant:

- Calculer le RSI à 14 cycles.

- Détection d’une déviation entre le cours et le RSI.

- Lorsque le RSI est dans la zone de survente (< 30) et que le bullish s’écarte, ouvrez plus de positions.

- Lorsque le RSI est dans la zone de sur-achat (< 70) et que la baisse se démarque, la position est vide.

- Définissez des niveaux fixes de stop loss et de stop stop pour chaque transaction.

- Les points de départ et d’arrivée de la déviation sont indiqués sur le graphique.

Cette approche combine l’analyse des indicateurs techniques et du comportement des prix afin d’améliorer la précision et la rapidité des transactions. En attendant que le RSI se situe à des niveaux extrêmes et en même temps qu’une déviation se produise, la stratégie tente de saisir des occasions de revers à forte probabilité.

Avantages stratégiques

Mécanisme de confirmation multiple: Combiné avec le RSI, les niveaux de survente et de survente et le décalage des prix, il fournit un signal de transaction plus fiable. Ce mécanisme de filtrage multiple aide à réduire les faux signaux et à améliorer la précision des transactions.

Capture des retournements de tendance: Il est particulièrement doué pour identifier les retournements de tendance potentiels, ce qui aide à intervenir dans les premiers stades d’une nouvelle tendance.

Gestion intégrée des risques: un système de stop-loss intégré fournit un contrôle clair des risques pour chaque transaction, aidant à protéger les fonds et à limiter les pertes potentielles.

Aide visuelle: fournit aux traders des références visuelles intuitives pour identifier rapidement les opportunités de trading en marquant sur le graphique les points de départ et d’arrivée de la divergence.

Adaptabilité: L’analyse des RSI et des divergences peut être appliquée à différentes périodes et marchés, ce qui donne une large applicabilité à la stratégie.

Objectivité quantitative: les règles de la stratégie sont claires et quantifiables, réduisant les jugements subjectifs, favorisant la systématisation des transactions et le retour de données.

Capture de la dynamique: en identifiant les incohérences entre le RSI et le prix, la stratégie est capable de capturer efficacement les changements dans la dynamique du marché.

Filtrez les mouvements de coupe: la stratégie consiste à ne négocier que lorsque le RSI atteint des extrêmes et s’écarte, ce qui permet d’éviter les marchés de coupe qui manquent de direction claire.

Flexibilité: les traders peuvent ajuster les paramètres du RSI et s’écarter des critères de jugement en fonction de leurs préférences personnelles et des caractéristiques du marché.

Valeur éducative: La stratégie intègre plusieurs concepts d’analyse technique, ce qui est très instructif pour les traders débutants.

Risque stratégique

Risque de fausse rupture: le marché peut subir des fausses ruptures de courte durée, entraînant de faux signaux de négociation. Pour atténuer ce risque, il peut être envisagé d’ajouter des mécanismes de confirmation, tels que l’attente d’une rupture de prix après un niveau critique.

Sur-transaction: des signaux de déviation fréquents peuvent entraîner une sur-transaction. Il est recommandé de définir des conditions de filtrage supplémentaires, telles que des intervalles de temps minimaux ou des filtres de tendance, pour réduire la fréquence des transactions.

Le RSI et les signaux de déviation sont essentiellement des indicateurs en retard et peuvent manquer une partie de la tendance. L’utilisation d’indicateurs de pointe ou d’analyses du comportement des prix peut être envisagée pour améliorer la rapidité.

Risque de stop fixe: l’utilisation de stop fixe peut ne pas convenir à toutes les conditions du marché. Il est recommandé de mettre en œuvre des stop dynamiques, telles que des stratégies de stop basées sur l’ATR ou la volatilité.

Changement des conditions du marché: dans un marché en forte tendance ou très volatile, le RSI peut rester dans une zone de survente ou de survente pendant de longues périodes, ce qui affecte l’efficacité de la stratégie. L’ajout d’un filtre de tendance ou l’ajustement dynamique des seuils du RSI peuvent être envisagés.

Sensitivité des paramètres: la performance de la stratégie peut être sensible aux cycles RSI et aux seuils de survente et de survente. Une optimisation complète des paramètres et des tests de robustesse sont recommandés.

Absence de suivi des tendances: la stratégie se concentre sur le renversement et peut manquer les tendances persistantes. Envisagez d’ajouter des composants de suivi des tendances, tels que la croisée des moyennes mobiles.

Limitation à une seule période: la dépendance à une seule période peut laisser passer des tendances plus importantes. L’analyse à plusieurs périodes est recommandée pour améliorer la qualité du signal.

Risque de retrait: dans des conditions de forte volatilité du marché, un stop-loss fixe peut entraîner un retrait plus important. Il est possible d’envisager la mise en œuvre d’une gestion de position dynamique et d’une stratégie d’entrée par lots.

Une dépendance excessive aux indicateurs techniques: ignorer les facteurs fondamentaux peut entraîner des pertes inattendues lors d’événements importants ou de communiqués de presse. Il est recommandé d’intégrer l’analyse fondamentale ou d’éviter la publication de données économiques majeures.

Orientation de l’optimisation de la stratégie

Analyse de plusieurs périodes: l’analyse RSI des périodes plus longues et plus courtes est intégrée pour obtenir une vision plus complète du marché. Cela peut aider à identifier les principales tendances et à améliorer la fiabilité des signaux de trading.

Thresholds RSI dynamiques: Thresholds de sur-achat et de sur-vente du RSI ajustés en fonction de la dynamique de la volatilité du marché. Des thresholds plus souples sont utilisés dans les marchés plus volatils et des thresholds plus stricts dans les marchés moins volatils.

Filtre de tendance: introduisez des indicateurs de tendance tels que les moyennes mobiles ou MACD pour s’assurer que la direction des transactions est cohérente avec la tendance principale. Cela peut réduire les transactions de contrepartie et augmenter les chances de victoire.

Évaluation de l’intensité de la déviation: développer un indicateur de l’intensité de la déviation qui donne une pondération aux signaux de négociation en fonction de l’ampleur et de la durée de la déviation. Cela peut aider à prioriser les signaux de déviation les plus forts.

Adaptation automatique au cycle du RSI: mise en place d’un mécanisme d’ajustement automatique du cycle de calcul du RSI en fonction de la volatilité du marché. Cela permet à l’indicateur de mieux s’adapter aux différentes conditions du marché.

L’analyse intégrée du volume de transactions: l’intégration des données de volume de transactions dans l’analyse permet de confirmer si le prix et la divergence du RSI sont soutenus par le volume de transactions. Cela peut améliorer la fiabilité du signal.

Optimisation de l’apprentissage automatique: optimisation du processus de sélection de paramètres et de génération de signaux à l’aide d’algorithmes d’apprentissage automatique. Cela peut aider à découvrir des modèles et des relations plus complexes.

Gestion de la position en fonction de la volatilité: Adaptez la taille de la transaction en fonction de la volatilité du marché. Augmentez la position en période de faible volatilité et réduisez la position en période de forte volatilité afin d’optimiser le rapport risque/revenu.

Synchronisation multi-indicateurs: en combinaison avec d’autres indicateurs de dynamique tels que Stochastic ou Momentum, pour construire un système de signaux plus complet.

Analyse de la microstructure du marché: intégrer les flux d’ordres et les données de profondeur du marché pour obtenir un moment d’entrée plus précis. Cela peut aider à réduire les points de glissement et à améliorer la qualité de l’exécution.

Intégration de l’analyse des sentiments: l’introduction d’analyses basées sur les sentiments des médias sociaux ou des médias comme indicateurs auxiliaires pour la prise de décision de négociation. Cela peut aider à saisir les opportunités créées par les changements d’humeur du marché.

Optimisation des paramètres d’automatisation: la mise en place d’un processus d’optimisation des paramètres d’automatisation périodique pour s’adapter aux conditions changeantes du marché. Cela permet de s’assurer que la stratégie est toujours dans un état optimal.

Résumer

La stratégie de rupture de la dynamique RSI est une méthode de négociation quantitative combinant des indicateurs techniques et une analyse du comportement des prix. La stratégie vise à capturer les retournements de tendance potentiels en identifiant les écarts entre le RSI et le prix et en cherchant des opportunités de négociation dans les zones de survente et de survente. Son avantage central réside dans le mécanisme de confirmation multiple et la gestion intégrée des risques, qui contribuent à améliorer la précision et la sécurité des transactions.

Cependant, la stratégie est également confrontée à des défis tels que le risque de fausse rupture, la possibilité de sur-transaction et les contraintes dans certaines conditions de marché. Afin de faire face à ces risques et d’améliorer encore la performance de la stratégie, nous avons proposé plusieurs orientations d’optimisation, notamment l’analyse de plusieurs périodes, l’ajustement des paramètres dynamiques, le filtrage des tendances et l’application de l’apprentissage automatique.

Dans l’ensemble, la dynamique RSI détournée de la stratégie de rupture offre aux traders une méthode systématique pour identifier et négocier les retournements de marché. La stratégie a le potentiel d’être un outil de trading fiable grâce à une optimisation et une gestion des risques continues.

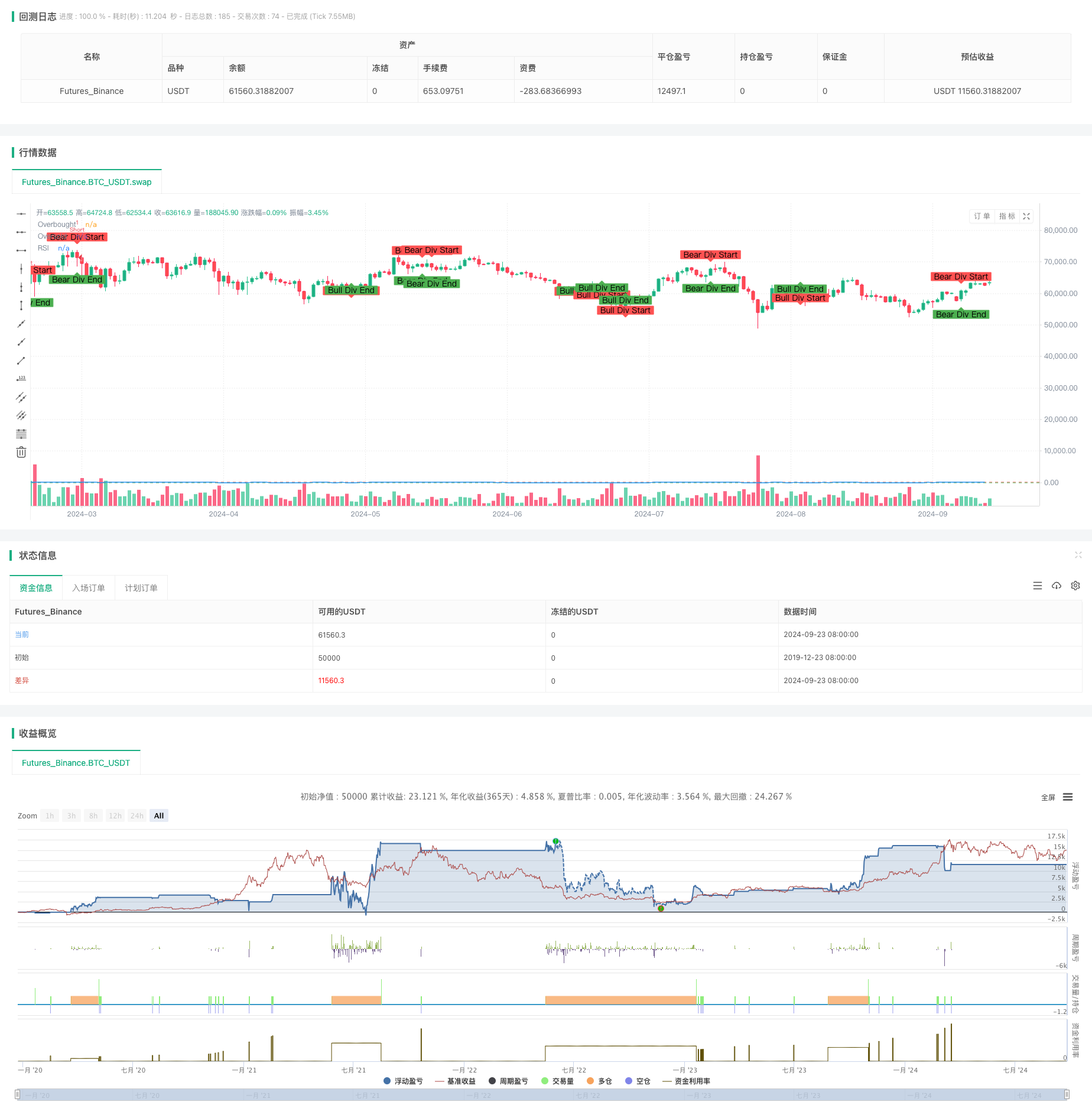

/*backtest

start: 2019-12-23 08:00:00

end: 2024-09-24 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("RSI + RSI Divergence Strategy", overlay=true)

// RSI settings

rsiLength = 14

rsiOverbought = 70

rsiOversold = 30

// Calculate RSI

rsi = ta.rsi(close, rsiLength)

// Function to detect bullish divergence

bullishDivergence(prices, rsiValues) =>

ta.lowest(prices, 3) < ta.lowest(prices[1], 3)[1] and ta.lowest(rsiValues, 3) > ta.lowest(rsiValues[1], 3)[1]

// Function to detect bearish divergence

bearishDivergence(prices, rsiValues) =>

ta.highest(prices, 3) > ta.highest(prices[1], 3)[1] and ta.highest(rsiValues, 3) < ta.highest(rsiValues[1], 3)[1]

// Detect divergences

bullDiv = bullishDivergence(close, rsi)

bearDiv = bearishDivergence(close, rsi)

// Plot RSI

plot(rsi, title="RSI", color=color.blue)

hline(rsiOverbought, "Overbought", color=color.red)

hline(rsiOversold, "Oversold", color=color.green)

// Long condition: RSI oversold and bullish divergence

if (rsi < rsiOversold and bullDiv)

strategy.entry("Long", strategy.long)

// Short condition: RSI overbought and bearish divergence

if (rsi > rsiOverbought and bearDiv)

strategy.entry("Short", strategy.short)

// Exit condition: Define your trailing stop or take profit logic

// This example uses a fixed take profit and stop loss

strategy.exit("Take Profit/Stop Loss", from_entry="Long", limit=close + 50, stop=close - 20)

strategy.exit("Take Profit/Stop Loss", from_entry="Short", limit=close - 50, stop=close + 20)

// Plot divergence start and end markers

plotshape(series=bullDiv, location=location.belowbar, color=color.red, style=shape.labeldown, text="Bull Div Start", size=size.small)

plotshape(series=not bullDiv[1] and bullDiv, location=location.abovebar, color=color.green, style=shape.labelup, text="Bull Div End", size=size.small)

plotshape(series=bearDiv, location=location.abovebar, color=color.red, style=shape.labeldown, text="Bear Div Start", size=size.small)

plotshape(series=not bearDiv[1] and bearDiv, location=location.belowbar, color=color.green, style=shape.labelup, text="Bear Div End", size=size.small)