1.4 एक पूर्ण रणनीति के तत्व क्या हैं?

लेखक:अच्छाई, बनाया गयाः 2019-06-25 11:59:27, अद्यतन किया गयाः 2023-11-13 19:45:13

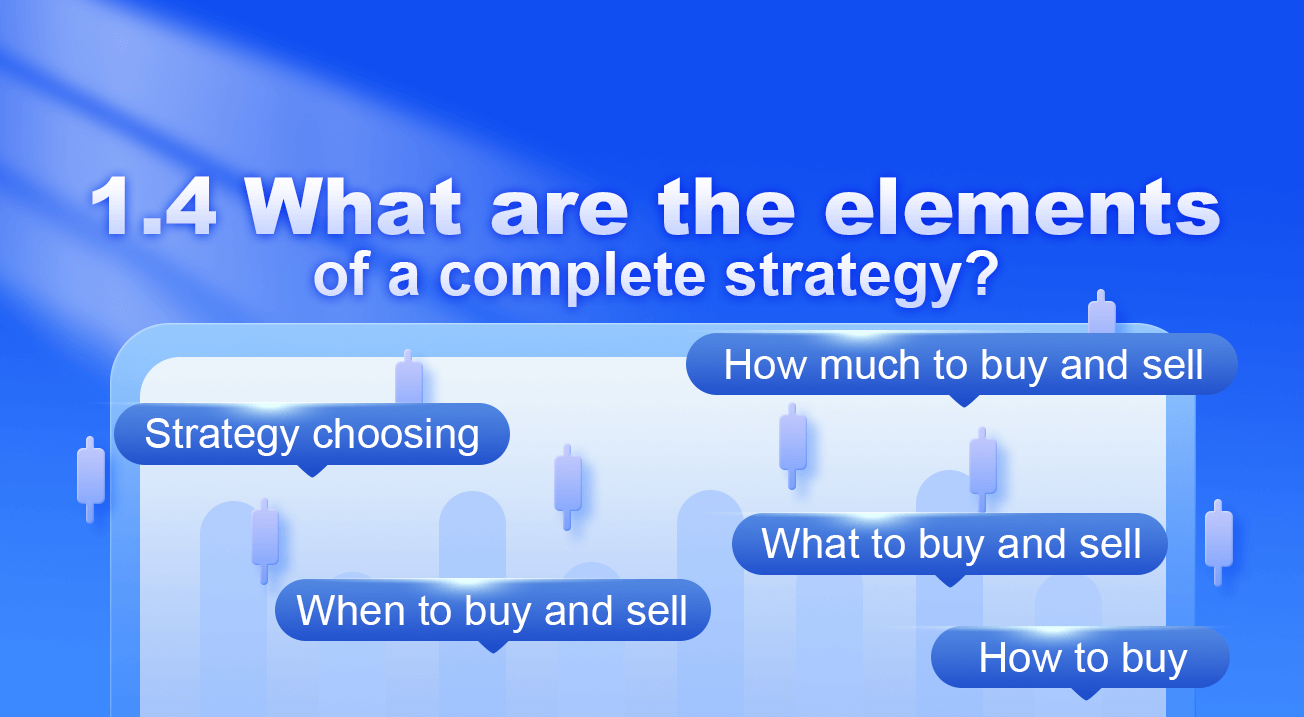

एक पूर्ण रणनीति के तत्व क्या हैं?

सारांश

एक पूर्ण रणनीति वास्तव में नियमों का एक सेट है जो व्यापारी खुद को देते हैं। इसमें व्यापार के सभी पहलू शामिल हैं, और व्यक्तिपरक कल्पना के लिए थोड़ी जगह नहीं छोड़ते हैं। खरीदने और बेचने के हर विकल्प के लिए, रणनीति एक उत्तर देगी। इसमें कम से कम रणनीति चयन, विविधता चयन, फंड प्रबंधन, ऑर्डर प्लेसमेंट, चरम बाजार स्थिति प्रतिक्रिया और इसी तरह शामिल है।

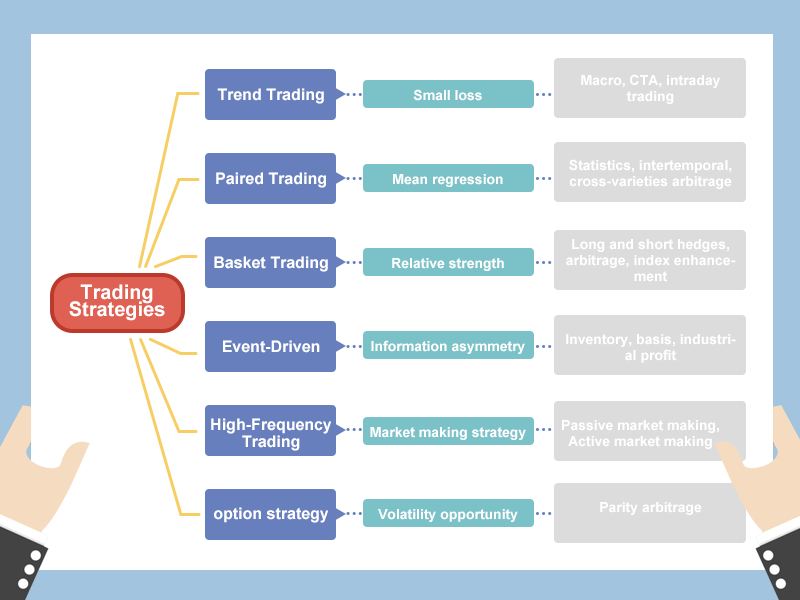

रणनीति चुनना

हेज फंड के दृष्टिकोण से, मुख्यधारा की ट्रेडिंग रणनीतियों को ट्रेंड ट्रेडिंग, जोड़ा ट्रेडिंग, टोकरी ट्रेडिंग, इवेंट-ड्राइव्ड, हाई-फ्रीक्वेंसी ट्रेडिंग, ऑप्शन रणनीति आदि में विभाजित किया जा सकता है, जैसा कि नीचे दिखाया गया है।

बेशक, रणनीति वर्गीकरण का तरीका तय नहीं है। शुरुआती लोगों के लिए, इतने सारे संज्ञा अवधारणाओं के बारे में चिंता न करें, आइए सबसे सरल से शुरू करें। यदि केवल एक प्रकार की मात्रात्मक ट्रेडिंग रणनीति की सिफारिश की जाती है, तो यह ट्रेंड ट्रेडिंग होगी, जो सबसे सरल और प्रभावी है। मेरा मानना है कि भले ही आपके पास वित्तीय सीखने का व्यवस्थित ज्ञान न हो, फिर भी आप इसका उपयोग कर सकते हैं। और यह रणनीति लंबे समय से है। शुरुआती सार्वजनिक रूप से प्रकाशित ट्रेडिंग रणनीतियों में से, यह आज भी कई बाजारों में प्रभावी है, क्योंकि मानव प्रकृति को बदलना मुश्किल है।

क्या खरीदें और बेचें

जिन लोगों ने व्यापार किया है उन्हें पता होना चाहिए कि प्रत्येक किस्म का अपना व्यक्तित्व होता है। कुछ किस्में बहुत लोकप्रिय हैं, अच्छी तरलता, बड़े उतार-चढ़ाव और उच्च अस्थिरता के साथ; कुछ किस्में बहुत

इसलिए, एक ट्रेडिंग किस्म का चयन करते समय, अस्थिरता की अवधारणा होनी चाहिए। उच्च अस्थिरता वाली किस्में अक्सर एक अच्छी प्रवृत्ति से बाहर निकलना आसान होती हैं। कमोडिटी वायदा के लिए, यदि यह एक प्रवृत्ति-ट्रैकिंग रणनीति है, तो औद्योगिक उत्पादों का चयन करने का प्रयास करें। किस्म के गुणों के मामले में, औद्योगिक उत्पाद कृषि उत्पादों की तुलना में अधिक अस्थिर होते हैं। क्रिप्टो ट्रेडिंग के लिए, उन प्रमुख सिक्कों का चयन करें, जैसे कि बिटकॉइन, एथ, ईओएस और इसी तरह।

विभिन्न रणनीतियाँ विभिन्न बाजार स्थितियों के अनुकूल होती हैं। एक अच्छी ट्रेडिंग किस्म चुनना, जो भविष्य की ट्रेडिंग परियोजना के लिए एक बहुत ही महत्वपूर्ण शुरुआत है। पूर्ण रूप से, कोई बिल्कुल अच्छी किस्में नहीं हैं और कोई बिल्कुल बुरी किस्में नहीं हैं। निवेश शैली और जोखिम सहिष्णुता के आधार पर, आपको अपने स्वयं के मानकों के अनुसार तदनुसार समायोजित करने की आवश्यकता है।

कितना खरीदें और बेचें

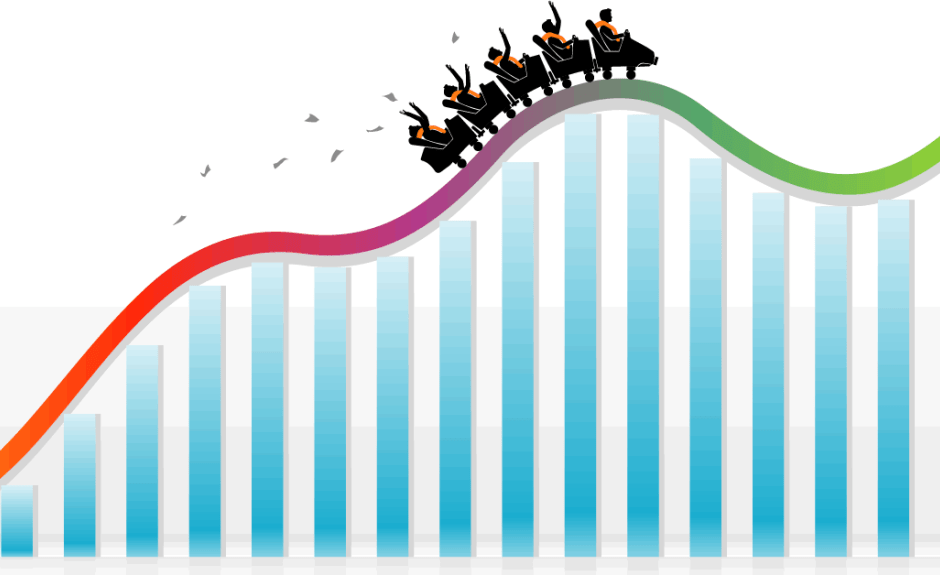

ट्रेडिंग करते समय पैसे खोना आसान है। जब खाता निधि 50% खो देती है, तो इसे पुनर्प्राप्त करने के लिए नुकसान को 100% लाभ की आवश्यकता होगी। भले ही आप 100% कई बार कमा सकते हैं, आपको केवल एक बार 100% खोने की आवश्यकता है, जो सब कुछ खो देगा। इसलिए परिपक्व ट्रेडिंग रणनीतियों में धन प्रबंधन शामिल होना चाहिए।

सभी की समझ को आसान बनाने के लिए, यहां भी पिछले अनुभाग की औसत रेखा रणनीति का उपयोग करने के लिए समझाया गया है। वास्तव में, पारंपरिक तकनीकी संकेतकों के साथ निर्मित कई ट्रेडिंग रणनीतियों में 50% या उससे अधिक की अधिकतम प्रतिगमन दर है। लेकिन क्या एक जोखिम भरी रणनीति पूरी तरह से अनुपयोगी है?

स्पष्ट रूप से नहीं, अधिकतम प्रतिगमन दर को पूरी तरह से धन प्रबंधन द्वारा नियंत्रित किया जा सकता है। यदि आप स्थिति को आधा कर देते हैं, तो समग्र जोखिम आधा हो जाएगा, और अधिकतम प्रतिगमन दर 30% होगी। यदि आप स्थिति को फिर से आधा कर देते हैं, तो अधिकतम प्रतिगमन दर 15% हो जाएगी। अंत में, हमें लगभग 15% पर अधिकतम प्रतिगमन दर मिलती है। यह धन प्रबंधन का एक सरल और आसान तरीका है। कई लोग जानते हैं कि वे सभी में नहीं जा सकते हैं, लेकिन वे नहीं जानते कि क्यों। उत्तर यहां है।

कब खरीदें और कब बेचें

एक अच्छी कूद बिंदु में बहुत महत्वपूर्ण है, और यह आपको लागत क्षेत्र से जल्दी से बाहर निकलने की अनुमति देता है। लेकिन कोई भी कभी भी आपको यह नहीं बता सकता है कि यह इस बिंदु पर सही है, और यह उस बिंदु पर गलत है। एक स्थिति खोलना व्यापार का मूल नहीं है। व्यापार का मूल यह है कि स्थिति खोलने के बाद स्थिति का अनुकूलन कैसे किया जाए।

क्या यह एक अल्पकालिक रणनीति या एक दीर्घकालिक रणनीति है, इससे कोई फर्क नहीं पड़ता कि स्थिति कितनी देर तक रहेगी, महत्वपूर्ण जोखिम-लाभ अनुपात है। दूसरे शब्दों में, रणनीति के प्रदर्शन को प्रभावित करने वाला अंतिम परिणाम यह है कि कैसे खेलना है और कब नकदी निकालना है। नकदी निकालने की विधि को दो प्रकारों में विभाजित किया जा सकता हैः स्टॉप लॉस और लाभ लेना। ये दोनों भाग किसी भी ट्रेडिंग प्रणाली के लिए आवश्यक हैं और ट्रेडिंग रणनीतियों की सफलता या विफलता के लिए एक महत्वपूर्ण जलखंड हैं।

कैसे खरीदें

आदेश देने का प्रकार और विधि: ऑर्डर देने के कई प्रकार और तरीके हैं, जैसे किः कतार सीमा आदेश, प्रतिद्वंद्वी मूल्य, नवीनतम मूल्य, अधिक मूल्य, दैनिक सीमा मूल्य, एक मूल्य खरीदना, दो मूल्य खरीदना, एक मूल्य बेचना, दो मूल्य बेचना। या पहले कतार मूल्य का उपयोग करें, फिर ओवर-प्राइस का उपयोग करें, बैच ऑर्डर भेजें, या बड़े ऑर्डर को छोटे ऑर्डर में विभाजित करें, या बस ऑर्डर सीधे रखें।

2, आदेश वापस लें यदि निष्पादित आदेश हैं, तो प्रतीक्षा जारी रखें या आदेश वापस लें। निकासी की शर्त समय पर आधारित है। उदाहरण के लिए, 10 सेकंड के भीतर कोई लेनदेन नहीं है। कीमत आदेश मूल्य से 10 इकाइयों की दूरी पर है, चाहे प्रतीक्षा जारी रखें, वापस लें या नई कीमत का पीछा करें।

3, कीमत का पीछा करें जब आदेश निष्पादित नहीं है, तो क्या कीमत का पीछा करना है। यदि कीमत का पीछा करना है, तो यह नवीनतम मूल्य, या प्रतिद्वंद्वी मूल्य, या सीमा मूल्य के अनुसार पीछा करना है? यदि आदेश अभी भी निष्पादित नहीं है, तो क्या नवीनतम मूल्य का पीछा करना जारी रखना है।

4, मूल्य सीमा जब आदेश संकेत दिखाई देता है, यह सीमा मूल्य होता है. क्या कीमत कतार में होना चाहिए.

5, निर्धारित बोली क्या हमें बाजार खोलने के चरण में भाग लेने की आवश्यकता है, कैसे भाग लें।

6, रात्रि बाजार कुछ कमोडिटी वायदा किस्मों 21:00 से अगले दिन 02:30 तक हैं और सभी क्रिप्टो व्यापार कर रहे हैं27⁄7. क्या हम इन समय अवधि में भाग लेने की जरूरत है. मैन्युअल या स्वचालित रूप से?

7, प्रमुख अवकाश लंबी छुट्टी से पहले, क्या हमें सभी पदों को खाली करने की आवश्यकता है या उनमें से कुछ को कम करना है?

चरम बाजार की स्थिति

1, अल्पकालिक मूल्य उतार-चढ़ाव कीमत की कीमत में अचानक भारी वृद्धि और गिरावट (ब्लैक स्वान स्थिति) आदि, इन स्थितियों से कैसे निपटें (जैसा कि चित्र में दिखाया गया है, स्विस फ्रैंक ब्लैक स्वान घटना) ।

2, तरलता जोखिम यदि ट्रेडिंग दिशा ऑर्डर गहराई के दूसरे पक्ष में वह राशि नहीं है जिसे आप निष्पादित करना चाहते हैं, लेकिन आपको तुरंत निष्पादित करने की आवश्यकता है। खासकर यदि गैर-मुख्य कमोडिटी वायदा अनुबंध बहुत दुर्लभ है, तो बाजार में कीमत कूदना आसान है। जब मूल्य फिसलन बड़ा होता है तो इससे कैसे निपटें।

3, किस्मों के व्यापार के नियमों में बदलाव कमोडिटी वायदा किस्मों को रात के समय के बाजार में जोड़ा जाता है और क्रिप्टो व्यापार होता है24⁄7. मार्जिन अनुपात बढ़ जाता है, और कमीशन शुल्क बढ़ जाता है, विशेष रूप से अल्पकालिक ट्रेडिंग रणनीति, जो इन परिवर्तनों के लिए बहुत संवेदनशील है।

4, व्यापार परिवेश का जोखिम उदाहरण के लिए: अचानक बिजली की कटौती, नेटवर्क डिस्कनेक्शन, कंप्यूटर की विफलता, सॉफ्टवेयर डाउनटाइम, बैंक ट्रांसफर का निलंबन, प्राकृतिक आपदा आदि, जब ऐसा होता है तो इससे कैसे निपटा जाए।

उपरोक्त मामले में, घटना की संभावना छोटी है, या लगभग असंभव है। लेकिन अगर चीजें हो सकती हैं, तो वे होंगी। इन मान्यताओं को बनाना और उन्हें रोकने के लिए बहुत आवश्यक है।

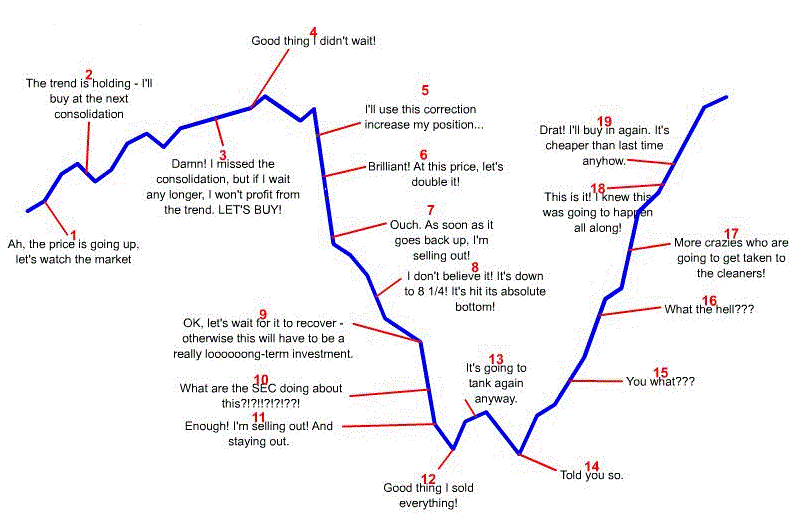

मनोवैज्ञानिक निर्माण

ट्रेडिंग में आम तौर पर तीन मुख्य मनोवैज्ञानिक भावनाएं होती हैं लालच, भय और भाग्य। निवेशकों को विभिन्न चरणों में उपरोक्त तीन भावनाओं को नियंत्रित करने और यहां तक कि उपयोग करने के लिए एक मजबूत ट्रेडिंग मनोविज्ञान प्रणाली की आवश्यकता होती है।

ऑर्डर देने से पहले बाजार की अपेक्षाओं और विविधता मनोवैज्ञानिक अपेक्षाओं सहित भविष्य के लिए एक समग्र अपेक्षा होनी चाहिए। बाजार की अपेक्षाओं में बाजार के स्थान और भविष्य की दिशा के लिए एक स्पष्ट लक्ष्य होता है। विविधता अपेक्षाएं अपने वर्तमान स्थान पर विविधता के व्यापारिक अवसरों और जोखिम प्रोफाइल को संदर्भित करती हैं। उपरोक्त मनोवैज्ञानिक आधार के बिना, कुछ भी नहीं किया जा सकता है।

वास्तविक बाजार व्यापार की पूरी प्रक्रिया निरंतर विश्लेषण, सुधार और निष्पादन की प्रक्रिया है। व्यापार की अवधि के दौरान, बहुत सारे लेनदेन नहीं होते हैं, और अधिक ट्रैकिंग और धीरज होता है। यह मन की स्थिति की व्यापक जांच करने और मानव प्रकृति का परीक्षण करने की प्रक्रिया है। लेनदेन की प्रक्रिया के दौरान व्यापारियों की विभिन्न आदतों का खुलासा और विस्तार किया जाएगा। केवल लगातार सीखने और पाठ के बाद सबक को सारांशित करके, हम मानव प्रकृति की सामान्यताओं और मनोवैज्ञानिक कमजोरियों को दूर कर सकते हैं।

संक्षेप में

संक्षेप में, तथाकथित ट्रेडिंग रणनीति वास्तव में इस तरह है। जब इसका सही पक्ष होता है और जब यह अधूरा होता है, तो हम माप सकते हैं कि क्या एक ट्रेडिंग रणनीति उचित है। हम सिर्फ उसके सही पक्ष को नहीं देख सकते हैं, और हम सिर्फ उसके टूटे हुए पक्ष को नहीं देख सकते। एक ओर, रणनीति की अखंडता का विश्लेषण करना अधिक महत्वपूर्ण है।

अंत में, रणनीति की विशेषताओं के अनुसार, व्यापारी के अपने व्यक्तित्व और वित्तीय स्थिति के साथ संयुक्त, यह मापने के लिए कि क्या रणनीति उनके लिए उपयुक्त है, यदि यह उनके लिए उपयुक्त है, तो यह पूरी तरह से आकलन करना आवश्यक है कि यह कब तक जारी रहेगा, सबसे खराब परिणामों को पहले से योजना बनाई जानी चाहिए, यदि सबसे अधिक आपने दुखी पक्ष के बारे में सोचा है, तो आप अभी भी इसे ले सकते हैं, फिर कार्यान्वयन की संभावना अपेक्षाकृत बड़ी है।

याद रखें, व्यापार में, आत्मविश्वास आपकी आंतरिक पहचान से आता है, और आत्मविश्वास सही व्यापार दर्शन से आता है!

अगला अनुभाग सूचना

यह लेख पहले अध्याय का अंतिम है। अगले अध्याय में, हम आगे की व्याख्या के लिए मात्रात्मक व्यापारिक उपकरणों पर ध्यान केंद्रित करेंगे, जिसमें शामिल हैंः मात्रात्मक उपकरणों के लिए एक व्यापक परिचय, मात्रात्मक व्यापारिक प्रणालियों को कैसे कॉन्फ़िगर करें, सामान्य एपीआई स्पष्टीकरण, और एक व्यापार प्रणाली को मात्रात्मक कैसे करें। इस पर एक रणनीति लिखें।

स्कूल के बाद व्यायाम

- क्या प्रवृत्ति आधारित ट्रेडिंग रणनीति में उच्च अस्थिरता या कम अस्थिरता चुननी चाहिए?

- व्यापारिक आदेशों के प्रकार क्या हैं?

- डीईएक्स एक्सचेंजों का मात्रात्मक अभ्यास (2) -- हाइपरलिक्विड यूजर गाइड

- DEX एक्सचेंज क्वांटिफाइंग प्रैक्टिस ((2) -- हाइपरलिक्विड उपयोग गाइड

- डीईएक्स एक्सचेंजों का मात्रात्मक अभ्यास (1) -- dYdX v4 उपयोगकर्ता गाइड

- क्रिप्टोकरेंसी में लीड-लैग आर्बिट्रेज का परिचय (3)

- DEX एक्सचेंज क्वांटिफाइड प्रैक्टिस ((1)-- dYdX v4 उपयोग गाइड

- डिजिटल मुद्रा में लीड-लैग सूट का परिचय (3)

- क्रिप्टोकरेंसी में लीड-लैग आर्बिट्रेज का परिचय (2)

- डिजिटल मुद्राओं में लीड-लैग सूट का परिचय (2)

- एफएमजेड प्लेटफॉर्म के बाहरी सिग्नल रिसेप्शन पर चर्चाः रणनीति में अंतर्निहित एचटीपी सेवा के साथ सिग्नल प्राप्त करने के लिए एक पूर्ण समाधान

- एफएमजेड प्लेटफॉर्म के लिए बाहरी सिग्नल प्राप्त करने का अन्वेषणः रणनीति अंतर्निहित एचटीटीपी सेवा के लिए सिग्नल प्राप्त करने के लिए पूर्ण समाधान

- क्रिप्टोकरेंसी में लीड-लैग आर्बिट्रेज का परिचय (1)

- 4.1 जावास्क्रिप्ट भाषा त्वरित प्रारंभ

- 3.5 विजुअल प्रोग्रामिंग भाषा व्यापार रणनीतियों का कार्यान्वयन

- 3.4 दृश्य प्रोग्रामिंग त्वरित प्रारंभ

- एम भाषा में रणनीतियों को कैसे लागू करें

- 3.2 एम भाषा के साथ शुरुआत

- 3.1 मात्रात्मक व्यापार प्रोग्रामिंग भाषा मूल्यांकन

- 2.4 एफएमजेड क्वांट प्लेटफॉर्म पर ट्रेडिंग रणनीति कैसे लिखें

- 2.3 आम एपीआई स्पष्टीकरण

- 2.2 FMZ क्वांट ट्रेडिंग सिस्टम को कैसे कॉन्फ़िगर करें

- 2.1 मात्रात्मक व्यापार के साधन का परिचय

- मात्रात्मक व्यापार के लिए क्या आवश्यक है?

- 1.2 मात्रात्मक व्यापार क्यों चुनें

- मात्रात्मक व्यापार क्या है?

- एफएमजेड क्वांट क्वांटिटेटिव ट्रेडिंग क्विक स्टार्ट

- एक्सचेंजों में खामियों का विश्लेषण

- क्या आप कोड टाइप किए बिना लेनदेन को मात्रात्मक रूप से कर सकते हैं?

- मल्टी-प्लेटफ़ॉर्म हेजिंग स्टेबिलाइजेशन आर्बिट्रेज रणनीति का सरलीकृत संस्करण (केवल अध्ययन उद्देश्य)

- देर से साझा करें 2014 में 5% दैनिक लाभ के साथ बिटकॉइन हाई-फ़्रीक्वेंसी रोबोट सार्वजनिक