5.5 ट्रेडिंग रणनीति अनुकूलन

लेखक:अच्छाई, बनाया गयाः 2019-06-25 13:45:12, अद्यतन किया गयाः 2023-11-08 20:38:06

सारांश

ट्रेडिंग रणनीति का सार बाजार के सिद्धांतों और नियमों को संक्षेप में प्रस्तुत करना है। बाजार की आपकी समझ जितनी गहरी होगी, कोड के साथ विचारों को व्यक्त करने की क्षमता उतनी ही अधिक होगी, आपकी रणनीति बाजार के करीब होगी। यह खंड आपकी ट्रेडिंग रणनीति को अनुकूलित करने और आपके वास्तविक बाजार व्यापार के लिए अंतिम तैयारी करने के तरीके को समझाने के लिए जारी रहेगा।

प्रवेश और निकास का अनुकूलन करें

अधिकांश ट्रेंड ट्रैकिंग रणनीतियाँ बाजार पर कब्जा करने के लिए ब्रेकआउट या तकनीकी संकेतकों का उपयोग करती हैं। आमतौर पर, इन संकेतों का प्रवेश और निकास कम समय कुशल होता है। यदि रणनीति समापन मूल्य मॉडल का उपयोग करती है, तो प्रवेश बिंदु अगले के-लाइन उद्घाटन मूल्य पर होगा। यह वर्तमान के-लाइन के माध्यम से तोड़ने के लिए सबसे अच्छा प्रवेश समय याद करेगा, यह बहुत लाभ भी खो देगा।

इसलिए प्रभावी तरीका है रणनीति कार्यान्वयन में अधिक लाभदायक वास्तविक समय मूल्य का उपयोग करना, और जब संकेत दिखाई देता है, तो तुरंत ऑर्डर दें। इस तरह, जब संकेत स्थापित होता है, तो आप तुरंत स्थिति खोल सकते हैं और आप लाभ को याद नहीं करेंगे। लेकिन सभी वास्तविक समय की कीमतें समापन मूल्य से बेहतर नहीं हैं, इसे व्यापार रणनीति द्वारा निर्धारित किया जाना चाहिए। कुछ व्यापार तर्क सरल है, वास्तविक समय की कीमत और समापन मूल्य प्रभाव के बीच का अंतर छोटा है। लेकिन यदि समापन मूल्य मॉडल अधिक विस्तृत व्यापार तर्क को संभाल नहीं सकता है, तो आपको वास्तविक समय की कीमतों का उपयोग करने की आवश्यकता है।

पैरामीटर अनुकूलन

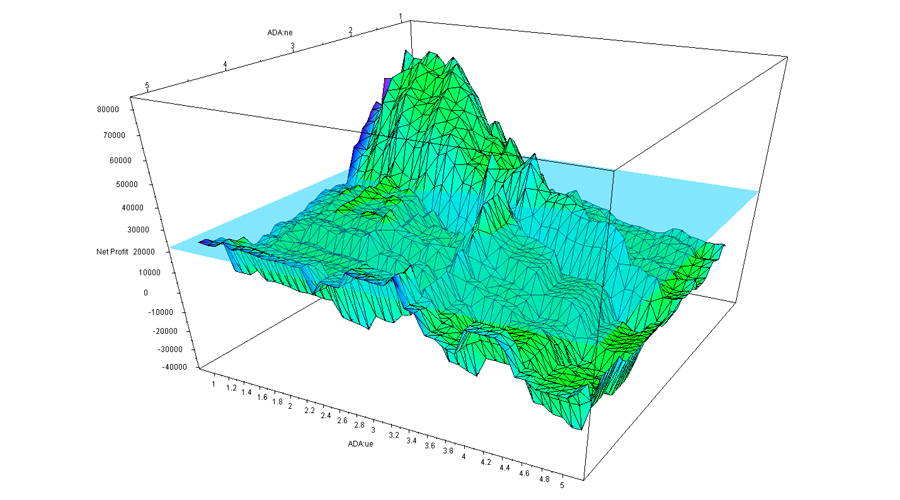

रणनीति स्वयं एक बहुआयामी उदाहरण है। प्रत्येक पैरामीटर इस उदाहरण का एक आयाम है। सभी पैरामीटर संयोजन इस उदाहरण के आकार का निर्माण करते हैं। जब उदाहरण का आकार बाजार के आकार के साथ अत्यधिक संरेखित होता है, तो अधिकतम लाभ उत्पन्न होता है। अंत में, सभी मापदंडों के चयन डोमेन के लिए अंतिम रिटर्न दर एक जटिल बहुआयामी सतह का गठन करती है। जब रणनीति में केवल दो पैरामीटर होते हैं, तो वे अंतिम रिटर्न दर के साथ एक सहज त्रि-आयामी सतह बनाते हैं।

जैसा कि ऊपर दिए गए चित्र में दिखाया गया है, यह एक दो-पैरामीटर रणनीति प्रदर्शन ग्राफ है। चूंकि पैरामीटर अलग हैं, इसलिए अंतिम परिणाम भी बहुत बदलते हैं, और सतह बहुत विकृत होती है, जिससे अलग-अलग

इसलिए, पैरामीटर अनुकूलन का महत्वपूर्ण सिद्धांत

पैरामीटर पठार

जैसा कि ऊपर दिए गए चित्र में दिखाया गया है, अच्छी रणनीति पैरामीटर वितरण

पैरामीटर द्वीप

जैसा कि ऊपर दिए गए चित्र में दिखाया गया है, यदि बैकटेस्टिंग प्रदर्शन एक पैरामीटर द्वीप प्रस्तुत करता है, जब पैरामीटर में एक छोटा ऑफसेट होता है, तो रणनीति की लाभप्रदता बहुत कम होगी। इस तरह, इस तरह के पैरामीटर को अक्सर खराब सार्वभौमिकता के कारण वास्तविक व्यापार में परिवर्तन का सामना करना मुश्किल होता है।

इसलिए, यदि आस-पास के मापदंडों का प्रदर्शन इष्टतम मापदंडों के प्रदर्शन से बहुत खराब है, तो यह इष्टतम मापदंड ओवर-फिटिंग का परिणाम हो सकता है, जिसे अधिकतम मूल्य समाधान की बजाय गणितीय रूप से एकल बिंदु समाधान के रूप में माना जा सकता है। गणितीय दृष्टिकोण से, विसंगति अस्थिर है। अनिश्चित भविष्य के बाजार में, एक बार बाजार की विशेषताओं में बदलाव होने के बाद, इष्टतम मापदंड सबसे खराब मापदंड बन सकते हैं।

फ़िल्टर जोड़ना

जब प्रवृत्ति होती है तो बहुत सारी प्रवृत्ति रणनीतियाँ प्रवृत्ति को बहुत अच्छी तरह से समझ सकती हैं और लाभदायक समृद्ध रिटर्न प्राप्त कर सकती हैं, लेकिन लंबे समय में, अंतिम परिणाम हमेशा अच्छे नहीं होते हैं, तो, समस्या क्या है?

कारण यह है कि रणनीति लगातार दोहराते हुए बाजार में बार-बार कारोबार कर रही है, और अधिकांश दोहराते हुए व्यापार स्टॉप-लॉस या छोटे लाभ हैं। आंकड़ों के अनुसार, सभी बाजार में लगभग 70% समय दोहराते हुए बाजार में है, दीर्घकालिक निरंतर छोटे नुकसान, जिससे लाभ जुटाना मुश्किल हो जाता है।

समाधान फ़िल्टर तंत्र को बढ़ाना है। बाजार में लाभ और हानि फ़िल्टर, जोखिम मूल्य फ़िल्टर, प्रवृत्ति प्रकार फ़िल्टर, तकनीकी संकेतक फ़िल्टर आदि सहित कई प्रकार के फ़िल्टर हैं। उदाहरण के लिए, एक बड़े चक्र चलती औसत फ़िल्टर को जोड़ना लेनदेन की संख्या को कम कर सकता है और दोलन बाजार में गलत लेनदेन का आधा फ़िल्टर कर सकता है।

सुचारू निधि वक्र

मात्रात्मक व्यापार एक स्थिर और स्थायी लाभ पद्धति का पीछा करता है, जो कि अधिकांश व्यापारी देखना चाहते हैं। कोई भी इस साल 50% कमाना नहीं चाहता है, अगले साल 30% खो देता है, और उसके बाद अगले साल फिर से 40% कमाना चाहता है। हम हर साल 20% की वृद्धि को स्वीकार करना पसंद करेंगे, लेकिन दस साल से अधिक समय तक रह सकते हैं। यह वह है जो मात्रात्मक निवेश कर सकता है। क्योंकि मात्रात्मक निवेश एक स्थायी प्रदर्शन वाला व्यापार मॉडल है।

एक सुचारू वित्तपोषण वक्र प्राप्त करने के लिए, आपको एक बहु-रणनीति, बहु-विविधता, बहु-चक्र, बहु-पैरामीटर निर्माण पोर्टफोलियो की आवश्यकता होती है। लेकिन जरूरी नहीं कि जितना अधिक बेहतर होगा, एक सीमांत घटता प्रभाव है। शुरुआत में संयोजन जितना अधिक जोड़ा जाता है, उतना ही बेहतर फैलाव होता है, लेकिन जब रणनीति परिमाण के क्रम तक पहुंच जाती है, तो घटता फैलाव का प्रभाव दिखाई देना शुरू हो जाता है। संयोजन का लाभ फैलाव है, हालांकि समग्र रिटर्न दर सबसे अधिक नहीं है, लेकिन सबसे मजबूत है।

पवित्र ग्रैल की तलाश छोड़ दो

क्या हम पवित्र ग्रैल खोजने के लिए मात्रात्मक व्यापार का उपयोग कर सकते हैं या नहीं एक समस्या है कि कई व्यापारियों पर विचार करेंगे। कुछ व्यापारियों ने एक सरल बैकटेस्टिंग तथाकथित सही रणनीति बाजार में भाग लिया। उम्मीद है कि बार-बार जीत सकते हैं और एक पेशेवर क्वांट बन सकते हैं।

लेकिन क्या एक पवित्र ग्रैल है? वास्तव में, यह बहुत सरल है, जवाब नहीं है. यह समझने के लिए मुश्किल नहीं है. अगर बाजार वास्तव में एक पैटर्न है, इन सभी वर्षों के बाद, अंततः, लोगों को नियम मिल जाएगा, चाहे वह गणितीय विश्लेषण हो, सूचना एकाधिकार, या अन्य विश्लेषणात्मक तरीकों, अंत में वे बाजार में सबसे अधिक पैसा कमाएंगे, और लंबे समय में, ये लोग व्यापार बाजार पर एकाधिकार करेंगे जब तक कि बाजार ठीक से काम नहीं कर रहा है।

संक्षेप में

यदि ट्रेडिंग का समय काफी लंबा है, तो ट्रेडिंग प्रक्रिया के दौरान किसी को भी विभिन्न प्रकार के बाजार के रुझानों का सामना करना पड़ सकता है, और इन रुझानों की पूरी तरह से पुनरावृत्ति होने की संभावना नहीं है। एक मात्रात्मक व्यापारी के रूप में, अपनी ट्रेडिंग रणनीति की सही समीक्षा और अनुकूलन के अलावा, बाजार की स्थिति की लगातार निगरानी करना और बाजार में बदलाव के जवाब में रणनीति में लगातार सुधार करना भी आवश्यक है।

उसी समय, हमें यह भी महसूस करना चाहिए कि लाभ और हानि समान हैं। हानि समग्र व्यापार प्रगति का हिस्सा है। यहां तक कि सबसे अच्छी व्यापारिक रणनीति भी पुनरावृत्ति अवधि की एक श्रृंखला से गुजर सकती है। जब प्रत्येक लेनदेन में हानि होती है, तो आपको अपने व्यापार नियमों और रणनीतियों पर हर समय सवाल नहीं उठाना चाहिए। कम से कम, अपनी रणनीति तर्क ढांचे को आसानी से न बदलें, जब तक कि आपकी तार्किक ढांचा पहले गलत न हो।

स्कूल के बाद व्यायाम

-

अपनी रणनीति की विशेषताओं के आधार पर एक पोर्टफोलियो बनाएं और इसे बैकटेस्ट करने के लिए FMZ क्वांट प्लेटफॉर्म का उपयोग करें

-

इस खंड की सामग्री के आधार पर अपनी स्वयं की मात्रात्मक व्यापारिक रणनीति को अनुकूलित करने का प्रयास करें।

- DEX एक्सचेंज क्वांटिफाइड प्रैक्टिस ((1)-- dYdX v4 उपयोग गाइड

- डिजिटल मुद्रा में लीड-लैग सूट का परिचय (3)

- क्रिप्टोकरेंसी में लीड-लैग आर्बिट्रेज का परिचय (2)

- डिजिटल मुद्राओं में लीड-लैग सूट का परिचय (2)

- एफएमजेड प्लेटफॉर्म के बाहरी सिग्नल रिसेप्शन पर चर्चाः रणनीति में अंतर्निहित एचटीपी सेवा के साथ सिग्नल प्राप्त करने के लिए एक पूर्ण समाधान

- एफएमजेड प्लेटफॉर्म के लिए बाहरी सिग्नल प्राप्त करने का अन्वेषणः रणनीति अंतर्निहित एचटीटीपी सेवा के लिए सिग्नल प्राप्त करने के लिए पूर्ण समाधान

- क्रिप्टोकरेंसी में लीड-लैग आर्बिट्रेज का परिचय (1)

- डिजिटल मुद्रा में लीड-लैग सूट का परिचय (1)

- एफएमजेड प्लेटफॉर्म के बाहरी सिग्नल रिसेप्शन पर चर्चाः विस्तारित एपीआई बनाम रणनीति अंतर्निहित एचटीटीपी सेवा

- एफएमजेड प्लेटफॉर्म के लिए बाहरी संकेत प्राप्त करने की खोजः विस्तार एपीआई बनाम रणनीति अंतर्निहित एचटीटीपी सेवा

- रैंडम टिकर जनरेटर पर आधारित रणनीति परीक्षण पद्धति पर चर्चा

- डीएमआई संकेतकों की गणना और अनुप्रयोग

- SPY और IWM के बीच सममूल्य परावर्तन का उपयोग करने वाली एक दिन-प्रतिदिन की रणनीति

- अरून तकनीकी संकेतक का उपयोग मात्रात्मक लेनदेन में

- जावास्क्रिप्ट का उपयोग करके क्वांटिफ़िकेशन पॉलिसी को लागू करने के लिए एक साथ एक जावास्क्रिप्ट पैकेजिंग फ़ंक्शन चलाएं

- जीने के लिए रहस्यः 19 पेशेवरों ने डिजिटल मुद्राओं के लिए अपनी सलाह साझा की

- डिजिटल मुद्राओं में शैनन की राक्षसी चाकू का उपयोग

- एक बिटकॉइन ट्रेडिंग रोबोट बनाने के लिए जो पैसे नहीं खोता है

- परिमाणात्मक लेनदेन से लेकर परिसंपत्ति प्रबंधन के लिए CTA रणनीतियों का विकास

- व्यापार के 9 नियम एक व्यापारी को एक साल से भी कम समय में 1,000 डॉलर से बढ़कर 46,000 डॉलर करने में मदद करते हैं

- आविष्कारकों ने क्वांटिफाइड ट्रेडिंग का परिचय दिया - बुनियादी से लेकर वास्तविक युद्ध तक

- 5.4 हमें नमुने के बाहर परीक्षण की आवश्यकता क्यों है

- 5.3 रणनीति बैकटेस्ट परफॉर्मेंस रिपोर्ट कैसे पढ़ें

- 5.2 मात्रात्मक ट्रेडिंग बैकटेस्टिंग कैसे करें

- 5.1 बैकटेस्टिंग का अर्थ और जाल

- 4.6 सी++ भाषा में रणनीतियों को कैसे लागू करें

- 4.5 सी++ भाषा त्वरित प्रारंभ

- 4.4 पायथन भाषा में रणनीतियों को कैसे लागू करें

- 4.3 पायथन भाषा के साथ शुरुआत करना

- 4.2 जावास्क्रिप्ट भाषा में रणनीतिक व्यापार कैसे लागू करें

- 4.1 जावास्क्रिप्ट भाषा त्वरित प्रारंभ