ब्याज मध्यस्थता बिनेंस स्थायी वित्तपोषण दर (वर्तमान बुल बाजार वार्षिक 100%)

लेखक:FMZ~Lydia, बनाया गयाः 2022-11-09 10:09:10, अद्यतनः 2024-12-05 22:06:54

स्थायी अनुबंध और वित्तपोषण दर

सबसे पहले डिजिटल मुद्रा अनुबंध केवल वितरण अनुबंध थे। बाद में, बिटमेक्स ने अभिनव रूप से स्थायी अनुबंध पेश किया, जो बहुत लोकप्रिय है। वर्तमान में, लगभग सभी मुख्यधारा के एक्सचेंजों ने स्थायी अनुबंध का समर्थन किया है।

डिलीवरी अनुबंध की डिलीवरी की तारीख जितनी बाद में होगी, कीमत में उतार-चढ़ाव उतना ही बड़ा होगा, जिसके परिणामस्वरूप अनुबंध मूल्य और स्पॉट मूल्य के बीच विचलन उतना ही बड़ा होगा। लेकिन डिलीवरी की तारीख पर, निपटान स्पॉट मूल्य के अनुसार मजबूर किया जाएगा, इसलिए मूल्य हमेशा वापस आ जाएगा। डिलीवरी अनुबंध की नियमित डिलीवरी के विपरीत, स्थायी अनुबंध को हर समय आयोजित किया जा सकता है। यह सुनिश्चित करने के लिए एक तंत्र की आवश्यकता है कि अनुबंध मूल्य स्पॉट मूल्य के अनुरूप है, जो कि फंडिंग दर तंत्र है। यदि कीमत एक अवधि के लिए तेजी से है, तो कई लोग लंबे समय तक जाएंगे, जिसके परिणामस्वरूप स्थायी मूल्य स्पॉट से अधिक होगा। इस समय, फंडिंग दर आम तौर पर सकारात्मक है, अर्थात, लंबी स्थिति सकारात्मक स्थिति के अनुसार छोटी स्थिति के पक्ष में भुगतान करेगी। जितनी बड़ी विचलन होगी, बाजार मूल्य उतनी ही अधिक होगी, अंतर बहुत करीब होगा। स्थायी अनुबंध की दर स्थायी ऋण लेने के बराबर है और हर दस घंटे में ऋण लेने की दर बहुत अधिक है, इसलिए यह एक स्थायी अनुबंध है, और प्रति 10 हजार घंटे की लागत का उपयोग करने के लिए पूंजी का उपयोग करने की दर है।

मध्यस्थता रिटर्न का विश्लेषण

फंडिंग दर ज्यादातर समय के लिए सकारात्मक है। यदि आप स्थायी अनुबंध को छोटा करते हैं, तो स्पॉट को लंबा करें और इसे लंबे समय तक रखें, सैद्धांतिक रूप से, आप मुद्रा मूल्य में वृद्धि या कमी के बावजूद लंबे समय में सकारात्मक फंडिंग दर रिटर्न प्राप्त कर सकते हैं। हम विवरण में व्यवहार्यता का विश्लेषण करेंगे।

डिजिटल मुद्रा वित्तपोषण दरों का इतिहास प्रदान करती हैःhttps://www.binance.com/cn/futures/funding-history/1, कुछ उदाहरण यहां दिए गए हैंः

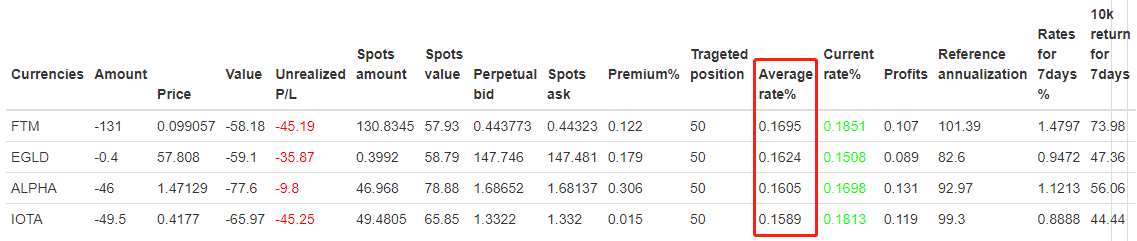

अल्पकालिक (मार्च 2021) मुद्राओं के लिए औसत दरें इस प्रकार हैंः

यह देखा जा सकता है कि कई मुद्राओं की औसत दर 0.15% से अधिक है (हाल के बुल बाजार के कारण, दर अधिक है, लेकिन इसे जारी रखना मुश्किल है) । नवीनतम रिटर्न के अनुसार, दैनिक रिटर्न 0.15% * 3=0.45% होगा, वार्षिक यौगिक ब्याज की गिनती किए बिना, यह 164% होगा। नकदी हेजिंग, वायदा के दोहरे उत्तोलन, प्लस खोने की स्थिति, प्रीमियम, समापन पदों और अन्य प्रतिकूल कारकों के नुकसान को देखते हुए, वार्षिक दर 100% होनी चाहिए। रोलबैक लगभग नगण्य है। गैर-बुल बाजार में, वार्षिक दर लगभग 20% है।

जोखिम का विश्लेषण और रोकथाम

नकारात्मक दरें

दर -0.75% तक कम हो सकती है, और यदि यह एक बार होती है, तो नुकसान एक दस-हजारवें दर के 75 गुना रिटर्न के बराबर होता है। हालांकि औसत दर की मुद्रा की जांच की गई है, लेकिन यह अपरिहार्य है कि अभी भी अप्रत्याशित बाजार हैं। समाधान न केवल नई मुद्राओं और दानव मुद्राओं से बचने के लिए है, बल्कि सबसे महत्वपूर्ण बात यह है कि अपने हेज को विविधता प्रदान करें। यदि आप एक समय में 30 से अधिक मुद्राओं को हेज करते हैं, तो एक मुद्रा का नुकसान केवल एक छोटा सा हिस्सा होगा। इसके अलावा, जब आप इस स्थिति का सामना करते हैं, तो आपको अपनी स्थिति को पहले से बंद करने की आवश्यकता होती है, लेकिन शुल्क और बंद करने की लागत के कारण, जब आप नकारात्मक दरों का सामना करते हैं, तो आप अपनी स्थिति को बंद नहीं कर सकते हैं, आम तौर पर बोलते हुए, आप अपनी स्थिति को बंद कर सकते हैं जब हानि -0.2% या उससे कम होती है। आम तौर पर, जब नकारात्मक दर होती है, तो स्थायी दर स्पॉट दर से कम होती है, और प्रीमियम शुल्क को संभालने के बाद मुनाफे को संभव बनाती है।

प्रीमियम परिवर्तन

आम तौर पर, सकारात्मक दरें स्पॉट पर अनंत काल के लिए एक प्रीमियम का प्रतिनिधित्व करती हैं, यदि प्रीमियम उच्च है, तो यह एक निश्चित प्रीमियम और रिटर्न कमा सकता है, निश्चित रूप से रणनीति एक लंबी अवधि की स्थिति रही है, इसलिए यह लाभ का यह हिस्सा नहीं खोएगी। उच्च नकारात्मक प्रीमियम के खिलाफ स्थिति न खोलने के लिए ध्यान दिया जाना चाहिए। बेशक, लंबे समय में, प्रीमियम परिवर्तन के मुद्दे को नजरअंदाज किया जा सकता है।

अनुबंध मार्जिन बंद होने का जोखिम

विकेन्द्रीकृत हेजिंग के कारण, जोखिम का यह हिस्सा बहुत छोटा है। उदाहरण के रूप में स्थायी दोहरे लाभ को लें, जब तक कि समग्र मूल्य में 50% की वृद्धि नहीं होती, तब तक मार्जिन क्लोजआउट की संभावना होगी। और स्पॉट हेजिंग के कारण, इस समय कोई नुकसान नहीं होगा। जब तक स्थिति को धन हस्तांतरण के लिए बंद कर दिया जाता है, या मार्जिन को किसी भी समय बढ़ाया जा सकता है। स्थायी लाभ जितना अधिक होगा, पूंजी उपयोग दर उतनी ही अधिक होगी, और अनुबंध मार्जिन क्लोजआउट का जोखिम उतना ही अधिक होगा।

दीर्घकालिक भालू बाजार

बुल बाजार की दरें अधिकतर सकारात्मक होती हैं, और कई मुद्राओं में औसत दर दो दस हजारवें से अधिक हो सकती है, कभी-कभी, बहुत अधिक दर होती है। यदि बाजार दीर्घकालिक भालू बाजार में बदल जाता है, तो औसत दर कम हो जाएगी, और बड़ी नकारात्मक दरों की संभावना बढ़ जाएगी, जिससे रिटर्न कम हो जाएगा।

रणनीति के लिए विशिष्ट विचार

- मुद्रा को स्वचालित रूप से फ़िल्टर किया जा सकता है या मैन्युअल रूप से निर्दिष्ट किया जा सकता है। आप ऐतिहासिक फंडिंग दर का संदर्भ ले सकते हैं। ट्रेडिंग केवल तब ही निष्पादित की जा सकती है जब सीमा मान पार हो जाए।

- वर्तमान दर प्राप्त करें, अगर यह निर्धारित सीमा से अधिक है, हम एक निश्चित मूल्य तय करने के लिए हेजिंग के लिए वायदा और स्पॉट दोनों का एक आदेश रखने के लिए शुरू कर सकते हैं।

- यदि किसी एकल मुद्रा की कीमत में बहुत अधिक वृद्धि होती है, तो अत्यधिक स्थायी जोखिम से बचने के लिए रणनीति स्थिति को स्वचालित रूप से बंद कर सकती है।

- यदि किसी मुद्रा की दर बहुत कम है, तो चार्ज की गई दर से बचने के लिए स्थिति को बंद करना आवश्यक है।

- इस रणनीति के लिए पदों को खोलने की गति की आवश्यकता नहीं है। प्रभाव को कम करने के लिए पदों को खोलने और बंद करने के आदेश आइसबर्ग द्वारा सौंपे जाते हैं।

सारांश

दर मध्यस्थता रणनीति का समग्र जोखिम कम है, पूंजी क्षमता बड़ी है, इसलिए यह अपेक्षाकृत स्थिर है, और लाभ बहुत अधिक नहीं है। इसलिए, यह कम जोखिम वाले मध्यस्थों के लिए उपयुक्त है। यदि एक्सचेंज में निष्क्रिय धन है, तो आप इस रणनीति को चलाने पर विचार कर सकते हैं।

- डीईएक्स एक्सचेंजों का मात्रात्मक अभ्यास (2) -- हाइपरलिक्विड यूजर गाइड

- DEX एक्सचेंज क्वांटिफाइंग प्रैक्टिस ((2) -- हाइपरलिक्विड उपयोग गाइड

- डीईएक्स एक्सचेंजों का मात्रात्मक अभ्यास (1) -- dYdX v4 उपयोगकर्ता गाइड

- क्रिप्टोकरेंसी में लीड-लैग आर्बिट्रेज का परिचय (3)

- DEX एक्सचेंज क्वांटिफाइड प्रैक्टिस ((1)-- dYdX v4 उपयोग गाइड

- डिजिटल मुद्रा में लीड-लैग सूट का परिचय (3)

- क्रिप्टोकरेंसी में लीड-लैग आर्बिट्रेज का परिचय (2)

- डिजिटल मुद्राओं में लीड-लैग सूट का परिचय (2)

- एफएमजेड प्लेटफॉर्म के बाहरी सिग्नल रिसेप्शन पर चर्चाः रणनीति में अंतर्निहित एचटीपी सेवा के साथ सिग्नल प्राप्त करने के लिए एक पूर्ण समाधान

- एफएमजेड प्लेटफॉर्म के लिए बाहरी सिग्नल प्राप्त करने का अन्वेषणः रणनीति अंतर्निहित एचटीटीपी सेवा के लिए सिग्नल प्राप्त करने के लिए पूर्ण समाधान

- क्रिप्टोकरेंसी में लीड-लैग आर्बिट्रेज का परिचय (1)

- ARMA-EGARCH मॉडल के आधार पर बिटकॉइन अस्थिरता का मॉडलिंग और विश्लेषण

- [बाइनेंस चैम्पियनशिप] बाइनेंस वितरण अनुबंध रणनीति 3 - तितली हेजिंग

- मात्रात्मक व्यापार में सर्वर का प्रयोग

- डॉकर द्वारा भेजा गया http अनुरोध संदेश प्राप्त करने का समाधान

- संक्षिप्त स्पष्टीकरण कि कॉन्ट्रैक्ट हेजिंग रणनीति के माध्यम से ओकेएक्स पर परिसंपत्तियों की आवाजाही क्यों संभव नहीं है

- फ्यूचर्स बैकहैंड डबलिंग एल्गोरिथ्म रणनीति नोट्स की विस्तृत व्याख्या

- 5 दिनों में 80 गुना कमाई, उच्च आवृत्ति रणनीति की शक्ति

- मेकर स्पॉट और फ्यूचर्स हेजिंग रणनीति डिजाइन पर शोध और उदाहरण

- SQLite के साथ FMZ का एक मात्रात्मक डेटाबेस बनाना

- रणनीति रेंटल कोड मेटाडेटा के माध्यम से किराए पर ली गई रणनीति के लिए विभिन्न संस्करण डेटा कैसे असाइन करें

- डिजिटल मुद्रा वायदा डबल ईएमए टर्निंग प्वाइंट रणनीति (ट्यूटोरियल)

- डिजिटल मुद्रा स्पॉट (ट्यूटोरियल) के लिए नई शेयर रणनीति की सदस्यता लें

- 60 पंक्तियों के कोड के साथ एक विचार को साकार करें - अनुबंध तल मछली पकड़ने की रणनीति

- डिजिटल मुद्रा स्पॉट बहु-विविधता डबल-ईएमए रणनीति (ट्यूटोरियल)

- एफएमजेड क्वांट (2) पर आधारित ऑर्डर सिंक्रनाइज़ेशन मैनेजमेंट सिस्टम का डिजाइन

- डिजिटल मुद्रा वायदा बहु-प्रजाति एटीआर रणनीति (ट्यूटोरियल)

- पाइन भाषा का उपयोग करके एक अर्ध-स्वचालित व्यापार उपकरण लिखें

- लीक्सरीपर के जादू परिवर्तन से उच्च आवृत्ति रणनीति डिजाइन का अन्वेषण करें

- लीक्सरीपर रणनीति विश्लेषण (2)

- यूट्यूब दिग्गजों की "जादूई डबल ईएमए रणनीति"