अनुसंधान के माहौल में डोंचियन चैनल रणनीति का विश्लेषण

लेखक:FMZ~Lydia, बनाया गयाः 2022-12-26 09:19:00, अद्यतन किया गयाः 2023-09-20 10:43:17

अनुसंधान के माहौल में डोंचियन चैनल रणनीति का विश्लेषण

रणनीति का परिचय

कई ट्रेडिंग रणनीतियों के बीच, डोंचियन चैनल रणनीति सबसे क्लासिक सफलता रणनीतियों में से एक होनी चाहिए। यह 1970 की शुरुआत में प्रसिद्ध थी। उस समय, एक विदेशी कंपनी ने मुख्यधारा के कार्यक्रम ट्रेडिंग रणनीतियों पर सिमुलेशन परीक्षण और अनुसंधान किया था। परिणामों से पता चला कि डोंचियन चैनल रणनीति सभी रणनीति परीक्षणों में सबसे सफल थी।

बाद में, व्यापार के इतिहास में सबसे प्रसिद्ध

ब्रेकथ्रू ट्रेडिंग रणनीति अपेक्षाकृत चिकनी प्रवृत्ति वाली ट्रेडिंग किस्मों के लिए उपयुक्त है। सबसे आम ब्रेकथ्रू ट्रेडिंग विधि विशिष्ट ट्रेडिंग बिंदु का न्याय करने के लिए मूल्य, समर्थन और प्रतिरोध के बीच सापेक्ष स्थिति संबंध का उपयोग करना है। इस लेख में डॉनचियन चैनल रणनीति भी इस सिद्धांत पर आधारित है।

डोंचियन चैनल रणनीतिक नियम

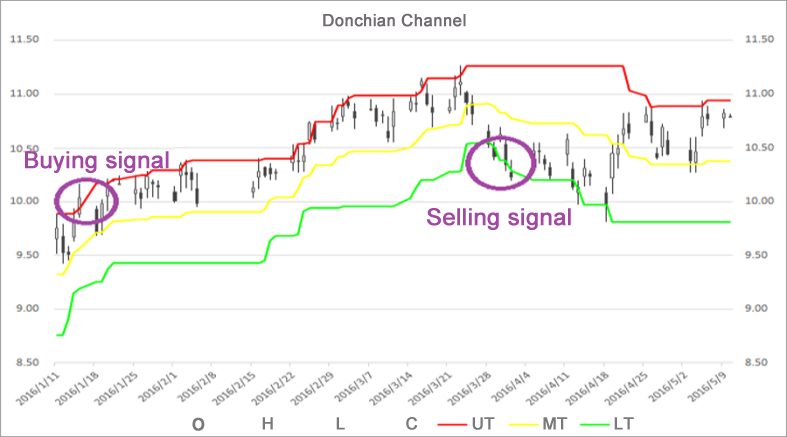

डोंचियन चैनल एक प्रवृत्ति संकेतक है, और इसकी उपस्थिति और संकेत बोलिंगर बैंड संकेतक के कुछ समान हैं। हालांकि, डोंचियन का मूल्य चैनल एक निश्चित अवधि के भीतर उच्चतम मूल्य और सबसे कम मूल्य के अनुसार बनाया गया है। उदाहरण के लिए, नवीनतम 50 के-लाइनों के उच्चतम मूल्य का अधिकतम मूल्य ऊपरी ट्रैक बनाने के लिए गणना की जाती है; निचले ट्रैक बनाने के लिए नवीनतम 50 के-लाइनों के सबसे कम मूल्य का न्यूनतम मूल्य गणना करें।

जैसा कि ऊपर दिए गए चित्र में दिखाया गया है, यह संकेतक विभिन्न रंगों के तीन वक्रों से बना है। डिफ़ॉल्ट रूप से, बाजार की कीमतों की अस्थिरता दिखाने के लिए 20 अवधि के भीतर उच्चतम और निम्नतम कीमतों का उपयोग किया जाता है। जब चैनल संकीर्ण होता है, तो इसका मतलब है कि बाजार अस्थिरता छोटी होती है। इसके विपरीत, जब चैनल चौड़ा होता है, तो इसका मतलब है कि बाजार अस्थिरता बड़ी होती है।

यदि कीमत ऊपरी ट्रैक से ऊपर बढ़ जाती है, तो यह एक खरीद संकेत है; इसके विपरीत, यदि कीमत निचले ट्रैक से नीचे गिरती है, तो यह एक बिक्री संकेत है। चूंकि ऊपरी और निचले ट्रैक की गणना उच्चतम और निम्नतम कीमतों द्वारा की जाती है, आम तौर पर, कीमतें शायद ही कभी एक ही समय में ऊपरी और निचले चैनल लाइनों से ऊपर और नीचे गिरती हैं। ज्यादातर मामलों में, कीमत ऊपरी या निचले ट्रैक के साथ एकतरफा या ऊपरी और निचले ट्रैक के बीच चलती है।

रणनीतिक तर्क

डोंचियन चैनल का उपयोग करने के कई तरीके हैं, जिनका उपयोग अकेले या अन्य संकेतकों के साथ किया जा सकता है। इस पाठ में, हम सबसे सरल विधि का उपयोग करेंगे। अर्थात्, जब कीमत नीचे से ऊपर तक ऊपरी ट्रैक के माध्यम से टूटती है, अर्थात, दबाव रेखा से ऊपर, हम मानते हैं कि कई पक्षों की ताकत बढ़ रही है, बढ़ते बाजार की एक लहर बन गई है, और खरीद खुली स्थिति संकेत उत्पन्न हुआ है; जब कीमत ऊपर से नीचे की ट्रैक से नीचे गिरती है, अर्थात, समर्थन रेखा से नीचे, हम मानते हैं कि छोटी स्थिति पक्ष मजबूत हो रहा है, एक गिरावट की प्रवृत्ति की लहर बन गई है, और बिक्री उद्घाटन स्थिति संकेत उत्पन्न हुआ है।

यदि स्थिति खोलने के लिए खरीदने के बाद कीमत डोंचियन चैनल के मध्य ट्रैक पर वापस गिर जाती है, तो हमें लगता है कि बहु-पक्षीय बल कमजोर हो रहा है, या शॉर्ट पोजीशन पार्टी बल मजबूत हो रहा है, और बिक्री और स्थिति को बंद करने का संकेत उत्पन्न होता है; यदि बिक्री स्थिति खोलने के बाद कीमत डोंचियन चैनल के मध्य ट्रैक पर वापस बढ़ जाती है, तो हमें लगता है कि शॉर्ट पोजीशन पक्ष कमजोर हो रहा है, या बहु-पक्षीय बल मजबूत हो रहे हैं, और खरीद बंद करने का संकेत उत्पन्न होता है।

खरीद और बिक्री की शर्तें- लंबी शुरुआती स्थितिः यदि कोई स्थिति नहीं है और समापन मूल्य ऊपरी ट्रैक से अधिक है। - शॉर्ट ओपनिंग पोजीशनः यदि कोई पोजीशन नहीं है और क्लोजिंग प्राइस निचले ट्रैक से कम है। - लंबी समापन स्थितिः यदि आप एक लंबी स्थिति रखते हैं और समापन मूल्य मध्य ट्रैक से कम है। - शॉर्ट क्लोजिंग पोजीशनः यदि आप शॉर्ट पोजीशन रखते हैं और क्लोजिंग की कीमत मध्य ट्रैक से अधिक है।

रणनीति संहिता का कार्यान्वयन

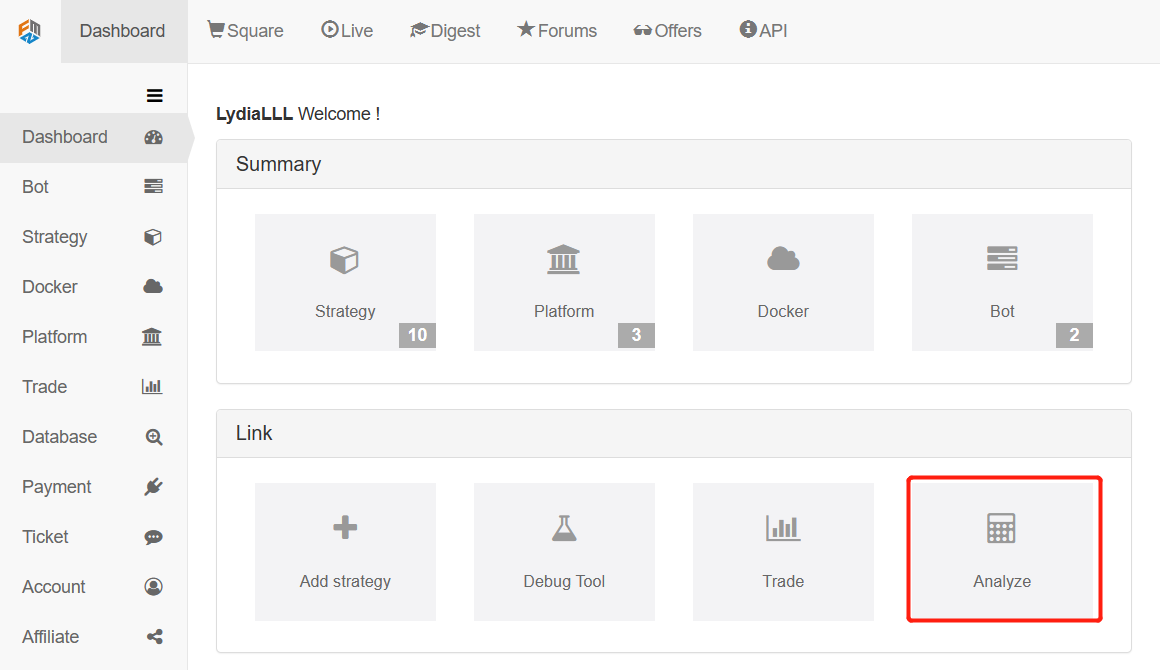

इसके बाद, हम FMZ क्वांट प्लेटफॉर्म के अनुसंधान वातावरण में इस रणनीति को एक-एक करके समझेंगे:

एफएमजेड क्वांट प्लेटफॉर्म के अनुसंधान वातावरण में नीचे दिखाए अनुसार प्रवेश करें:

पायथन संस्करण.ipynb में डोंचियन चैनल रणनीति में [1]:

from fmz import *

task = VCtx('''backtest

start: 2019-08-01 09:00:00

end: 2019-10-10 15:00:00

period: 5m

exchanges: [{"eid":"Futures_CTP","currency":"FUTURES"}]

''')

# Create a Backtesting Environment

# The example format of the backtest information in red above can be obtained by clicking "Save settings" on the strategy edting page of the FMZ Quant platform.

[2] मेंः

# First, we need to get the position information, and we define a mp() function to do this.

def mp():

positions = exchange.GetPosition() # Get position array

if len(positions) == 0: # If the length of the position array is 0

return 0 # Prove a short position, return 0

for i in range(len(positions)): # Iterate through the positions array

if (positions[i]['Type'] == PD_LONG) or (positions[i]['Type'] == PD_LONG_YD):

return 1 # If there are long position orders, return 1

elif (positions[i]['Type'] == PD_SHORT) or (positions[i]['Type'] == PD_SHORT_YD):

return -1 # If there are short position orders, return -1

print(positions)

mp() # Next, we execute this function to get the position information, and we can see that the result is 0, which means that the current position is short.

आउट[2]:0

[3] मेंः

# Let's start testing this strategy using the current main rebar contract as an example.

exchange.SetContractType("rb888") # Set the variety code, the main contract is the contract code followed by the number 888.

बाहर[3]:

{

इसके बाद, हमें K-लाइन सरणी मिलती है, क्योंकि रणनीतिक तर्क के अनुसार, हमें बाजार को एक निश्चित अवधि के लिए चलाने की आवश्यकता होती है और फिर तार्किक निर्णय लेने की आवश्यकता होती है, ताकि हमारा रणनीतिक तर्क बाजार के अनुकूल हो सके। यहां हम अस्थायी रूप से प्रारंभिक आवश्यकता के रूप में 50 K-लाइन लेंगे। FMZ Quant की K-लाइन जानकारी एक सरणी के रूप में संग्रहीत की जाती है, जिसमें उच्चतम मूल्य, सबसे कम मूल्य, उद्घाटन मूल्य, समापन मूल्य, व्यापार मात्रा और अन्य जानकारी होती है। इस भाग की सामग्री के लिए, कृपया FMZ Quant प्लेटफॉर्म के आधिकारिक एपीआई दस्तावेज़ का संदर्भ लेंःhttps://www.fmz.com/api

[4] मेंः

# Next we define a variable to store the K-line array.

records = exchange.GetRecords() # Get the K-line array

[5] मेंः

# According to the strategy logic description, we use the closing price as the price to open a position, so we need to calculate the closing price of the latest K-line.

close = records[len(records) - 1].Close # Get the latest K-line closing price

close

बाहर[5]: 3846.0

फिर, हमें मानक के रूप में समापन मूल्य का उपयोग करके 50 के लाइनों में उच्चतम मूल्य के अधिकतम मूल्य और सबसे कम मूल्य के न्यूनतम मूल्य की गणना करने की आवश्यकता है।

[6] मेंः

upper = TA.Highest(records, 50, 'High') # Get the maximum value of the 50-period maximum price

upper

बाहर[6]: 3903.0

[7] मेंः

lower = TA.Lowest(records, 50, 'Low') # Get the minimum value of the 50-period minimum price

lower

बाहर[7]: 3856.0

इसके बाद, हमें इस चैनल के ऊपरी और निचले ट्रैक के औसत मूल्य की गणना करने की आवश्यकता है।

[8] मेंः

middle = (upper + lower) / 2 # Calculate the average value of the upper and lower tracks.

middle

बाहर[8]: 3879.5

ऊपर, हमने इस रणनीति के लिए आवश्यक सभी गणनाएं पूरी कर ली हैं। इसके बाद, हम खोलने की शर्तों का तार्किक रूप से न्याय करना शुरू करेंगे और तार्किक निर्णय के परिणामों के अनुसार वास्तविक खोलने की स्थिति ऑपरेशन करेंगे। यहां यह ध्यान दिया जाना चाहिए कि हमें एफएमजेड क्वांट प्लेटफॉर्म के घरेलू कमोडिटी वायदा टेम्पलेट का उपयोग करने की आवश्यकता है। चूंकि वर्तमान अनुसंधान वातावरण इस टेम्पलेट का समर्थन नहीं कर सकता है, इसलिए हम इसे अस्थायी रूप से लिखेंगे, लेकिन ऑपरेशन एक त्रुटि की रिपोर्ट करेगा, वास्तविक कोडिंग के लिए एफएमजेड क्वांट प्लेटफॉर्म रणनीति लेखन पृष्ठ में, इस टेम्पलेट को बिना किसी समस्या के आयात करें, टेम्पलेट का पता हैःhttps://www.fmz.com/strategy/24288जब आप एफएमजेड क्वांट प्लेटफॉर्म रणनीति संपादन पृष्ठ पर कोड करते हैं, तो आपको पहले इस टेम्पलेट को अपनी रणनीति लाइब्रेरी में कॉपी करने की आवश्यकता है, और फिर बैकटेस्टिंग करते समय इसे चेक करें।

[ ] मेंः

obj = ext.NewPositionManager() # When using the FMZ Quant trading class library, errors will be reported at runtime, which can be ignored. Now it is the research environment,

# This problem does not occur during the actual coding process, and the following is the same without further comment.

अगला कदम रणनीति के तर्क को निर्धारित करना और तर्क के अनुसार पदों को खोलना और बंद करना है।

[ ] मेंः

if positions > 0 and close < middle: # If you hold a long position order and the closing price falls below the middle track

obj.CoverAll() # Close all positions

if positions < 0 and close > middle: # If you hold a short position order and the closing price rises above the middle track

obj.CoverAll() # Close all positions

if positions == 0: # If it's a short position

if close > upper: # If the closing price rises above the upper track

obj.OpenLong("rb888", 1) # Buy opening positions

elif close < lower: # If the closing price falls below the lower track

obj.OpenShort("rb888", 1) # Sell opening positions

[ ] मेंः

# Complete strategy code:

def mp():

positions = exchange.GetPosition() # Get the position array

if len(positions) == 0: # If the length of the position array is 0

return 0 # It proved a short position, return 0

for i in range(len(positions)): # Iterate through the positions array

if (positions[i]['Type'] == PD_LONG) or (positions[i]['Type'] == PD_LONG_YD):

return 1 # If there are long position orders, return 1

elif (positions[i]['Type'] == PD_SHORT) or (positions[i]['Type'] == PD_SHORT_YD):

return -1 # If there are short position orders, return -1

def main(): # Main function

exchange.SetContractType("rb888") # Set the variety code, the main contract is the contract code followed by the number 888

while True: # Enter the loop

records = exchange.GetRecords() # Get the K-line array

if len(records) < 50: continue # If there are less than 50 K-lines, skip the loop

close = records[len(records) - 1].Close # Get the latest K-line closing price

positions = mp() # Get position information function

upper = TA.Highest(records, 50, 'High') # Get the maximum value of the 50-period maximum price

lower = TA.Lowest(records, 50, 'Low') # Get the minimum value of the 50-period minimum price

middle = (upper + lower) / 2 # Calculate the average value of the upper and lower tracks

obj = ext.NewPositionManager() # Use the Trading Library

if positions > 0 and close < middle: # If you hold a long position order and the closing price falls below the middle track

obj.CoverAll() # Close all positions

if positions < 0 and close > middle: # If you hold a short position order and the closing price rises above the middle track

obj.CoverAll() # Close all positions

if positions == 0: # If it's a short position

if close > upper: # If the closing price rises above the upper track

obj.OpenLong("rb888", 1) # Buy opening positions

elif close < lower: # If the closing price falls below the lower track

obj.OpenShort("rb888", 1) # Sell opening positions

- डीईएक्स एक्सचेंजों का मात्रात्मक अभ्यास (2) -- हाइपरलिक्विड यूजर गाइड

- DEX एक्सचेंज क्वांटिफाइंग प्रैक्टिस ((2) -- हाइपरलिक्विड उपयोग गाइड

- डीईएक्स एक्सचेंजों का मात्रात्मक अभ्यास (1) -- dYdX v4 उपयोगकर्ता गाइड

- क्रिप्टोकरेंसी में लीड-लैग आर्बिट्रेज का परिचय (3)

- DEX एक्सचेंज क्वांटिफाइड प्रैक्टिस ((1)-- dYdX v4 उपयोग गाइड

- डिजिटल मुद्रा में लीड-लैग सूट का परिचय (3)

- क्रिप्टोकरेंसी में लीड-लैग आर्बिट्रेज का परिचय (2)

- डिजिटल मुद्राओं में लीड-लैग सूट का परिचय (2)

- एफएमजेड प्लेटफॉर्म के बाहरी सिग्नल रिसेप्शन पर चर्चाः रणनीति में अंतर्निहित एचटीपी सेवा के साथ सिग्नल प्राप्त करने के लिए एक पूर्ण समाधान

- एफएमजेड प्लेटफॉर्म के लिए बाहरी सिग्नल प्राप्त करने का अन्वेषणः रणनीति अंतर्निहित एचटीटीपी सेवा के लिए सिग्नल प्राप्त करने के लिए पूर्ण समाधान

- क्रिप्टोकरेंसी में लीड-लैग आर्बिट्रेज का परिचय (1)

- ट्रेडिंग में मशीन लर्निंग प्रौद्योगिकी का अनुप्रयोग

- त्रिकोणीय हेजिंग के विवरणों और हेज करने योग्य मूल्य अंतर पर हैंडलिंग शुल्क के प्रभाव का विश्लेषण करने के लिए अनुसंधान वातावरण का उपयोग करें

- विकल्पों के मात्रात्मक व्यापार के अनुकूल होने के लिए डेरिबिट वायदा एपीआई में सुधार

- बेहतर उपकरण अच्छा काम करते हैं -- व्यापार के सिद्धांतों का विश्लेषण करने के लिए अनुसंधान वातावरण का उपयोग करना सीखें

- ब्लॉकचेन परिसंपत्तियों के मात्रात्मक व्यापार में क्रॉस-वैल्यूएंस हेजिंग रणनीतियाँ

- एफएमजेड क्वांट पर एफएमएक्स की डिजिटल मुद्रा रणनीति गाइड प्राप्त करें

- आपको रणनीतियाँ लिखने के लिए सिखाएं -- MyLanguage रणनीति प्रत्यारोपित करें (उन्नत)

- आपको रणनीतियाँ लिखने के लिए सिखाएँ -- MyLanguage रणनीति प्रत्यारोपित करें

- आप रणनीति के लिए बहु चार्ट समर्थन जोड़ने के लिए सिखाएँ

- आप पायथन संस्करण में एक K-लाइन संश्लेषण समारोह लिखने के लिए सिखाओ

- जब FMZ ChatGPT का सामना करता है, तो एआई का उपयोग करके सीखने के लिए एक प्रयास याद रखें

- डिजिटल मुद्रा विकल्पों के लिए शेल्फ से बाहर मात्रात्मक व्यापार उपकरण

- पायथन संस्करण में सरल ग्रिड रणनीति

- डेटा प्लेबैक फ़ंक्शन के आधार पर विकसित रैखिक लंबित ऑर्डर प्रवाह रणनीति

- पायथन संस्करण के विजेताओं को खरीदने के लिए रणनीति

- एफएमजेड यात्रा -- संक्रमण रणनीति के साथ

- आपको सिखाता है कि पाइथन की एक प्रजाति की रणनीति को बहु-प्रजाति की रणनीति में कैसे बदलना है

- पायथन का उपयोग करके एक मात्रात्मक ट्रेडिंग रोबोट टाइम्ड स्टार्ट या स्टॉप गैजेट लागू करें

- ओक आपको FMZ विस्तारित एपीआई के साथ इंटरफेस करने के लिए जेएस का उपयोग करना सिखाता है

- रोबोट पुश संदेश का एहसास करने के लिए कॉल Dingding इंटरफ़ेस