उच्च आवृत्ति व्यापार से अपेक्षित रिटर्न

0

0

3612

3612

उच्च आवृत्ति व्यापार से अपेक्षित रिटर्न

सारांश

उच्च आवृत्ति व्यापार में अल्फा को परिभाषित करना निम्न आवृत्ति व्यापार की तुलना में अधिक जटिल है, क्योंकि सभी रणनीतियाँ कीमतों के आधार पर पूर्वानुमान नहीं लगाती हैं, बल्कि इसके लिए अधिक शर्तों और उनके बीच अंतःक्रियाओं की समझ की आवश्यकता होती है। इस पत्र में, हम एचएफटी के घटकों और एचएफटी रणनीतियों को लागू करने के लिए प्रयुक्त ट्रेडिंग रणनीतियों की व्याख्या करके एचएफटी के लिए एक अल्फा एट्रिब्यूशन मॉडल विकसित करते हैं। परिणामों से पता चलता है कि उच्च आवृत्ति वाले व्यापारियों को सकारात्मक अपेक्षित रिटर्न प्राप्त करने के लिए तेज़ होना चाहिए और वे तरलता प्रदान करने में बेहतर क्यों हैं। हम उच्च आवृत्ति इक्विटी डेटा के नमूने का उपयोग करके एक कार्यान्वयन उदाहरण प्रदान करते हैं।

उच्च आवृत्ति व्यापार (एचएफटी) में, सकारात्मक अपेक्षित रिटर्न लाभप्रदता की कुंजी है। अक्सर इस अपेक्षा को अल्फा कहा जाता है। मानव व्यापारियों के सापेक्ष एल्गोरिथम रणनीतियों की विशिष्ट विशेषताएं अल्फा की स्थिरता और वह आवृत्ति है जिसके साथ अल्फा प्राप्त किया जाता है। कम आवृत्ति व्यापार पर निवेश साहित्य में, α अस्थिरता गुणा सूचना गुणांक (IC) गुणा z-स्कोर के गुणनफल के बराबर है, जो पूर्वानुमान संकेत में विश्वास का एक उपाय है (ग्रिनॉल्ड[1994]). हालांकि, एचएफटी में अल्फा को परिभाषित करना थोड़ा अधिक जटिल है, क्योंकि सभी रणनीतियां मूल्य पूर्वानुमान पर आधारित नहीं होती हैं, बल्कि इसके लिए अधिक शर्तों की आवश्यकता होती है, साथ ही उनके बीच परस्पर क्रिया की समझ भी आवश्यक होती है।

इस पेपर में, हम उच्च आवृत्ति व्यापार के लिए एक अल्फा एट्रिब्यूशन मॉडल विकसित करते हैं। हम अल्फा के घटकों और एचएफटी रणनीतियों को लागू करने के लिए प्रयुक्त ट्रेडिंग रणनीतियों की व्याख्या करके ऐसा करते हैं। इन घटकों में शामिल हैं:

- मौका

- पाना

- प्रभावी प्रसार

- वैध छूट.

इसके अतिरिक्त, हम उच्च आवृत्ति इक्विटी डेटा के नमूने का उपयोग करके एक कार्यान्वयन उदाहरण प्रदान करते हैं।

एचएफटी में अल्फा

एचएफटी उद्योग प्रायः अल्फा को 1 के पूर्ण रिटर्न के रूप में परिभाषित करता है। बैकटेस्टिंग या सिम्युलेटेड ट्रेडिंग द्वारा उत्पन्न औसत निरपेक्ष रिटर्न (प्रति ट्रेड या प्रति यूनिट समय के आधार पर) को सही रूप से बैकटेस्ट अल्फा या सिम्युलेटेड अल्फा के रूप में संदर्भित किया जाना चाहिए। हम निश्चित रूप से भविष्य के अल्फा (अर्थात, एक बार रणनीति चल रही हो) पर विश्वास करने के लिए बैक-टेस्टेड और/या सिम्युलेटेड अल्फा का उपयोग करेंगे। इन अल्फा को उनके घटक भागों में विघटित करने से व्यापारिक रणनीतियों में सुधार करने की अनुमति मिलती है या, जैसा कि अक्सर होता है, यह विश्लेषण करने की अनुमति मिलती है कि कोई रणनीति अपेक्षित प्रदर्शन से क्यों विचलित हुई।

शायद अगर हम इसे उच्च आवृत्ति रणनीतियों के परिप्रेक्ष्य से देखें, जैसे कि निम्न आवृत्ति रणनीतियां, तो लाभ कमाने का मुख्य तरीका बाजार में अकुशलताओं को खत्म करना है। ऐसा करते समय, हमें उन्हीं बुनियादी अवधारणाओं के बारे में पता होना चाहिए जो सभी निवेश रणनीतियों को प्रभावित करती हैं: कितना अवसर है जिसे भुनाया जा सकता है; कितना हासिल किया जा सकता है; और इसे हासिल करने में कितना खर्च आएगा? इस उद्देश्य से, हम एचएफटी में अल्फा के व्यवस्थित अध्ययन के लिए आवश्यक घटकों को परिभाषित करते हैं।

अवसर (ओ)

अल्फा के किसी भी चर्चा का प्रारंभिक बिंदु उपलब्ध मूल्य परिवर्तन या अवसर (O) है। किसी विशिष्ट होल्डिंग अवधि को देखते हुए, उस अवधि के दौरान मूल्य में उतार-चढ़ाव उपलब्ध लाभ को दर्शाता है। इस भिन्नता को मापने का एक सामान्य तरीका बोली और पूछ मूल्य के बीच के मध्य बिंदु में परिवर्तन का मानक विचलन है। पोर्टफोलियो रणनीतियों के लिए जिन्हें बाजार में लगातार निवेश की आवश्यकता होती है, मानक विचलन निश्चित रूप से उपयुक्त उपाय है, लेकिन अवसरवादी एचएफटी रणनीतियों (केवल कुछ शर्तों के तहत स्थिति में प्रवेश) के लिए, एक अलग अवसर उपाय उपयुक्त हो सकता है (उदाहरण के लिए, वायदा कारोबार में, 90 वां अवसर उपाय उपयुक्त हो सकता है) प्रतिशत चाल, या यहां तक कि सेंट या लॉट की एक निश्चित संख्या)। हालाँकि, अन्य उपायों के अभाव में, हम संयोग के प्रतिनिधि के रूप में मानक विचलन का उपयोग करने की अनुशंसा करते हैं।

(सी) प्राप्त करें

हम कैप्चर © को अवसरों के प्रतिशत के रूप में परिभाषित करते हैं, जिसे पूर्वानुमान संकेत को छोड़कर, किसी भी रणनीति द्वारा सामान्यतः कैप्चर किया जा सकता है। पोर्टफोलियो रणनीति के मामले में, लाभ IC × z स्कोर है (ग्रिनॉल्ड देखें)[1994]), जिसे अक्सर पूर्वानुमानित रिटर्न और वास्तविक प्राप्त रिटर्न के बीच सहसंबंध द्वारा मापा जाता है। चूंकि आईसी मूल्य के आधार पर पूर्वानुमान लगाता है, इसलिए आईसी का कोई भी नकारात्मक मूल्य बुरा है। हालाँकि, एचएफटी में, सी के नकारात्मक मान स्वीकार्य हो सकते हैं क्योंकि सहसंबंध के अलावा अन्य उपाय अधिक उपयुक्त हो सकते हैं। निश्चित रिटर्न वाली सांख्यिकीय मध्यस्थता रणनीतियों के लिए, हिट दर जैसे मेट्रिक्स बेहतर हो सकते हैं। विचार यह है कि पूर्वानुमान-आधारित रणनीति में कुछ सकारात्मक C होना चाहिए जो IC के साथ निकटता से (यदि पूर्णतः नहीं तो) सहसम्बन्धित हो, जबकि तरलता-शर्तों-आधारित रणनीति में कुछ अन्य C हो सकता है, जो शायद शून्य से भी कम हो। वैसे भी, अब हमारे पास जो दो घटक हैं, उन्हें देखते हुए, ट्रेडिंग रणनीति पर विचार करने से पहले, अल्फा बस C×O है, जो 3 प्राप्त करने का अवसर है।

प्रभावी प्रसार (एसई)

कम आवृत्ति वाले व्यापार में, बोली-मांग प्रसार को अक्सर अल्फा के घटक के रूप में नजरअंदाज कर दिया जाता है, क्योंकि मांगे गए अवसर बहुत बड़े होते हैं। हालाँकि, एचएफटी में होल्डिंग अवधि छोटी होती है और बोली-मांग प्रसार का अल्फा पर बड़ा प्रभाव पड़ता है। बोली-मांग प्रसार (एस) बस बोली मूल्य (अर्थात वह मूल्य जो किसी ऐसे व्यक्ति को मिलता है जिसे तुरंत बेचना है) और पूछ मूल्य (अर्थात वह मूल्य जो किसी ऐसे व्यक्ति को देना होता है जिसे तुरंत खरीदना है) के बीच का अंतर है। पारंपरिक अर्थों में, जैसे स्टॉल[1978] के अनुसार, इसे बाजार निर्माताओं को दिया जाने वाला प्रीमियम माना जाता है, क्योंकि वे सूचित व्यापारी के साथ व्यापार करते समय प्रतिकूल चयन का जोखिम उठाते हैं। अवसरवादी ट्रेडिंग रणनीति से धन कमाया जाएगा या नुकसान होगा, यह क्रियान्वित की गई रणनीति पर निर्भर करता है।

ट्रेडिंग रणनीति से तात्पर्य है कि कैसे ट्रेडिंग रणनीति वित्तीय उपकरण में प्रवेश करने और बाहर निकलने के लिए बाजार और सीमा आदेशों का उपयोग करती है। सीमा आदेश, पुस्तकों पर उच्चतम खरीद (बिक्री) मूल्य से कम (अधिक) मूल्य पर व्यापार करने का अनुरोध है। ऐसे आदेश बाज़ार के एक पक्ष (या तो खरीद पक्ष या बिक्री पक्ष) को तरलता प्रदान करते हैं। सीमा आदेश निष्क्रिय होते हैं और एक्सचेंज की सीमा आदेश पुस्तिका में तब तक बने रहते हैं जब तक कि उनका मिलान आने वाले मूल्य वाले विक्रय (खरीद) आदेश से नहीं हो जाता। मार्केट ऑर्डर, उपलब्ध सर्वोत्तम बोली (पूछ) मूल्य पर तत्काल व्यापार के लिए किया गया अनुरोध है। ऐसे आदेशों के लिए तरलता की आवश्यकता होती है और ये बाजार मूल्य पर आधारित होते हैं। मार्केट ऑर्डर एक मार्केट ऑर्डर या लिमिट ऑर्डर हो सकता है, जिसका मूल्य बहीखाते में उच्चतम विक्रय (सेलिंग) मूल्य से अधिक हो।

टेकर या मेकर ऑर्डर का संयोजन जो राउंड ट्रिप ट्रेड का निर्माण करता है, तीन ट्रेडिंग रणनीतियों को परिभाषित करता है। टेक-टेक रणनीति, बाजार की स्थिति में प्रवेश करने और बाहर निकलने के लिए दो विपणन योग्य आदेशों का उपयोग करती है। मेक-टेक रणनीति किसी स्थिति में प्रवेश करने के लिए लिमिट ऑर्डर का उपयोग करती है, तथा स्थिति से बाहर निकलने के लिए मार्केट ऑर्डर का उपयोग करती है। मेक-मेक रणनीति किसी स्थिति में प्रवेश करने और उससे बाहर निकलने के लिए सीमा आदेश का उपयोग करती है। विभिन्न रणनीतियों में बोली-मांग प्रसार (S) की अलग-अलग लेन-देन लागत लगेगी। टेक-टेक रणनीति के परिणामस्वरूप प्रत्येक राउंड-ट्रिप लेनदेन के लिए लेनदेन लागत S का एक गुना होगी। प्रत्येक राउंड-ट्रिप लेनदेन के लिए, टेक-टेक रणनीति द्वारा उत्पन्न लेनदेन लागत S का 1 गुना है। मेक-टेक रणनीति के लिए प्रत्येक राउंड-ट्रिप लेनदेन की लागत शून्य गुना S है, जबकि मेक-मेक रणनीति प्रत्येक राउंड-ट्रिप लेनदेन के लिए S कमा सकती है।

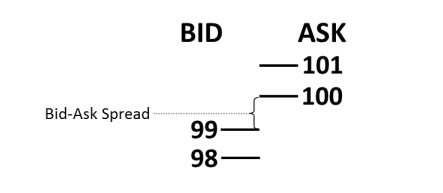

उदाहरण के लिए, चित्र 1 में दिखाए गए एक साधारण बाजार पर विचार करें। आंतरिक बाजार, जो कि पुस्तकों पर उच्चतम बिंदु था, 99 बोलियां और 100 पूछताछ थी, तथा बोली-पूछ फैलाव केवल 1 था। (सरलता के लिए, हम इन स्तरों पर वॉल्यूम को अनदेखा करते हैं।) एक टेक-टेक रणनीति, जहां एक स्थिति 100 के बाजार मूल्य पर खरीदी जाती है और फिर तुरंत 99 के बाजार मूल्य पर बेची जाती है, केवल बोली-मांग के कारण लाभदायक होती है प्रसार एस. लागत सिर्फ एक बिंदु का नुकसान है.

चित्र 1: बोली-मांग प्रसार के साथ सरलीकृत बाजार

मेक-टेक का उपयोग करते हुए, लिमिट ऑर्डर के माध्यम से 99 पर खरीद, और फिर बाजार मूल्य पर 99 पर बेचकर तुरंत स्थिति से बाहर निकलने वाली ट्रेडिंग रणनीति में बोली-मांग प्रसार की लागत नहीं लगेगी। अंत में, एक सीमा आदेश के माध्यम से एक स्थिति में प्रवेश करने के लिए मेक-मेक ट्रेडिंग रणनीति का उपयोग करें, 99 पिप्स पर खरीदें, फिर तुरंत बाद में एक सीमा आदेश के साथ 100 पिप्स पर प्रवेश करें और बेचें, बोली-मांग प्रसार एस अर्जित करें। ये सरल परिदृश्य समीकरण (1) में प्रभावी प्रसार (एसई) मूल्यों की ओर ले जाते हैं।

प्रभावी छूट (आरई)

शेयर बाजार में, एक्सचेंज आमतौर पर एक शुल्क का भुगतान करते हैं, जिसे छूट (आर) कहा जाता है, जो ट्रेडिंग फर्मों को लिमिट ऑर्डर बुक में लिमिट ऑर्डर देकर तरलता प्रदान करते हैं। तरलता प्रदाताओं को प्रोत्साहित करना एक्सचेंजों के लिए लाभदायक माना जाता है। अधिक गहरे, अधिक तरल बाजार होने से अधिक से अधिक संस्थागत तरलता लेने वाले आकर्षित होंगे, जिससे व्यापार की मात्रा और विनिमय शुल्क में वृद्धि होगी। जब एक सीमा आदेश निष्पादित या मिलान किया जाता है, तो ट्रेडिंग फर्म आर कमाती है। इसलिए, छूट अल्फा का एक महत्वपूर्ण घटक हो सकता है। जैसा कि सूत्र (2) में दिखाया गया है, ट्रेडिंग रणनीतियाँ प्रभावी छूट (आरई) को भी प्रभावित करती हैं। चूंकि टेक-टेक रणनीतियां लिमिट ऑर्डर का उपयोग नहीं करती हैं, इसलिए उनका उपयोग करने वाली रणनीतियों को छूट नहीं मिलेगी। मेक-टेक रणनीति से प्रति राउंड ट्रिप एक छूट मिलती है, जबकि मेक-मेक से प्रति राउंड ट्रिप 2x R मिलता है।

अपेक्षित रिटर्न (α)

इन चार घटकों को देखते हुए, एचएफटी रणनीति के अल्फा को अब पूरी तरह से इस प्रकार परिभाषित किया जा सकता है:

सूत्र (3) में, α प्राप्त अवसर में से लेनदेन करने की शुद्ध लागत को घटाकर प्राप्त किया गया मान है। यह कमीशन और मार्जिन को नजरअंदाज करता है, जो आमतौर पर एचएफटी में तय होते हैं। उदाहरण के लिए, ब्रोकरेज फर्म कमीशन के बारे में चिंता नहीं करती हैं, तथा उच्च आवृत्ति वाले व्यापारी जो सीधे बाजार तक पहुंचते हैं, वे आमतौर पर प्रति स्टॉक एक निश्चित शुल्क का भुगतान करते हैं। यदि ये किसी विशेष कंपनी के लिए विभिन्न रणनीतियों को तय करने में महत्वपूर्ण चर हैं, तो उन्हें आसानी से समीकरण (3) में जोड़ा जा सकता है।

सामरिक महत्व

सूत्र (3) में जटिलता यह है कि विभिन्न भागों के मान एक दूसरे पर निर्भर करते हैं। इसमें छुपी हुई अंतःक्रियाएं हैं। यदि हम इसे ध्यान में रखें, तो अधिग्रहण का अवसर प्रभावी प्रसार से स्वतंत्र नहीं है:

- अवसर लेना एक ऐसी प्रक्रिया है जिसमें किसी स्थिति में शीघ्रता से प्रवेश किया जाता है और यथासंभव इष्टतम समय के निकट उस स्थिति से बाहर निकला जाता है।

- प्रभावी प्रसार प्रयुक्त ट्रेडिंग रणनीति का एक कार्य है। कोई व्यक्ति तत्काल निष्पादन कर अंतर का भुगतान कर सकता है, या निष्क्रिय सीमा आदेश के निष्पादन के लिए बाजार की प्रतीक्षा करके अंतर अर्जित कर सकता है।

इसलिए, प्रभावी स्प्रेड प्राप्त करने के लिए, प्राप्त अवसरों में से कुछ का त्याग करना होगा। वैकल्पिक रूप से, अधिक एक्सपोजर प्राप्त करने का अर्थ है प्रभावी अंतर का भुगतान करना। यह रणनीति महत्वपूर्ण है क्योंकि अधिग्रहण प्रतिशत C निष्पादन की गति के साथ घटता है। यदि हम इन तीन तरीकों से क्रियान्वित ट्रेडिंग रणनीति पर विचार करें, तो हम देख सकते हैं कि रणनीति का अल्फा पर क्या प्रभाव पड़ता है। हम मानते हैं कि ट्रेडिंग रणनीति में निम्नलिखित विशेषताएं हैं:

- औसत धारण समय 60 सेकंड था।

- औसत बोली-मांग प्रसार एस 0.08, या 8 सेंट है।

- 60 सेकंड की होल्डिंग अवधि के साथ, मानक विचलन O60 की संभावना 0.09, या 9 सेंट है।

- R = 0.001, या एक पैसे का दसवां हिस्सा।

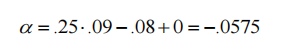

उदाहरण 1: टेक-टेक

यदि रणनीति में टेक-टेक रणनीति का उपयोग किया जाता है, तो प्रभावी स्प्रेड SE 0.08 और RE 0 होता है। यदि C 0.25 है, तो रणनीति का अल्फा -0.0575 है। टेक-टेक रणनीति अपनाने का परिणाम तत्काल निष्पादन और सभी C×O का कैप्चर है, लेकिन यह –S उत्पन्न करेगा। इसलिए, लाभदायक रणनीति के लिए C×O का मान S से अधिक होना चाहिए।

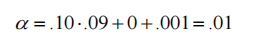

उदाहरण 2: मेक-टेक

यदि रणनीति मेक-टेक रणनीति का उपयोग करती है, तो प्रभावी स्प्रेड SE 0 और RE 0.001 है। यदि C घटकर 0.10 हो जाए तो रणनीति का α 0.01 होगा। मेक-टेक रणनीति का परिणाम -S नहीं होता है, लेकिन व्यापार खोलने से पहले एक अज्ञात विलंब उत्पन्न होगा। निष्पादन में देरी और प्रतिकूल चयन के कारण C मान में गिरावट आई है। इसलिए, जो व्यापारी अपनी रणनीति में मेक-टेक रणनीति का उपयोग करते हैं, उन्हें सीमा आदेश कतार6 में प्रतीक्षा में बिताए समय को कम करने का प्रयास करना चाहिए।

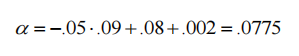

उदाहरण 3: मेक-मेक

यदि रणनीति मेक-मेक रणनीति का उपयोग करती है, तो प्रभावी स्प्रेड SE -0.08 और RE 0.002 है। यदि C -0.05 है, तो रणनीति का अल्फा 0.0775 है। दोनों पक्षों के प्रतीक्षा समय और दोनों पक्षों के प्रतिकूल चयन के कारण C का मान और भी कम हो जाता है। इस मामले में, भले ही C ऋणात्मक है, लेकिन स्प्रेड और छूट अपेक्षित मूल्य को सकारात्मक बनाते हैं। मेक-मेक रणनीति को S की राशि और 2×R के प्रतीक्षा समय द्वारा क्षतिपूर्ति दी जाती है, इसलिए यदि C ऋणात्मक भी हो, तो भी रणनीति में α धनात्मक होता है।

यह स्थिति तरलता उपलब्ध कराने वाली रणनीतियों के लिए एक उज्ज्वल तस्वीर प्रस्तुत करती है। इसमें इस बात पर ध्यान नहीं दिया गया है कि यह रणनीति कभी-कभी प्रतिकूल चयन की घटनाएं होने पर अत्यधिक वाम-पूँछ प्रतिफल उत्पन्न कर सकती है, जो विशेष रूप से तब सत्य है जब प्रौद्योगिकी धीमी हो। (हम बाद में इस पर और विस्तार से चर्चा करेंगे।) यह स्थिति बहुत कम होल्डिंग अवधि और सी मानों को शून्य के करीब रखने के साथ नई ट्रेडिंग रणनीतियों की ओर ले जाती है, जो दोनों प्रतिकूल चयन की संभावना को कम करने में मदद करते हैं, इसलिए α –S+ है दोबारा। उदाहरण 3 दिखाता है कि क्यों एचएफटी रणनीतियाँ कम आवृत्ति वाले व्यापारियों की तुलना में तरलता प्रदान करने में बेहतर हैं। कम आवृत्ति वाले व्यापारियों को बड़े ओ मान की आवश्यकता होती है, और नकारात्मक सी मान प्रतिकूल होते हैं। एचएफटी रणनीतियाँ स्थिर रूप से –एस+आरई अर्जित कर सकती हैं क्योंकि उनके पास छोटे ओ मान होते हैं और इस प्रकार प्रतिकूल चयन से बचा जा सकता है।

अनुभवजन्य डेटा 7 और परिणाम

सूत्र (1) की विशेषताओं और α पर विभिन्न रणनीतियों के प्रभाव को प्रदर्शित करने के लिए, हमने 3 जनवरी, 2012 को एप्पल इंक. (एएपीएल) के डेटा का उपयोग किया। (हमने विभिन्न उदाहरणों की कोशिश की, लेकिन परिणाम गुणात्मक रूप से नहीं बदले।) डेटासेट में नैस्डैक लिमिट ऑर्डर बुक में प्रत्येक घटना के बारे में सभी जानकारी शामिल है, जिसमें सभी जोड़, रद्दीकरण और निष्पादन शामिल हैं। यह जानकारी नैनोसेकंड में टाइमस्टैम्प की जाती है, इसलिए हम सभी घटनाओं का समय और अनुक्रम सटीक रूप से निर्धारित कर सकते हैं। इस डेटा का उपयोग करते हुए, हम समय के साथ मध्य-बोली मूल्य में परिवर्तन के मानक विचलन का उपयोग करके संभावना O की गणना करते हैं।

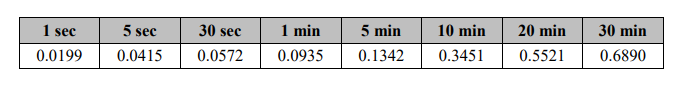

उपरोक्त वर्णित आंकड़ों का उपयोग करते हुए, दिन के लिए औसत बोली-मांग प्रसार, S, 0.088704, या लगभग 9 सेंट था। विभिन्न होल्डिंग अवधियों के लिए USD का मानक विचलन चित्र 2 में दर्शाया गया है।

चित्र 2: होल्डिंग अवधि के अनुसार मानक विचलन

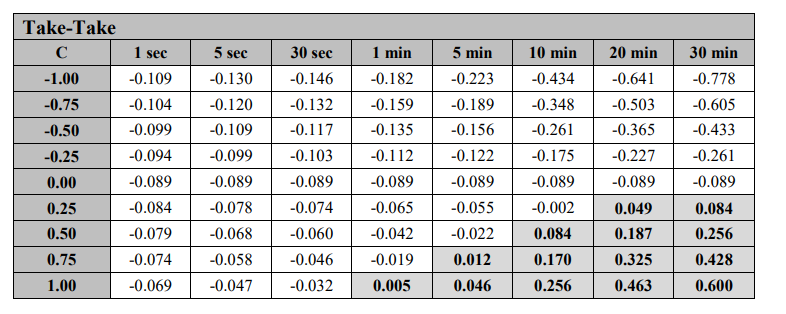

अवसर के प्रॉक्सी के रूप में चित्रा 2 में मानक विचलन का उपयोग करके, हम सूत्र (3) के अनुसार C का मान प्राप्त करने के लिए α की गणना करते हैं, जो -1 से 1 तक होता है। (C = 1 का मामला तार्किक रूप से किर्न्स एट अल के “सर्वज्ञ व्यापारी” के समतुल्य है,[2010]. )हम मानते हैं R=0. चित्र 3, 4 और 5 विभिन्न होल्डिंग अवधियों में तीन रणनीतियों के अल्फा को दर्शाते हैं। उदाहरण के लिए, चित्र 3 में, यदि होल्डिंग अवधि 1 सेकंड है, C = -1.00, O = 0.0199, S = 0.088704, और R = 0 है, तो टेक-टेक रणनीति के लिए, α का मान -0.109 है, जैसा कि ऊपरी बाएं कोने में दिखाया गया है। दिखाएँ. चित्र 3-5 के ग्राफ में, छायांकित कोशिकाएं दर्शाती हैं कि α का मान धनात्मक है। अन्य सभी कक्षों में, α ऋणात्मक या 0 होता है।

चित्र 3: अल्फाज़ द्वारा दी गई टेक-टेक रणनीति

चित्र 3 में, हम देख सकते हैं कि टेक-टेक रणनीति के लिए, α, कम से कम एचएफटी मानकों के अनुसार, केवल तभी सकारात्मक होता है, जब सी मान अविश्वसनीय रूप से उच्च (अर्थात, 0.75 या 1.00) हो या होल्डिंग अवधि काफी लंबी हो। व्यवहार में, उच्च C मान का उपयोग उन रणनीतियों में किया जा सकता है जो क्षणभंगुर अवसरों का पीछा करते हैं। मूल्य पूर्वानुमानों पर निर्भर रहने वाली रणनीतियों के लिए, 0.25 के आसपास के सी मानों को पहचानना कठिन होता है, जबकि 20 से 30 मिनट की होल्डिंग अवधि संभवतः उच्च आवृत्ति की परिभाषा से बाहर होती है। यह संयोजन एचएफटी रणनीतियों के लिए टेक-टेक रणनीति का उपयोग करके सकारात्मक अल्फा हासिल करना बहुत कठिन बना देता है। बेहतर पूर्वानुमान के माध्यम से अल्प समय में बोली-मांग अंतर की लागत को कम करना कठिन है।

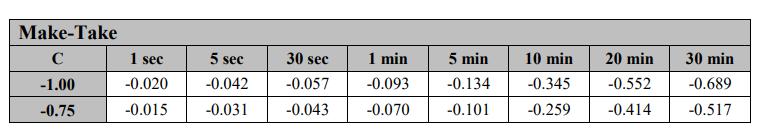

चित्र 4: अल्फाज़ द्वारा दी गई मेक-टेक रणनीति

चित्र 4 में, हम देख सकते हैं कि मेक-टेक रणनीति के लिए, α किसी भी सकारात्मक मान के लिए हमेशा सकारात्मक होता है। यह बिल्कुल स्पष्ट है क्योंकि जब S = 0 होता है, तो सकारात्मक अधिग्रहण के परिणामस्वरूप सकारात्मक α होता है, जबकि नकारात्मक अधिग्रहण के परिणामस्वरूप नकारात्मक α होता है। हालाँकि, अंतर्निहित धारणा यह है कि निष्पादन की प्रतीक्षा में कतार में बिताया गया समय कम है। ऑर्डर अक्सर कुछ सेकंड या यहां तक कि कुछ मिनटों तक कतार में बने रहते हैं, जिससे इन समय-सीमाओं में अल्फा प्राप्त करना संभव नहीं हो पाता। बेशक, किसी व्यक्ति का कौशल जितना तेज़ होगा, उसका ऑर्डर कतार में उतना ही ऊपर होगा, और इसलिए, प्रतीक्षा समय उतना ही कम होगा। इसलिए, गति, ट्रेडिंग फर्मों को कम समय में अल्फा हासिल करने में सक्षम बनाती है। चित्र 4 में एक और अंतर्निहित धारणा यह है कि C का मान समय के साथ स्थिर रहता है, जो कि हमारे द्वारा दिखाए जाने वाले परिणामों में निश्चित रूप से ऐसा नहीं है।

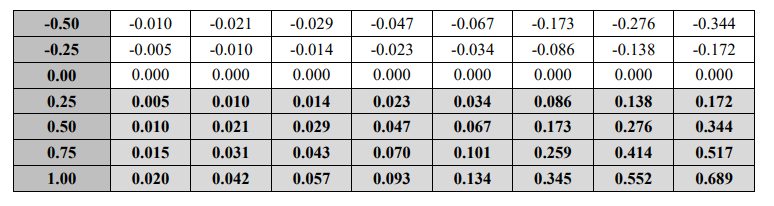

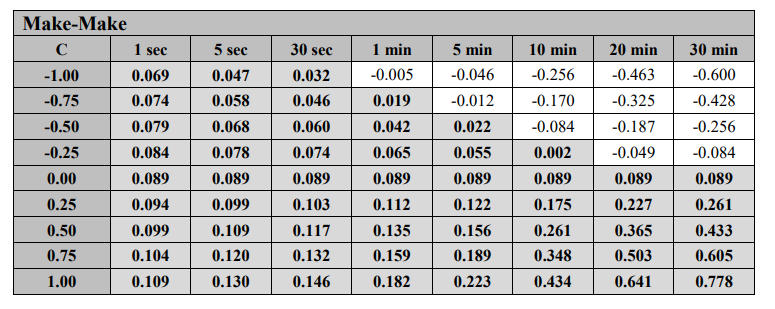

चित्र 5: अल्फाज़ द्वारा दी गई मेक-मेक रणनीति

चित्र 5 में, हम देख सकते हैं कि मेक-मेक रणनीति के लिए, C के लगभग सभी मानों में α सकारात्मक है। यहां तक कि नकारात्मक C मान के मामले में भी, जब तक तकनीक तेज है, अर्जित अंतर का मूल्य मूलतः किसी भी रणनीति पर विजय प्राप्त कर सकता है, चाहे वह कितनी भी खराब क्यों न हो। पिछले उदाहरण की तरह, छोटी होल्डिंग अवधि से जुड़े सकारात्मक अल्फा को प्राप्त करना, सीमा आदेशों को शीघ्रता से निष्पादित करने में सक्षम होने पर निर्भर करता है। ऐसा लगातार तभी हो सकता है जब प्रतीक्षा समय बहुत कम हो, अर्थात आप हमेशा कतार में सबसे आगे रहें। कतार में सबसे पीछे होने का अर्थ है निष्पादन के लिए लंबा इंतजार करना, और जितना लंबा इंतजार होगा, प्रतिकूल चयन होने की संभावना उतनी ही अधिक होगी8।

गति का प्रभाव

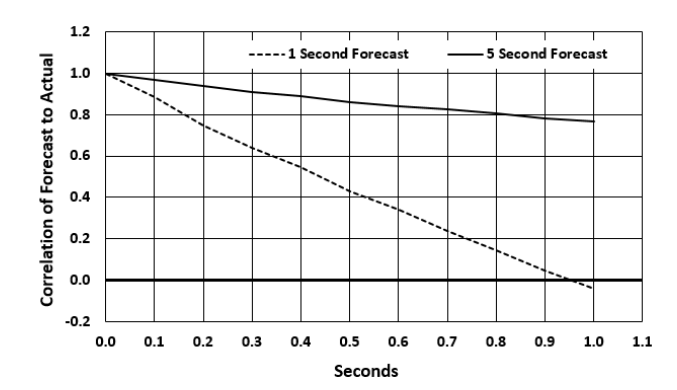

प्रौद्योगिकी की गति का प्राप्त अवसरों पर गहरा प्रभाव पड़ता है। सबसे पहले, जैसा कि चित्र 6 में दिखाया गया है, पूर्वानुमान और वास्तविक मूल्य परिवर्तनों के बीच संबंध समय के साथ कम हो जाता है। यह क्षय पूर्वानुमानित लंबाई का एक फलन है। चित्र 6 में एक सेकंड के दसवें भाग की देरी के लिए 1 सेकंड और 5 सेकंड की भविष्यवाणियों के क्षय को दर्शाया गया है। इसलिए, निष्पादन में किसी भी प्रकार की देरी से प्राप्ति पर नकारात्मक प्रभाव पड़ेगा। इसलिए, कई ट्रेडिंग रणनीतियाँ योग्य नहीं होंगी, या तो इसलिए कि वे पर्याप्त तेज़ी से होने के लिए आवश्यक निश्चित तकनीकी लागतों के संदर्भ में मेक-मेक रणनीति का उपयोग करने के लिए बहुत महंगी हैं, या क्योंकि वे टेक-टेक रणनीति का उपयोग करने के लिए बहुत महंगी हैं। प्रसार लागत का.

चित्र 6: समय के साथ पूर्वानुमान में गिरावट

दूसरा, निष्पादन में देरी से प्राप्ति के अवसरों की गणना प्रभावित हो सकती है। धीमी गति के कारण आपको कतार में पीछे रखा जाएगा। कतार में पीछे के ट्रेडों के निष्पादित होने की संभावना, जानकारी के आधार पर किए गए ट्रेडों (गलत दिशा में) की तुलना में अधिक होती है। प्रतिकूल चयन की संभावना अधिक है तथा इसके क्रियान्वयन की संभावना, साधारण मानक विचलन से भी अधिक खराब होगी। नकारात्मक अधिग्रहण सी वाली रणनीति के लिए यह दुर्भाग्यपूर्ण है। संचित घाटे को रोकने के लिए टेक ट्रेड की आवश्यकता हो सकती है, जिससे मेक-मेक रणनीति की तुलना में खराब प्रभावी प्रसार उत्पन्न हो सकता है। इसलिए, बहुत तेज़ खिलाड़ियों को छोड़कर, चित्र 5 में मेक-मेक रणनीति का उपयोग करने वाली रणनीति की लाभप्रदता भ्रामक है।

निष्कर्ष के तौर पर

एचएफटी रणनीतियों को एक जटिल अपेक्षित रिटर्न फार्मूले का सामना करना पड़ता है। हालाँकि, अल्फा को उसके घटक भागों में विभाजित करके, ट्रेडिंग फर्म लाभ और हानि की परिवर्तनशीलता को बेहतर ढंग से समझ सकती हैं। बेशक, इस परिवर्तनशीलता में न केवल अवयवों की परिवर्तनशीलता शामिल है, बल्कि सहसंबंध भी शामिल हैं जिन पर विचार किया जाना चाहिए। ये संबंध गति की आवश्यकता को स्पष्ट करते हैं। प्रौद्योगिकी की गति घटकों को बड़े नकारात्मक सहसंबंध बनाने से रोकने में मदद करती है, जो तेजी से नीचे की ओर जाने वाली सर्पिल का निर्माण करेगा। अल्फा समीकरण को समझने से जोखिम प्रबंधकों, रणनीतिकारों और नियामकों को एचएफटी की जटिलताओं को समझने में मदद मिल सकती है।

संदर्भ

Grinold, R. C. “Alpha is volatility times IC times score.” Journal of Portfolio Management, 20 (1994), pp. 9-16. Stoll, H. R. “The supply of dealer services in securities markets.” Journal of Finance, 33 (1978), pp. 1133-1151. Kearns, M., A. Kulesza, Y. Nevmyvaka. “Empirical limitations on high frequency trading profitability.” Journal of Trading, 5 (2010), pp. 50-62.

- कुछ रणनीतियों में बेंचमार्क के सापेक्ष अवशिष्ट रिटर्न भी शामिल हो सकता है। इस मामले में, हमारा दृष्टिकोण आसानी से लागू हो सकता है।

- मध्य मूल्य क्रय मूल्य और विक्रय मूल्य को दो से भाग देने पर प्राप्त होता है। मानक विचलन आमतौर पर लॉग रिटर्न का मानक विचलन होता है, लेकिन हम इसे अमेरिकी डॉलर में व्यक्त करते हैं।

- निम्न आवृत्ति रणनीतियों के लिए, C × O बिल्कुल ग्रिनॉल्ड (1984) के समान होगा।

- यदि किसी खरीद सीमा आदेश का सीमा मूल्य वर्तमान बुक अधिकतम सीमा मूल्य के बराबर या उससे अधिक है, तो उसे ट्रेडिंग सीमा आदेश बुक में नहीं रखा जाएगा, बल्कि बाजार बिक्री मूल्य पर शेष सीमा आदेशों के साथ तुरंत मिलान किया जाएगा।

- एचएफटी में टेक-मेक रणनीतियों का प्रय