सुपर ट्रेंड वी रणनीति

लेखक:चाओझांग, दिनांकः 2023-10-18 12:35:53टैगः

अवलोकन

सुपर ट्रेंड वी रणनीति चलती औसत और मानक विचलन पर आधारित एक अल्पकालिक ट्रेडिंग रणनीति है। यह मूल्य प्रवृत्ति दिशा निर्धारित करने के लिए सुपर ट्रेंड संकेतक का उपयोग करता है और बाजार में प्रवेश करने के लिए चलती औसत द्वारा गठित समर्थन और प्रतिरोध को जोड़ती है। इस बीच, यह मूल्य के संभावित समर्थन और प्रतिरोध क्षेत्रों की भविष्यवाणी करने के लिए मानक विचलन चैनल का उपयोग करता है और एक प्रवृत्ति-अनुसरण और कुशल-निकास अल्पकालिक ट्रेडिंग रणनीति को लागू करने के लिए स्टॉप लॉस और लाभ मूल्य सीमा निर्धारित करता है।

रणनीति तर्क

सबसे पहले, यह रणनीति सुपर ट्रेंड इंडिकेटर की गणना करती है। सुपर ट्रेंड इंडिकेटर ट्रेंड की दिशा निर्धारित करने के लिए एटीआर और कीमत के बीच संबंध का उपयोग करता है। जब कीमत बढ़ती प्रवृत्ति से ऊपर होती है, तो यह तेजी है। जब कीमत गिरती प्रवृत्ति से नीचे होती है, तो यह मंदी होती है।

फिर यह मूल्य के ईएमए और खुली कीमत के ईएमए की गणना करता है। जब कीमत ईएमए से ऊपर जाती है और खुली कीमत ईएमए से अधिक होती है, तो यह एक खरीद संकेत है। जब कीमत ईएमए से नीचे जाती है और खुली कीमत ईएमए से कम होती है, तो यह एक बिक्री संकेत है।

इसके बाद, यह मूल्य चैनल के ऊपरी और निचले बैंड की गणना करने के लिए मानक विचलन का उपयोग करता है और चिकनाई प्रसंस्करण करता है। जब कीमत मानक विचलन के ऊपरी बैंड के माध्यम से टूटती है, तो यह एक स्टॉप लॉस संकेत है। जब कीमत मानक विचलन के निचले बैंड के माध्यम से टूटती है, तो यह एक लाभ लेने का संकेत है।

अंत में, यह ट्रेंड दिशा निर्धारित करने के लिए विभिन्न समय सीमाओं के चलती औसत को सुपर ट्रेंड संकेतक के साथ मिलकर एक स्थिर ट्रेंड निर्णय बनाने के लिए जोड़ता है।

रणनीति के फायदे

- सुपर ट्रेंड इंडिकेटर का उपयोग करें ताकि ट्रेंड रिवर्स के कारण होने वाले नुकसान से बचकर कीमत की ट्रेंड दिशा निर्धारित की जा सके।

- खुले मूल्य के साथ संयुक्त चलती औसत प्रवेश समय निर्धारित करने में मदद करते हैं, झूठे टूटने से बचते हैं

- मानक विचलन चैनल स्टॉप लॉस और लाभ लेने के लिए मूल्य के संभावित समर्थन और प्रतिरोध क्षेत्रों की भविष्यवाणी करता है

- कई समय सीमाओं का संयोजन रुझान के निर्णय की स्थिरता में सुधार करता है

रणनीति के जोखिम

- सुपर ट्रेंड इंडिकेटर में विलंब प्रभाव है, ट्रेंड परिवर्तन बिंदुओं को मिस कर सकता है

- मूविंग एवरेज के क्रॉसओवर का प्रभाव होता है, प्रवेश का समय सटीक नहीं हो सकता है

- मानक विचलन चैनल की सीमा वास्तविक समय में बाजार में उतार-चढ़ाव को प्रतिबिंबित करने के लिए बहुत स्थिर है

- कई समय सीमाओं के आधार पर निर्णय एक दूसरे के साथ संघर्ष कर सकते हैं

जोखिम प्रबंधन:

- संवेदनशीलता में सुधार के लिए सुपर ट्रेंड मापदंडों को ठीक से छोटा करें

- चलती औसत अवधि का अनुकूलन करना या प्रविष्टि निर्धारित करने के लिए अन्य संकेतक जोड़ना

- बाजार से मेल खाने के लिए मानक विचलन चैनल को गतिशील रूप से समायोजित करें

- संघर्षों को संभालने के लिए बहु-समय-सीमा निर्णयों के लिए स्पष्ट तर्क को परिभाषित करें

अनुकूलन दिशाएँ

- सबसे अच्छा संयोजन खोजने के लिए सुपर ट्रेंड मापदंडों का अनुकूलन

- प्रविष्टि निर्धारित करने के लिए चलती औसत के साथ संयुक्त अन्य संकेतकों का प्रयास करें

- मानक विचलन चैनल के गतिशील समायोजन का प्रयास करें

- सबसे अच्छा मैच खोजने के लिए विभिन्न बहु-समय फ्रेम संयोजनों का परीक्षण करें

- लाभ के क्षेत्र में सुधार के लिए स्टॉप लॉस और लाभ रणनीति का अनुकूलन करें

निष्कर्ष

सुपर ट्रेंड वी रणनीति में ट्रेंड, मूविंग एवरेज, स्टैंडर्ड डिवीजन चैनल और अन्य संकेतकों के फायदे शामिल हैं ताकि स्थिर ट्रेंड जजमेंट, उचित एंट्री टाइमिंग, और मूल्य क्षेत्रों के आधार पर स्टॉप लॉस और ले लाभ प्राप्त किया जा सके। पैरामीटर, संकेतकों, स्टॉप लॉस और ले लाभ आदि को अनुकूलित करके, यह रणनीति की स्थिरता और लाभप्रदता में सुधार कर सकता है। इसका ठोस तर्क और कठोर सोच सीखने और शोध के लायक है।

/*backtest

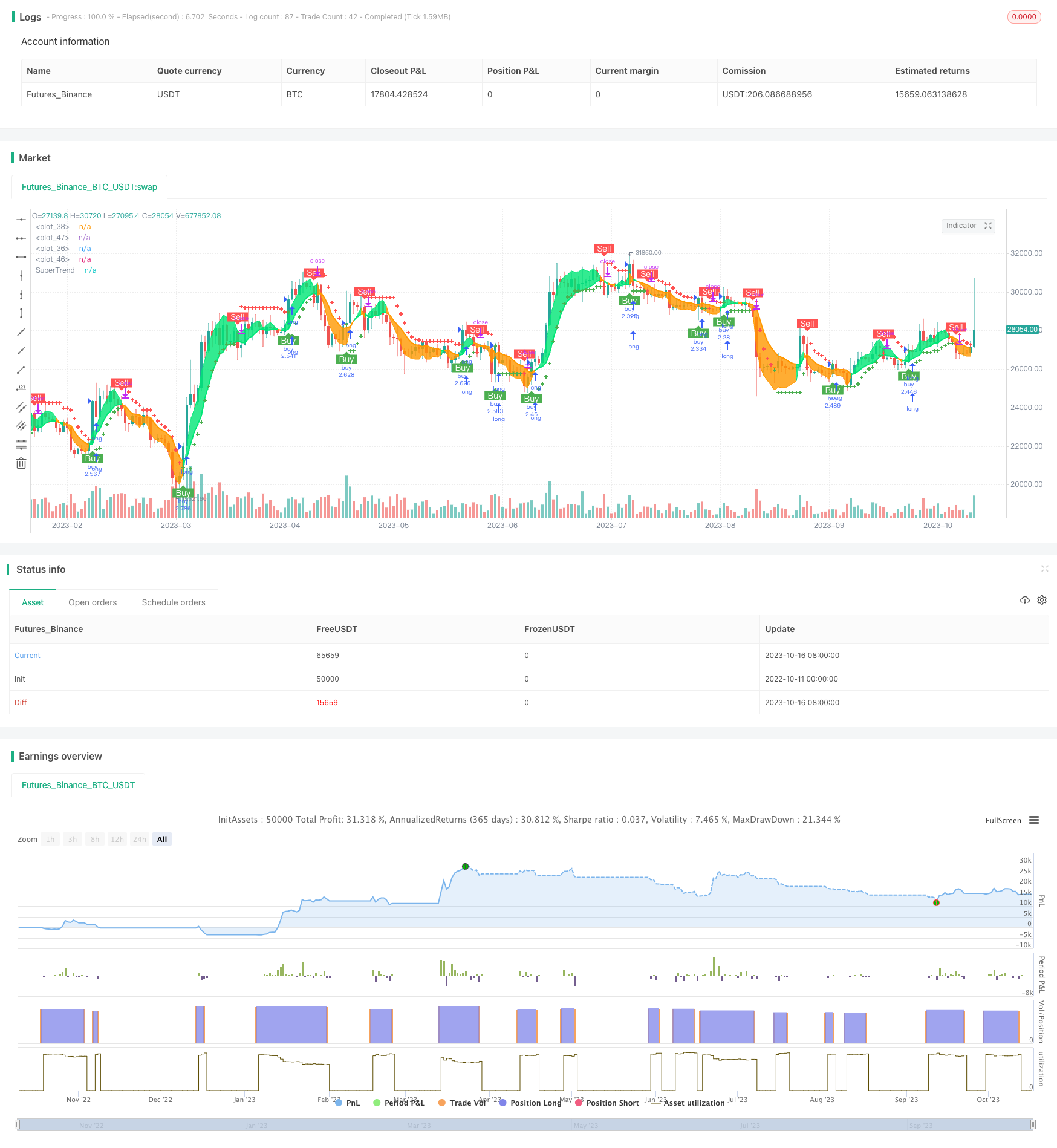

start: 2022-10-11 00:00:00

end: 2023-10-17 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// © theCrypster 2020

//@version=4

strategy(title = "Super trend V Strategy version", overlay = true, pyramiding=1,initial_capital = 1000, default_qty_type= strategy.percent_of_equity, default_qty_value = 100, calc_on_order_fills=false, slippage=0,commission_type=strategy.commission.percent,commission_value=0.075)

strat_dir_input = input(title="Strategy Direction", defval="long", options=["long", "short", "all"])

strat_dir_value = strat_dir_input == "long" ? strategy.direction.long : strat_dir_input == "short" ? strategy.direction.short : strategy.direction.all

strategy.risk.allow_entry_in(strat_dir_value)

hilow = ((high - low)*100)

openclose = ((close - open)*100)

vol = (volume / hilow)

spreadvol = (openclose * vol)

VPT = spreadvol + cum(spreadvol)

window_len = 28

v_len = 14

price_spread = stdev(high-low, window_len)

v = spreadvol + cum(spreadvol)

smooth = sma(v, v_len)

v_spread = stdev(v - smooth, window_len)

shadow = (v - smooth) / v_spread * price_spread

out = shadow > 0 ? high + shadow : low + shadow

//

src = out

src1=open

src2=low

src3=high

tf =input(720)

len = timeframe.isintraday and timeframe.multiplier >= 1 ?

tf / timeframe.multiplier * 7 :

timeframe.isintraday and timeframe.multiplier < 60 ?

60 / timeframe.multiplier * 24 * 7 : 7

c = ema(src, len)

plot(c,color=color.red)

o = ema(src1,len)

plot(o,color=color.blue)

//h = ema(src3,len)

//l=ema(src2,len)

//

col=c > o? color.lime : color.orange

vis = true

vl = c

ll = o

m1 = plot(vl, color=col, linewidth=1, transp=60)

m2 = plot(vis ? ll : na, color=col, linewidth=2, transp=80)

fill(m1, m2, color=col, transp=70)

//

vpt=ema(out,len)

// INPUTS //

st_mult = input(1, title = 'SuperTrend Multiplier', minval = 0, maxval = 100, step = 0.01)

st_period = input(10, title = 'SuperTrend Period', minval = 1)

// CALCULATIONS //

up_lev = vpt - (st_mult * atr(st_period))

dn_lev = vpt + (st_mult * atr(st_period))

up_trend = 0.0

up_trend := close[1] > up_trend[1] ? max(up_lev, up_trend[1]) : up_lev

down_trend = 0.0

down_trend := close[1] < down_trend[1] ? min(dn_lev, down_trend[1]) : dn_lev

// Calculate trend var

trend = 0

trend := close > down_trend[1] ? 1: close < up_trend[1] ? -1 : nz(trend[1], 1)

// Calculate SuperTrend Line

st_line = trend ==1 ? up_trend : down_trend

// Plotting

plot(st_line[1], color = trend == 1 ? color.green : color.red , style = plot.style_cross, linewidth = 2, title = "SuperTrend")

buy=crossover( close, st_line) and close>o

sell=crossunder(close, st_line) and close<o

//plotshape(crossover( close, st_line), location = location.belowbar, color = color.green,size=size.tiny)

//plotshape(crossunder(close, st_line), location = location.abovebar, color = color.red,size=size.tiny)

plotshape(buy, title="buy", text="Buy", color=color.green, style=shape.labelup, location=location.belowbar, size=size.small, textcolor=color.white, transp=0) //plot for buy icon

plotshape(sell, title="sell", text="Sell", color=color.red, style=shape.labeldown, location=location.abovebar, size=size.small, textcolor=color.white, transp=0) //plot for sell icon

//

multiplier = input(title="TP VWAP Deviation", type=input.float, defval=2, minval=1)

src5 = vwap

len5 = input(title="TP length", defval=150, minval=1)

offset = 0

calcSlope(src5, len5) =>

sumX = 0.0

sumY = 0.0

sumXSqr = 0.0

sumXY = 0.0

for i = 1 to len5

val = src5[len5-i]

per = i + 1.0

sumX := sumX + per

sumY := sumY + val

sumXSqr := sumXSqr + per * per

sumXY := sumXY + val * per

slope = (len5 * sumXY - sumX * sumY) / (len5 * sumXSqr - sumX * sumX)

average = sumY / len5

intercept = average - slope * sumX / len5 + slope

[slope, average, intercept]

var float tmp = na

[s, a, i] = calcSlope(src5, len5)

vwap1=(i + s * (len5 - offset))

sdev = stdev(vwap, len5)

dev = multiplier * sdev

top=vwap1+dev

bott=vwap1-dev

//

z1 = vwap1 + dev

x1 = vwap1 - dev

low1 = crossover(close, x1)

high1 = crossunder(close, z1)

plotshape(low1, title="low", text="TP", color=color.red, style=shape.labelup, location=location.belowbar, size=size.small, textcolor=color.white, transp=0) //plot for buy icon

plotshape(high1, title="high", text="TP", color=color.green, style=shape.labeldown, location=location.abovebar, size=size.small, textcolor=color.white, transp=0) //plot for sell icon

//

// Testing Start dates

testStartYear = input(2016, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay,0,0)

//Stop date if you want to use a specific range of dates

testStopYear = input(2030, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(30, "Backtest Stop Day")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay,0,0)

testPeriod() =>

time >= testPeriodStart and time <= testPeriodStop ? true : false

l = buy

s1 = sell

if l and testPeriod()

strategy.entry("buy", strategy.long)

if s1 and testPeriod()

strategy.entry("sell", strategy.short)

- चलती औसत और सुपरट्रेंड के साथ ट्रेंड फॉलो करने की रणनीति

- गति दोहरी चलती औसत क्रॉसओवर रणनीति

- ज़िगज़ैग ब्रेकआउट रणनीति

- क्वांटम वॉल्यूम रणनीति

- स्वर्ण VWAP MACD एसएमओ ट्रेडिंग रणनीति

- 123 रिवर्सल मूविंग एवरेज लिफाफे की रणनीति

- $$ फैलाव\ इष्टतम\_ask\le फैलाव $$

- अल्टरनेटिंग टाइमफ्रेम पैराबोलिक एसएआर रणनीति

- एटीआर ट्रेलिंग स्टॉप बैंड्स रणनीति

- हुल मूविंग एवरेज और स्टोकास्टिक आरएसआई संयोजन ट्रेडिंग रणनीति

- मल्टी टाइमफ्रेम निचला उलटने की रणनीति

- ईएमए ऑसिलेशन रिवर्स सिस्टम रणनीति

- बहु-बार दिशा रणनीति

- आरएसआई क्रॉसओवर रणनीति

- वृद्धिशील आदेश आकार फिबोनाची रिट्रेसमेंट ट्रेंड रणनीति का पालन करना

- बहु-सूचक खरीद और बिक्री रणनीति

- ओपन-हाइ क्रॉस ओवर ट्रेडिंग रणनीति

- डबल के क्रॉसबो रणनीति

- सापेक्ष शरीर सूचकांक क्रॉसओवर रणनीति

- बहुस्तरीय बैच टेक प्रॉफिट बीटीसी रोबोट ट्रेडिंग रणनीति