मल्टी-टाइम फ़्रेम ट्रेंड रणनीति

अवलोकन

यह रणनीति एक रणनीति है जो कई समय के फ्रेम का उपयोग करके व्यापार करती है, मुख्य रूप से प्रवृत्ति की दिशा का निर्धारण करने के लिए दीर्घकालिक समय फ्रेम का उपयोग करती है, गतिशीलता की दिशा का निर्धारण करने के लिए मध्यवर्ती समय फ्रेम का उपयोग करती है, विशिष्ट प्रवेश बिंदु खोजने के लिए अल्पकालिक समय फ्रेम। कुल मिलाकर, रणनीति का मुख्य विचार तीन अलग-अलग समय अवधि की जानकारी का उपयोग करके निर्णय लेना है।

सिद्धांत

इस रणनीति को मुख्य रूप से निम्नलिखित भागों के माध्यम से लागू किया गया हैः

अलग समय सीमा परिभाषित करें

- दीर्घकालिक समय-सीमा (दिनांक): समग्र प्रवृत्ति की दिशा का आकलन करने के लिए

- मध्यवर्ती समय सीमाः 4 घंटे: गति की दिशा का आकलन करने के लिए

- शॉर्ट टाइम फ्रेम (अनुकूलित): विशिष्ट प्रवेश बिंदु खोजने के लिए

लंबी अवधि के रुझान

- SMA औसत रेखा का उपयोग दीर्घकालिक रुझान की दिशा निर्धारित करने के लिए

- यदि क्लोज़ SMA से अधिक है तो इसे मल्टी हेड ट्रेंड के रूप में परिभाषित किया गया है

- यदि बंद एसएमए से नीचे है, तो यह एक ओवरहेड प्रवृत्ति के रूप में परिभाषित किया गया है

मध्यवर्ती गतिशीलता का आकलन करें

- स्टोच सूचकांक का उपयोग करते हुए K और D लाइनें

- जब K रेखा D रेखा के ऊपर होती है, तो इसे उछाल गति के रूप में परिभाषित किया जाता है

- जब K रेखा D रेखा के नीचे होती है, तो इसे नीचे की गति के रूप में परिभाषित किया जाता है

प्रवेश द्वार की तलाश

- मल्टीहेड एंट्रीः दीर्घकालिक मल्टीहेड, मध्यकालीन स्टोच गतिशीलता ऊपर, अल्पकालिक औसत लाइनर कांटा

- खोखले प्रवेशः लंबे समय तक खोखले, मध्य-अवधि में स्टोच गति नीचे, लघु-अवधि में औसत रेखीय डेड फोर्क

बाहर निकलने का स्थान

- मल्टीहेड एग्जिटः मध्य स्टोच K लाइन के नीचे D लाइन से गुजरता है

- खाली सिर से बाहर निकलेंः मध्य स्टोच K लाइन पर D लाइन पार करें

कुल मिलाकर, यह रणनीति प्रवृत्ति और समय को विभिन्न आयामों से आंकने के लिए बहु-समय फ़्रेम की जानकारी का पूरा उपयोग करती है, और प्रवृत्ति के संदर्भ में उच्च संभावना वाले प्रवेश बिंदुओं को चुनने के लिए झूठे ब्रेकआउट को प्रभावी ढंग से फ़िल्टर कर सकती है।

लाभ

इस रणनीति के निम्नलिखित फायदे हैं:

बहु-समय फ़्रेम डिजाइन वैज्ञानिक और सूक्ष्म है, जो बाजार के रुझानों को अधिक सटीक रूप से निर्धारित कर सकता है, और बाजार के अल्पकालिक शोर से भटकने से बच सकता है।

हालांकि, यह एक व्यापक और सख्त शर्त है, जो प्रवृत्ति, गति और प्रवेश के समय को ध्यान में रखती है, यह बहुत सारे झूठे संकेतों को फ़िल्टर करने में सक्षम है।

स्टोच सूचकांक के माध्यम से मध्यम अवधि की गतिशीलता को बहुत सटीक रूप से मापा जाता है, जिससे यह पता लगाया जा सकता है कि बाजार वास्तव में कब पलट सकता है।

प्रवेश की शर्तों को अधिक सख्त बनाया गया है, जिससे अधिकांश झूठी सफलताओं से बचा जा सकता है।

एक स्पष्ट स्टॉप-लॉस और एग्जिट प्वाइंट के साथ, प्रत्येक ट्रेड के जोखिम को प्रभावी ढंग से नियंत्रित किया जा सकता है।

विभिन्न बाजार स्थितियों के लिए उपयुक्त है और किसी विशेष परिस्थिति से सीमित नहीं है।

धन प्रबंधन के लिए अनुकूलन किया जा सकता है, जैसे कि एक निश्चित स्टॉप लॉस अनुपात सेट करना, स्थिति को गतिशील रूप से समायोजित करना आदि।

जोखिम

इस रणनीति के कुछ जोखिम भी हैं, जिनके बारे में ध्यान देने की आवश्यकता हैः

भूकंपीय घटनाओं के दौरान, कई बार नुकसान हो सकता है।

जब एक बड़ी प्रवृत्ति बदलती है, तो प्रवृत्ति के बारे में निर्णय में देरी होती है और गलत हो सकती है।

केवल केडीजे सूचकांक के आधार पर मध्य-अवधि की गतिशीलता के लिए उत्परिवर्तन के अवसरों को याद करना आसान है।

प्रवेश की शर्तें बहुत सख्त हैं, और आप कुछ शर्तों को याद कर सकते हैं।

इस तरह की घटनाओं के बीच, एक व्यक्ति ने कहा, “मैंने देखा है कि यह एक बहुत ही महत्वपूर्ण मुद्दा है।

जोखिमों के लिए, आप निम्न तरीकों से अनुकूलन कर सकते हैंः

त्रुटि दर को कम करने के लिए पैरामीटर को ठीक से समायोजित करें।

प्रवृत्तियों को समझने के लिए सूचकांकों को जोड़ना, और एक मिश्रित निर्णय की स्थापना करना

मध्यवर्ती गतिशीलता को निर्धारित करने के लिए अधिक संकेतकों के साथ, जैसे कि MACD आदि।

स्टॉप लॉस को ट्रैक करने के बजाय स्टॉप लॉस को ऑप्टिमाइज़ करें

बड़े रुझानों में बदलाव के दौरान स्टॉप और पोजीशन को समय पर समायोजित करें।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित पहलुओं से अनुकूलित किया जा सकता हैः

पैरामीटर अनुकूलन. जैसे कि एमए चक्र पैरामीटर, स्टोच पैरामीटर आदि को समायोजित करना, जिससे संकेत अधिक सटीक हो।

अधिक सूचक निर्णय जोड़ें। MACD, Bollinger Band आदि सूचक सहायक निर्णय को पेश किया जा सकता है।

प्रवेश की शर्तों को अनुकूलित करना। प्रवेश की शर्तों को आसान बनाने और ट्रेडिंग की आवृत्ति को उचित रूप से बढ़ाने पर विचार किया जा सकता है

ऑप्टिमाइज़ेशन स्टॉप. स्टॉप को ट्रैक किया जा सकता है या एटीआर के अनुसार स्टॉप सेट किया जा सकता है.

स्थिति प्रबंधन को बढ़ाएं। बड़े रुझानों में बदलाव के लिए स्थिति को सक्रिय रूप से समायोजित करें।

अनुकूलन मशीन सीखना. स्वचालित रूप से अनुकूलन पैरामीटर और रणनीति नियम मशीन सीखने के तरीकों का उपयोग कर.

मौलिक कारकों पर विचार करना। महत्वपूर्ण आर्थिक आंकड़ों के साथ व्यापार की पुष्टि के लिए और संकेत जारी करना।

विभिन्न किस्मों के मिश्रण के प्रभाव का परीक्षण करना। विभिन्न किस्मों जैसे विदेशी मुद्रा, कीमती धातु आदि पर रणनीति का मूल्यांकन करना।

संक्षेप

इस बहु-समय फ्रेम की प्रवृत्ति की रणनीति के समग्र दृष्टिकोण से, मुख्य विचार यह है कि लंबी, मध्यम और छोटी तीन समय आयामों की जानकारी का उपयोग करके निर्णय लिया जाए। रणनीति का लाभ यह है कि शर्तें सख्त हैं, जोखिम नियंत्रित है, लेकिन विशिष्ट बाजारों के लिए मापदंडों और नियमों को अनुकूलित करने की आवश्यकता है। भविष्य में अधिक संकेतकों को पेश करके, रोकथाम के तरीकों को अनुकूलित करके और मशीन सीखने जैसे तरीकों को जोड़कर रणनीति को और बेहतर बनाया जा सकता है।

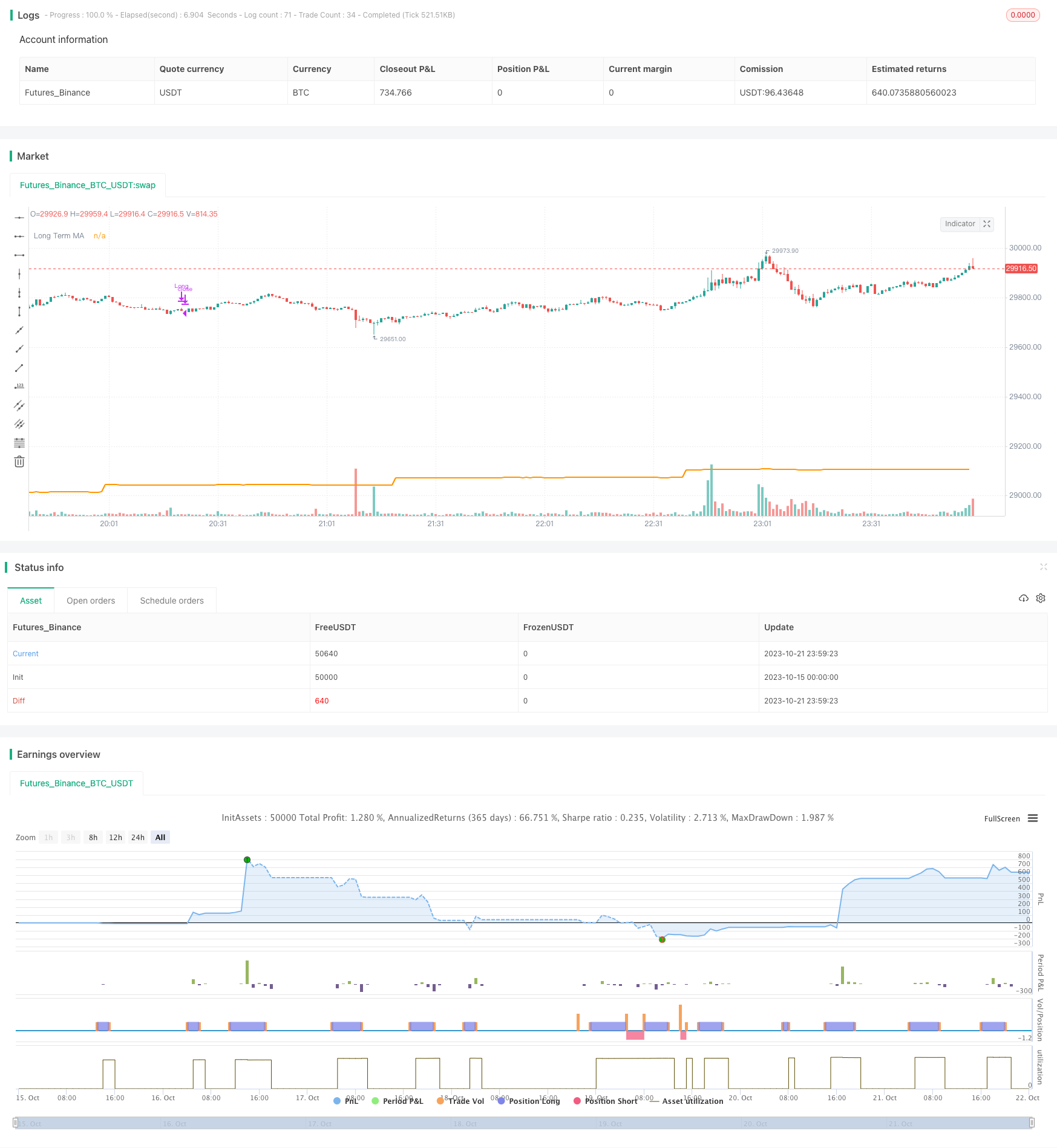

/*backtest

start: 2023-10-15 00:00:00

end: 2023-10-22 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("TUX MTF", overlay=true)

// MULTIPLE TIME FRAME STRATEGY

// LONG TERM --- TREND

// MED TERM --- MOMENTUM

// SHORT TERM --- ENTRY

// ENTRY POSITION TIMEFRAME

entry_position = input(title="Entry timeframe (minutes)", defval=5, minval=1, maxval=1440)

med_term = entry_position * 4

long_term = med_term * 4

// GLOBAL VARIABLES

ma_trend = input(title="Moving Average Period (Trend)", defval=50, minval=5, maxval=200)

// RSI

length = input(title="Stoch Length", defval=18, minval=5, maxval=200)

OverBought = input(title="Stoch OB", defval=80, minval=60, maxval=100)

OverSold = input(title="Stoch OS", defval=20, minval=5, maxval=40)

smoothK = input(title="Stoch SmoothK", defval=14, minval=1, maxval=40)

smoothD = input(title="Stoch SmoothD", defval=14, minval=1, maxval=40)

maSm = input(title="Moving Avg SM", defval=7, minval=5, maxval=50)

maMed = input(title="Moving Avg MD", defval=21, minval=13, maxval=200)

// LONG TERM TREND

long_term_trend = request.security(syminfo.ticker, tostring(long_term), sma(close,ma_trend)) > request.security(syminfo.ticker, tostring(long_term), close)

plot(request.security(syminfo.ticker, tostring(long_term), sma(close,ma_trend)), title="Long Term MA", linewidth=2)

// FALSE = BEAR

// TRUE = BULL

// MED TERM MOMENTUM

k = request.security(syminfo.ticker, tostring(med_term), sma(stoch(close, high, low, length), smoothK))

d = request.security(syminfo.ticker, tostring(med_term), sma(k, smoothD))

os = k >= OverBought or d >= OverBought

ob = k <= OverSold or d <= OverSold

// SHORT TERM MA X OVER

bull_entry = long_term_trend == false and os == false and ob == false and k > d and request.security(syminfo.ticker, tostring(entry_position), crossover(sma(close, maSm), sma(close, maMed)))

bear_entry = long_term_trend == true and os == false and ob == false and k < d and request.security(syminfo.ticker, tostring(entry_position), crossunder(sma(close, maSm), sma(close, maMed)))

bull_exit = crossunder(k,d)

bear_exit = crossover(k,d)

if (bull_entry)

strategy.entry("Long", strategy.long)

if (bear_entry)

strategy.entry("Short", strategy.short)

strategy.close("Long", when = bull_exit == true)

strategy.close("Short", when = bear_exit == true)