ओमा और अपोलो दोहरी रेल व्यापार रणनीति

लेखक:चाओझांग, दिनांक: 2023-11-02 17:09:35टैगः

अवलोकन

यह रणनीति दो मुख्यधारा के तकनीकी संकेतकों को जोड़ती हैः ओमा संकेतक और अपोलो संकेतक लंबी और छोटी पदों के दोहरी रेल व्यापार को लागू करने के लिए। इसका मूल विचार छोटी पदों को स्थापित करने के लिए मध्यम-लंबी अवधि की प्रवृत्ति को तेजी से होने का फैसला करने पर अल्पकालिक पुलबैक अवसरों को खोजना है। जब मध्यम-लंबी अवधि की प्रवृत्ति मंदी का फैसला किया जाता है, तो यह छोटी पदों को स्थापित करने के लिए अल्पकालिक रिबाउंड में अवसरों की तलाश करता है।

रणनीतिक सिद्धांत

यह रणनीति मध्यम दीर्घकालिक प्रवृत्ति निर्धारित करने के लिए 50-दिवसीय और 200-दिवसीय चलती औसत का उपयोग करती है। 200-दिवसीय रेखा के ऊपर 50-दिवसीय रेखा एक तेजी की प्रवृत्ति को इंगित करती है, और इसके विपरीत एक मंदी की प्रवृत्ति के लिए।

इसके बाद, रणनीति अल्पकालिक मूल्य उलट अवसरों का पता लगाने के लिए ओमा संकेतक का उपयोग करती है। ओमा संकेतक में %K और %D लाइनें शामिल हैं, जो एक साधारण चलती औसत द्वारा समतल आरएसआई संकेतक के परिणाम हैं। जब %K ओवरबोल्ड क्षेत्र (80 से ऊपर) से %D से नीचे टूटता है, तो यह इंगित करता है कि कीमत ओवरबोल्ड क्षेत्र से वापस खींचने की स्थिति में बदल रही है; जब %K ओवरसोल्ड क्षेत्र (20 से नीचे) से %D से ऊपर टूटता है, तो यह इंगित करता है कि कीमत ओवरसोल्ड क्षेत्र से उछाल रही है, जो एक लंबा अवसर प्रस्तुत करता है।

इसके अलावा, झूठे संकेतों को और फ़िल्टर करने के लिए, इस रणनीति में अपोलो संकेतक भी शामिल है। अपोलो संकेतक K रेखा के %D मूल्यों के चरम बिंदुओं को प्रदर्शित करता है। जब %K एक नया निम्न बनाता है, तो इसका मतलब है कि रिबाउंड ताकत अपेक्षाकृत कमजोर है। जब यह एक नया उच्च बनाता है, तो इसका मतलब है कि रिबाउंड ताकत अपेक्षाकृत मजबूत है। ओमा संकेतक से संकेतों के साथ संयुक्त, यह प्रवेश की सटीकता में और सुधार कर सकता है।

विशेष रूप से, एक अपट्रेंड में, यह रणनीति एक ही समय में नई उच्च बिंदु की जानकारी की जांच करेगी जब ओमा संकेतक उछाल की ताकत की पुष्टि करने के लिए ओवरबॉट क्षेत्र के नीचे एक अवसर दिखाता है। एक डाउनट्रेंड में, जब ओमा संकेतक ओवरसोल्ड क्षेत्र से ऊपर की ओर एक छोटा अवसर दिखाता है, तो यह रणनीति रिबाउंड की ताकत के कमजोर होने की पुष्टि करने के लिए एक ही समय में नई निम्न बिंदु की जानकारी की जांच करेगी।

उपरोक्त प्रक्रिया के माध्यम से, यह रणनीति एक स्थिर दो-रेल व्यापार प्रणाली के निर्माण के लिए मध्यम-लंबी अवधि के रुझान निर्णय और अल्पकालिक उलट संकेतकों की ताकत का पूरा लाभ उठाती है।

रणनीति के फायदे

-

यह रणनीति ट्रेंड ट्रेडिंग और काउंटरट्रेंड ट्रेडिंग को संयोजित करती है, जिसमें ट्रेंड जजमेंट और रिवर्स इंडिकेटर दोनों का उपयोग किया जाता है, जिससे एक स्थिर हाइब्रिड ट्रेडिंग फ्रेमवर्क बनता है।

-

दोहरे संकेतक फ़िल्टरिंग से झूठे संकेत अनुपात को कम किया जा सकता है और संकेतों की विश्वसनीयता में सुधार किया जा सकता है।

-

रणनीतिक मापदंड अपेक्षाकृत सरल हैं, समझने और अनुकूलित करने में आसान हैं, मात्रात्मक व्यापार के लिए उपयुक्त हैं।

-

रणनीति का प्रदर्शन मजबूत है, जिसमें अच्छी जीत दर और जोखिम-लाभ अनुपात विशेषताएं हैं।

-

लंबी और छोटी रेल के लिए दोहरी रेल को अपनाकर व्यापार के अवसरों को एक दिशा तक सीमित किए बिना निरंतर प्राप्त किया जा सकता है।

रणनीति के जोखिम

-

एक उलट-फेर की रणनीति के रूप में, रुझान बदलने पर लगातार घाटे हो सकते हैं।

-

इस रणनीति के लिए व्यापारी को अपेक्षाकृत उच्च भावनात्मक नियंत्रण की आवश्यकता होती है, जिसे एक निश्चित स्तर के ड्रॉडाउन का सामना करना पड़ता है।

-

कुछ मापदंड जैसे कि चलती औसत अवधि में एक निश्चित व्यक्तिपरकता शामिल होती है और बैकटेस्टिंग और अनुकूलन के माध्यम से निर्धारित करने की आवश्यकता होती है।

-

ओमा और अपोलो दोनों संकेतकों में असामान्य उतार-चढ़ाव के प्रति कुछ संवेदनशीलता है, और चरम बाजार स्थितियों में विफल हो सकते हैं।

-

यह रणनीति रेंज-बाउंड अस्थिर बाजारों के लिए अधिक उपयुक्त है और मजबूत ट्रेंडिंग बाजारों में खराब प्रदर्शन कर सकती है।

जोखिमों को ट्रेंड फिल्टरिंग को लागू करने के लिए चलती औसत अवधि को उचित रूप से समायोजित करके और स्टॉप लॉस/टेक प्रॉफिट जोड़कर कम किया जा सकता है। जब बाजार मजबूत ट्रेंडिंग हो जाता है, तो उस वातावरण में व्यापार से बचने के लिए रणनीति को निलंबित करने पर विचार करें।

अनुकूलन दिशाएँ

-

बेहतर पैरामीटर सेटिंग प्राप्त करने के लिए विभिन्न पैरामीटर संयोजनों का परीक्षण करें, उदाहरण के लिए EWMA चिकनाई चलती औसत का उपयोग करके।

-

भिन्नता का आकलन करने के लिए वॉल्यूम या बीवी संकेतक जोड़ें जो सिग्नल विश्वसनीयता को सत्यापित करने में मदद कर सकते हैं।

-

विक्स जैसे अस्थिरता सूचकांक को निगरानी सूचकांक के रूप में जोड़ें, जब बाजार में घबराहट होती है तो स्थिति का आकार कम करें।

-

गतिशील एटीआर स्टॉप लॉस को अपनाने जैसे स्टॉप लॉस/प्रॉफिट लेने की रणनीतियों का अनुकूलन करना।

-

पैरामीटर सेटिंग्स को गतिशील रूप से अनुकूलित करने के लिए मशीन लर्निंग एल्गोरिदम पेश करें।

-

सिग्नल की गुणवत्ता में सुधार के लिए बहु-कारक मॉडल जोड़ें।

सारांश

कुल मिलाकर, यह एक स्थिर और कुशल मात्रात्मक ट्रेडिंग रणनीति है। यह ट्रेंड जजमेंट और रिवर्स इंडिकेटर को जोड़ती है, और ओमा और अपोलो इंडिकेटर का उपयोग करके दोहरे सत्यापन को अपनाती है, जो प्रभावी रूप से अल्पकालिक मूल्य रिवर्स अवसरों का पता लगा सकती है। विशुद्ध रूप से ट्रेंड या रिवर्स सिस्टम का उपयोग करने की तुलना में, यह रणनीति फॉर्म बेहतर ड्रॉडाउन नियंत्रण के साथ अधिक मजबूत है, और एक अनुशंसित मात्रात्मक ट्रेडिंग रणनीति है। बेशक, उपयोगकर्ताओं को शामिल जोखिमों के बारे में भी पता होना चाहिए, और जोखिमों को नियंत्रित करने और सर्वोत्तम प्रदर्शन प्राप्त करने के लिए पैरामीटर अनुकूलन, स्टॉप लॉस / ले लाभ, बाजार शासन पहचान आदि का उपयोग करना चाहिए।

/*backtest

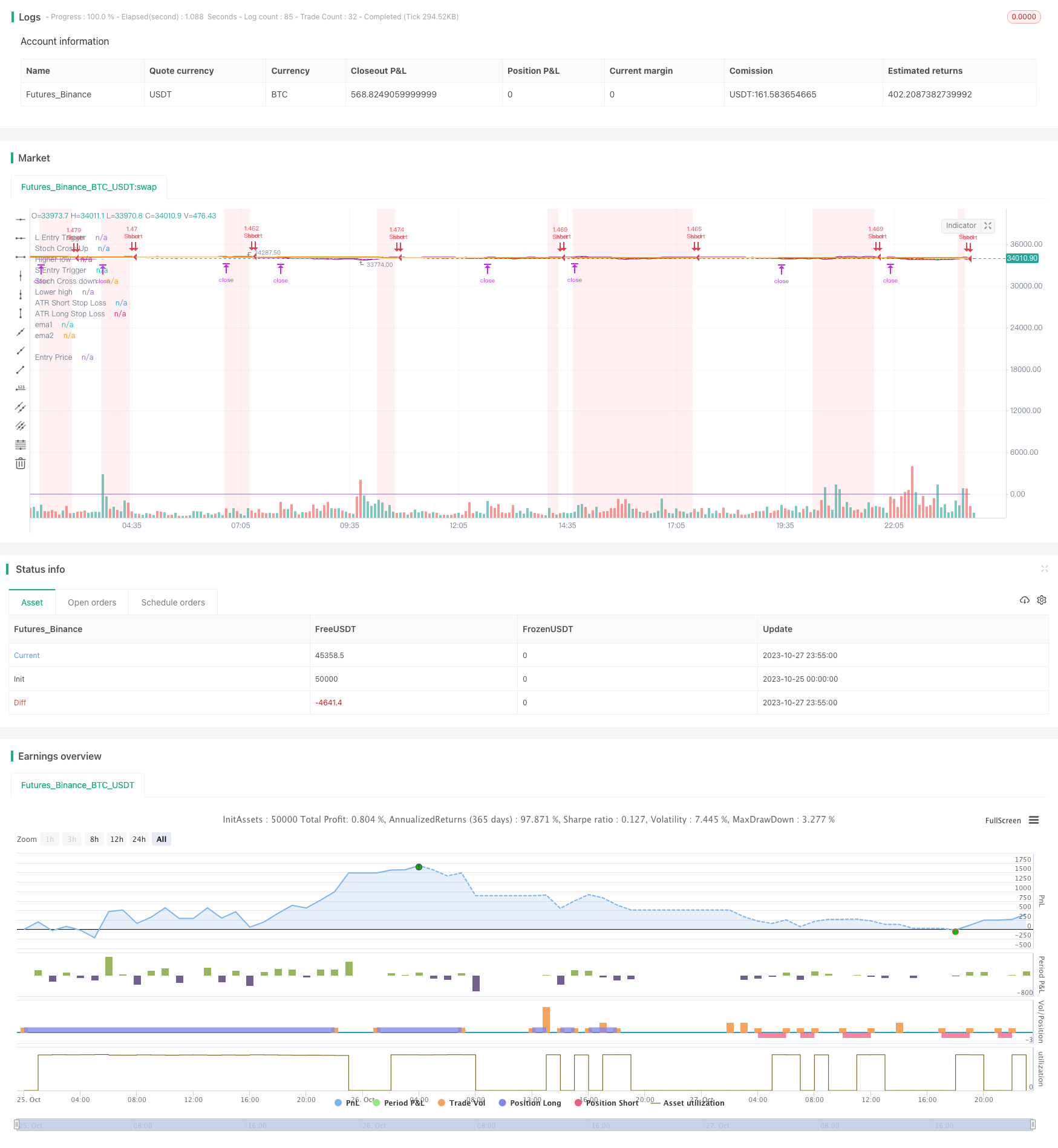

start: 2023-10-25 00:00:00

end: 2023-10-28 00:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © PtGambler

//@version=5

strategy("2 EMA + Stoch RSI + ATR [Pt]", shorttitle = "2EMA+Stoch+ATR", overlay=true, initial_capital = 10000, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, calc_on_order_fills = false, max_bars_back = 500)

// ********************************** Trade Period / Strategy Setting **************************************

startY = input(title='Start Year', defval=2011, group = "Backtesting window")

startM = input.int(title='Start Month', defval=1, minval=1, maxval=12, group = "Backtesting window")

startD = input.int(title='Start Day', defval=1, minval=1, maxval=31, group = "Backtesting window")

finishY = input(title='Finish Year', defval=2050, group = "Backtesting window")

finishM = input.int(title='Finish Month', defval=12, minval=1, maxval=12, group = "Backtesting window")

finishD = input.int(title='Finish Day', defval=31, minval=1, maxval=31, group = "Backtesting window")

timestart = timestamp(startY, startM, startD, 00, 00)

timefinish = timestamp(finishY, finishM, finishD, 23, 59)

// ******************************************************************************************

group_ema = "EMA"

group_stoch = "Stochastic RSI"

group_atr = "ATR Stoploss Finder"

// ----------------------------------------- 2 EMA -------------------------------------

ema1_len = input.int(50, "EMA Length 1", group = group_ema)

ema2_len = input.int(200, "EMA Length 2", group = group_ema)

ema1 = ta.ema(close, ema1_len)

ema2 = ta.ema(close, ema2_len)

plot(ema1, "ema1", color.white, linewidth = 2)

plot(ema2, "ema2", color.orange, linewidth = 2)

ema_bull = ema1 > ema2

ema_bear = ema1 < ema2

// -------------------------------------- Stochastic RSI -----------------------------

smoothK = input.int(3, "K", minval=1, group = group_stoch)

smoothD = input.int(3, "D", minval=1, group = group_stoch)

lengthRSI = input.int(14, "RSI Length", minval=1, group = group_stoch)

lengthStoch = input.int(14, "Stochastic Length", minval=1, group = group_stoch)

src = close

rsi1 = ta.rsi(src, lengthRSI)

k = ta.sma(ta.stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = ta.sma(k, smoothD)

var trigger_stoch_OB = k > 80

var trigger_stoch_OS = k < 20

stoch_crossdown = ta.crossunder(k, d)

stoch_crossup = ta.crossover(k, d)

P_hi = ta.pivothigh(k,1,1)

P_lo = ta.pivotlow(k,1,1)

previous_high = ta.valuewhen(P_hi, k, 1)

previous_low = ta.valuewhen(P_lo, k, 1)

recent_high = ta.valuewhen(P_hi, k, 0)

recent_low = ta.valuewhen(P_lo, k, 0)

// --------------------------------------- ATR stop loss finder ------------------------

length = input.int(title='Length', defval=14, minval=1, group = group_atr)

smoothing = input.string(title='Smoothing', defval='EMA', options=['RMA', 'SMA', 'EMA', 'WMA'], group = group_atr)

m = input.float(0.7, 'Multiplier', step = 0.1, group = group_atr)

src1 = input(high, "Source for upper band", group = group_atr)

src2 = input(low, "Source for lower band", group = group_atr)

showatr = input.bool(true, 'Show ATR Bands', group = group_atr)

collong = input.color(color.purple, 'Long ATR SL', inline='1', group = group_atr)

colshort = input.color(color.purple, 'Short ATR SL', inline='2', group = group_atr)

ma_function(source, length) =>

if smoothing == 'RMA'

ta.rma(source, length)

else

if smoothing == 'SMA'

ta.sma(source, length)

else

if smoothing == 'EMA'

ta.ema(source, length)

else

ta.wma(source, length)

a = ma_function(ta.tr(true), length) * m

up = ma_function(ta.tr(true), length) * m + src1

down = src2 - ma_function(ta.tr(true), length) * m

p1 = plot(showatr ? up : na, title='ATR Short Stop Loss', color=colshort)

p2 = plot(showatr ? down : na, title='ATR Long Stop Loss', color=collong)

// ******************************* Profit Target / Stop Loss *********************************************

RR = input.float(2.0, "Reward to Risk ratio (X times SL)", step = 0.1, group = "Profit Target")

var L_PT = 0.0

var S_PT = 0.0

var L_SL = 0.0

var S_SL = 0.0

BSLE = ta.barssince(strategy.opentrades.entry_bar_index(0) == bar_index)

if strategy.position_size > 0 and BSLE == 1

L_PT := close + (close-down)*RR

L_SL := L_SL[1]

S_PT := close - (up - close)*RR

S_SL := up

else if strategy.position_size < 0 and BSLE == 1

S_PT := close - (up - close)*RR

S_SL := S_SL[1]

L_PT := close + (close-down)*RR

L_SL := down

else if strategy.position_size != 0

L_PT := L_PT[1]

S_PT := S_PT[1]

else

L_PT := close + (close-down)*RR

L_SL := down

S_PT := close - (up - close)*RR

S_SL := up

entry_line = plot(strategy.position_size != 0 ? strategy.opentrades.entry_price(0) : na, "Entry Price", color.white, linewidth = 1, style = plot.style_linebr)

L_PT_line = plot(strategy.position_size > 0 and BSLE > 0 ? L_PT : na, "L PT", color.green, linewidth = 2, style = plot.style_linebr)

S_PT_line = plot(strategy.position_size < 0 and BSLE > 0 ? S_PT : na, "S PT", color.green, linewidth = 2, style = plot.style_linebr)

L_SL_line = plot(strategy.position_size > 0 and BSLE > 0 ? L_SL : na, "L SL", color.red, linewidth = 2, style = plot.style_linebr)

S_SL_line = plot(strategy.position_size < 0 and BSLE > 0 ? S_SL : na, "S SL", color.red, linewidth = 2, style = plot.style_linebr)

fill(L_PT_line, entry_line, color = color.new(color.green,90))

fill(S_PT_line, entry_line, color = color.new(color.green,90))

fill(L_SL_line, entry_line, color = color.new(color.red,90))

fill(S_SL_line, entry_line, color = color.new(color.red,90))

// ---------------------------------- strategy setup ------------------------------------------------------

var L_entry_trigger1 = false

var S_entry_trigger1 = false

L_entry_trigger1 := ema_bull and close < ema1 and k < 20 and strategy.position_size == 0

S_entry_trigger1 := ema_bear and close > ema1 and k > 80 and strategy.position_size == 0

L_entry1 = L_entry_trigger1[1] and stoch_crossup and recent_low > previous_low

S_entry1 = S_entry_trigger1[1] and stoch_crossdown and recent_high < previous_high

//debugging

plot(L_entry_trigger1[1]?1:0, "L Entry Trigger")

plot(stoch_crossup?1:0, "Stoch Cross Up")

plot(recent_low > previous_low?1:0, "Higher low")

plot(S_entry_trigger1[1]?1:0, "S Entry Trigger")

plot(stoch_crossdown?1:0, "Stoch Cross down")

plot(recent_high < previous_high?1:0, "Lower high")

if L_entry1

strategy.entry("Long", strategy.long)

if S_entry1

strategy.entry("Short", strategy.short)

strategy.exit("Exit Long", "Long", limit = L_PT, stop = L_SL, comment_profit = "Exit Long, PT hit", comment_loss = "Exit Long, SL hit")

strategy.exit("Exit Short", "Short", limit = S_PT, stop = S_SL, comment_profit = "Exit Short, PT hit", comment_loss = "Exit Short, SL hit")

//resetting triggers

L_entry_trigger1 := L_entry_trigger1[1] ? L_entry1 or ema_bear or S_entry1 ? false : true : L_entry_trigger1

S_entry_trigger1 := S_entry_trigger1[1] ? S_entry1 or ema_bull or L_entry1 ? false : true : S_entry_trigger1

//Trigger zones

bgcolor(L_entry_trigger1 ? color.new(color.green ,90) : na)

bgcolor(S_entry_trigger1 ? color.new(color.red,90) : na)

- फिबोनाची ने ट्रेडिंग रणनीति स्क्रिप्ट को वापस ले लिया

- आरएसआई-बीबी मोमेंटम ब्रेकआउट रणनीति

- ब्रेकआउट बैंड फिक्स्ड स्टॉप लॉस रणनीति

- आरएसआई और सुपरट्रेंड आधारित द्विदिशात्मक ट्रेडिंग रणनीति

- ईएमए 13 48 ट्रेंड फॉलोिंग स्ट्रेटेजी

- विलियम्स संचय/वितरण (विलियम्स एडी) रणनीति

- सापेक्ष गति सूचकांक रणनीति

- डबल बॉक्स ट्रेंड फॉलोइंग सिस्टम

- स्टॉक ट्रेडिंग के लिए विस्तारित चलती औसत सीमा के साथ मार्टिंगेल रणनीति

- बैल और भालू संतुलन रणनीति

- दोहरी चलती औसत क्रॉसओवर रणनीति

- दोहरी संकेत प्रवृत्ति ट्रैकिंग रणनीति

- एसएमए रणनीति के बाद का रुझान

- शेर के दरार संतुलन रणनीति

- अनुकूली एटीआर मूविंग एवरेज ट्रेडिंग रणनीति

- दो-दिशात्मक रिवर्स रणनीति

- 123 रिवर्सल और फ्रैक्टल कैओस ऑसिलेटर की कॉम्बो रणनीति

- ब्रेकआउट ट्रेडिंग रणनीति

- गति संकेतक लंबी लघु रणनीति

- दो-चैनल ट्रैकिंग रिवर्सल रणनीति