दोहरे समय-सीमा डी.आई. प्रवृत्ति रणनीति का पालन करना

लेखक:चाओझांग, दिनांक: 2023-11-07 16:31:07टैगः

अवलोकन

यह रणनीति दो समय सीमाओं पर औसत दिशात्मक सूचकांक (डीआई +) और नकारात्मक दिशात्मक सूचकांक (डीआई-) का उपयोग लंबी और छोटी ट्रेडों के लिए प्रवृत्ति दिशा निर्धारित करने के लिए करती है। जब डीआई + बड़ी और छोटी दोनों समय सीमाओं पर डीआई- से अधिक होता है, तो यह एक ऊपर की प्रवृत्ति को इंगित करता है और एक लंबा संकेत ट्रिगर किया जाता है। जब डीआई- दोनों फ्रेमों पर डीआई + से अधिक होता है, तो यह एक नीचे की प्रवृत्ति को इंगित करता है और एक छोटा संकेत ट्रिगर किया जाता है।

यह कैसे काम करता है

यह रणनीति कई सिद्धांतों पर आधारित हैः

-

DI+ और DI- की गणना करें। उच्च, निकट और निम्न कीमतों का उपयोग करके DI+ और DI प्राप्त करें।

-

दो समय सीमाओं पर DI+ और DI- की तुलना करें। मुख्य चार्ट समय सीमा (जैसे 1 घंटे) और एक बड़ी समय सीमा (जैसे दैनिक) पर क्रमशः DI+ और DI- की गणना करें। दो समय सीमाओं के बीच मूल्यों की तुलना करें।

-

प्रवृत्ति की दिशा निर्धारित करें. जब डीआई+ बड़ी और छोटी दोनों समय सीमाओं पर डीआई- से अधिक होता है, तो यह एक ऊपर की प्रवृत्ति को दर्शाता है. जब डीआई- दोनों फ्रेमों पर डीआई+ से अधिक होता है, तो यह एक नीचे की प्रवृत्ति को दर्शाता है.

-

ट्रिगर ट्रेडिंग सिग्नल. DI+>DI- दोनों फ्रेम पर लंबा संकेत देता है. DI->DI+ दोनों फ्रेम पर छोटा संकेत देता है.

-

स्टॉप लॉस सेट करें. ट्रेंड फॉलो करने के लिए गतिशील स्टॉप लॉस की गणना करने के लिए एटीआर का उपयोग करें.

-

बाहर निकलने की शर्तें जब स्टॉप लॉस मारा जाता है या कीमत उलट जाती है।

लाभ

इस रणनीति के निम्नलिखित फायदे हैंः

-

दोहरे समय फ्रेम डीआई का उपयोग करके कुछ झूठे पलायनों को फ़िल्टर करता है।

-

एटीआर ट्रेसिंग स्टॉप लाभ संरक्षण को अधिकतम करता है और स्टॉप को बहुत तंग होने से बचाता है।

-

समय पर स्टॉप लॉस एकल ट्रेडों पर हानि को नियंत्रित करता है।

-

प्रवृत्ति के साथ व्यापार करने से प्रवृत्तियों को लगातार पकड़ने की अनुमति मिलती है।

-

सरल और स्पष्ट नियम, लाइव ट्रेडिंग के लिए लागू करना आसान है।

जोखिम और समाधान

इसके साथ ही इसके कई जोखिम भी हैंः

-

डीआई में विलंब प्रभाव होता है, प्रवेश समय चूक सकता है। पैरामीटर अनुकूलित कर सकता है या अन्य संकेतक जोड़ सकता है।

-

दोहरी समय सीमा में बड़े और छोटे TF के बीच विचलन हो सकता है। अधिक समय सीमा सत्यापन जोड़ें।

-

बहुत आक्रामक स्टॉप लॉस अत्यधिक ट्रेडिंग का कारण बन सकता है। एटीआर गुणक को ढीला करें।

-

साइडवेज बाजार में Whipsaw अक्सर ट्रेडों का कारण बन सकता है। ट्रेडिंग आवृत्ति को कम करने के लिए फ़िल्टर जोड़ें।

-

पैरामीटर अनुकूलन ऐतिहासिक डेटा पर निर्भर करता है और ओवरफिट हो सकता है। पैरामीटर की मजबूती का सावधानीपूर्वक मूल्यांकन करें।

अनुकूलन दिशाएँ

इस रणनीति में निम्नलिखित पहलुओं में सुधार किया जा सकता हैः

-

सर्वोत्तम पैरामीटर सेट के लिए डीआई गणना मापदंडों का अनुकूलन करें।

-

संकेत की सटीकता में सुधार के लिए अन्य सूचक फ़िल्टर जोड़ें, जैसे कि एमएसीडी, केडीजे आदि।

-

अधिक बाजार स्थितियों को अनुकूलित करने के लिए स्टॉप लॉस रणनीति को बेहतर बनाना, जैसे कि ट्रेलिंग स्टॉप या लंबित ऑर्डर।

-

महत्वपूर्ण समाचार घटनाओं से बचने के लिए ट्रेडिंग सत्र फ़िल्टर जोड़ें.

-

अनुकूलन क्षमता में सुधार के लिए विभिन्न उत्पादों पर मापदंडों की मजबूती का परीक्षण करें।

-

ऐतिहासिक आंकड़ों पर मॉडल को प्रशिक्षित करने के लिए मशीन लर्निंग का परिचय दें।

निष्कर्ष

संक्षेप में, यह एक विशिष्ट प्रवृत्ति अनुसरण रणनीति है जो प्रवृत्ति दिशा निर्धारित करने और प्रवृत्ति के साथ लाभ को लॉक करने के लिए स्टॉप लॉस सेट करने के लिए डीआई का उपयोग करती है। लाभ इसके स्पष्ट तर्क और लाइव ट्रेडिंग के लिए कार्यान्वयन की आसानी में निहित है। पैरामीटर अनुकूलन, फ़िल्टर आदि जोड़ने के माध्यम से सुधार के लिए कमरे भी हैं। आगे अनुकूलन और मजबूती परीक्षण के साथ, यह एक बहुत ही व्यावहारिक प्रवृत्ति अनुसरण रणनीति बन सकती है।

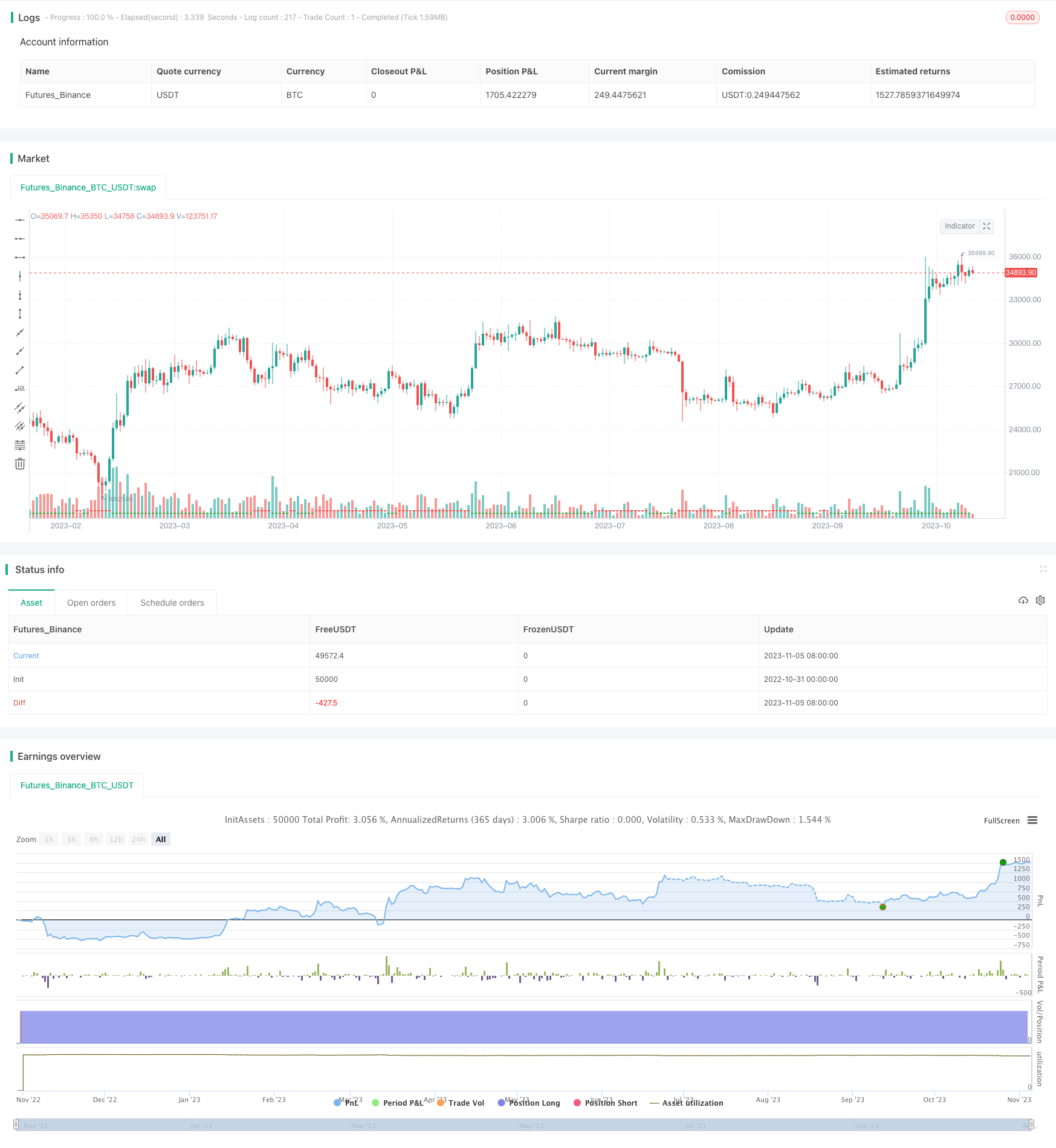

/*backtest

start: 2022-10-31 00:00:00

end: 2023-11-06 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © DojiEmoji

//@version=5

strategy("DI+/- multi TF Strat [KL]", overlay=true, pyramiding=1, initial_capital=1000000000, default_qty_type=strategy.percent_of_equity, default_qty_value=5)

var string GROUP_ALERT = "Alerts"

var string GROUP_SL = "Stop loss"

var string GROUP_ORDER = "Order size"

var string GROUP_TP = "Profit taking"

var string GROUP_HORIZON = "Time horizon of backtests"

var string GROUP_IND = "Directional IndicatorDI+ DI-"

// ADX Indicator {

adx_len = input(14, group=GROUP_IND, tooltip="Typically 14")

tf1 = input.timeframe("", title="DI +/- in Timeframe 1", group=GROUP_IND, tooltip="Main: DI+ > DI-")

tf2 = input.timeframe("1D", title="DI +/- in Timeframe 2", group=GROUP_IND, tooltip="Confirmation: DI+ > DI-")

// adx_thres = input(20, group=GROUP_IND) //threshold not used in this strategy

get_ADX(_high, _close, _low) =>

// (high, close, mid) -> [plus_DM, minus_DM]

// Based on TradingView user BeikabuOyaji's implementation

_tr = math.max(math.max(_high - _low, math.abs(_high - nz(_close[1]))), math.abs(_low - nz(_close[1])))

smooth_tr = 0.0

smooth_tr := nz(smooth_tr[1]) - nz(smooth_tr[1]) / adx_len + _tr

smooth_directional_mov_plus = 0.0

smooth_directional_mov_plus := nz(smooth_directional_mov_plus[1]) - nz(smooth_directional_mov_plus[1]) / adx_len + (_high - nz(_high[1]) > nz(_low[1]) - _low ? math.max(_high - nz(_high[1]), 0) : 0)

smooth_directional_mov_minus = 0.0

smooth_directional_mov_minus := nz(smooth_directional_mov_minus[1]) - nz(smooth_directional_mov_minus[1]) / adx_len + (nz(_low[1]) - _low > _high - nz(_high[1]) ? math.max(nz(_low[1]) - _low, 0) : 0)

plus_DM = smooth_directional_mov_plus / smooth_tr * 100

minus_DM = smooth_directional_mov_minus / smooth_tr * 100

// DX = math.abs(plus_DM - minus_DM) / (plus_DM + minus_DM) * 100 // DX not used in this strategy

[plus_DM, minus_DM]

// DI +/- from timeframes 1 and 2

[plus_DM_tf1, minus_DM_tf1] = get_ADX(request.security(syminfo.tickerid, tf1, high), request.security(syminfo.tickerid, tf1, close),request.security(syminfo.tickerid, tf1, low))

[plus_DM_tf2, minus_DM_tf2] = get_ADX(request.security(syminfo.tickerid, tf2, high),request.security(syminfo.tickerid, tf2, close),request.security(syminfo.tickerid, tf2, low))

// } end of block: ADX Indicator

var string ENUM_LONG = "LONG"

var string LONG_MSG_ENTER = input.string("Long entered", title="Alert MSG for buying (Long position)", group=GROUP_ALERT)

var string LONG_MSG_EXIT = input.string("Long closed", title="Alert MSG for closing (Long position)", group=GROUP_ALERT)

backtest_timeframe_start = input(defval=timestamp("01 Apr 2020 13:30 +0000"), title="Backtest Start Time", group=GROUP_HORIZON)

within_timeframe = true

// Signals for entry

_uptrend_confirmed = plus_DM_tf1 > minus_DM_tf1 and plus_DM_tf2 > minus_DM_tf2

entry_signal_long = _uptrend_confirmed

plotshape(_uptrend_confirmed, style=shape.triangleup, location=location.bottom, color=color.green)

plotshape(not _uptrend_confirmed, style=shape.triangledown, location=location.bottom, color=color.red)

// Trailing stop loss ("TSL") {

tsl_multi = input.float(2.0, title="ATR Multiplier for trailing stoploss", group=GROUP_SL)

SL_buffer = ta.atr(input.int(14, title="Length of ATR for trailing stoploss", group=GROUP_SL)) * tsl_multi

TSL_source_long = low

var stop_loss_price_long = float(0)

var pos_opened_long = false

stop_loss_price_long := pos_opened_long ? math.max(stop_loss_price_long, TSL_source_long - SL_buffer) : TSL_source_long - SL_buffer

// MAIN: {

if pos_opened_long and TSL_source_long <= stop_loss_price_long

pos_opened_long := false

alert(LONG_MSG_EXIT, alert.freq_once_per_bar)

strategy.close(ENUM_LONG, comment=close < strategy.position_avg_price ? "stop loss" : "take profit")

// (2) Update the stoploss to latest trailing amt.

if pos_opened_long

strategy.exit(ENUM_LONG, stop=stop_loss_price_long, comment="SL")

// (3) INITIAL ENTRY:

if within_timeframe and entry_signal_long

pos_opened_long := true

alert(LONG_MSG_ENTER, alert.freq_once_per_bar)

strategy.entry(ENUM_LONG, strategy.long, comment="long")

// Plotting:

TSL_transp_long = pos_opened_long and within_timeframe ? 0 : 100

plot(stop_loss_price_long, color=color.new(color.green, TSL_transp_long))

// CLEAN UP: Setting variables back to default values once no longer in use

if ta.change(strategy.position_size) and strategy.position_size == 0

pos_opened_long := false

if not pos_opened_long

stop_loss_price_long := float(0)

// } end of MAIN block

- डाउनट्रेंड में शॉर्ट ट्रेडिंग रणनीति

- वॉल्यूम प्राइस ट्रेंड रिवर्स फॉरेक्स ट्रेडिंग स्ट्रेटेजी स्टेप स्टेप ईएमए पर आधारित

- दोहरी छाया उलट रणनीति

- डबल फास्ट आरएसआई सफलता रणनीति

- क्रॉस टाइमफ्रेम हुल मूविंग एवरेज खरीदें बेचें रणनीति

- गतिशीलता ट्रेंड ट्रैकिंग रणनीति

- अराजक ट्रेडिंग नियम स्टॉप लॉस रणनीति

- वीडब्ल्यूएमए और एटीआर रुझान रणनीति का पालन करना

- KST ईएमए गतिशीलता की प्रवृत्ति रणनीति के बाद

- रणनीति के बाद आरएसआई रुझान

- मल्टी इंडिकेटर स्कोरिंग ट्रेडिंग रणनीति

- ट्रेंड रिवर्सल और एहलर्स लीडिंग इंडिकेटर कॉम्बो रणनीति

- दोहरी चलती औसत रिवर्स ट्रैकिंग प्रणाली

- चलती औसत क्रॉसओवर रणनीति

- आर.एस.आई. गति उलटा करने की रणनीति

- कछुआ ब्रेकआउट ईएमए क्रॉस रणनीति

- आरएसआई चलती औसत क्रॉसओवर रणनीति

- आरएसआई फ़िल्टर रणनीति के साथ कोई ऑफसेट इचिमोकू क्लाउड नहीं

- दोहरी स्टोकास्टिक्स रणनीति

- ईएमएसी एक्सपोनेंशियल मूविंग एवरेज क्रॉस अनुकूलित रणनीति