एडवांटेज मूविंग एवरेज ब्रेकआउट ट्रेंड फॉलोइंग सिस्टम

अवलोकन

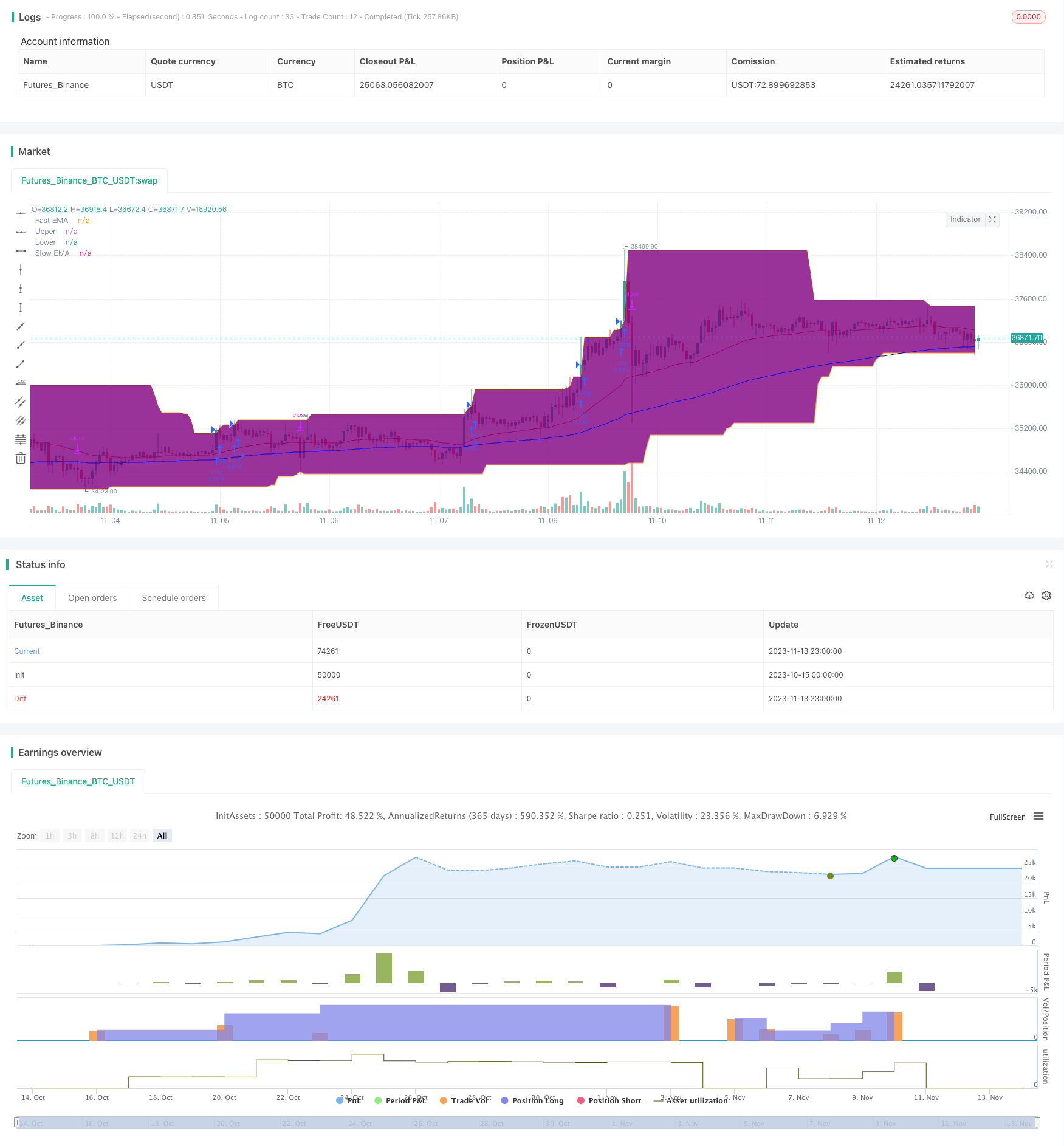

यह रणनीति एक क्लासिक ट्रेंड ट्रैकिंग सिस्टम है। यह ट्रेंड की दिशा का आकलन करने के लिए चलती औसत के गोल्डन फोरक्स का उपयोग करता है और डोंगचीआन चैनल को तोड़ने पर प्रवेश करता है। डोंगचीआन चैनल के लिए पैरामीटर को 50 दिनों के लिए सेट किया गया है, जो शॉर्ट-मार्केट शोर को प्रभावी ढंग से फ़िल्टर करता है। चलती औसत को 40 दिनों और 120 दिनों के लिए सेट किया गया है। सूचकांक चलती औसत, मध्यम-लंबी ट्रेंड को बेहतर ढंग से पकड़ने के लिए। स्टॉप लॉस को कीमत के नीचे 4 गुना एटीआर के रूप में सेट किया गया है, जो व्यक्तिगत ट्रेडों के नुकसान को प्रभावी ढंग से नियंत्रित करता है।

रणनीति सिद्धांत

यह रणनीति मुख्य रूप से निम्नलिखित बातों पर आधारित हैः

40 और 120 दिनों की सूचकांक चलती औसत का उपयोग करके प्रवृत्ति का आकलन करने के लिए एक संकेतक का निर्माण करें। जब तेज रेखा नीचे से धीमी रेखा को पार करती है, तो यह एक सुनहरा कांटा है, जो एक ऊंची प्रवृत्ति में प्रवेश करने का संकेत देता है; जब तेज रेखा ऊपर से नीचे से धीमी रेखा को पार करती है, तो यह एक मृत कांटा है, जो गिरावट की प्रवृत्ति में प्रवेश करने का संकेत देता है।

डोंगचीआन चैनल पैरामीटर 50 दिनों के लिए सेट किया गया है, जो बाजार में अल्पकालिक उतार-चढ़ाव को फ़िल्टर करता है। केवल जब कीमत ऊपर की ओर बढ़ जाती है तो अधिक करें, और जब यह नीचे की ओर बढ़ता है तो इसे खाली करें, ताकि इसे बंद न किया जा सके।

स्टॉप लॉस को चार गुना एटीआर के रूप में सेट किया गया है। एटीआर बाजार की अस्थिरता और जोखिम का एक प्रभावी उपाय है। स्टॉप लॉस को एक निश्चित गुणांक के रूप में सेट किया गया है ताकि एकल लेनदेन के नुकसान को नियंत्रित किया जा सके।

सूचकांक चलती औसत वर्तमान मूल्य प्रवृत्ति के अनुरूप है, जबकि सरल चलती औसत बहुत चिकनी है।

50 दिन की अवधि और 40 और 120 दिन की औसत रेखा के साथ उपयोग किया जाता है, जो कि झूठी दरारों को प्रभावी ढंग से फ़िल्टर करने में सक्षम है।

श्रेष्ठता विश्लेषण

इस रणनीति के निम्नलिखित फायदे हैं:

एक चलती औसत संयोजन बाजार की प्रवृत्ति की दिशा को प्रभावी ढंग से निर्धारित कर सकता है। 40 दिन की औसत रेखा अल्पकालिक प्रवृत्ति को पकड़ सकती है, और 120 दिन की औसत रेखा मध्यम-लंबी प्रवृत्ति को निर्धारित कर सकती है।

डोंगचीआन चैनल शोर को फ़िल्टर करता है, उच्च और निम्न का पीछा करने से बचता है। केवल कीमतों के माध्यम से प्रवेश करने के लिए प्रवेश किया जाता है, जो प्रभावी रूप से ट्रेडिंग बाजार के बीच में कंपन क्षेत्र से बच सकता है।

स्टॉपलॉस को तर्कसंगत रूप से सेट किया जाता है, जिससे एकल लेनदेन के नुकसान को नियंत्रित किया जा सकता है, और स्थिति को तोड़ने से बचा जा सकता है। एकल हानि नियंत्रण से लाभ की स्थिरता सुनिश्चित की जा सकती है।

सूचकांक चलती औसत मूल्य परिवर्तन की प्रवृत्ति के अनुरूप है, और सिस्टम का होल्डिंग समय अधिक लंबा हो सकता है, जो प्रवृत्ति व्यापार विचारधारा के अनुरूप है।

मूविंग एवरेज पैरामीटर का चयन ट्रेंड कैप्चर की संवेदनशीलता और फिल्टर शोर की स्थिरता को ध्यान में रखते हुए किया गया है।

जोखिम विश्लेषण

इस रणनीति के कुछ जोखिम भी हैं:

लंबी अवधि के लिए स्थिति रखने के जोखिमः यह रणनीति प्रवृत्ति का पालन करने वाली रणनीति है, और लंबी अवधि के क्षैतिज समाशोधन, या प्रवृत्ति के उलट होने पर, अधिक नुकसान का सामना करना पड़ेगा।

झूठे ब्रेक का जोखिमः जब कीमतें चैनल के पास पहुंचती हैं, तो एक निश्चित अनुपात में झूठे ब्रेक हो सकते हैं, जिससे अनावश्यक लेनदेन हो सकता है।

पैरामीटर सेटिंग जोखिमः चलती औसत और चैनल पैरामीटर की सेटिंग बहुत ही व्यक्तिपरक है, विभिन्न बाजारों को पैरामीटर संयोजन को समायोजित करने की आवश्यकता है, अन्यथा यह सिस्टम की स्थिरता को प्रभावित करेगा।

स्टॉप लॉस पॉइंट बहुत छोटा जोखिमः सेट स्टॉप लॉस पॉइंट बहुत छोटा है, बहुत अधिक स्टॉप लॉस आउट का सामना करना पड़ेगा, जो मुनाफे को प्रभावित करेगा

समाधान के लिएः

- लंबी अवधि के जोखिमों से बचने के लिए सावधानीपूर्वक अपने पदों को रखने का समय तय करें।

- ट्रिगर सिग्नल को अधिक स्थिर और विश्वसनीय बनाने के लिए पैरामीटर को अनुकूलित करें।

- विभिन्न बाजारों के आंकड़ों का परीक्षण करें, पैरामीटर के संयोजन का अनुकूलन करें।

- स्टॉप पॉइंट्स को उचित रूप से ढीला करें ताकि स्टॉप पॉइंट्स को अधिक बार न किया जा सके।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित दिशाओं में अनुकूलित किया जा सकता हैः

विभिन्न समान रेखों के संयोजनों का परीक्षण करें, सबसे अच्छा पैरामीटर संयोजन ढूंढें। विभिन्न सरल, सूचकांक, हल और अन्य चलती औसत संयोजनों का परीक्षण करें।

चैनल चक्रों और मापदंडों का अनुकूलन करें ताकि ब्रेकआउट सिग्नल अधिक प्रभावी हो सकें। बाजार की उतार-चढ़ाव की आवृत्ति के साथ अनुकूलन किया जा सकता है।

रुझान के संचालन में रुझान ट्रैकिंग स्टॉप का उपयोग करते हुए रुझान के अंत में एक निश्चित स्टॉप का उपयोग करके एक अनुकूलित स्टॉप रणनीति।

MACD, KD और अन्य संकेतकों का उपयोग करके बहु-कारक सत्यापन, संकेत की सटीकता में सुधार।

स्थिति प्रबंधन रणनीतियों को बढ़ाएं, प्रवृत्ति के संचालन में स्थिति बढ़ाएं, लाभप्रदता का अनुकूलन करें।

विभिन्न किस्मों की विशेषताओं के आधार पर चयनित पैरामीटर संयोजन, सिस्टम पैरामीटर को मजबूत बनाता है।

संक्षेप

यह रणनीति एक ट्रेंड ट्रैकिंग सिस्टम के रूप में काफी विशिष्ट और सरल है। इसका मुख्य उद्देश्य चलती औसत का उपयोग करना और चैनल को तोड़ना है। स्टॉप-लॉस रणनीति भी क्लासिक और व्यावहारिक है। यह रणनीति मात्रात्मक प्रणाली के विकास के लिए एक बुनियादी ढांचे के रूप में काम कर सकती है, और इसे सीधे उपयोग में लाया जा सकता है, और रिटर्न स्थिर है। अनुकूलित परीक्षणों के माध्यम से सिस्टम की स्थिरता और रिटर्न दर को और बढ़ाया जा सकता है। कुल मिलाकर, यह रणनीति आसानी से संचालित और उपयोग करने योग्य है।

/*backtest

start: 2023-10-15 00:00:00

end: 2023-11-14 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Robrecht99

//@version=5

strategy("Long Term Trend Following System", overlay=true, margin_long=0, margin_short=0, pyramiding=4)

// Backtest Range //

Start = input(defval = timestamp("01 Jan 2017 00:00 +0000"), title = "Backtest Start Date", group = "backtest window")

Finish = input(defval = timestamp("01 Jan 2100 00:00 +0000"), title = "Backtest End Date", group = "backtest window")

//Moving Averages //

len1 = input.int(40, minval=1, title="Length Fast EMA", group="Moving Average Inputs")

len2 = input.int(120, minval=1, title="Length Slow EMA", group="Moving Average Inputs")

src1 = input(close, title="Source Fast MA")

src2 = input(close, title="Source Slow MA")

maFast = input.color(color.new(color.red, 0), title = "Color Fast EMA", group = "Moving Average Inputs", inline = "maFast")

maSlow = input.color(color.new(color.blue, 0), title = "Color Slow EMA", group = "Moving Average Inputs", inline = "maSlow")

fast = ta.ema(src1, len1)

slow = ta.ema(src2, len2)

plot(fast, color=maFast, title="Fast EMA")

plot(slow, color=maSlow, title="Slow EMA")

// Donchian Channels //

Length1 = input.int(title="Length Upper Channel", defval=50, minval=1, group="Donchian Channels Inputs")

Length2 = input.int(title="Length Lower Channel", defval=50, minval=1, group="Donchian Channels Inputs")

h1 = ta.highest(high[1], Length1)

l1 = ta.lowest(low[1], Length2)

fillColor = input.color(color.new(color.purple, 95), title = "Fill Color", group = "Donchian Channels Inputs")

upperColor = input.color(color.new(color.orange, 0), title = " Color Upper Channel", group = "Donchian Channels Inputs", inline = "upper")

lowerColor = input.color(color.new(color.orange, 0), title = " Color Lower Channel", group = "Donchian Channels Inputs", inline = "lower")

u = plot(h1, "Upper", color=upperColor)

l = plot(l1, "Lower", color=upperColor)

fill(u, l, color=fillColor)

strategy.initial_capital = 50000

//ATR and Position Size //

length = input.int(title="ATR Period", defval=14, minval=1, group="ATR Inputs")

risk = input(title="Risk Per Trade", defval=0.01, group="ATR Inputs")

multiplier = input(title="ATR Multiplier", defval=2, group="ATR Inputs")

atr = ta.atr(length)

amount = (risk * strategy.initial_capital / (multiplier * atr))

// Buy and Sell Conditions //

entrycondition1 = ta.crossover(fast, slow)

entrycondition2 = fast > slow

sellcondition1 = ta.crossunder(fast, slow)

sellcondition2 = slow > fast

// Buy and Sell Signals //

if (close > h1 and entrycondition2)

strategy.entry("long", strategy.long, qty=amount)

stoploss = close - atr * 4

strategy.exit("exit sl", stop=stoploss, trail_offset=stoploss)

if (sellcondition1 and sellcondition2)

strategy.close(id="long")

if (close < l1 and sellcondition2)

strategy.entry("short", strategy.short, qty=amount)

stoploss = close + atr * 4

strategy.exit("exit sl", stop=stoploss, trail_offset=stoploss)

if (entrycondition1 and entrycondition2)

strategy.close(id="short")