डबल मूविंग एवरेज क्रॉसओवर रणनीति

अवलोकन

दोहरी चलती औसत रेखा क्रॉसिंग रणनीति विभिन्न चक्रों की चलती औसत रेखा की गणना करके मूल्य प्रवृत्ति की दिशा का निर्धारण करती है, और प्रवृत्ति का पालन करती है। जब छोटी अवधि की औसत रेखा पर लंबी अवधि की औसत रेखा होती है, तो अधिक करें, और जब छोटी अवधि की औसत रेखा के नीचे लंबी अवधि की औसत रेखा होती है, तो यह एक विशिष्ट प्रवृत्ति का पालन करने वाली रणनीति है।

रणनीति सिद्धांत

यह रणनीति 9 चक्र, 21 चक्र और 50 चक्र की सूचकांक चलती औसत (ईएमए) पर आधारित है। जिसमें 9 चक्र ईएमए अल्पकालिक प्रवृत्ति को दर्शाता है, 21 चक्र ईएमए मध्यम अवधि की प्रवृत्ति को दर्शाता है, और 50 चक्र ईएमए लंबी अवधि की प्रवृत्ति को दर्शाता है।

जब 9 चक्र ईएमए पर 21 चक्र ईएमए के माध्यम से गुजरता है, तो यह दर्शाता है कि अल्पकालिक रुझान ऊपर की ओर बढ़ता है, और अधिक होता है; जब 9 चक्र ईएमए 21 चक्र ईएमए के माध्यम से गुजरता है, तो यह दर्शाता है कि अल्पकालिक रुझान नीचे की ओर जाता है, और शून्य होता है। यहाँ क्रॉसओवर फ़ंक्शन का उपयोग किया जाता है (crossover) औसत रेखा के क्रॉसिंग की स्थिति का आकलन करने के लिए।

कोड में लॉन्ग और खाली पोजीशन के लिए स्टॉप, स्टॉप, स्टॉप लॉजिक सेट किया गया है। पोजीशन खोलने की शर्तें समान लाइन पर या नीचे पहनने के लिए हैं। मल्टीहेड स्टॉप प्रवेश मूल्य × ((1 + इनपुट स्टॉप अनुपात), खाली सिर स्टॉप प्रवेश मूल्य × ((1- इनपुट स्टॉप अनुपात) । मल्टीहेड स्टॉप प्रवेश मूल्य × 1- ((इनपुट स्टॉप अनुपात), खाली सिर स्टॉप प्रवेश मूल्य × ((1 + इनपुट स्टॉप अनुपात) ।

इसके अलावा, कोड में कुछ फ़िल्टरिंग शर्तें जोड़ी गई हैं, जैसे कि ट्रेंडिंग फ़िल्टरिंग, जिसमें कहा गया है कि K लाइन को उतार-चढ़ाव से पहले उतार-चढ़ाव नहीं करना चाहिए, और फंड यूज़ेबिलिटी फ़िल्टरिंग, जिसमें कहा गया है कि रणनीति के लिए ब्याज N दिन के औसत से कम नहीं होना चाहिए, ताकि बहुत अधिक समय तक व्यापार करने से बच सकें। ये फ़िल्टरिंग शर्तें कुछ हद तक झूठे संकेतों से बच सकती हैं।

कुल मिलाकर, यह रणनीति मूल्य प्रवृत्ति की दिशा का न्याय करने के लिए द्वि-ईएमए क्रॉसिंग का उपयोग करती है, और एक उचित स्टॉप-स्टॉप लॉजिक के साथ, जो मध्य-लंबी प्रवृत्ति को पकड़ सकता है। लेकिन एक एकल कारक रणनीति के रूप में, इसका संकेत पर्याप्त स्थिर नहीं हो सकता है और आगे अनुकूलित किया जा सकता है।

श्रेष्ठता विश्लेषण

- दोहरी गतिशील समरेखा क्रॉसिंग का उपयोग करके प्रवृत्ति की दिशा का निर्धारण करें, सिद्धांत सरल है, इसे समझना आसान है।

- विभिन्न आवधिक ईएमए का उपयोग करके दीर्घकालिक और अल्पकालिक रुझानों का आकलन किया जा सकता है।

- स्टॉप लॉस लॉजिक सेट करें, लाभ को लॉक करें, जोखिम को नियंत्रित करें।

- फ़िल्टर की शर्तों को जोड़ा गया है, जो कुछ हद तक झूठे संकेतों को फ़िल्टर कर सकता है।

- विभिन्न बाजार स्थितियों के लिए अनुकूलित चक्र संयोजन के लिए पैरामीटर को स्वतंत्र रूप से सेट करें।

जोखिम विश्लेषण

- एक एकल कारक रणनीति के रूप में, ट्रेडिंग सिग्नल पर्याप्त स्थिर नहीं हो सकते हैं। कीमतों में उतार-चढ़ाव के दौरान, कई व्यर्थ ट्रेड हो सकते हैं।

- ईएमए क्रॉसिंग के समय, कीमतों में कुछ दूरी चल सकती है, और एक उच्च और नीचे का जोखिम होता है।

- लेन-देन की लागत को ध्यान में रखते हुए, वास्तविक समय में लाभ कम हो सकता है।

- यह भी कहा गया है कि यह एक “असाधारण” स्थिति है, जिसमें कोई रोक-टोक नहीं है।

कैसे करें:

- सिग्नल को अधिक स्थिर बनाने के लिए MA चक्र पैरामीटर का अनुकूलन करें।

- अन्य संकेतकों के साथ मिलकर फ़िल्टर सिग्नल

- लेनदेन की संख्या में वृद्धि और लागत प्रभाव में कमी।

- स्टॉप लॉस सेट करें, अधिकतम नुकसान को सीमित करें।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित पहलुओं से अनुकूलित किया जा सकता हैः

गतिशील औसत रेखा के आवधिक मापदंडों को अनुकूलित करें, सबसे अच्छा आवधिक संयोजन ढूंढें। अनुकूलन अनुकूलन तकनीक, गतिशील इष्टतम चक्रों को पेश किया जा सकता है।

सिग्नल की गुणवत्ता में सुधार के लिए अन्य तकनीकी संकेतकों जैसे कि MACD, KD आदि को जोड़ना। या सिग्नल को स्कोर करने के लिए मशीन लर्निंग को शामिल करना, जो स्वचालित रूप से झूठे संकेतों को फ़िल्टर करता है।

लेन-देन की मात्रा के विश्लेषण के साथ संयुक्त। यदि औसत रेखा को पार कर लिया गया है, लेकिन लेनदेन की मात्रा कम है, तो कोई संकेत नहीं है।

जब एक ब्रेकआउट होता है, तो पहले के उतार-चढ़ावों की जांच करें, जैसे कि आघात क्षेत्र में एक ब्रेकआउट, जो एक झूठा ब्रेकआउट हो सकता है।

गतिशील रोकथाम तंत्र स्थापित करें, जैसे कि ट्रैक प्रकार रोकथाम, चांडेलियर एग्जिट आदि, ताकि रोकथाम दूरी को कम किया जा सके, लेकिन यह सुनिश्चित किया जा सके कि रोकथाम प्रभावी हो।

स्थिति प्रबंधन का अनुकूलन करें, जैसे कि स्थिर स्थिति, गतिशील स्थिति, लीवरेज स्थिति आदि, ताकि लाभ और हानि अनुपात अधिक उचित हो।

ट्रेडिंग लागत, स्लाइड पॉइंट प्रभाव को ध्यान में रखते हुए। स्टॉप-स्टॉप-लॉस अनुपात का अनुकूलन करें, सुनिश्चित करें कि रणनीति वास्तविक समय में भी लाभदायक है।

संक्षेप

इस रणनीति की समग्र संरचना तर्कसंगत है, सिद्धांत सरल है, दोहरे ईएमए क्रॉसिंग के माध्यम से प्रवृत्ति की दिशा का न्याय करता है, और स्टॉप-स्टॉप लॉजिक सेट करता है, जो प्रवृत्ति को पकड़ सकता है। लेकिन एक एकल कारक रणनीति के रूप में, पैरामीटर सेटिंग, सिग्नल फ़िल्टरिंग आदि को और अधिक अनुकूलित किया जा सकता है, जिससे रणनीति अधिक स्थिर हो जाती है। रोकथाम और स्थिति प्रबंधन जैसे तंत्रों को जोड़ने के बाद, जोखिम को और कम किया जा सकता है। कुल मिलाकर, यह रणनीति एक विश्वसनीय प्रवृत्ति ट्रैकिंग रणनीति ढांचा प्रदान करती है, जो अनुकूलन के बाद स्थिर निवेश रिटर्न प्राप्त कर सकती है।

/*backtest

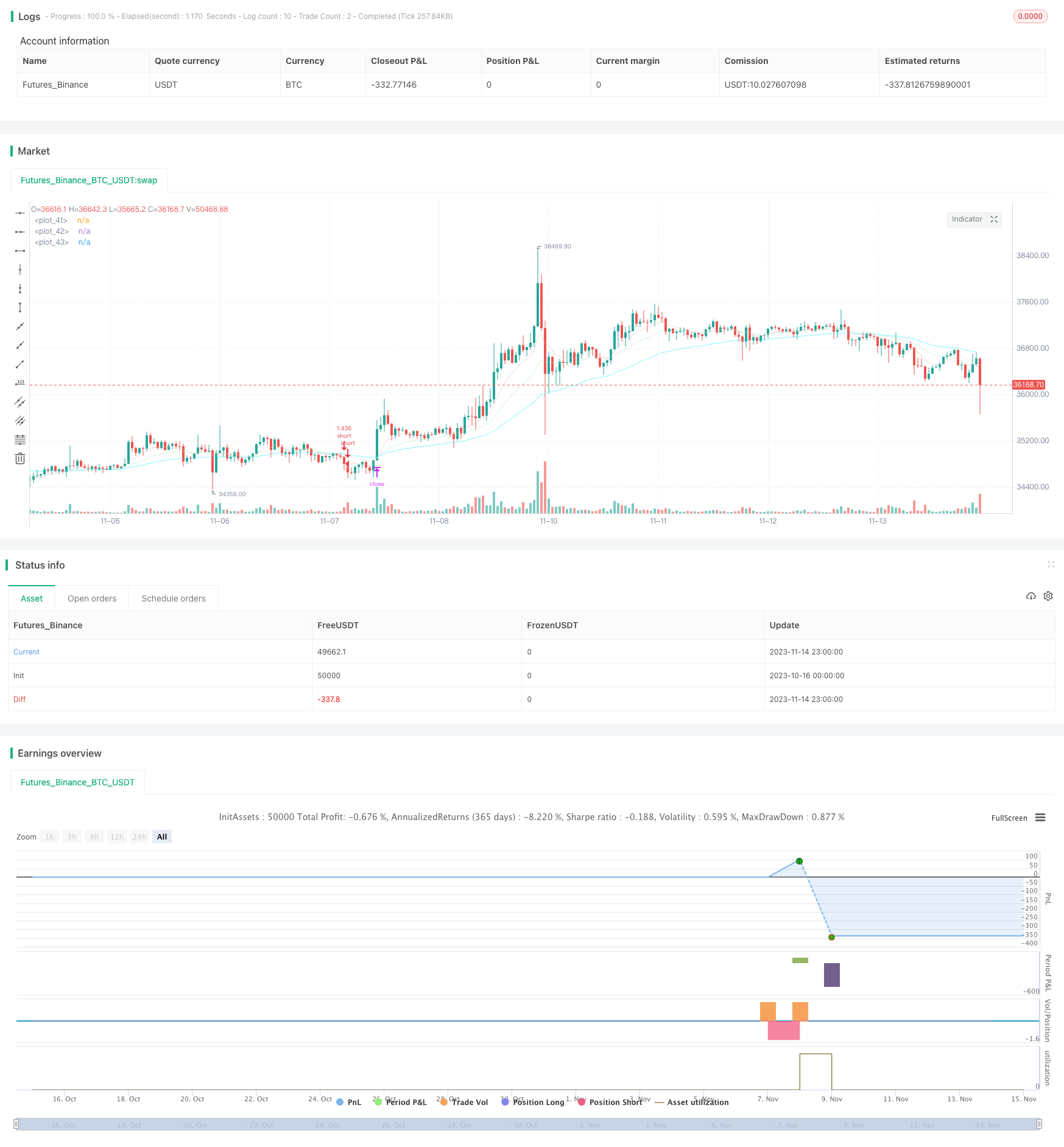

start: 2023-10-16 00:00:00

end: 2023-11-15 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © TradingMentalist

//@version=4

strategy("Initial template",initial_capital=1000, overlay=true, pyramiding=0, commission_type=strategy.commission.percent, commission_value=0.04, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, currency = currency.USD)

////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////inputs

//turn on/off longs/shorts / extraneous conditions

longinc=input(true, title="include longs?")

lConSw2=input(true, title="condition two?")

lConSw3=input(true, title="condition three?")

shotinc=input(true, title="include shorts?")

sConSw2=input(true, title="condition two?")

sConSw3=input(true, title="condition three?")

//turn on/off / adjust trade filters (average range/average equity)

sidein2 = input(200, step=10, title='lookback for average range (bars)')

sidein = input(1, title='filter trades if range is less than (%)')/100

equityIn = input(40, title='filter trades if equity is below ema()')

sidewayssw = input(true, title='sideways filter?')

equitysw = input(true, title='equity filter?')

longtpin = input(1,step=0.1, title='long TP %')/100

longslin = input(0.4,step=0.1, title='long SL %')/100

shorttpin = input(1,step=0.1, title='short TP %')/100

shortslin = input(0.4,step=0.1, title='short SL %')/100

////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////filters

//(leave as is)

side1 = (close[1] + close[sidein2]) / 2

side2 = close[1] - close[sidein2]

side3 = side2 / side1

notsideways = side3 > sidein

equityMa = equitysw ? ema(strategy.equity, equityIn) : 0

equityCon = strategy.equity >= equityMa

////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////indicators

ma1 = ema(close, 9)

ma2 = ema(close, 21)

ma3 = ema(close, 50)

plot(ma1, color=color.new(#E8B6B0,50))

plot(ma2, color=color.new(#B0E8BE,50))

plot(ma3, color=color.new(#00EEFF,50))

////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////conditions

//adjust conditions

//-------------------------------------------

longCondition1 = crossover(ma2,ma3)

longCondition2 = close[5] > close[10]

longCondition3 = close[1] > close[2]

shortCondition1 = crossover(ma3,ma2)

shortCondition2 = close[5] < close[10]

shortCondition3 = close[1] < close[2]

closelong = shortCondition1

closeshort = longCondition1

//-------------------------------------------

//(leave as is)

longCondition1in = longCondition1

longCondition2in = lConSw2 ? longCondition2 : true

longCondition3in = lConSw3 ? longCondition3 : true

shortCondition1in = shortCondition1

shortCondition2in = sConSw2 ? shortCondition2: true

shortCondition3in = sConSw3 ? shortCondition3: true

longConditions = longCondition1in and longCondition2in and longCondition3in

shortConditions = shortCondition1in and shortCondition2in and shortCondition3in

////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////execution

//(leave as is)

long = sidewayssw ? notsideways and equityCon and longConditions : equityCon and longConditions

short = sidewayssw ? notsideways and equityCon and shortConditions : equityCon and shortConditions

////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////risk

//(leave as is)

longtplevel = strategy.position_avg_price * (1 + longtpin)

longsllevel = strategy.position_avg_price * (1 - longslin)

shorttplevel = strategy.position_avg_price * (1 - shorttpin)

shortsllevel = strategy.position_avg_price * (1 + shortslin)

///////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////timeframe

//adjust timeframe

//-------------------------------------------

startyear = 2000

startmonth = 1

startday = 1

stopyear = 9999

stopmonth = 12

stopday = 31

//-------------------------------------------

//(leave as is)

startperiod = timestamp(startyear,startmonth,startday,0,0)

periodstop = timestamp(stopyear,stopmonth,stopday,0,0)

timeframe() =>

time >= startperiod and time <= periodstop ? true : false

////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////orders

//comments are empty characters for clear chart

if timeframe()

if longinc

if strategy.position_size == 0 or strategy.position_size > 0

strategy.entry(id="long", long=true, when=long, comment=" ")

strategy.exit("stop","long", limit=longtplevel, stop=longsllevel,comment=" ")

strategy.close(id="long", when=closelong, comment = " ")

if shotinc

if strategy.position_size == 0 or strategy.position_size < 0

strategy.entry(id="short", long=false, when=short, comment = " ")

strategy.exit("stop","short", limit=shorttplevel, stop=shortsllevel,comment = " ")

strategy.close(id="short", when=closeshort, comment = " ")