दोहरे संकेतक दोलन की रणनीति

लेखक:चाओझांग, दिनांक: 2023-11-21 15:50:37टैगः

अवलोकन

यह रणनीति स्टोकैस्टिक संकेतक आरएसआई और स्टोकैस्टिक ऑसिलेटर को विशिष्ट मापदंडों के साथ जोड़ती है ताकि एक निश्चित अस्थिरता सीमा के भीतर खरीद और बिक्री संचालन किया जा सके।

सिद्धांत

कोड पहले स्टोकैस्टिक ऑसिलेटर के के मान, डी मान और एसडी मान जैसे मापदंडों को परिभाषित करता है, और आरएसआई संकेतक के चक्र मापदंडों को। प्रत्येक मोमबत्ती के लिए स्टोकैस्टिक ऑसिलेटर और आरएसआई के मानों की गणना करने के बाद, यदि आरएसआई निचली सीमा 20 से कम है और के मूल्य भी 20 से कम है, तो यह शॉर्ट जाने के लिए ओवरसोल्ड सिग्नल है; यदि आरएसआई ऊपरी सीमा 80 से अधिक है और के मूल्य 80 से अधिक है, तो यह लंबे समय तक जाने के लिए ओवरबोल्ड सिग्नल है। दोहरी संकेतक पुष्टि कुछ झूठे संकेतों को फ़िल्टर कर सकती है। यह स्टॉप लॉस और लाभ लेने की शर्तें भी निर्धारित करती है।

लाभ विश्लेषण

यह दोहरी संकेतक फ़िल्टरिंग रणनीति एक आम स्टोचैस्टिक रणनीति में whipsaws के कारण अनावश्यक ट्रेडों को प्रभावी ढंग से कम कर सकती है। रुझान संकेतक RSI के साथ संयोजन भी एक स्पष्ट प्रवृत्ति के बिना अंधेरे व्यापार से बचता है। इसलिए यह संयुक्त संकेतक रणनीति संकेत की गुणवत्ता में सुधार कर सकती है, झूठे संकेतों को कम कर सकती है, और जोखिमों को बेहतर ढंग से नियंत्रित कर सकती है।

जोखिम विश्लेषण

इस रणनीति का सबसे बड़ा जोखिम यह है कि निर्दिष्ट मापदंड सभी किस्मों और समय अवधि के लिए उपयुक्त नहीं हो सकते हैं। उदाहरण के लिए, आरएसआई और स्टोकैस्टिक के मापदंडों को उप-विभाजित समय चक्रों में समायोजित करने की आवश्यकता है। इसके अलावा, स्टोकैस्टिक प्रकार की रणनीतियों में अधिक नुकसान होगा जब रुझान नाटकीय रूप से बदलते हैं। इसलिए, यह रणनीति रेंज-बाउंड दोलन बाजार वातावरण के लिए अधिक उपयुक्त है।

अनुकूलन सिफारिशें

संकेतकों के अधिक संयोजनों का परीक्षण किया जा सकता है, जैसे कि एकाधिक संकेतक फ़िल्टरिंग बनाने के लिए स्टोकैस्टिक या आरएसआई के साथ एमएसीडी का संयोजन करना। आरएसआई और स्टोकैस्टिक के विशिष्ट पैरामीटर मूल्यों को इष्टतम पैरामीटर संयोजन खोजने के लिए समायोजित किया जा सकता है। स्टॉप लॉस और ले लाभ रेंज को हाल के एन दिनों में उतार-चढ़ाव के आधार पर गतिशील रूप से समायोजित किया जा सकता है। पैरामीटर अनुकूलन और संकेतक अनुकूलन के माध्यम से, रणनीति प्रदर्शन में लगातार सुधार किया जा सकता है।

निष्कर्ष

यह रणनीति दोहरी सूचक फ़िल्टरिंग के लिए स्टोकास्टिक सूचक स्टोकास्टिक और रुझान शक्ति सूचक आरएसआई को एकीकृत करती है, जो प्रभावी रूप से रेंज-बाउंड दोलन बाजारों के लिए उपयुक्त ओवरबॉट और ओवरसोल्ड स्थितियों की पहचान कर सकती है, एकल स्टोकास्टिक सूचक रणनीतियों की तुलना में बेहतर प्रदर्शन करती है। पैरामीटर और सूचक संयोजन अनुकूलन के माध्यम से प्रदर्शन में सुधार के लिए आगे की जगह है।

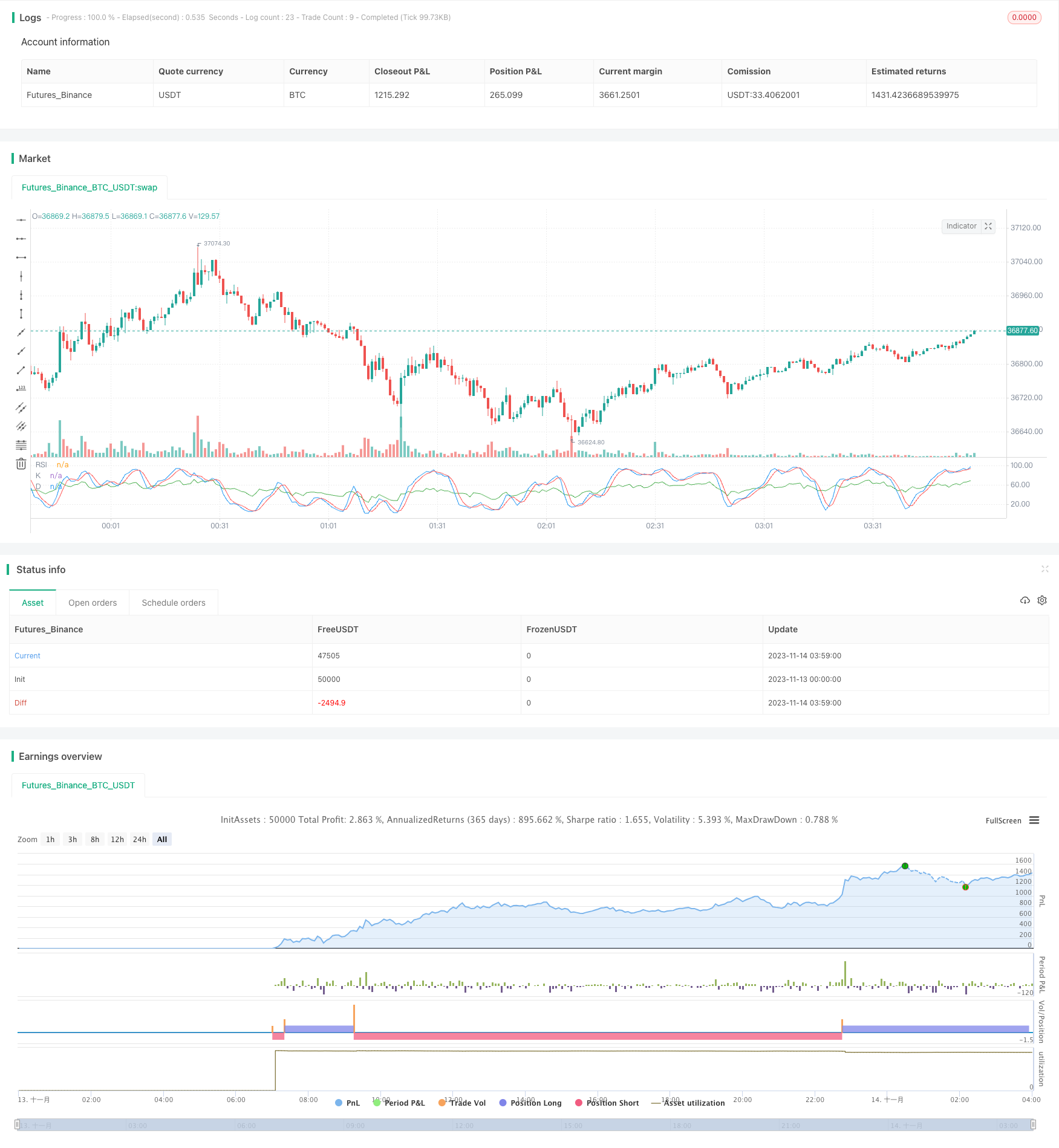

/*backtest

start: 2023-11-13 00:00:00

end: 2023-11-14 04:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Estrategia de Oscilador Estocástico y RSI", overlay=false)

// Configuración del Oscilador Estocástico

fastK = input(14, title="K", minval=1)

slowK = input(3, title="D", minval=1)

slowD = input(3, title="SD", minval=1)

overSold = input(20, title="Oversold")

overBought = input(80, title="Overbought")

// Configuración del RSI

rsiPeriod = input(14, title="RSI Period")

// Cálculo del Oscilador Estocástico

k = sma(stoch(close, high, low, fastK), slowK)

d = sma(k, slowD)

// Cálculo del RSI

rsi = rsi(close, rsiPeriod)

// Lógica de la estrategia

if (rsi < overSold and k < overSold)

strategy.entry("Compra", strategy.long)

if (rsi > overBought and k > overBought)

strategy.entry("Venta", strategy.short)

// Establecer stop loss y take profit

stopLoss = input(100, title="Stop Loss")

takeProfit = input(100, title="Take Profit")

strategy.exit("Stop Loss / Take Profit", "Compra", stop=close - stopLoss, limit=close + takeProfit)

strategy.exit("Stop Loss / Take Profit", "Venta", stop=close + stopLoss, limit=close - takeProfit)

// Trama de gráfico

plot(k, color=color.blue, title="K")

plot(d, color=color.red, title="D")

plot(rsi, color=color.green, title="RSI")

- फिबोनाची चैनल आधारित कैंडलस्टिक रिवर्सल ट्रेडिंग रणनीति

- गतिशील चलती औसत ट्रेंड क्रॉसओवर रणनीति

- बोलिंगर बैंड्स मानक विचलन ब्रेकआउट रणनीति

- VSTOCHASTIC RSI EMA CROSSOVER VMACD वेवफाइंडर रणनीति के साथ संयुक्त

- मल्टी टाइमफ्रेम डायनेमिक बैकटेस्टिंग रणनीति

- रिवर्सल लघु अवधि के ब्रेकआउट ट्रेडिंग रणनीति

- दोहरी चलती औसत क्रॉसओवर तीर रणनीति

- गति दोलन व्यापार रणनीति

- आरएसआई+सीसीआई+बोलिंगर बैंड डीसीए रणनीति

- फिबोनाची रिट्रेसमेंट मात्रात्मक व्यापार रणनीति

- दोहरी चलती औसत मूल्य सफलता रणनीति

- गतिशील स्टॉप लॉस ट्रेल रणनीति

- संरेखित चलती औसत और संचयी उच्च निम्न सूचकांक संयोजन रणनीति

- डबल ईएमए विलियम्स इंडिकेटर ट्रेंड ट्रैकिंग रणनीति

- डबल ईएमए गोल्डन क्रॉस ट्रेंड ट्रैकिंग रणनीति

- गतिशीलता सफलता टीटीएम रणनीति

- गतिशील रेंज ब्रेकआउट रणनीति

- एकाधिक चलती औसत पर आधारित रुझान उलटने की रणनीति

- चीनी राशि चक्र कैलेंडर पर आधारित बिटकॉइन ट्रेडिंग रणनीति

- रिवर्स फिशर आरएसआई मूविंग एवरेज मल्टी टाइमफ्रेम रणनीति