कीफियर की छिपी हुई एमएफआई/स्टॉक विचलन/ट्रेंड ब्रेकर ट्रेडिंग रणनीति

लेखक:चाओझांग, दिनांक: 2023-12-19 15:18:09टैगः

अवलोकन

यह क्रिप्टो बाजार के लिए डिज़ाइन की गई एक सार्वभौमिक ट्रेडिंग रणनीति है, जिसका उद्देश्य मध्यम से दीर्घकालिक होल्डिंग के लिए क्रिप्टो पर तेजी लाने पर अच्छे प्रवेश के अवसर खोजना है। यह छिपे हुए विचलन के आधार पर संभावित प्रवृत्ति उलट को पहचानने के लिए एमएफआई, स्टॉक, वीडब्ल्यूएमए जैसे विभिन्न तकनीकी संकेतकों को जोड़ती है।

व्यापारिक तर्क

इस रणनीति में दो प्रवेश तर्क हैंः

-

एमएफआई छिपा हुआ विचलन + स्टोच फिल्टरः जब कीमत और एमएफआई के बीच छिपा हुआ विचलन होता है, यानी कीमत नए उच्च स्तर तक पहुंच जाती है लेकिन एमएफआई नहीं पहुंचता है, तो यह संभावित रुझान उलटने का संकेत देता है। झूठे संकेतों से बचने के लिए, हम एक और फिल्टर के रूप में स्टोच> 50% जोड़ते हैं।

-

स्टॉक/एमएफआई ट्रेंड सिस्टमः जब स्टॉक> 50% और एमएफआई 50 से ऊपर जाता है, तो यह कार्रवाई में एक अपट्रेंड का संकेत देता है। हम बेहतर जोखिम-समायोजित रिटर्न के लिए प्रवृत्ति पर सवारी कर सकते हैं।

प्रवृत्ति का पता लगाने की सटीकता सुनिश्चित करने के लिए, वीडब्ल्यूएमए और एसएमए से मिलकर एक प्रवृत्ति प्रणाली का निर्माण किया जाता है। प्रविष्टियों को केवल तभी अनुमति दी जाती है जब वीडब्ल्यूएमए एसएमए के ऊपर पार हो जाती है, जिससे एक ऊपर की प्रवृत्ति की पुष्टि होती है। इसके अलावा, ओबीवी का उपयोग यह जांचने के लिए किया जाता है कि क्या समग्र बाजार सक्रिय है या सीमा में है। यह आगे कुछ झूठे संकेतों को फ़िल्टर करता है।

एटीआर का उपयोग यह निर्धारित करने के लिए किया जाता है कि बाजार की रेंज है या नहीं। हम रेंज-बाउंड बाजारों के दौरान छिपे हुए विचलन पर प्रविष्टियां लेना पसंद करते हैं। स्टॉप लॉस हाल के समर्थन स्तरों के आधार पर सेट किया जाता है। प्रवेश मूल्य के आधार पर लाभ का एक निश्चित प्रतिशत प्राप्त होने पर लाभ निकास लें।

लाभ विश्लेषण

रणनीतियाँ विभिन्न संकेतकों को बाजार शोर को फ़िल्टर करने और झूठे संकेतों से बचने के लिए जोड़ती हैं। छिपी हुई विचलन प्रणाली रेंजिंग और सुधारात्मक बाजारों के दौरान नियंत्रित जोखिम के साथ उच्च-संभाव्यता प्रविष्टियों को प्रदान करती है। एक स्पष्ट प्रवृत्ति स्थापित होने पर स्टॉक / एमएफआई प्रवृत्ति प्रणाली अतिरिक्त लाभ उत्पन्न करती है। उचित टीपी और एसएल सेटिंग्स गति का पीछा करने और शिकार को रोकने से रोकती हैं। रणनीति ठोस जोखिम-समायोजित रिटर्न के लिए अत्यधिक अस्थिर क्रिप्टो बाजार के लिए बहुत अच्छी तरह से अनुकूल है।

जोखिम विश्लेषण

मुख्य जोखिम यह है कि छिपे हुए विचलन हमेशा तत्काल उलटफेर का कारण नहीं बनते हैं क्योंकि यह केवल बाजार की भावना में बदलाव का सुझाव देता है। शोर स्टोच और अन्य संकेत खराब पैरामीटर ट्यूनिंग का परिणाम हो सकते हैं। बहुत तंग टीपी / एसएल स्तर भी अत्यधिक निकास और पुनः प्रवेश का कारण बन सकते हैं, शुद्ध लाभ को नीचे खींच सकते हैं।

हम इन मुद्दों को अतिरिक्त रुझान और बाजार की स्थिति फिल्टर, अधिक सहिष्णु टीपी / एसएल स्तर आदि के माध्यम से संबोधित करते हैं। अभी भी महत्वपूर्ण ब्लैक स्वान घटनाओं के मामले में महत्वपूर्ण नुकसान हो सकते हैं या समय पर नुकसान को कम करने में विफलता।

अनुकूलन दिशाएँ

इस रणनीति में सुधार की गुंजाइश बनी हुई हैः

-

बेहतर छिपे हुए विचलन सटीकता के लिए एमएफआई/स्टोक मापदंडों का अनुकूलन

-

बाजार की स्थितियों को निर्धारित करने और परिमाणों को ठीक करने के लिए एमएल मॉडल जोड़ें

-

लाभप्रदता और जोखिम नियंत्रण को संतुलित करने के लिए परीक्षण गतिशील टीपी/एसएल

-

क्रॉस-एसेट अंतर की जाँच करें और व्यक्तिगत मापदंडों को सेट करें

-

बेहतर गुणवत्ता के लिए स्टॉक चयन फ़िल्टर जोड़ें

इन प्रयासों से स्थिरता और लाभप्रदता में और वृद्धि हो सकती है।

निष्कर्ष

यह एक बहुत ही व्यावहारिक क्रिप्टो ट्रेडिंग रणनीति है। यह बाजार की स्थितियों को निर्धारित करने के लिए विभिन्न तकनीकी संकेतकों को समझदारी से लागू करता है और ठोस जोखिम-समायोजित लाभ प्रदान करता है। मुख्य चेतावनी यह है कि छिपे हुए विचलन हमेशा तत्काल उलटफेर की सटीक भविष्यवाणी नहीं करते हैं। हम इस मुद्दे को फ़िल्टर के एक अनुक्रम के माध्यम से संभालते हैं। स्थिरता और रिटर्न को बढ़ावा देने के लिए जगह बनी हुई है। यह क्रिप्टो स्पेस में लगातार लाभ कमाने के लिए क्वांट के लिए फलदायी विचार प्रदान करता है।

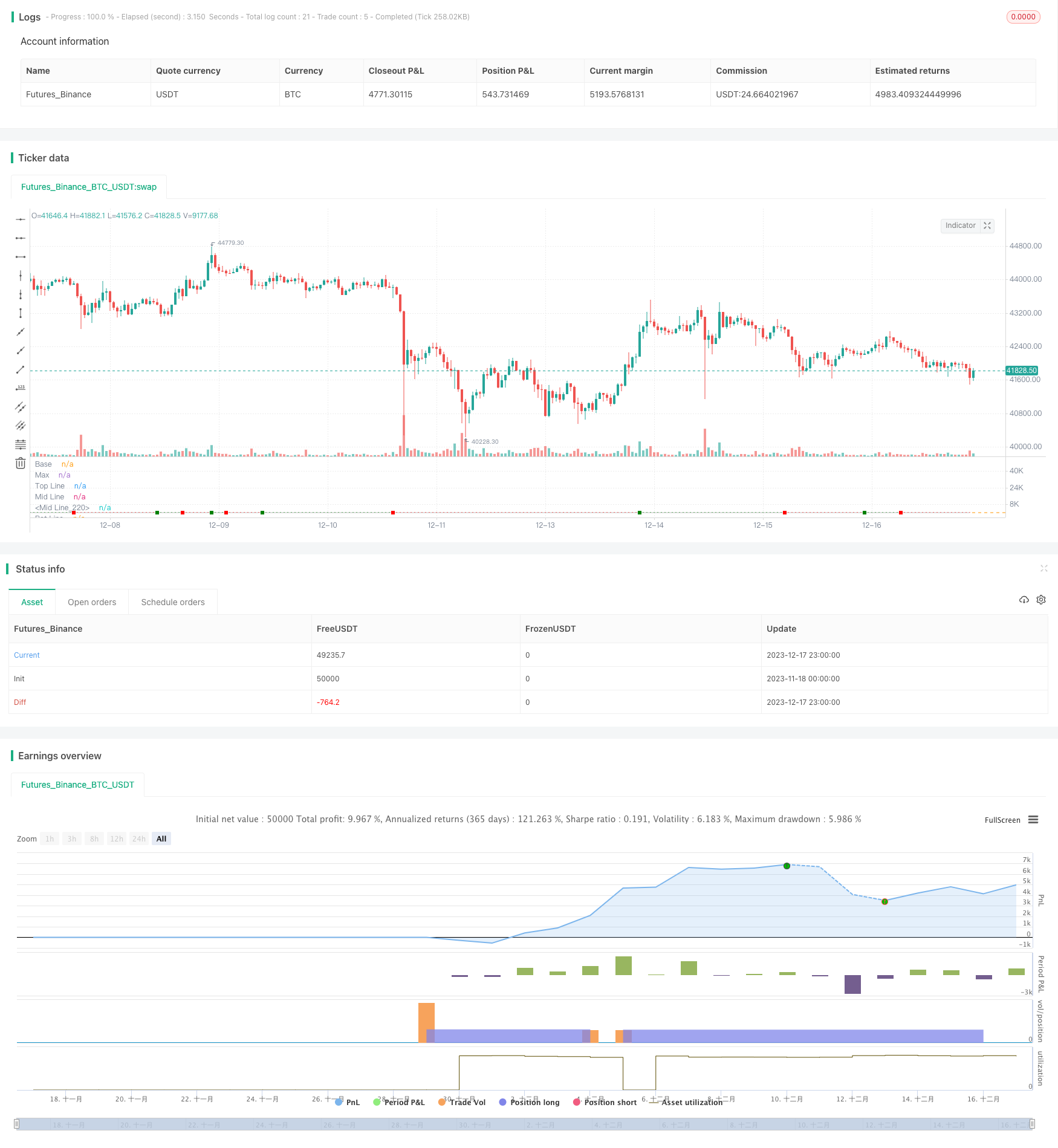

/*backtest

start: 2023-11-18 00:00:00

end: 2023-12-18 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © kifier

//@version=4

strategy("Kifier's MFI/STOCH Hidden Divergence/Trend Beater", shorttitle = "Kifier's MFI/STOCH", overlay=false, margin_long=100, margin_short=100, default_qty_type = strategy.percent_of_equity, default_qty_value = 95, max_boxes_count = 500)

//Values

enb_date = input(false ,"Enable Date Range?", type = input.bool, inline = "1")

enb_current = input(true ,"Today as End Date" , type = input.bool, inline = "1")

i_start_date = input(timestamp("01 Jan 2021 00:00 +0300") ,"Start Date" , type=input.time)

i_end_date = input(timestamp("16 July 2021 00:00 +0300") ,"End Date" , type=input.time)

time_check = true

i_vwma_length = input(50, "VWMA Length" ,type = input.integer, group = "Indicator Settings", inline = "2")

i_sma_length = input(50, "SMA Length" ,type = input.integer, group = "Indicator Settings", inline = "2")

i_stoch_length = input(28, "Stoch Length" ,type = input.integer, group = "Indicator Settings", inline = "3")

i_mfi_length = input(7 , "MFI Length" ,type = input.integer, group = "Indicator Settings", inline = "3")

i_obv_length = input(100, "OBV Length" ,type = input.integer, group = "Indicator Settings")

i_atr_len = input(100, "ATR Ranging-trend len" ,type = input.integer, group = "Indicator Settings", tooltip = "This is the length of the ATR Emas that check when the market in a general trend or is just ranging")

i_div_price = input(5 ,"Price Divergant Pivots" ,type = input.integer, group = "Divergance Settings")

i_inacc = input(0.05 ,"Price Inaccuracy" ,type = input.float , group = "Divergance Settings")

i_div_length = input(3 ,"Divergance Valid Period" ,type = input.integer, group = "Divergance Settings")

i_mfi_left = input(5 ,"MFI Left/Right Pivots" ,type = input.integer, group = "Divergance Settings", inline = "4")

i_mfi_right = input(2 ,"" ,type = input.integer, group = "Divergance Settings", inline = "4")

tp_percentage = input(10 , "TP Percentage" ,type = input.float , group = "Exit Settings")/100

_inacc = input(0.03, "Support Inaccuracy" ,type = input.float, step = 0.01, group = "Exit Settings")

enb_stoch_mfi = input(true, "Use Stoch/MFI Trend" , type = input.bool, group = "Individual Entries")

enb_stoch_mfi_div = input(true, "Use Stoch/MFI Divergance ", type = input.bool, group = "Individual Entries")

c_mfi = input(color.yellow ,"MFI/STOCH Colour " , type = input.color, group = "Indicator Colours", inline = "os")

c_stoch = input(color.silver ,"" , type = input.color, group = "Indicator Colours", inline = "os")

c_buy = input(color.green ,"Buy/Sell Colour " , type = input.color, group = "Indicator Colours", inline = "pos")

c_sell = input(color.red ,"" , type = input.color, group = "Indicator Colours", inline = "pos")

c_flat = input(color.blue ,"Flat/Trending Colours" , type = input.color, group = "Indicator Colours", inline = "trend")

c_longtrend = input(color.green ,"" , type = input.color, group = "Indicator Colours", inline = "trend")

//Global Variables

var float tpprice = na

f_c_gradientAdvDec(_source, _center, _c_bear, _c_bull) =>

var float _maxAdvDec = 0.

var float _qtyAdvDec = 0.

bool _xUp = crossover(_source, _center)

bool _xDn = crossunder(_source, _center)

float _chg = change(_source)

bool _up = _chg > 0

bool _dn = _chg < 0

bool _srcBull = _source > _center

bool _srcBear = _source < _center

_qtyAdvDec :=

_srcBull ? _xUp ? 1 : _up ? _qtyAdvDec + 1 : _dn ? max(1, _qtyAdvDec - 1) : _qtyAdvDec :

_srcBear ? _xDn ? 1 : _dn ? _qtyAdvDec + 1 : _up ? max(1, _qtyAdvDec - 1) : _qtyAdvDec : _qtyAdvDec

_maxAdvDec := max(_maxAdvDec, _qtyAdvDec)

float _transp = 100 - (_qtyAdvDec * 100 / _maxAdvDec)

var color _return = na

_return := _srcBull ? color.new(_c_bull, _transp) : _srcBear ? color.new(_c_bear, _transp) : _return

//Simple Sup/Res

var float _pH = na

var float _pL = na

_ph = pivothigh(high,20,20)

_pl = pivotlow(low,20,20)

_high_inacc = _inacc * high

_low_inacc = _inacc * low

if _ph

_pH := high

if (high-_high_inacc) > _pH and _ph

_pH := high

_pH := nz(_pH)

if _pl

_pL := low

if (low+_low_inacc) < _pL[1]

_pL := low

_pL := nz(_pL)

broke_res = iff(crossover(close, _pH), true, false)

//Indicator Initialisation

s_stoch = stoch(close, high, low, i_stoch_length)

s_vwma = vwma(close,i_vwma_length)

s_sma = sma(close,i_sma_length)

//MONEY FLOW + BBW

atr1 =ema((atr(14)/close),i_atr_len/2)

atr2 =ema((atr(14)/close), i_atr_len)

is_ranging = iff(atr1 < atr2, true, false)

s_mfi = mfi(close,i_mfi_length)

overTop = iff(s_mfi >= 90, true, false)

underBot = iff(s_mfi <= 10, true, false)

//Price Divergance

ph = pivothigh(high, i_div_price,i_div_price)

pl = pivotlow(low,i_div_price,i_div_price)

var float pH = 0.0

var float pL = 0.0

high_acc = high * (i_inacc)

low_acc = low * i_inacc

if (high-high_acc) > pH or (high+high_acc < pH) and ph

pH := high

pH := nz(pH)

if (low+low_acc) < pL or (low-low_acc > pL) and pl

pL := low

pL := nz(pL)

higher_low = false

lower_low = false

//Filter out innacurate

if ph or pl

if pL < pL[1]

lower_low := true

if pL > pL[1]

higher_low := true

//MFI Divergance

mh = pivothigh(s_mfi, i_mfi_left,i_mfi_right)

ml = pivotlow(s_mfi, i_mfi_left,i_mfi_right)

bl = bar_index

var float mH = 0.0

var float mL = 0.0

var int bL = 0

if mh

mH := highest(nz(mh),i_mfi_left)

mH := nz(mH)

if ml

bL := bar_index

mL := ml

mL := nz(mL)

higher_low_m = false

lower_low_m = false

if ml

if mL < mL[1]

lower_low_m := true

if mL > mL[1]

higher_low_m := true

//Combintion

var int price_range = na

var int rsi_range = na

var int mfi_range = na

//Higher low on price, lower low on rsi, then check with stoch

mfi_div_bullish = iff(higher_low and higher_low_m, true, false)

if mfi_div_bullish

price_range := 0

rsi_range := 0

//VWMA/SMA/OBV

_src = s_vwma-s_sma

sd_src = stdev(_src,14)

pooled_src = (_src/sd_src)*2

sd_s_vwma = stdev(s_vwma,14)

sd_s_sma = stdev(s_sma,14)

longTrend = obv > ema(obv,100) and is_ranging == false

crossOver = crossover(s_vwma , s_sma)

crossingOver = (s_vwma > s_sma) and (close >= s_vwma)

crossUnder = crossunder(s_vwma, s_sma)

crossingUnder = (s_vwma < s_sma) and (close <= s_vwma)

hist_color = f_c_gradientAdvDec(s_vwma-s_sma, (s_vwma-s_sma)/2, color.new(c_sell,90), color.new(c_buy,80))

//Strategy Entries

mfi_stoch_trend = iff(enb_stoch_mfi, iff(s_stoch >= 50 and crossover(s_mfi, 50) and crossingOver and longTrend and is_ranging == false, true, false), false)

var buy_counter_rsi = 0

var buy_counter_mfi = 0

mfi_div = iff(enb_stoch_mfi_div, iff(mfi_div_bullish and crossingOver and s_stoch >= 50 and is_ranging, true, false), false)

if mfi_div

buy_counter_mfi := bar_index + 5

mfi_divergent_buy = iff(bar_index <= buy_counter_mfi and strategy.position_size == 0, true, false)

//Strategy Entries

order_fired = false

var float previousRes = 0.0

tpprice := strategy.position_avg_price * (1+tp_percentage)

if time_check

if mfi_stoch_trend

strategy.entry("Buy", true, comment = "[B] STOCH/MFI")

order_fired := true

if mfi_divergent_buy

strategy.entry("Buy", true, comment = "[B] MFI Hidden Divergance")

order_fired := true

if order_fired

previousRes := _pL

if strategy.position_size > 0

strategy.exit("Buy", limit = tpprice, comment = "TP")

if close <= previousRes

strategy.exit("Buy", stop = previousRes, comment = "SL")

//Drawings

hline(0, "Base", color.white)

hline(100, "Max", color.white)

p_stoch = plot(s_stoch, color = c_stoch)

p_mfi = plot(s_mfi, color = c_mfi)

hline(70, "Top Line")

p_mid = plot(50, "Mid Line", color.new(color.white,100))

hline(50, "Mid Line")

hline(30, "Bot Line")

fill(p_stoch, p_mid, color.new(c_stoch, 60))

plotshape(crossOver ? 5 : crossUnder ? -5 : na, style = shape.square, color = crossOver ? c_buy : crossUnder ? c_sell : na, size = size.tiny, location = location.absolute)

plot((_src/sd_src)*2, color = hist_color, style = plot.style_histogram)

//Boxes

// var string same = ""

// var box _box = na

// if longTrend and is_ranging == false and same != "longtrend"

// same := "longtrend"

// _box := box.new(bar_index, 105, bar_index, 100, bgcolor = c_longtrend,border_color = color.new(color.white, 100))

// else if is_ranging and same != "isranging"

// same := "isranging"

// _box := box.new(bar_index, 105, bar_index, 100, bgcolor = c_flat,border_color = color.new(color.white, 100))

// if not na(_box)

// box.set_right(_box,bar_index)

// //Div Lines

// var line _line = na

// if mfi_divergent_buy

// _line = line.new(bL[1] -6, s_mfi[bar_index-bL[1]], bar_index + 6, s_mfi, color = color.green, width = 3)

- ग्रेडिएंट एमएसीडी क्वांट रणनीति

- द्वि-ट्रैक फास्ट क्वांटिटेटिव रिवर्स ट्रेडिंग रणनीति

- हेकिन आशी और कौफमैन अनुकूलनशील चलती औसत ट्रेडिंग रणनीति

- मोमेंटम ब्रेकआउट ट्रेडिंग रणनीति

- इचिमोकू मूविंग एवरेज क्रॉसओवर रणनीति

- गति और मात्रा व्यापार रणनीति

- फ्रैक्टल ब्रेकआउट रणनीति

- बिल विलियम्स अद्भुत ऑसिलेटर ट्रेडिंग रणनीति

- अस्थिरता परिमित मात्रा तत्व रणनीति

- यह BIST स्टॉक 4-चरण मात्रात्मक अधिग्रहण रणनीति

- एमएसीडी मात्रात्मक व्यापार रणनीति

- दोहरी चलती औसत ट्रेंड ट्रैकिंग रणनीति

- गति का पता लगाने का अर्थ है प्रतिवर्ती रणनीति

- दिशात्मक आंदोलन सूचकांक द्विदिशात्मक व्यापार रणनीति

- बोलिंगर बैंड ब्रेकआउट ट्रेडिंग रणनीति

- लागुएरे आरएसआई ट्रेडिंग रणनीति

- गतिशील पुनः प्रवेश-केवल खरीद रणनीति

- ठोस एक चट्टान के रूप में वीआईपी क्वांट रणनीति

- गोल्डन क्रॉस अनुकूलित मूविंग एवरेज क्रॉसओवर ट्रेडिंग रणनीति

- क्रॉसिंग मूविंग एवरेज रणनीति