अस्थिरता सूचकांक और स्टोकैस्टिक ऑसिलेटर पर आधारित बहु-अवधि व्यापार रणनीति

लेखक:चाओझांग, दिनांक: 2023-12-21 14:34:42टैगः

अवलोकन यह रणनीति अस्थिरता सूचकांक VIX और स्टोकैस्टिक ऑसिलेटर RSI को विभिन्न समय अवधि में संकेतकों की संरचना के माध्यम से जोड़ती है, ताकि कुशल ब्रेकआउट प्रविष्टियों और ओवरबॉट/ओवरसोल्ड एक्जिट्स को प्राप्त किया जा सके। रणनीति में अनुकूलन के लिए बड़ी जगह है और इसे विभिन्न बाजार वातावरणों के अनुकूल किया जा सकता है।

सिद्धांत

-

VIX अस्थिरता सूचकांक की गणना करें: अस्थिरता की गणना करने के लिए पिछले 20 दिनों में उच्चतम और निम्नतम कीमतें लें। उच्च VIX बाजार की घबराहट का संकेत देता है जबकि निम्न VIX बाजार की आत्मसंतुष्टि का सुझाव देता है।

-

आरएसआई ऑसिलेटर की गणना करें: पिछले 14 दिनों में मूल्य परिवर्तन लें। 70 से ऊपर का आरएसआई ओवरबॉट स्थितियों का सुझाव देता है और 30 से नीचे का आरएसआई ओवरसोल्ड स्थितियों का सुझाव देता है।

-

दोनों संकेतकों को मिलाएं. जब VIX ऊपरी बैंड या उच्चतम प्रतिशत को तोड़ता है तो लंबे समय तक जाएं. जब RSI 70 से ऊपर जाता है तो लंबे समय तक बंद करें.

लाभ

- व्यापक बाजार समय मूल्यांकन के लिए कई संकेतकों को एकीकृत करता है।

- समय-सीमाओं के संकेतकों का एक-दूसरे से सत्यापन होता है और निर्णय की सटीकता में सुधार होता है।

- अनुकूलन योग्य मापदंडों को विभिन्न व्यापारिक साधनों के लिए अनुकूलित किया जा सकता है।

जोखिम

- अनुचित पैरामीटर ट्यूनिंग से कई झूठे संकेत हो सकते हैं।

- एक एकल निकास सूचक कीमतों के उलटफेर को याद नहीं कर सकता है।

अनुकूलन के सुझाव

- समय प्रविष्टियों के लिए चलती औसत और बोलिंगर बैंड जैसे अधिक पुष्टिकरण संकेतकों को शामिल करें।

- अधिक बाहर निकलने के संकेतकों जैसे कि उलट मोमबत्ती पैटर्न जोड़ें।

सारांश यह रणनीति बाजार के समय और जोखिम के स्तर को मापने के लिए VIX का उपयोग करती है, और आरएसआई से ओवरबॉट / ओवरसोल्ड रीडिंग का उपयोग करके प्रतिकूल ट्रेडों को फ़िल्टर करती है, ताकि उचित क्षणों में प्रवेश किया जा सके और समय पर स्टॉप के साथ बाहर निकल सके। व्यापक बाजार की स्थितियों के अनुरूप अनुकूलन के लिए अनुकूलन के लिए पर्याप्त जगह है।

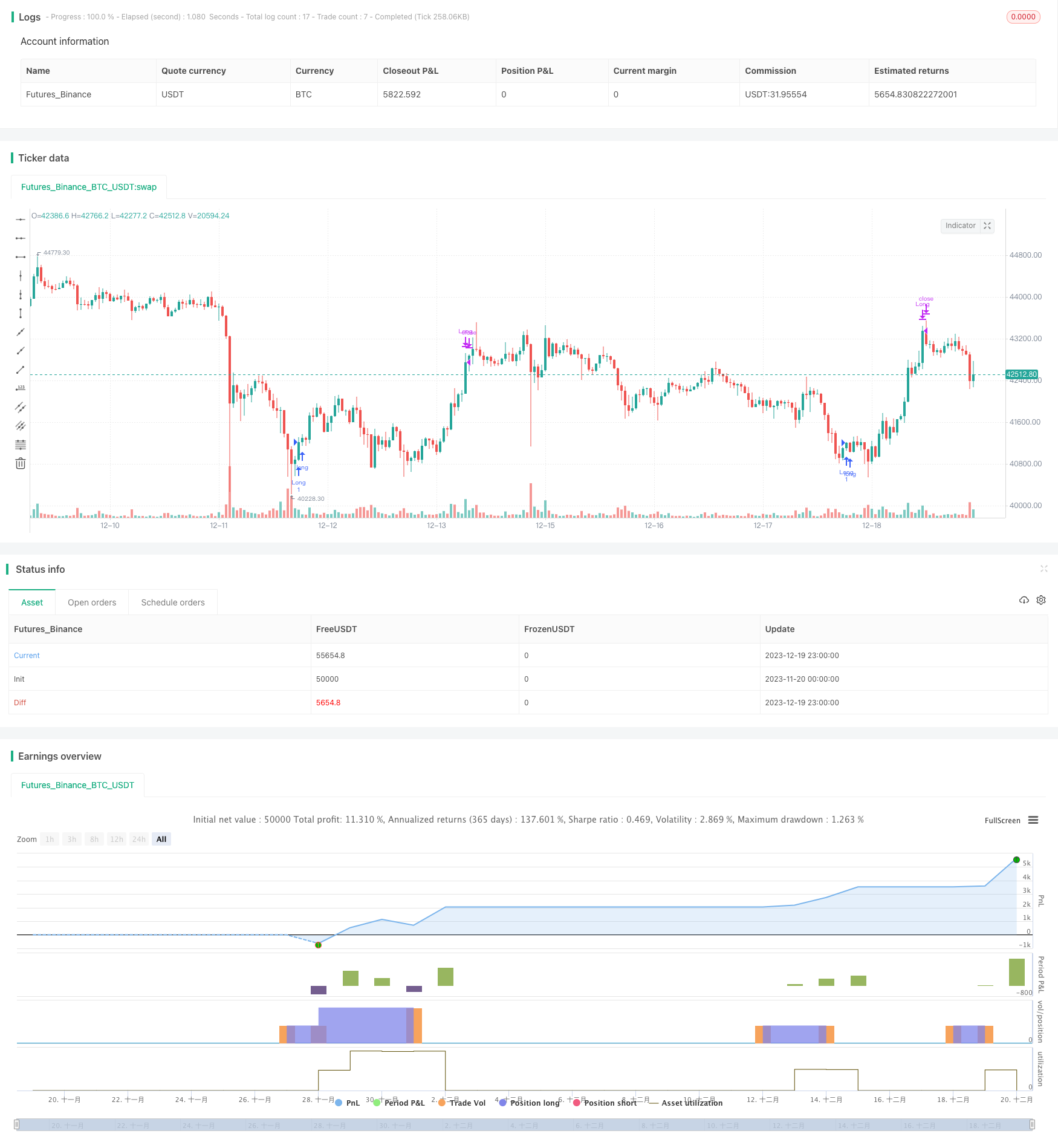

/*backtest

start: 2023-11-20 00:00:00

end: 2023-12-20 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © timj

strategy('Vix FIX / StochRSI Strategy', overlay=true, pyramiding=9, margin_long=100, margin_short=100)

Stochlength = input.int(14, minval=1, title="lookback length of Stochastic")

StochOverBought = input.int(80, title="Stochastic overbought condition")

StochOverSold = input.int(20, title="Stochastic oversold condition")

smoothK = input(3, title="smoothing of Stochastic %K ")

smoothD = input(3, title="moving average of Stochastic %K")

k = ta.sma(ta.stoch(close, high, low, Stochlength), smoothK)

d = ta.sma(k, smoothD)

///////////// RSI

RSIlength = input.int( 14, minval=1 , title="lookback length of RSI")

RSIOverBought = input.int( 70 , title="RSI overbought condition")

RSIOverSold = input.int( 30 , title="RSI oversold condition")

RSIprice = close

vrsi = ta.rsi(RSIprice, RSIlength)

///////////// Double strategy: RSI strategy + Stochastic strategy

pd = input(22, title="LookBack Period Standard Deviation High")

bbl = input(20, title="Bolinger Band Length")

mult = input.float(2.0 , minval=1, maxval=5, title="Bollinger Band Standard Devaition Up")

lb = input(50 , title="Look Back Period Percentile High")

ph = input(.85, title="Highest Percentile - 0.90=90%, 0.95=95%, 0.99=99%")

new = input(false, title="-------Text Plots Below Use Original Criteria-------" )

sbc = input(false, title="Show Text Plot if WVF WAS True and IS Now False")

sbcc = input(false, title="Show Text Plot if WVF IS True")

new2 = input(false, title="-------Text Plots Below Use FILTERED Criteria-------" )

sbcFilt = input(true, title="Show Text Plot For Filtered Entry")

sbcAggr = input(true, title="Show Text Plot For AGGRESSIVE Filtered Entry")

ltLB = input.float(40, minval=25, maxval=99, title="Long-Term Look Back Current Bar Has To Close Below This Value OR Medium Term--Default=40")

mtLB = input.float(14, minval=10, maxval=20, title="Medium-Term Look Back Current Bar Has To Close Below This Value OR Long Term--Default=14")

str = input.int(3, minval=1, maxval=9, title="Entry Price Action Strength--Close > X Bars Back---Default=3")

//Alerts Instructions and Options Below...Inputs Tab

new4 = input(false, title="-------------------------Turn On/Off ALERTS Below---------------------" )

new5 = input(false, title="----To Activate Alerts You HAVE To Check The Boxes Below For Any Alert Criteria You Want----")

sa1 = input(false, title="Show Alert WVF = True?")

sa2 = input(false, title="Show Alert WVF Was True Now False?")

sa3 = input(false, title="Show Alert WVF Filtered?")

sa4 = input(false, title="Show Alert WVF AGGRESSIVE Filter?")

//Williams Vix Fix Formula

wvf = ((ta.highest(close, pd)-low)/(ta.highest(close, pd)))*100

sDev = mult * ta.stdev(wvf, bbl)

midLine = ta.sma(wvf, bbl)

lowerBand = midLine - sDev

upperBand = midLine + sDev

rangeHigh = (ta.highest(wvf, lb)) * ph

//Filtered Bar Criteria

upRange = low > low[1] and close > high[1]

upRange_Aggr = close > close[1] and close > open[1]

//Filtered Criteria

filtered = ((wvf[1] >= upperBand[1] or wvf[1] >= rangeHigh[1]) and (wvf < upperBand and wvf < rangeHigh))

filtered_Aggr = (wvf[1] >= upperBand[1] or wvf[1] >= rangeHigh[1]) and not (wvf < upperBand and wvf < rangeHigh)

//Alerts Criteria

alert1 = wvf >= upperBand or wvf >= rangeHigh ? 1 : 0

alert2 = (wvf[1] >= upperBand[1] or wvf[1] >= rangeHigh[1]) and (wvf < upperBand and wvf < rangeHigh) ? 1 : 0

alert3 = upRange and close > close[str] and (close < close[ltLB] or close < close[mtLB]) and filtered ? 1 : 0

alert4 = upRange_Aggr and close > close[str] and (close < close[ltLB] or close < close[mtLB]) and filtered_Aggr ? 1 : 0

//Coloring Criteria of Williams Vix Fix

col = wvf >= upperBand or wvf >= rangeHigh ? color.lime : color.gray

isOverBought = (ta.crossover(k,d) and k > StochOverBought) ? 1 : 0

isOverBoughtv2 = k > StochOverBought ? 1 : 0

filteredAlert = alert3 ? 1 : 0

aggressiveAlert = alert4 ? 1 : 0

if (filteredAlert or aggressiveAlert)

strategy.entry("Long", strategy.long)

if (isOverBought)

strategy.close("Long")

- चाइकिन अस्थिरता सूचक पर आधारित अल्पकालिक व्यापार रणनीति

- डबल एमए क्रॉसओवर ट्रेंड ट्रैकिंग रणनीति

- सुपर ट्रेंड ट्रिपल रणनीति

- गतिशील ट्रेलिंग स्टॉप लॉस रणनीति

- स्टॉप-लॉस और टेक-प्रॉफिट के साथ मूविंग एवरेज क्रॉसओवर रणनीति

- चलती औसत पर आधारित औसत रिवर्स रिवर्स रणनीति

- बोलिंगर बैंड्स आधारित उच्च आवृत्ति व्यापार रणनीति

- एक मात्रात्मक इचिमोकू क्लाउड ट्रेडिंग रणनीति

- डबल बॉटम ब्रेकआउट मॉडल पर आधारित गति रणनीति

- स्टोकैस्टिक वर्टेक्स रणनीति

- वस्तुओं के लिए सीसीआई के लिए विस्तारित अनुकूलनशील तल मछली पकड़ने की व्यापार रणनीति

- LazyBear के निचोड़ पर आधारित गति रणनीति

- चलती औसत के आधार पर तल-क्रॉसिंग Sawtooth लाभ रोक रणनीति

- गतिशील भारित चलती औसत ट्रेडिंग रणनीति

- अंतिम मोमबत्ती रणनीति

- ऋणात्मक आयतन सूचकांक के उल्टा होने की मात्रात्मक रणनीति

- ट्रिपल सुपरट्रेंड ब्रेकआउट रणनीति

- सापेक्ष शक्ति रणनीति का एमएसीडी

- त्रिकोणीय ड्रैगन प्रणाली

- केवल साप्ताहिक ईएमए8 रणनीति के आधार पर शीर्ष व्यापार