गतिशीलता की सफलता एटीआर अस्थिरता रणनीति

लेखक:चाओझांग, दिनांकः 2024-01-12 13:50:44टैगः

अवलोकन

यह रणनीति बाजार की अस्थिरता निर्धारित करने के लिए एटीआर अस्थिरता सूचकांक द्वारा पूरक सरल चलती औसत डबल चलती औसत रणनीति के संयोजन का उपयोग करती है। जब अल्पकालिक औसत रेखा लंबी अवधि की औसत रेखा से ऊपर जाती है, तो इसे बैल बाजार के रूप में निर्धारित किया जाता है और एक लंबी स्थिति ली जाती है। जब अल्पकालिक औसत रेखा लंबी अवधि की औसत रेखा से नीचे जाती है, तो इसे भालू बाजार के रूप में निर्धारित किया जाता है और एक छोटी स्थिति ली जाती है। साथ ही, चलती औसत संकेत की विश्वसनीयता को वॉल्यूम वेटेड औसत मूल्य वीडब्ल्यूपीएपी को जोड़कर आंका जाता है। इसके अलावा, रिवर्स से बचने के लिए आरएसआई संकेतक शामिल है। एटीआर अस्थिरता सूचकांक का उपयोग कम अस्थिरता अवधि के दौरान व्यापार का चयन करने के लिए बाजार की अस्थिरता निर्धारित करने के लिए किया जाता है।

रणनीतिक सिद्धांत

डबल मूविंग एवरेज रणनीति का मूल बिंदु डबल मूविंग एवरेज रणनीति है। डबल मूविंग एवरेज रणनीति आमतौर पर एक अल्पकालिक मूविंग एवरेज और एक दीर्घकालिक मूविंग एवरेज का चयन करती है, जैसे कि 50-दिवसीय मूविंग एवरेज और 200-दिवसीय मूविंग एवरेज। एक खरीद संकेत तब उत्पन्न होता है जब अल्पकालिक मूविंग एवरेज लंबी अवधि के मूविंग एवरेज से ऊपर पार हो जाता है। एक बिक्री संकेत तब उत्पन्न होता है जब अल्पकालिक मूविंग एवरेज लंबी अवधि के मूविंग एवरेज से नीचे पार हो जाता है। डबल मूविंग एवरेज रणनीति दीर्घकालिक और अल्पकालिक बाजार रुझानों में परिवर्तन का न्याय करती है, और प्रवृत्ति मोड़ बिंदुओं को पकड़ने के लिए मूविंग एवरेज सफलताओं का उपयोग करती है।

यह रणनीति 50 दिनों के चलती औसत को अल्पकालिक चलती औसत और 200 दिनों के चलती औसत को दीर्घकालिक चलती औसत के रूप में चुनती है। चलती औसत संकेत की विश्वसनीयता निर्धारित करने के लिए वॉल्यूम भारित औसत मूल्य VWAP के साथ संयुक्त। यानी, केवल तभी बाजार में प्रवेश करें जब चलती औसत संकेत VWAP के साथ संरेखित हो। यह कुछ झूठे संकेतों को फ़िल्टर करता है।

इसके अतिरिक्त आरएसआई सूचक को ओवरबॉय और ओवरसेलिंग से बचने के लिए शामिल किया गया है। आरएसआई 70 से ऊपर होने पर खरीदने से बचें और आरएसआई 30 से नीचे होने पर बेचने से बचें।

अंत में, एटीआर संकेतक के उतार-चढ़ाव के औसत आयाम का उपयोग बाजार की अस्थिरता और जोखिम स्तर को निर्धारित करने के लिए किया जाता है। जब एटीआर मूल्य 1.18 से अधिक होता है, तो इसे उच्च अस्थिरता के रूप में परिभाषित किया जाता है। इस बिंदु पर, पृष्ठभूमि रंग को बदलकर, उच्च जोखिम को प्रेरित किया जाता है और अस्थायी रूप से अस्थिरता कम होने तक व्यापार से बचा जा सकता है।

लाभ विश्लेषण

इस रणनीति के मुख्य लाभ तीन पहलुओं में परिलक्षित होते हैंः

-

दोहरी चलती औसत बाजार में मध्यम और दीर्घकालिक प्रवृत्ति के मोड़ को पकड़ती है और अपेक्षाकृत बड़े लाभ प्राप्त करने के लिए प्रवृत्ति व्यापार का उपयोग करती है।

-

झूठे संकेतों को फ़िल्टर करने और संकेत विश्वसनीयता में सुधार करने के लिए वीडब्ल्यूएपी को मिलाएं।

-

बाजार के खिलाफ व्यापार से बचने के लिए आरएसआई संकेतक की शुरूआत, जो नुकसान को कम कर सकता है।

-

बाजार जोखिम की स्थितियों को निर्धारित करने के लिए एटीआर अस्थिरता सूचकांक का उपयोग उच्च अस्थिरता अवधि से बचा जाता है, जो नुकसान को कम कर सकता है।

-

विभिन्न संकेतकों का संयोजन सरल और समझने और लागू करने में आसान है, जो मात्रात्मक व्यापार प्रवेश के लिए उपयुक्त है।

जोखिम विश्लेषण

इस रणनीति में कुछ जोखिम भी हैं:

-

जब चलती औसत संकेत उत्पन्न करती है, तो कीमत बहुत बदल सकती है, जिससे ओवरट्रेडिंग का खतरा होता है। समाधान संकेतक की प्रतिक्रिया गति को तेज करने के लिए चलती औसत के चक्र को कम करना है।

-

VWAP में त्रुटियां हो सकती हैं, जिसके परिणामस्वरूप सही ट्रेडिंग सिग्नल फ़िल्टर किए जाते हैं। समाधान अन्य संकेतकों के साथ पुष्टि करना है।

-

रुझान के अंत में, आरएसआई लंबे समय तक ओवरबॉट/ओवरसोल्ड क्षेत्र में रह सकता है, रुझान उलटने के मोड़ को याद करता है। समाधान पुष्टि के लिए अन्य संकेतकों को जोड़ना है, जैसे कि एमएसीडी।

-

एटीआर बाजार की अस्थिरता का आकलन करने में देरी कर सकता है। समाधान बाजार की अस्थिरता का निर्धारण करने के लिए उच्चतम मूल्य, सबसे कम मूल्य आदि को जोड़ना है।

-

रिटर्न अपेक्षाओं के अनुरूप नहीं हो सकता है और परिमाणों को तदनुसार समायोजित करने की आवश्यकता है।

अनुकूलन दिशा

इस रणनीति में अभी भी अनुकूलन के लिए बहुत अधिक जगह हैः

-

इष्टतम मापदंडों को खोजने के लिए अधिक चलती औसत संयोजनों का परीक्षण करें।

-

फ़िल्टर संकेतों में अधिक सहायक संकेतकों को जोड़ें। जैसे कि एमएसीडी, केडीजे आदि।

-

घाटे को कम करने और लाभ बढ़ाने के लिए स्टॉप लॉस और लाभ पैरामीटर का अनुकूलन करें।

-

वर्गीकरण मॉडलिंग के लिए मजबूत शेयरों और कमजोर शेयरों के बीच व्यापार रणनीतियों में अंतर का मूल्यांकन करें।

-

स्वचालित रूप से मापदंडों को अनुकूलित करने और रणनीतियों का मूल्यांकन करने के लिए आरएनएन जैसे मशीन लर्निंग एल्गोरिदम शामिल करें।

-

स्वचालित ट्रेडिंग प्रणाली विकसित करें और बैकटेस्टिंग के लिए लाइव ट्रेडिंग से कनेक्ट करें।

सारांश

कुल मिलाकर, यह रणनीति एक अपेक्षाकृत सरल प्रवृत्ति ट्रैकिंग रणनीति है। कोर लंबी और छोटी अवधि के रुझानों को निर्धारित करने के लिए डबल चलती औसत का उपयोग करता है। संकेतों को संसाधित करने और जोखिमों का आकलन करने के लिए एटीआर लागू करने के लिए वीडब्ल्यूएपी और आरएसआई को मिलाएं। रणनीति विचार सरल और समझने और संचालित करने में आसान है। कुछ अनुकूलन स्थान के माध्यम से, अच्छे रिटर्न प्राप्त किए जा सकते हैं। मात्रात्मक व्यापार प्रविष्टि के लिए एक विकल्प के रूप में, यह बहुत उपयुक्त है।

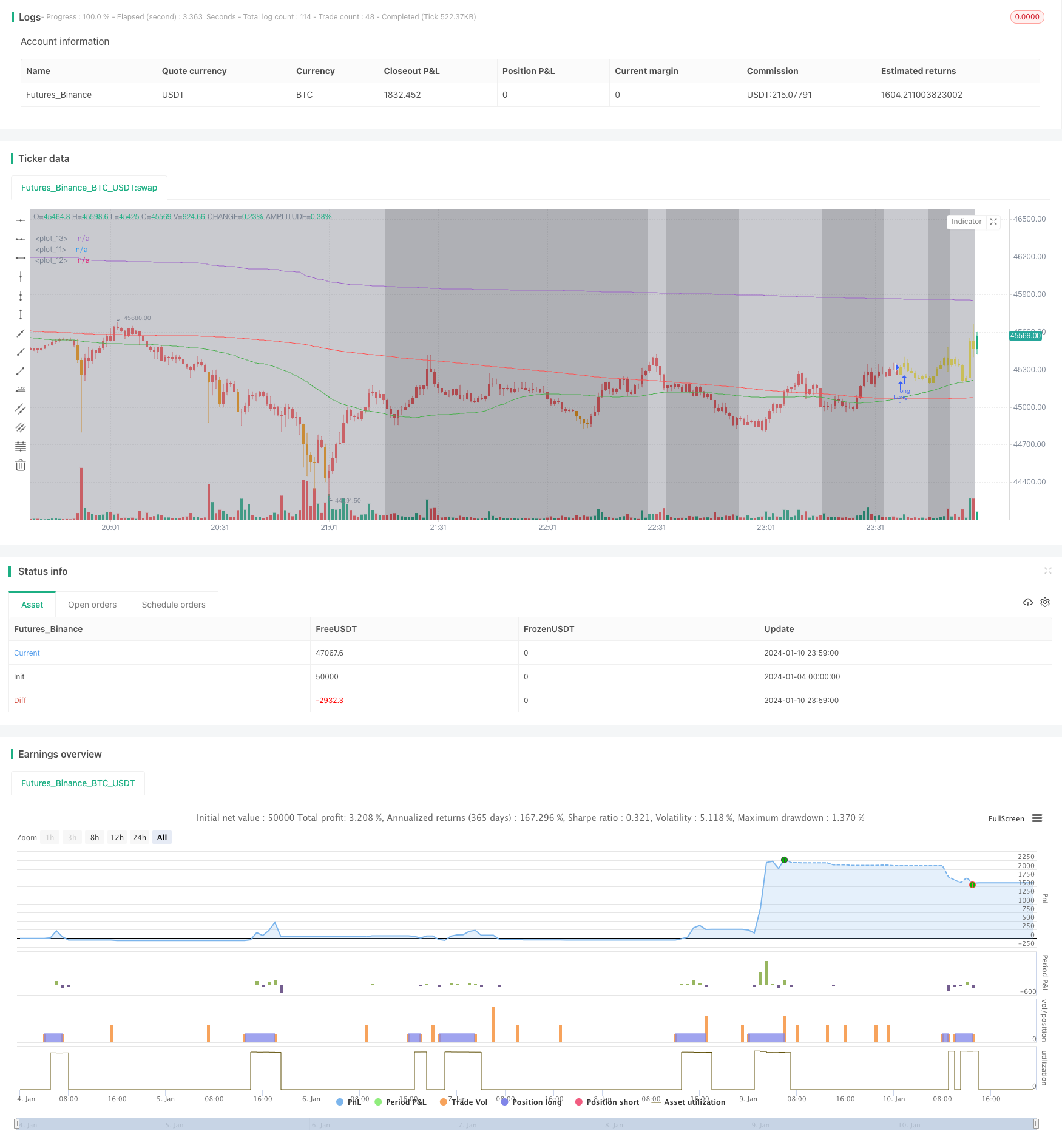

/*backtest

start: 2024-01-04 00:00:00

end: 2024-01-11 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Simple Moving Averages", overlay=true)

sma50 = ta.sma(close, 50)

sma200 = ta.sma(close, 200)

vwap = ta.vwap(close)

rsi = ta.rsi(close, 14)

[diPlus, diMinus, adx_val] = ta.dmi(14, 14)

atr_val = ta.atr(14)

plot(sma50, color=color.new(color.green, 0))

plot(sma200, color=color.new(color.red, 0))

plot(vwap)

longCondition = ta.crossover(sma50, sma200) and vwap > close

shortCondition = ta.crossunder(sma50, sma200) and vwap < close

if (longCondition)

strategy.entry("Long", strategy.long)

if (shortCondition)

strategy.entry("Short", strategy.short)

barcolor = sma50 > sma200 ? (vwap < close ? (rsi < 70 ? color.green : color.blue) : color.yellow) : (sma50 < sma200 ? (vwap > close ? (rsi > 30 ? color.red : color.orange) : color.yellow) : na)

barcolor(barcolor)

bgcolor(adx_val > 25 and atr_val > 1.18 ? color.new(color.gray, 50) : color.new(color.black, 50), transp=90)

// ADX and ATR Label Box

// label.new(bar_index, high, "ADX: " + str.tostring(adx_val, "#.##") + "\nATR: " + str.tostring(atr_val, "#.##"), color=color.new(color.white, 0), textcolor=color.new(color.black, 0), style=label.style_labeldown, yloc=yloc.price, xloc=xloc.bar_index, size=size.small, textalign=text.align_left)

// Exit conditions (optional)

strategy.close("Long", when = ta.crossunder(sma50, sma200))

strategy.close("Short", when = ta.crossover(sma50, sma200))

// Take Profit and Stop Loss

takeProfitPercentage = 5

stopLossPercentage = 3

strategy.exit("Take Profit / Stop Loss", "Long", profit = takeProfitPercentage, loss = stopLossPercentage)

strategy.exit("Take Profit / Stop Loss", "Short", profit = takeProfitPercentage, loss = stopLossPercentage)

- परिमाणात्मक दोहरे कारक उल्टा निष्क्रियता व्यापार रणनीति

- ईएमए ब्रेकआउट रणनीति ट्रेंड ट्रैकिंग

- इचिमोकू क्लाउड पर आधारित क्वांट ट्रेडिंग रणनीति

- क्रिप्टो ट्रेन्ड रिवर्सल स्ट्रैटेजी PIVOT स्विंग हाई और लो पॉइंट्स पर आधारित

- अंतिम संतुलन ऑसिलेटर ट्रेडिंग रणनीति

- घातीय चलती औसत क्रॉसओवर रणनीति

- दोहरी ईएमए गोल्डन क्रॉस लाभ लेने की रणनीति

- गतिशील सांता क्लॉस प्रतिगमन रणनीति

- आरएसआई सूचकांक क्वांट ट्रेडिंग रणनीति के साथ स्टोकैस्टिक ओवरलैप

- आरएसआई वी-आकार का पैटर्न स्विंग ट्रेडिंग रणनीति

- बहुपद अंतरालन आधारित आरएसआई गति रणनीति

- गति उलटा कम्बो रणनीति

- बीटीसी हैश रिबन रणनीति

- क्वांट मास्टर्स के लिए बहु-स्तरीय चलती औसत क्रॉसिंग रणनीति

- वॉल्यूम रेशियो रिवर्सल ट्रेडिंग रणनीति

- गतिशील गतिमान भारित चलती औसत क्रॉसओवर रणनीति

- बैल पावर ट्रेडिंग रणनीति

- सोने के मूल्य के लिए दैनिक चलती औसत ट्रैकिंग रणनीति

- व्यापारिक घंटों के साथ संयुक्त बहु-समय-सीमा चलती औसत मात्रात्मक व्यापारिक रणनीति

- एमएसीडी पर आधारित बहु-समय सीमा व्यापार रणनीति