आरएसआई संकेतक पर आधारित अल्पकालिक ट्रेडिंग रणनीति

लेखक:चाओझांग, दिनांकः 2024-01-17 11:49:15टैगः

अवलोकन

यह रणनीति रिलेटिव स्ट्रेंथ इंडेक्स (आरएसआई) संकेतक के आधार पर एक अल्पकालिक ट्रेडिंग रणनीति डिजाइन करती है, मुख्य रूप से 15 मिनट के समय सीमा में व्यापार के लिए। यह रणनीति आरएसआई संकेतक की गणना करके खरीद और बिक्री संकेत उत्पन्न करती है ताकि यह तय किया जा सके कि बाजार ओवरबॉट या ओवरसोल्ड है या नहीं। यह एक खरीद संकेत उत्पन्न करता है जब आरएसआई संकेतक 30 के निचले बिंदु से पार हो जाता है, और एक बिक्री संकेत उत्पन्न करता है जब आरएसआई संकेतक 70 के ऊपरी बिंदु से नीचे पार हो जाता है। यह रणनीति मध्यवर्ती उतार-चढ़ाव से लाभ कमाने के लिए अल्पकालिक रेंज ट्रेडिंग के लिए उपयुक्त है।

रणनीति तर्क

आरएसआई संकेतक एक तकनीकी विश्लेषण उपकरण है जो यह निर्धारित करने के लिए एक निश्चित समय अवधि के दौरान मूल्य उछाल और गिरावट के अनुपात की गणना करता है कि क्या बाजार ओवरबोल्ड या ओवरसोल्ड है। आरएसआई संकेतक मूल्य 0 से 100 तक होता है। 30 से नीचे का मूल्य परिसंपत्ति को ओवरसोल्ड दर्शाता है, और 70 से ऊपर का मूल्य परिसंपत्ति को ओवरबोल्ड दर्शाता है।

यह रणनीति आरएसआई संकेतक मापदंडों को 14 अवधि, ओवरबॉट लाइन को 70 और ओवरसोल्ड लाइन को 30 पर सेट करती है। जब आरएसआई नीचे से 30 से ऊपर पार करता है, तो एक खरीद संकेत उत्पन्न होता है, जिसका अर्थ है कि बाजार ओवरसोल्ड से तेजी में बदल जाता है। जब आरएसआई ऊपर से 70 से नीचे पार करता है, तो एक बिक्री संकेत उत्पन्न होता है, जिसका अर्थ है कि बाजार तेजी से मंदी में बदल जाता है। संकेत प्राप्त करने के बाद, रणनीति अल्पकालिक व्यापार से लाभ कमाने के लिए कुल खाता धन का 1x लाभ उठाने के साथ दिशात्मक लंबी या छोटी स्थिति लेती है।

लाभ विश्लेषण

इस रणनीति का सबसे बड़ा लाभ यह है कि नियम सरल और स्पष्ट हैं, समझने और लागू करने में आसान हैं। सापेक्ष शक्ति सूचकांक एक बहुत ही क्लासिक मात्रात्मक संकेतक है, जिसका व्यापक रूप से बाजार की ओवरबॉट और ओवरसोल्ड स्थितियों का न्याय करने के लिए उपयोग किया जाता है। रणनीति को भविष्य के बाजार के रुझानों और मूल्य लक्ष्यों की भविष्यवाणी करने की आवश्यकता नहीं है, बस आरएसआई संकेतक संकेतों का पालन करें, जो रणनीति अनुकूलन की कठिनाई को कम करता है।

एक और लाभ यह है कि रणनीति में मजबूत अनुकूलन क्षमता है। यह रणनीति किसी भी किस्म और समय सीमा पर लागू की जा सकती है, विशेष रूप से मध्यम और अल्पकालिक में रेंज दोलन को पकड़ने के लिए उपयुक्त है। इसके अलावा, रणनीति को केवल तीन मापदंडों को अनुकूलित करने की आवश्यकता हैः आरएसआई अवधि, ओवरबॉट लाइन और ओवरसोल्ड लाइन। पैरामीटर स्थान छोटा है, जो सर्वोत्तम पैरामीटर संयोजन खोजने के लिए परीक्षण और अनुकूलन करना आसान बनाता है।

जोखिम विश्लेषण

इस रणनीति का सबसे बड़ा जोखिम यह है कि होल्डिंग का समय अनिश्चित है। जब बाजार लंबे समय तक ओवरबॉट या ओवरसोल्ड स्थितियों का अनुभव करता है, तो इससे रणनीति पदों की अत्यधिक लंबी होल्डिंग अवधि और अधिक नुकसान होते हैं। इस बिंदु पर जोखिमों को नियंत्रित करने के लिए समय पर स्टॉप लॉस की आवश्यकता होती है।

एक और जोखिम यह है कि ट्रेडिंग आवृत्ति बहुत अधिक हो सकती है। जब बाजार आरएसआई ओवरबॉट और ओवरसोल्ड लाइनों के आसपास ऊपर और नीचे उतार-चढ़ाव करता है, तो यह अक्सर खरीद और बिक्री संकेतों को ट्रिगर करेगा, लेनदेन शुल्क और फिसलने की लागत में वृद्धि करेगा। इसके लिए अनावश्यक व्यापार को कम करने के लिए ओवरबॉट और ओवरसोल्ड अंतराल दूरी को चौड़ा करने के लिए मापदंडों में उचित समायोजन की आवश्यकता होती है।

अनुकूलन दिशाएँ

इस रणनीति को निम्नलिखित पहलुओं में अनुकूलित किया जा सकता हैः

-

आरएसआई मापदंडों का अनुकूलन करें ताकि अवधि मापदंडों और ओवरबॉट/ओवरसोल्ड लाइन पदों का सबसे अच्छा संयोजन मिल सके।

-

उचित स्टॉप लॉस मूल्य और लाभ मूल्य के साथ स्टॉप लॉस/टेक प्रॉफिट रणनीतियों को जोड़ें।

-

अनावश्यक व्यापार से बचने के लिए फ़िल्टरिंग शर्तें जोड़ें, जैसे कि न्यूनतम उतार-चढ़ाव सीमा, व्यापार मात्रा फ़िल्टर।

-

गतिशील स्थिति आकार सेट करके पूंजी उपयोग को अनुकूलित करें।

-

रणनीतिक स्थिरता में सुधार के लिए अन्य संकेतकों के साथ संयोजन।

निष्कर्ष

यह रणनीति आरएसआई संकेतक के आधार पर एक सरल और व्यावहारिक अल्पकालिक ट्रेडिंग रणनीति डिजाइन करती है। रणनीति संकेत नियम स्पष्ट और उच्च पूंजी उपयोग के साथ लागू करने में आसान हैं। यह मध्यम और अल्पकालिक में विपरीत व्यापार के लिए बाजार ओवरबॉट / ओवरसोल्ड स्थितियों को पकड़ने के लिए उपयुक्त है। निरंतर परीक्षण और अनुकूलन के माध्यम से, यह रणनीति एक बहुत ही स्थिर और विश्वसनीय मात्रात्मक ट्रेडिंग प्रणाली बन सकती है।

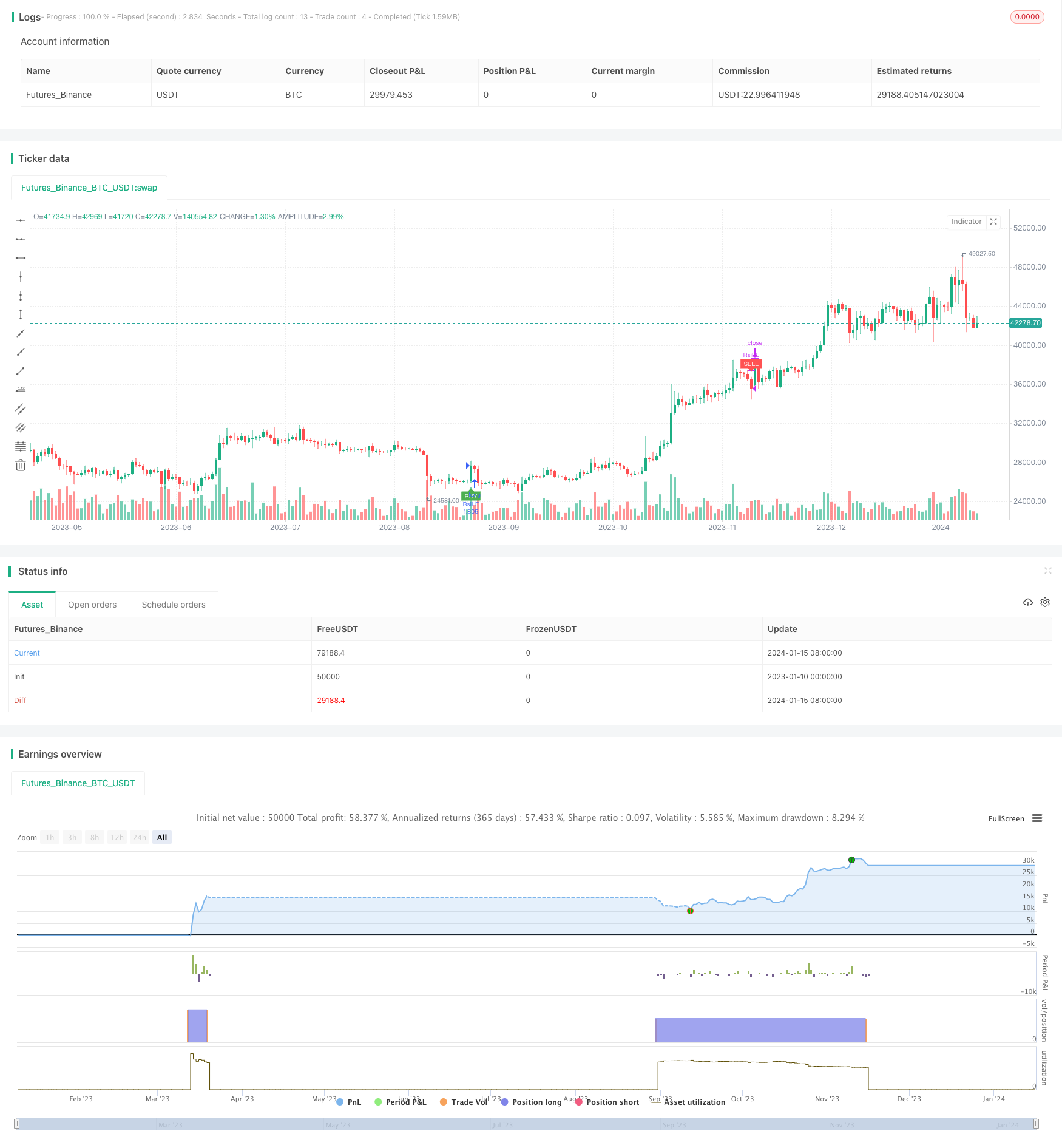

/*backtest

start: 2023-01-10 00:00:00

end: 2024-01-16 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("RSI Strategy", overlay=true)

length = input( 14 )

overSold = input( 30 )

overBought = input( 70 )

sl_inp = input(10.0, title='Stop Loss %')/100

tp_inp = input(1.0, title='Take Profit %')/100

haOpen = 0.0

haOpen := haOpen[1]

st_level = strategy.position_avg_price * (1 - sl_inp)

take_level = strategy.position_avg_price * (1 + tp_inp)

price = close

vrsi = rsi(price, length)

co = crossover(vrsi, overSold)

cu = crossunder(vrsi, overBought)

strategy.initial_capital =50000

orderSize = ((strategy.initial_capital * 1) / close)

if (not na(vrsi))

if (co)

strategy.order("RsiLE", strategy.long, orderSize, take_level, st_level, comment="RsiLE")

if (cu)

strategy.close("RsiLE")//strategy.entry("RsiSE", strategy.short, qty=orderSize, comment="RsiSE")

plotshape(not na(vrsi) and co and haOpen == 0.0, style=shape.labelup, location=location.belowbar, color=color.green, size=size.tiny, title="buy label", text="BUY", textcolor=color.white)

plotshape(not na(vrsi) and co and haOpen == 1.0, style=shape.labelup, location=location.belowbar, color=color.orange, size=size.tiny, title="buy label", text="INC", textcolor=color.white)

plotshape(not na(vrsi) and cu and haOpen == 1.0, style=shape.labeldown, location=location.abovebar, color=color.red, size=size.tiny, title="sell label", text="SELL", textcolor=color.white)

if (not na(vrsi))

if (co)

haOpen := 1.0

if (cu)

haOpen := 0.0

//strategy.exit("Stop Loss/TP","RsiLE", stop=stop_level, limit=take_level)

//plot(strategy.equity, title="equity", color=color.red, linewidth=2, style=plot.style_areabr)

- दोहरी एसएमए गति रणनीति

- गति औसत विचलन सफलता रणनीति

- बोलिंगर बैंड्स आधारित बुद्धिमान ट्रैकिंग ट्रेडिंग रणनीति

- बहु-कारक संचालित प्रवृत्ति व्यापार रणनीति

- गति ब्रेकआउट रणनीति

- आरएसआई संकेतक आधारित चलती स्टॉप लॉस खरीदें बेचें रणनीति

- अत्यधिक अल्पकालिक स्केलिंग रणनीति

- अनुकूलित ईएमए क्रॉसओवर रणनीति

- एमए टर्निंग प्वाइंट लंबी और छोटी रणनीति

- आरएसआई लक्ष्य और स्टॉप लॉस ट्रैकिंग रणनीति

- चलती औसत और सुपर ट्रेंड ट्रैकिंग स्टॉप लॉस रणनीति

- रैखिक प्रतिगमन चैनल रणनीति

- दोहरी ईएमए और बैंडपास फ़िल्टर पर आधारित संयोजन ट्रेडिंग रणनीति

- ट्रेंड ट्रैकिंग ट्रेलिंग स्टॉप रणनीति

- महत्वपूर्ण रिवर्स बैकटेस्ट रणनीति

- त्रिकोणीय चलती औसत क्रॉसओवर ट्रेडिंग रणनीति

- चलती औसत पर आधारित मात्रात्मक व्यापारिक रणनीति

- मूल्य कार्रवाई और मात्रा पर आधारित रणनीति के बाद की प्रवृत्ति

- Ichimoku Kinko Hyo ब्रेकआउट रणनीति

- एडीएक्स मोमेंटम ट्रेंड रणनीति