गतिशील औसत मूल्य ट्रैकिंग रणनीति

अवलोकन

इस रणनीति का मुख्य विचार यह है कि जब स्टॉक की कीमतें एक निश्चित अनुपात तक गिरती हैं, तो आप धीरे-धीरे बढ़ सकते हैं, जिससे औसत लागत को कम करने का लक्ष्य प्राप्त होता है। जब कीमतें उछाल देती हैं, तो औसत लागत कम होने के कारण उच्च रिटर्न प्राप्त किया जा सकता है।

रणनीति सिद्धांत

जब स्टॉक की कीमत पहली बार 20 दिन की सरल चलती औसत को पार करती है, तो अधिक स्थिति खोलें। यदि बाद में स्टॉक की कीमत में गिरावट सेट किए गए लक्ष्य हानि प्रतिशत तक पहुंचती है, उदाहरण के लिए, 10%, तो निर्दिष्ट अनुपात की स्थिति को बढ़ाएं, उदाहरण के लिए, 50% वर्तमान स्थिति। इससे औसत पोजीशन लागत कम हो सकती है। जब स्टॉक की कीमत सेट की गई स्टॉप पॉइंट तक पहुंचती है, उदाहरण के लिए, औसत पोजीशन लागत से 10% अधिक, तो सभी पोजीशन स्टॉप।

विशेष रूप से, रणनीति फ़ंक्शन पैरामीटर सेट करता है जैसे कि अधिकतम 4 बार जमा करने की अनुमति है, स्थिति की गणना कब्जे की पूंजी के प्रतिशत के रूप में की जाती है, प्रारंभिक स्थिति 10% है। 20 दिन की सरल चलती औसत प्राप्त करें, जब समापन मूल्य पर औसत और कोई स्थिति नहीं होती है तो अधिक स्थिति खोलें। फिर स्थिति रखने के लिए अस्थायी लाभ हानि अनुपात की गणना करें, यदि लक्ष्य हानि प्रतिशत प्राप्त होता है, तो लक्ष्य जमा अनुपात के अनुसार जमा करना जारी रखें, जब तक कि स्टॉक रिबाउंड बंद न हो जाए।

श्रेष्ठता विश्लेषण

इस रणनीति का सबसे बड़ा लाभ यह है कि जब बाजार खराब होता है, तो औसत स्थिति की लागत को कम करने के लिए, जब बाजार बेहतर होता है, तो अधिक लाभ प्राप्त करने के लिए, और अधिक घाटा प्राप्त करने के लिए। इस तरह की रणनीति के साथ तुलना में एक सरल चलती रोक के मुकाबले, इस तरह की रणनीति को बेहतर तरीके से पकड़ लिया जा सकता है, जब शेयर की कीमतों में गिरावट जारी है तो जबरन बंद नहीं किया जाता है।

इस रणनीति के तहत, कई बार जमा करने की अनुमति दी जाती है, जो समय के अंतर का अधिकतम लाभ उठाने के लिए होती है। यह एक बार में बड़े पैमाने पर जमा करने की तुलना में कम लागत है और अधिकांश निवेशकों की वित्तीय क्षमता के अनुरूप है।

जोखिम विश्लेषण

निश्चित रूप से, यदि बाजार में गिरावट जारी रहती है, तो इस तरह की रणनीति में महत्वपूर्ण नुकसान का जोखिम भी होता है। विशेष रूप से, एक भालू बाजार में, शेयर की कीमतों में गिरावट की दर हमारी कल्पना से कहीं अधिक हो सकती है। इसलिए, उचित रूप से बढ़ोतरी की मात्रा और आवृत्ति को स्थापित करना आवश्यक है, जोखिम को वहनीय सीमा के भीतर नियंत्रित करना।

उसी समय, हमें यह भी ध्यान रखना चाहिए कि यदि सभी निवेशक इस तरह की रणनीति का उपयोग करते हैं, तो जब बड़ी संख्या में निवेशक लक्ष्य प्रतिशत तक पहुंच जाते हैं, तो सामूहिक बढ़ोतरी हो सकती है। यह शेयरों की कीमतों को ऊंचा कर सकता है, जो एक तर्कहीन अल्पकालिक पलटाव पैदा करता है। यदि हम समय पर नहीं जाते हैं, तो हम स्थिति को गलत तरीके से आंकने के लिए बढ़ोतरी जारी रख सकते हैं। नतीजतन, जब बड़ी गिरावट फिर से आती है, तो क्षैतिज रेखा अधिक नुकसान हो सकती है।

अनुकूलन दिशा

इस रणनीति को निम्नलिखित क्षेत्रों में अनुकूलित किया जा सकता हैः

गतिशील रूप से बढ़ोतरी की मात्रा को समायोजित करना। बड़े शेयरों की गति के आधार पर वास्तविक समय में अगले बढ़ोतरी की दर को समायोजित किया जा सकता है।

संख्यात्मक संकेतकों के संयोजन में. उदाहरण के लिए, यह स्पष्ट रूप से वृद्धि हुई लेनदेन की निगरानी कर सकता है ताकि उलटा सिग्नल की पुष्टि की जा सके और गलतफहमी से बचा जा सके.

ट्रैक किए गए स्टॉप को अपनाना। स्टॉक को बढ़ाने के बाद क्रमिक स्टॉप को अपनाना, यह सुनिश्चित करना कि घाटा एक निश्चित सीमा तक नियंत्रित हो।

संक्षेप

गतिशील औसत मूल्य ट्रैकिंग रणनीति, पर्याप्त धन समर्थन की गारंटी देने के लिए, उचित मूल्य प्रभाव का प्रभावी ढंग से उपयोग करने के लिए, स्टॉक की कीमतों में बदलाव होने पर अतिरिक्त लाभ प्राप्त करने के लिए, स्टॉक को समायोजित करने के लिए, स्टॉक को समायोजित करने के लिए। महत्वपूर्ण बात यह है कि समय और अनुपात को पकड़ना है, और विभिन्न जोखिमों को स्वीकार्य सीमा के भीतर नियंत्रित करना है। यदि उचित रूप से लागू किया जाता है, तो यह रणनीति मात्रात्मक व्यापार में काफी प्रभावी तरीका हो सकती है।

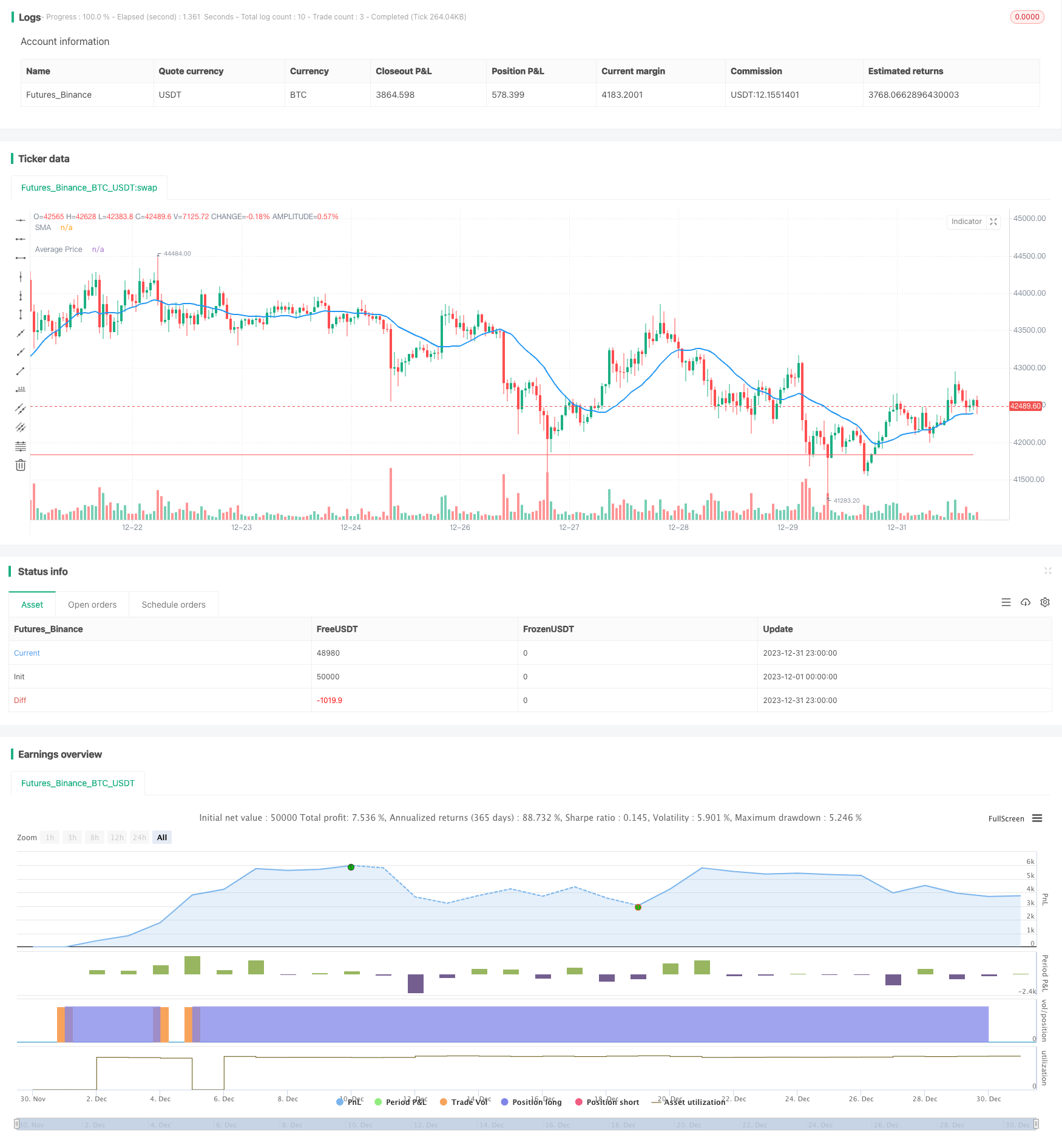

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

// ########################################################################## //

//

// This scipt is intended to demonstrate how pyramiding can be used to average

// down a position.

//

// We will buy when a stock closes above its 20 day MA and Average down if

// the trade does not go in our favor. We will hold until a profit is made.

// (which could mean we hold forever)

//

// ########################################################################## //

strategy("Average Down", overlay=true )

// Date Ranges

from_month = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

from_day = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

from_year = input(defval = 2010, title = "From Year")

to_month = input(defval = 1, title = "To Month", minval = 1, maxval = 12)

to_day = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

to_year = input(defval = 9999, title = "To Year")

start = timestamp(from_year, from_month, from_day, 00, 00) // backtest start window

finish = timestamp(to_year, to_month, to_day, 23, 59) // backtest finish window

window = true

// Strategy Inputs

target_perc = input(-10, title='Target Loss to Average Down (%)', maxval=0)/100

take_profit = input(10, title='Target Take Profit', minval=0)/100

target_qty = input(50, title='% Of Current Holdings to Buy', minval=0)/100

sma_period = input(20, title='SMA Period')

// Get our SMA, this will be used for our first entry

ma = sma(close,sma_period)

// Calculate our key levels

pnl = (close - strategy.position_avg_price) / strategy.position_avg_price

take_profit_level = strategy.position_avg_price * (1 + take_profit)

// First Position

first_long = crossover(close, ma) and strategy.position_size == 0 and window

if (first_long)

strategy.entry("Long", strategy.long)

// Average Down!

if (pnl <= target_perc)

qty = floor(strategy.position_size * target_qty)

strategy.entry("Long", strategy.long, qty=qty)

// Take Profit!

strategy.exit("Take Profit", "Long", limit=take_profit_level)

// Plotting

plot(ma, color=blue, linewidth=2, title='SMA')

plot(strategy.position_avg_price, style=linebr, color=red, title='Average Price')