मूविंग एवरेज पुष्टिकरण रणनीति के साथ सर्पिल डोजी

अवलोकन

यह रणनीति स्पाइरल और मूविंग एवरेज को जोड़ती है ताकि कीमतों के रुझानों की दिशा और ताकत की पहचान की जा सके, जिससे संभावित ओवर- और डाउन-ऑफ सिग्नल उत्पन्न हो सकें। जब स्पाइरल पॉजिटिव इंडिकेटर लाइन स्पाइरल निगेटिव इंडिकेटर लाइन को तोड़ती है, तो यह चार्ट पर चिह्नित किया जाता है, और यदि क्लोज-आउट मूल्य मूविंग एवरेज से ऊपर है, तो एक ओवर-ऑफ सिग्नल उत्पन्न होता है; और जब स्पाइरल निगेटिव इंडिकेटर लाइन स्पाइरल पॉजिटिव इंडिकेटर लाइन को तोड़ती है, तो एक डाउन-ऑफ सिग्नल उत्पन्न होता है यदि क्लोज-आउट मूल्य मूविंग एवरेज से नीचे है।

रणनीति सिद्धांत

स्पाइरल इंडिकेटरः इसमें स्पाइरल पॉजिटिव इंडिकेटर लाइन ((VI+) और स्पाइरल निगेटिव इंडिकेटर लाइन ((VI-) शामिल है। यह मूल्य प्रवृत्ति की दिशा और ताकत की पहचान करने के लिए उपयोग किया जाता है।

मूविंग एवरेजः चयनित मूविंग एवरेज विधि (एसएमए, ईएमए, एसएमएमए, डब्ल्यूएमए या वीडब्ल्यूएमए) का उपयोग करके मूल्य डेटा को चिकना करने के लिए, प्राप्त की गई चिकनाई रेखा को चिकनाई रेखा कहा जाता है।

अधिक और कम संकेतों को निर्धारित करेंः जब वीआई + लाइन वीआई-लाइन से गुजरती है, तो क्रॉसिंग को चिह्नित करें, यदि क्लोज-अप मूल्य समतल रेखा से अधिक है तो एक अधिक संकेत उत्पन्न करें; जब वीआई-लाइन वीआई + लाइन से गुजरती है, यदि क्लोज-अप मूल्य समतल रेखा से कम है तो एक कम संकेत उत्पन्न करें।

रणनीतिक लाभ

प्रवृत्ति पहचान और स्लाइड फ़िल्टर के लाभों के संयोजन के साथ, प्रवृत्ति बाजार में प्रवृत्ति को पकड़ने और अस्थिर बाजार में गलत संकेतों से बचने के लिए।

स्पाइरल इंडिकेटर प्रवृत्ति की दिशा और ताकत की पहचान करने के लिए प्रभावी है। चलती औसत कुछ शोर को फ़िल्टर कर सकता है।

रणनीति तर्क सरल और स्पष्ट है, इसे समझना और लागू करना आसान है।

विभिन्न बाजार स्थितियों के लिए अनुकूलन योग्य पैरामीटर

रणनीतिक जोखिम

संचित और अनिर्धारित बाजारों में, गलत संकेत और सीरियल स्टॉपओवर हो सकते हैं।

गलत पैरामीटर सेटिंग भी रणनीति के प्रदर्शन को प्रभावित कर सकती है। उदाहरण के लिए, चलती औसत लंबाई को बहुत कम सेट करने से फ़िल्टरिंग प्रभाव खराब हो जाता है, और बहुत लंबे समय तक प्रवृत्ति परिवर्तन की पहचान में देरी होती है।

एक बड़ी वित्तीय घटना के बाद एक तीव्र व्यापार परिवर्तन के रूप में एक आकस्मिक घटना के मामले में एक निवारक भूमिका निभाने में असमर्थ।

रणनीति अनुकूलन

अन्य संकेतकों के साथ संयोजन में उपयोग किया जा सकता है, जैसे कि प्रवृत्ति की विश्वसनीयता का निर्धारण करने के लिए लेन-देन का सूचक।

अनुकूलन पैरामीटर सेट करें, ट्रेंड ट्रैकिंग और शोर फ़िल्टरिंग को संतुलित करने के लिए चलती औसत।

नुकसान को नियंत्रित करने के लिए स्टॉपलॉस रणनीति को बढ़ाएं।

मशीन लर्निंग जैसे तरीकों का उपयोग करके पैरामीटर को स्वचालित रूप से अनुकूलित करें।

जोखिम प्रबंधन मॉड्यूल के साथ स्थितियों को समायोजित करना।

संक्षेप

इस रणनीति को सरल और प्रभावी रूप से सर्पिल संकेतक और चलती औसत के संयोजन के माध्यम से उत्कृष्ट प्रवृत्ति पकड़ने के प्रभाव को प्राप्त किया गया है। प्रवृत्ति की दिशा की पहचान करने के साथ-साथ कुछ शोर फ़िल्टरिंग क्षमता है, जो गलत संकेतों को कम कर सकती है। समग्र रूप से रणनीति तर्क सरल है, उपयोग में लचीला है, और प्रवृत्ति बाजार में बेहतर प्रदर्शन करता है। अधिक फ़िल्टरिंग साधनों को पेश करके, उचित पैरामीटर सेटिंग को अनुकूलित करके, जोखिम नियंत्रण को और बढ़ाया जा सकता है।

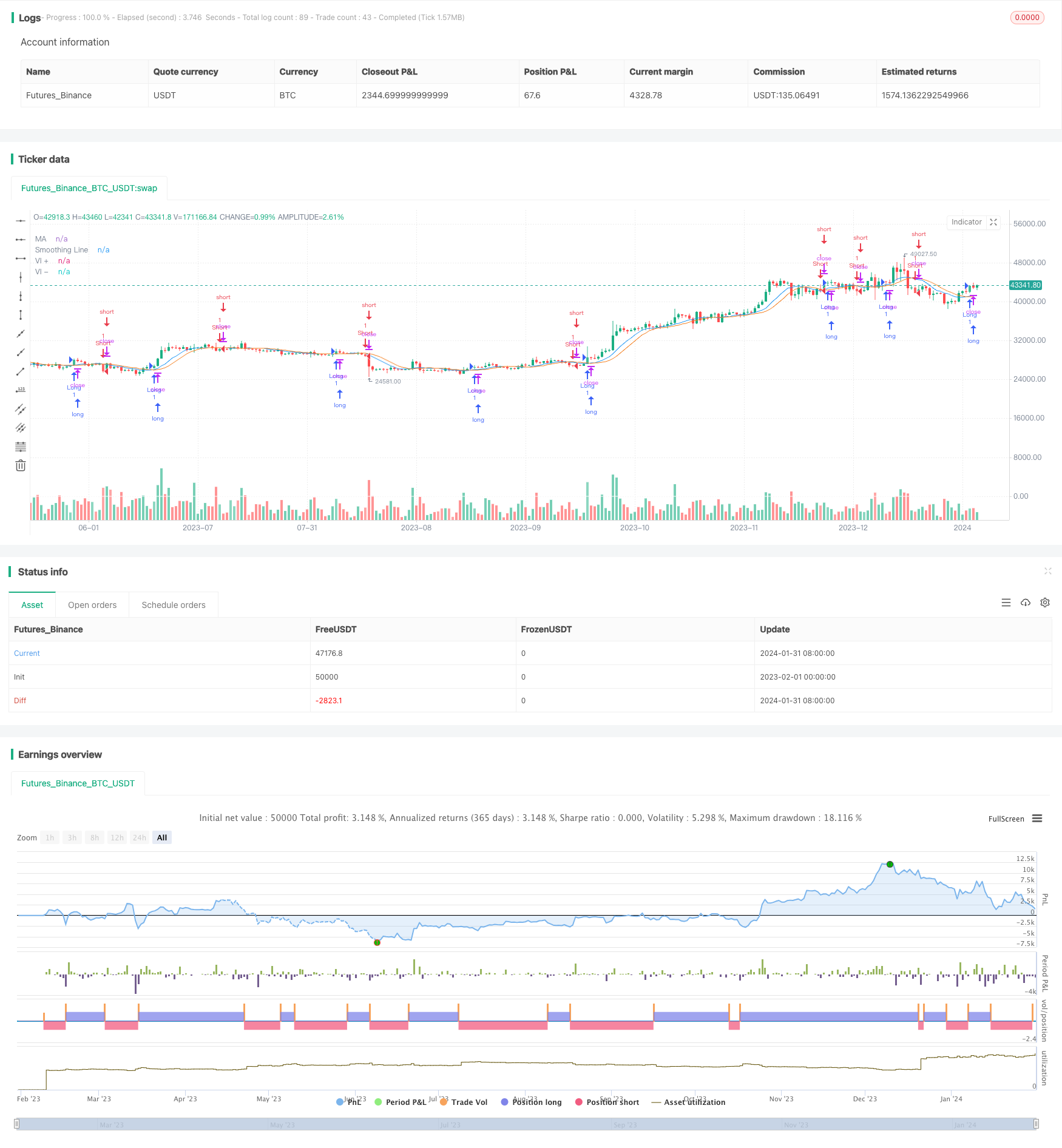

/*backtest

start: 2023-02-01 00:00:00

end: 2024-02-01 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © DraftVenture

//@version=5

strategy("Vortex + Moving Average Strategy", overlay=true)

//Vortex settings

period_ = input.int(14, title="Vortex Length", minval=2)

VMP = math.sum( math.abs( high - low[1]), period_ )

VMM = math.sum( math.abs( low - high[1]), period_ )

STR = math.sum( ta.atr(1), period_ )

VIP = VMP / STR

VIM = VMM / STR

plot(VIP, title="VI +", color=color.white)

plot(VIM, title="VI -", color=color.white)

len = input.int(9, minval=1, title="MA Length")

src = input(close, title="Source")

offset = input.int(title="Offset", defval=0, minval=-500, maxval=500)

out = ta.sma(src, len)

plot(out, color=color.blue, title="MA", offset=offset)

ma(source, length, type) =>

switch type

"SMA" => ta.sma(source, length)

"EMA" => ta.ema(source, length)

"SMMA (RMA)" => ta.rma(source, length)

"WMA" => ta.wma(source, length)

"VWMA" => ta.vwma(source, length)

typeMA = input.string(title = "Method", defval = "SMA", options=["SMA", "EMA", "SMMA (RMA)", "WMA", "VWMA"], group="Smoothing")

smoothingLength = input.int(title = "Length", defval = 5, minval = 1, maxval = 100, group="Smoothing")

smoothingLine = ma(out, smoothingLength, typeMA)

plot(smoothingLine, title="Smoothing Line", color=#f37f20, offset=offset, display=display.none)

// Determine long and short conditions

longCondition = ta.crossover(VIP, VIM) and close > smoothingLine

shortCondition = ta.crossunder(VIP, VIM) and close < smoothingLine

crossCondition = ta.crossunder(VIP, VIM) or ta.crossunder(VIM, VIP)

// Strategy entry and exit logic

if longCondition

strategy.entry("Long", strategy.long)

if shortCondition

strategy.entry("Short", strategy.short)

bgcolor(crossCondition ? color.new(color.white, 80) : na)

// Strategy by KP