बोलिंगर बैंड्स डायनेमिक लाभ लें और डायनेमिक स्थिति जोड़ें रणनीति

रणनीति अवलोकन

यह रणनीति बुलिन बैंड सूचकांक पर आधारित है, जब कीमत बुलिन बैंड को छूती है और नीचे की ओर जाती है, तो यह स्थिति खोलती है, और गतिशील स्टॉप और गतिशील बढ़त तर्क सेट करती है। जब कीमत नीचे की ओर से उछाल देती है और बुलिन बैंड के मध्य में प्रवेश करती है, तो रणनीति मानती है कि एक ऊंची प्रवृत्ति बनती है, और जब कीमत अंततः बुलिन बैंड के मध्य में वापस आ जाती है, तो रणनीति को लाभ होता है। जब कीमत अंततः बुलिन बैंड को तोड़ती है, तो रणनीति को लाभ होता है। गिरावट की प्रवृत्ति में, रणनीति विपरीत संचालन तर्क का उपयोग करती है। बुलिन बैंड गतिशील स्टॉप और गतिशील बढ़त के माध्यम से, रणनीति को प्रवृत्ति में अधिक लाभ प्राप्त करने में सक्षम है।

रणनीति सिद्धांत

इस रणनीति के मुख्य सिद्धांत इस प्रकार हैं:

बुलिन बैंड की गणना के लिए अपर-रेल, मिड-रेल और लोअर-रेल. अपर-रेल और लोअर-रेल की गणना के लिए सूत्र मिड-रेल प्लस-ड्राइव स्टैंडर्ड डिफरेंस का N गुना है, जिसमें N को कस्टमाइज़ किया जा सकता है.

जब समापन मूल्य बुलिन बैंड के नीचे की ओर गिरता है और पहले से कोई स्थिति नहीं खोली जाती है, तो रणनीति अधिक स्थिति खोलती है; जब समापन मूल्य बुलिन बैंड के नीचे की ओर टूट जाता है और पहले से कोई स्थिति नहीं खोली जाती है, तो रणनीति खाली स्थिति खोलती है। यहां स्थिति खोलने का तर्क पारंपरिक बुलिन बैंड ब्रेक सिस्टम के समान है।

यदि बंद होने वाली स्थिति के बाद, बुरिन बैंड के मध्य ट्रैक को ऊपर की ओर तोड़ने के बाद, यह माना जाता है कि एक ऊपरी प्रवृत्ति बनाई गई है, तो चर को आधारCrossed के रूप में चिह्नित किया जाता है। यदि बंद होने वाली स्थिति के बाद, बुरिन बैंड के मध्य ट्रैक को नीचे की ओर तोड़ने के बाद, इसे आधारCrossed के रूप में चिह्नित किया जाता है।

बहुमुखी स्थिति में, यदि समापन मूल्य ट्रैक से नीचे गिर जाता है और आधारCrossed सही है, और वर्तमान मूल्य मूल उद्घाटन मूल्य से 2% से अधिक गिर गया है, तो रणनीति को बढ़ाया जाता है, और आधारCrossed को फिर से false पर सेट किया जाता है। खाली स्थिति इसके विपरीत है। यहां, बढ़ी हुई स्थिति का तर्क रणनीति को कम करने के लिए बढ़ाया जा सकता है जब प्रवृत्ति वापस ले ली जाती है, लाभ उठाने के लिए जगह बढ़ाएं।

यदि एक बहुस्तरीय स्थिति के दौरान समापन मूल्य बुरिन बैंड को पार कर जाता है, या एक खाली स्थिति के दौरान समापन मूल्य बुरिन बैंड को पार कर जाता है, तो रणनीति सभी पदों को खत्म कर देती है, मुनाफा कमाती है, और अगले पदों की तैयारी के लिए प्रत्येक चिह्नित चर को फिर से सेट करती है।

ऊपर दिए गए गतिशील स्थिति खोलने, स्थिति बढ़ाने और रोकने के तर्क के माध्यम से, रणनीति प्रवृत्ति की स्थिति में लचीला संचालन करने में सक्षम है, उच्च लाभ प्राप्त करने के लिए। ब्रुइन बैंड के माध्यम से इस क्लासिक तकनीकी संकेतक के माध्यम से प्रवृत्ति को पकड़ने के साथ-साथ रणनीति को कुछ अनुकूलनशीलता और स्थिरता भी मिलती है।

श्रेष्ठता विश्लेषण

गतिशील स्टॉप: यह रणनीति ब्रीनिंग बैंड के माध्यम से गतिशील रूप से स्टॉप को समायोजित करती है, जो बाजार में उतार-चढ़ाव के लिए अधिक अनुकूल है और लाभ की सुरक्षा के लिए लचीला है।

गतिशील बढ़ोतरीः प्रवृत्ति के गठन के बाद वापसी के चरण में, रणनीति धीरे-धीरे बढ़ जाती है, जिससे प्रवृत्ति की स्थिति में अधिक लाभ प्राप्त किया जा सकता है। गतिशील बढ़ोतरी से रणनीति को प्रवृत्ति व्यापार में अधिक लाभ मिलता है।

पैरामीटर लचीलापनः ब्रिन बैंड के पैरामीटर जैसे एन, पी मान और अन्य को विभिन्न बाजार विशेषताओं और ट्रेडिंग शैलियों के अनुकूल करने के लिए लचीलापन से समायोजित किया जा सकता है।

अनुकूलनशीलता: ब्रिनबैंड एक क्लासिक तकनीकी संकेतक है जिसमें अच्छी प्रवृत्ति पकड़ने की क्षमता है। गतिशील स्थिति प्रबंधन के साथ संयुक्त, यह विभिन्न प्रकार के वित्तीय बाजारों में स्थिरता के लिए उपयोगी हो सकता है।

तर्क स्पष्टताः इस रणनीति के लिए स्थिति खोलने और स्थिति को कम करने के लिए तर्क स्पष्ट है, जिससे व्यापारियों को समझने और नियंत्रित करने में मदद मिलती है। स्पष्ट तर्क का मतलब है कि दोहरे विकास और रणनीति अनुकूलन करना आसान है।

जोखिम विश्लेषण

अस्थिर बाजारः बुलिन बैंड रणनीति अस्थिर बाजारों में खराब प्रदर्शन करती है, जब लगातार पोजीशन खोलने से लेनदेन की अधिक लागत होती है, जिससे समग्र लाभ प्रभावित होता है।

रुझान में बदलाव: रुझान में बदलाव के महत्वपूर्ण क्षणों में, रणनीति में देरी हो सकती है, जिससे गलत दिशा में बढ़त हो सकती है, जिससे बड़ी वापसी हो सकती है।

चरम स्थितिः चरम स्थिति में (जैसे कि तूफान में गिरावट) बुरीन बैंड में असामान्य घटनाएं हो सकती हैं, जिससे रणनीति विफल हो जाती है।

पैरामीटर सेटिंग्सः अनुचित पैरामीटर सेटिंग्स रणनीति के प्रदर्शन को गंभीर रूप से प्रभावित कर सकती हैं, जैसे कि N मान को बहुत छोटा सेट करना अक्सर व्यापार का कारण बनता है, और N मान को बहुत बड़ा सेट करना सिग्नल विलंबता का कारण बनता है।

Black Swan: इस रणनीति में एक बड़ी राजनीतिक और आर्थिक घटना की स्थिति में एक बड़ा जोखिम है।

उपरोक्त जोखिमों के लिए, नियंत्रण को दो पहलुओं से शुरू किया जा सकता हैः 1) उचित सेटिंग पैरामीटर, विभिन्न मानकों और बाजार की स्थिति के लिए पैरामीटर अनुकूलन; 2) रणनीति में अधिक फिल्टर शर्तों को शामिल करना, जैसे कि प्रवृत्ति निर्णय, अस्थिरता दर फिल्टर, आदि, संकेत की गुणवत्ता में सुधार। इसके अलावा, वास्तविक उपयोग में स्थिति नियंत्रण और जोखिम प्रबंधन की आवश्यकता होती है, एकल व्यापार के जोखिम को सख्ती से नियंत्रित करना।

अनुकूलन दिशा

रुझान फ़िल्टरिंगः प्रवृत्ति निर्णय के लिए तर्क जोड़े जाते हैं, जैसे कि एमए बहु-सिरों को अधिक करने के लिए फ़िल्टरिंग शर्त के रूप में और एमए खाली सिरों को शून्य करने के लिए फ़िल्टरिंग शर्त के रूप में, जिससे प्रवृत्ति पकड़ने की सफलता दर में वृद्धि हो सकती है।

अस्थिरता दर फ़िल्टरिंगः ब्रींग बैंड वास्तव में एक अस्थिरता दर संकेतक भी है, जो एटीआर, ऐतिहासिक अस्थिरता जैसे संकेतकों को पेश करके बाजार की अस्थिरता की स्थिति की पहचान कर सकता है, उच्च लहर की स्थिति में स्थिति को कम करने के लिए, और कम लहर की स्थिति में स्थिति को बढ़ाने के लिए, ताकि जोखिम को बेहतर ढंग से नियंत्रित किया जा सके।

गतिशील पैरामीटर अनुकूलन: ब्रिन बैंड के पैरामीटर को बाजार की स्थिति के अनुसार गतिशील रूप से समायोजित किया जा सकता है। जैसे कि ट्रेंडिंग बाजार में एन मान बढ़ाया जा सकता है और अस्थिर बाजार में एन मान कम किया जा सकता है। मशीन सीखने जैसी तकनीकों का उपयोग करके, ऐतिहासिक डेटा पर प्रशिक्षण के माध्यम से इष्टतम पैरामीटर खोजने की आवश्यकता है।

संयोजन रणनीति: इस रणनीति को अन्य क्लासिक रणनीतियों जैसे कि एमएसीडी, आरएसआई आदि के साथ संयोजित किया जा सकता है ताकि संयोजन रणनीति बनाई जा सके, जिससे सिस्टम की स्थिरता और लाभप्रदता में सुधार हो सके।

स्टॉप लॉजिक को शामिल करनाः वर्तमान में इस रणनीति में स्पष्ट स्टॉप लॉजिक की कमी है, एक एकल व्यापार के अधिकतम नुकसान को नियंत्रित करने के लिए चलती रोक या निश्चित प्रतिशत रोक जैसे तंत्र को शामिल करने पर विचार किया जा सकता है।

स्थिति प्रबंधन का अनुकूलनः स्थिति बढ़ाने और घटाने की प्रक्रिया में, कैली सूत्र, इष्टतम एफ मूल्य और अन्य क्लासिक स्थिति प्रबंधन विधियों का उपयोग किया जा सकता है ताकि नियंत्रित जोखिम के साथ अधिकतम लाभ प्राप्त किया जा सके।

उपरोक्त अनुकूलन के माध्यम से, इस रणनीति के जोखिम-लाभ अनुपात को और बढ़ाया जा सकता है, जिससे यह बदलती बाजार परिस्थितियों के लिए बेहतर रूप से अनुकूल हो सके और व्यापारियों के लिए स्थिर रिटर्न ला सके।

संक्षेप

ब्लिंक गतिशील स्टॉप और गतिशील बढ़त रणनीति एक क्लासिक ट्रेंड ट्रैकिंग रणनीति है, जो ब्लिंक पर आधारित है, जो गतिशील रूप से स्थिति को समायोजित करके उच्च प्रवृत्ति मुनाफे का लाभ उठाती है। रणनीति स्पष्ट है, पैरामीटर लचीला है, अनुकूलनशील है, और एक मात्रात्मक ट्रेडिंग रणनीति है जो गहन अध्ययन और आवेदन के लायक है। लेकिन हम यह भी देखते हैं कि यह रणनीति बाजार में उतार-चढ़ाव के दौरान खराब प्रदर्शन करती है, चरम व्यवहार और ब्लैक फ्राइडे की घटनाओं के लिए प्रतिक्रिया की कमी है, जिससे हमें वास्तविक अनुप्रयोगों में पैरामीटर अनुकूलन, जोखिम नियंत्रण और रणनीति संयोजन पर ध्यान देने की आवश्यकता होती है, और विभिन्न बाजार स्थितियों में रणनीति की प्रभावशीलता की नियमित रूप से जांच की जाती है। रणनीति के आंतरिक तर्क, निरंतर अनुकूलन और सुधार की गहरी समझ के माध्यम से, हम मानते हैं कि यह रणनीति को दीर्घकालिक निवेशकों के लिए स्थिर रिटर्न लाने के लिए मात्रात्मक व्यापारियों के लिए एक महत्वपूर्ण उपकरण बन सकती है।

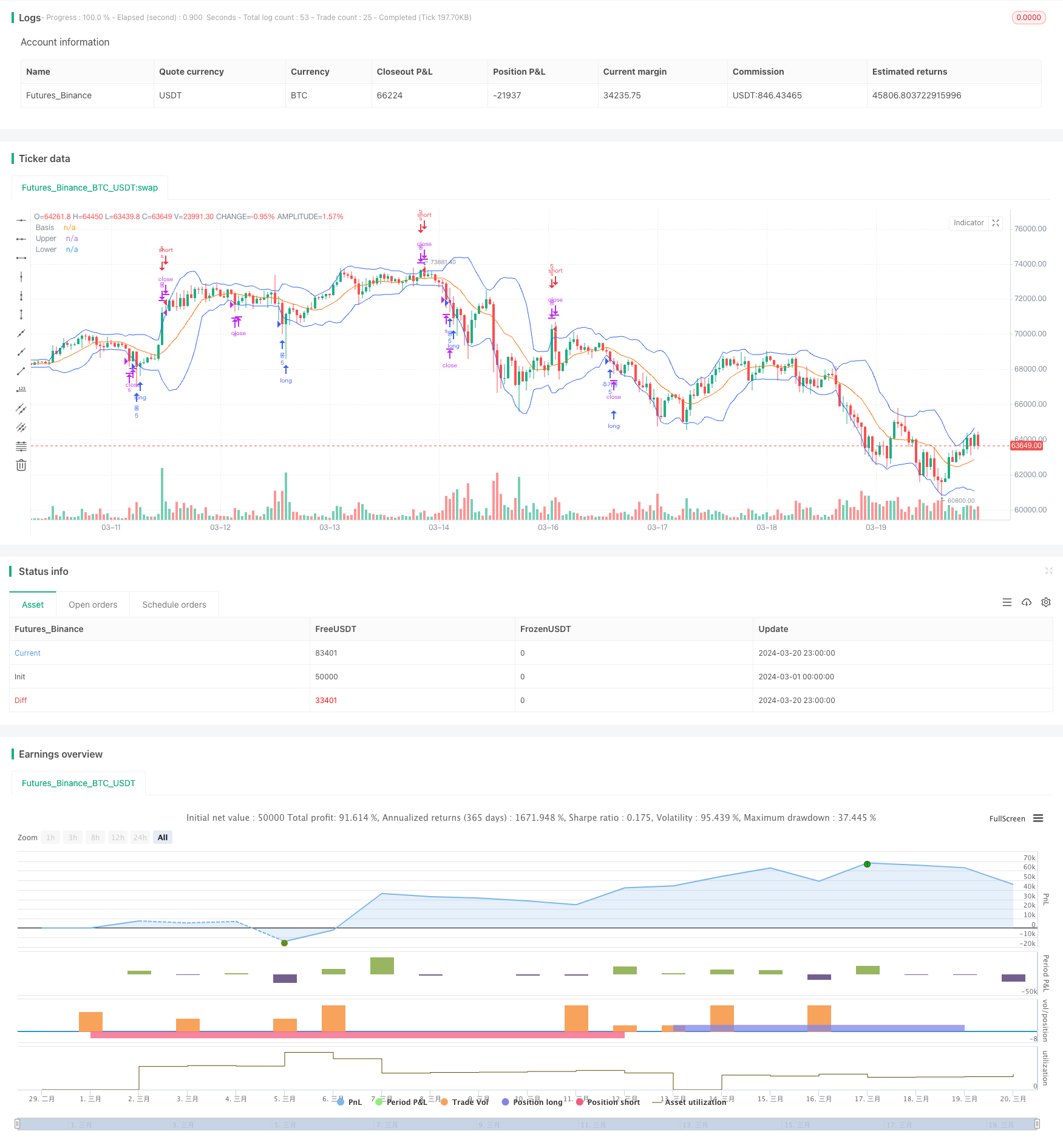

/*backtest

start: 2024-03-01 00:00:00

end: 2024-03-21 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

// Bollinger Bands 1Bb 상하한 크로스 롱숏 실행

strategy(shorttitle="BB", title="Bollinger Bands", overlay=true )

// bb

length = input.int(12, minval=1)

src = input(close, title="Source")

mult = input.float(2.0, minval=0.001, maxval=50, title="StdDev")

basis = ta.sma(src, length)

dev = mult * ta.stdev(src, length)

upper = basis + dev

lower = basis - dev

offset = input.int(0, "Offset", minval = -500, maxval = 500)

plot(basis, "Basis", color=#FF6D00, offset = offset)

p1 = plot(upper, "Upper", color=#2962FF, offset = offset)

p2 = plot(lower, "Lower", color=#2962FF, offset = offset)

add = input.float(0.98, step = 0.001)

// plot(upper - lower, "Basis", color=color.red, offset = offset)

var bool entryMade = false

var bool basisCrossed = false

var bool upperCrossed = false

var bool lowerCrossed = false

strategy.initial_capital = 50000

if close < lower and not entryMade

strategy.entry("롱", strategy.long, qty = strategy.initial_capital/10000)

entryMade := true

if ta.crossover(close, basis) and entryMade and not upperCrossed

basisCrossed := true

if close > upper

upperCrossed := true

if close < lower and entryMade and basisCrossed and not upperCrossed and close < strategy.position_avg_price*add

strategy.entry("추가롱", strategy.long, strategy.initial_capital/10000)

basisCrossed := false

if close > upper

strategy.close("롱")

strategy.close("추가롱")

entryMade := false

basisCrossed := false

upperCrossed := false

///////////반대 포지션

if close > upper and not entryMade

strategy.entry("s", strategy.short, qty = strategy.initial_capital/10000)

entryMade := true

if ta.crossunder(close, basis) and entryMade and not lowerCrossed

basisCrossed := true

if close < lower

lowerCrossed := true

if close > upper and entryMade and basisCrossed and not lowerCrossed and close > strategy.position_avg_price*add

strategy.entry("추가s", strategy.short, strategy.initial_capital/10000)

basisCrossed := false

if close < lower

strategy.close("s")

strategy.close("추가s")

entryMade := false

basisCrossed := false

upperCrossed := false