अवलोकन

दोहरी गतिशील सूचक अनुकूलन रणनीति एक मात्रात्मक ट्रेडिंग प्रणाली है जिसमें एक चलती औसत और एक अपेक्षाकृत मजबूत सूचकांक ((आरएसआई)) शामिल है। यह रणनीति व्यापारियों को अलग-अलग बाजार परिस्थितियों के लिए दो स्वतंत्र उप-नीतियों को लचीले ढंग से चालू या बंद करने की अनुमति देती है। पहली उप-नीति चलती औसत पर आधारित है, जबकि दूसरी उप-नीति व्यापार संकेत उत्पन्न करने के लिए आरएसआई के ओवरबॉय ओवरसोल स्तर का उपयोग करती है। इस बहु-नीति संयोजन विधि का उद्देश्य ट्रेडिंग की सटीकता और अनुकूलन को बढ़ाना है, जबकि स्वतंत्र स्विच नियंत्रण के माध्यम से जोखिम को कम करना है।

रणनीति सिद्धांत

चलती औसत क्रॉसिंग रणनीति (नीति 1):

- उपयोगकर्ता-परिभाषित चलती औसत लंबाई, डेटा स्रोत और प्रकार का उपयोग करना (सरल चलती औसत SMA या सूचकांक चलती औसत ईएमए) ।

- जब कीमत नीचे से चलती औसत को पार करती है, तो एक बहुसंकेतक उत्पन्न होता है।

- जब कीमत ऊपर से चलती औसत को तोड़ती है, तो एक शून्य संकेत उत्पन्न होता है।

RSI रणनीति (नीति 2):

- उपयोगकर्ता द्वारा परिभाषित आरएसआई मापदंडों का उपयोग करना, जिसमें आरएसआई लंबाई, ओवरबॉट और ओवरसोल्ड स्तर शामिल हैं।

- जब आरएसआई ओवरसोल्ड स्तर से ऊपर की ओर जाता है, तो एक पॉली सिग्नल उत्पन्न होता है।

- जब आरएसआई ओवरबॉय स्तर से नीचे की ओर जाता है, तो यह एक शून्य संकेत देता है।

रणनीति नियंत्रण:

- प्रत्येक नीति में एक स्वतंत्र चालू/बंद स्विच होता है, जो उपयोगकर्ता को किसी भी नीति को चुनिंदा रूप से सक्रिय या निष्क्रिय करने की अनुमति देता है।

- ट्रेडिंग लॉजिक और सिग्नल जनरेशन केवल तभी किया जाता है जब संबंधित रणनीति चालू होती है।

रणनीतिक लाभ

लचीलापन: यह उपयोगकर्ता को बाजार की स्थितियों और व्यक्तिगत प्राथमिकताओं के आधार पर विभिन्न रणनीतियों को सक्षम या अक्षम करने की अनुमति देता है, जो अत्यधिक अनुकूलन प्रदान करता है।

बहु-आयामी विश्लेषणः ट्रेंड ट्रैकिंग (चलती औसत) और गतिशीलता (आरएसआई) के संकेतकों के संयोजन के साथ, एक अधिक व्यापक बाजार दृष्टिकोण प्रदान करता है।

जोखिम प्रबंधनः प्रत्येक रणनीति को स्वतंत्र रूप से नियंत्रित करने से, उपयोगकर्ता समग्र जोखिम को बेहतर ढंग से प्रबंधित कर सकते हैं।

अनुकूलनशीलता: उपयोगकर्ता के अनुकूलन योग्य पैरामीटर की एक बड़ी संख्या रणनीति को विभिन्न बाजारों और परिसंपत्ति प्रकारों के अनुसार अनुकूलित करने की अनुमति देती है।

दृश्य प्रतिक्रियाः रणनीति ने महत्वपूर्ण संकेतकों जैसे कि चलती औसत, आरएसआई और ओवरबॉट ओवरसोल्ड स्तरों को चार्ट पर चित्रित किया है ताकि वास्तविक समय में विश्लेषण किया जा सके।

रणनीतिक जोखिम

संकेतक पिछड़ेपनः चलती औसत और आरएसआई दोनों ही पिछड़ेपन के संकेतक हैं और तेजी से बदलते बाजारों में विलंब के संकेत दे सकते हैं।

अस्थिर बाजारों में झूठे संकेतः पारदर्शी बाजारों में, चलती औसत का क्रॉसिंग बहुत अधिक झूठे संकेत पैदा कर सकता है।

आरएसआई चरम जोखिमः मजबूत रुझानों के दौरान, परिसंपत्तियां लंबे समय तक ओवरबॉय या ओवरसोल्ड हो सकती हैं, जिससे समय से पहले उलट संकेत मिल सकता है।

पैरामीटर संवेदनशीलताः रणनीति प्रदर्शन अत्यधिक चयनित पैरामीटर पर निर्भर करता है, गलत पैरामीटर सेटिंग्स उप-उत्कृष्ट परिणामों का कारण बन सकता है।

स्टॉप लॉस मैकेनिज्म का अभावः वर्तमान रणनीतियों में स्पष्ट स्टॉप लॉजिक नहीं है, जिससे प्रतिकूल परिस्थितियों में अत्यधिक नुकसान हो सकता है।

रणनीति अनुकूलन दिशा

अनुकूलन पैरामीटर का परिचयः एक तंत्र विकसित किया गया है जो बाजार की अस्थिरता के आधार पर स्वचालित रूप से चलती औसत लंबाई और आरएसआई थ्रेशोल्ड को समायोजित कर सकता है।

प्रवृत्ति फ़िल्टर जोड़ेंः RSI संकेतों को निष्पादित करने से पहले प्रवृत्ति की पुष्टि तर्क जोड़ें, ताकि प्रतिगामी व्यापार को कम किया जा सके।

गतिशील पोजीशन प्रबंधन को लागू करेंः बाजार की अस्थिरता और सिग्नल की ताकत के आधार पर व्यापार के आकार को समायोजित करें ताकि जोखिम-लाभ अनुपात को अनुकूलित किया जा सके।

बहु-समय-फ्रेम विश्लेषण को एकीकृत करनाः विभिन्न समय-फ्रेमों पर संकेतों को सत्यापित करना, जिससे लेनदेन की सटीकता में सुधार हो सके।

स्टॉप लॉस और स्टॉप लॉजिक जोड़ेंः लाभ की रक्षा और संभावित नुकसान को सीमित करने के लिए एक बुद्धिमान स्टॉप लॉस और स्टॉप लॉजिक को लागू करें।

लेन-देन की लागत को ध्यान में रखनाः संभावित कम-लाभ वाले ट्रेडों को फ़िल्टर करने के लिए सिग्नल जनरेशन तर्क में लेन-देन की लागत को शामिल करना।

रणनीतिक समन्वय विकसित करनाः एक ऐसा तरीका डिजाइन करना जो दो रणनीतियों के संकेतों को बुद्धिमानी से समन्वयित करता है, न कि केवल एक साथ चल रहा है।

संक्षेप

डबल डायनामिक इंडिकेटर ऑप्टिमाइज़ेशन रणनीति एक लचीली, अनुकूलन योग्य, मात्रात्मक ट्रेडिंग पद्धति का प्रदर्शन करती है, जो बाजार के अवसरों को कैप्चर करने के लिए चलती औसत क्रॉस और आरएसआई संकेतकों के संयोजन के माध्यम से है। इसकी मॉड्यूलर डिजाइन ट्रेडरों को बाजार की स्थितियों के आधार पर चुनिंदा रूप से रणनीति को सक्रिय करने की अनुमति देती है, जो एक महत्वपूर्ण अनुकूलन लाभ प्रदान करती है। हालांकि, इस रणनीति को अंतर्निहित सूचक पिछड़ेपन और पैरामीटर संवेदनशीलता जैसी चुनौतियों का भी सामना करना पड़ता है। अनुकूलन पैरामीटर, उन्नत जोखिम प्रबंधन तकनीक और बहु-आयामी बाजार विश्लेषण की शुरूआत के माध्यम से, इस रणनीति में इसके प्रदर्शन और स्थिरता को और बढ़ाने की क्षमता है। भविष्य में अनुकूलन को मजबूत संकेत गुणवत्ता, बेहतर जोखिम नियंत्रण और अधिक बुद्धिमान रणनीतिक समन्वय तंत्र के विकास पर ध्यान देना चाहिए, ताकि विभिन्न बाजार स्थितियों में प्रतिस्पर्धी बने रहें।

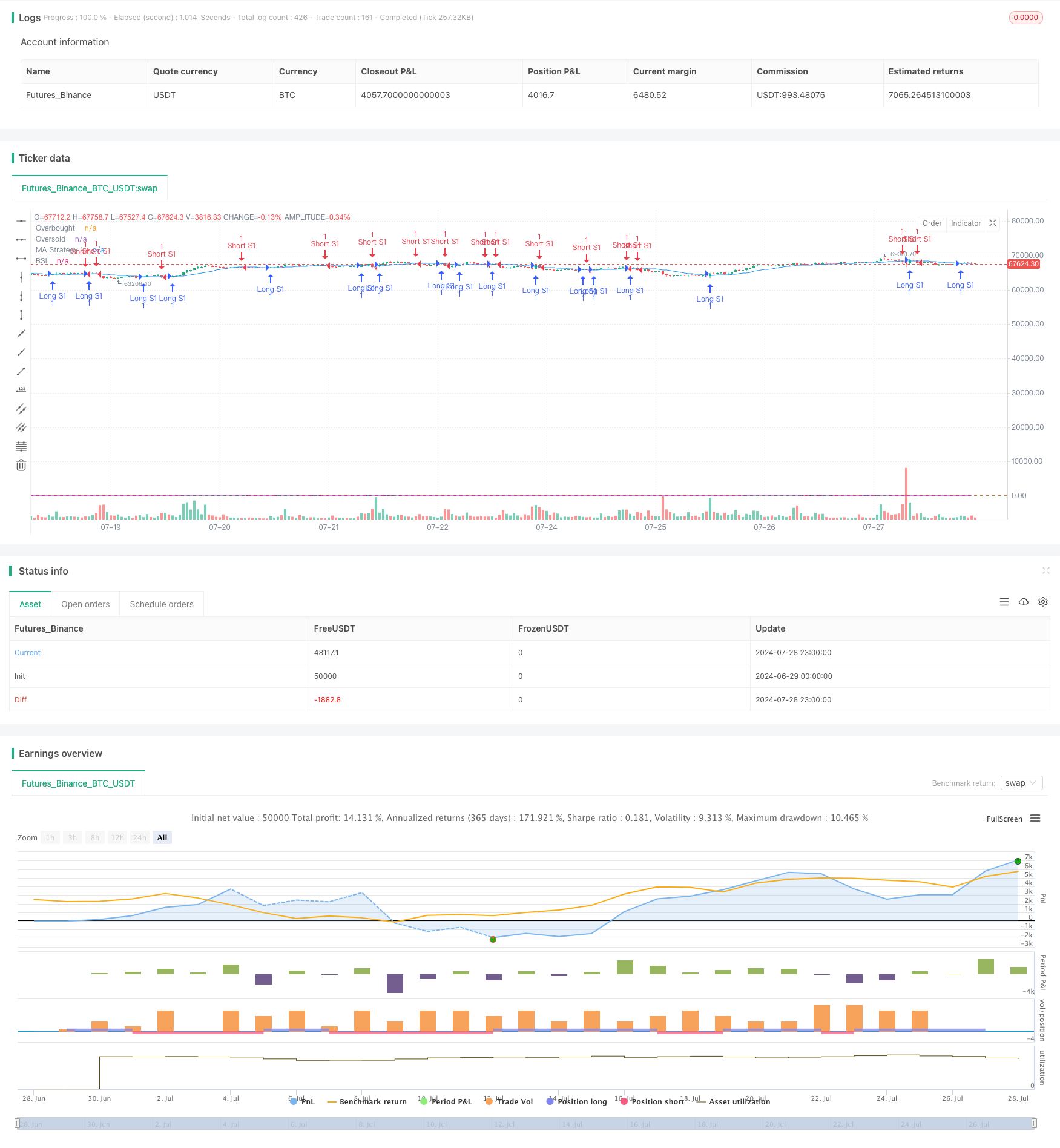

/*backtest

start: 2024-06-29 00:00:00

end: 2024-07-29 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © PIONEER_TRADER

//@version=5

strategy("Multiple Strategies with On/Off Buttons", overlay=true)

// Define on/off buttons for each strategy

enableStrategy1 = input.bool(true, title="Enable Strategy 1", group="Strategy 1 Settings")

enableStrategy2 = input.bool(false, title="Enable Strategy 2", group="Strategy 2 Settings")

// Define settings for Strategy 1

maLength1 = input.int(14, title="MA Length", group="Strategy 1 Settings")

maSource1 = input.source(close, title="MA Source", group="Strategy 1 Settings")

maType1 = input.string("SMA", title="MA Type", options=["SMA", "EMA"], group="Strategy 1 Settings")

// Define settings for Strategy 2

rsiLength = input.int(14, title="RSI Length", group="Strategy 2 Settings")

rsiOverbought = input.int(70, title="RSI Overbought", group="Strategy 2 Settings")

rsiOversold = input.int(30, title="RSI Oversold", group="Strategy 2 Settings")

// Logic for Strategy 1 (Moving Average Crossover)

ma1 = if maType1 == "SMA"

ta.sma(maSource1, maLength1)

else

ta.ema(maSource1, maLength1)

longCondition1 = ta.crossover(close, ma1)

shortCondition1 = ta.crossunder(close, ma1)

if (enableStrategy1)

if (longCondition1)

strategy.entry("Long S1", strategy.long, comment="Long Entry S1")

if (shortCondition1)

strategy.entry("Short S1", strategy.short, comment="Short Entry S1")

plot(ma1, title="MA Strategy 1", color=color.blue)

// Logic for Strategy 2 (RSI)

rsi = ta.rsi(close, rsiLength)

longCondition2 = ta.crossover(rsi, rsiOversold)

shortCondition2 = ta.crossunder(rsi, rsiOverbought)

if (enableStrategy2)

if (longCondition2)

strategy.entry("Long S2", strategy.long, comment="Long Entry S2")

if (shortCondition2)

strategy.entry("Short S2", strategy.short, comment="Short Entry S2")

hline(rsiOverbought, "Overbought", color=color.red)

hline(rsiOversold, "Oversold", color=color.green)

plot(rsi, title="RSI", color=color.purple)