Mengapa investor ritel membeli saat harga rendah dan menjual saat harga tinggi (Contrarian)?

0

0

2247

2247

Mengapa investor ritel membeli saat harga rendah dan menjual saat harga tinggi (Contrarian)?

Pendahuluan: Apa saja “pikiran ritel” yang ada di pasar saham? Bagaimana cara menghindarinya? - Dalam jawaban bh lin, saya menyebutkan kecenderungan investor ritel untuk membeli dan menjual secara keseluruhan. Ini juga merupakan pandangan yang lebih dominan dalam studi empiris keuangan perilaku.

Sebelum membahas alasannya, seperti biasa, mari kita bahas apakah investor ritel benar-benar berdagang dengan harga yang sangat murah.

Di kalangan akademisi, net buy/sell volume (NBU) dari investor ritel lebih sering digunakan untuk mengukur kecenderungan mereka untuk membeli dan menjual. Tanda-tanda transaksi ini adalah: net buy dari investor ritel setelah turunnya pasar saham; net sell dari investor ritel setelah naiknya pasar saham. Berdasarkan pengukuran serupa, para peneliti menemukan kecenderungan transaksi ini dalam data investasi investor ritel di beberapa negara di seluruh dunia (Amerika Serikat, Prancis, Swedia, Finlandia, Jepang, Korea Selatan, Australia, Cina, dll.).

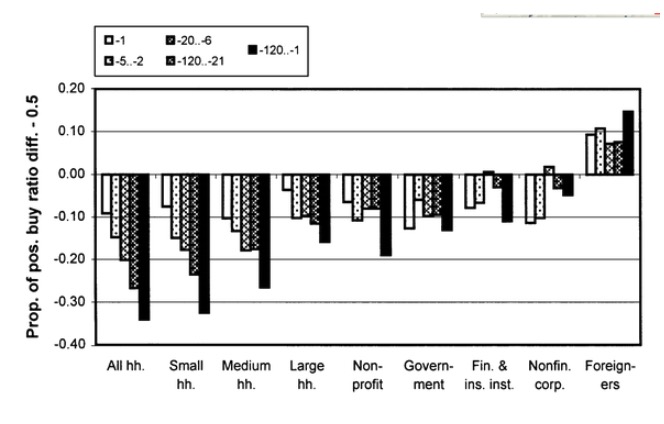

Penemuan lain yang menarik adalah bahwa kecenderungan ini tampaknya terkait dengan kecanggihan keuangan investor.

The investment behavior and performance of various investor types: a study of Finland’s unique data set (perilaku investasi dan kinerja berbagai jenis investor: studi tentang kumpulan data unik Finlandia)

Investor ritel di sebelah kiri memiliki kecenderungan yang berbeda-beda untuk berdagang, dan kecenderungan ini melemah seiring dengan pertumbuhan ukuran aset. Di pasar saham Finlandia, investor asing di sebelah kanan dianggap sebagai investor yang relatif lebih cerdas, dan mereka lebih cenderung berdagang.

Demikian pula, penelitian yang didasarkan pada data investor Cina, The trading behavior of institutions and individuals in Chinese equity markets menemukan bahwa investor ritel cenderung untuk membeli dan menjual dengan kontrarian, sedangkan investor institusional yang relatif lebih cerdas cenderung untuk membeli dan menjual dengan momentum.

Tentu saja ada pendapat yang berbeda di kalangan akademisi. Profesor Brad Baber dari UC Davis dan Profesor Terrance Odean dari UC Berkeley menyimpulkan perilaku investor ritel dalam artikel mereka: http://papers.ssrn.com/sol3/papers.cfm?abstract_id=1872211 bahwa investor ritel mengalami penurunan harga ritel dalam pembelian/penjualan bersih karena pembelian/penjualan investor ritel dipengaruhi oleh tingkat pengembalian yang berbeda di masa lalu.

Kembali ke pertanyaan mengapa investor ritel memiliki kecenderungan untuk berdagang. Menurut pendapat akademis, perilaku investor cenderung dikaitkan dengan beberapa aspek seperti kepercayaan mereka terhadap pasar, struktur / mekanisme pasar, dan alasan psikologis investor.

- #### 1. Harapan Investor terhadap Pasar

Tindakan investasi investor harus terkait dengan ekspektasi terhadap perubahan masa depan pasar. Jika investor percaya bahwa saham masa depan akan naik, maka ia harus membeli atau memegang saham tersebut. Sebaliknya, jika investor percaya bahwa saham masa depan akan turun, maka ia harus menjual saham tersebut.

Maka, ekspektasi yang sesuai dengan aksi jual beli adalah ketika pasar saham naik, investor ritel menganggap bahwa pendapatan masa depan akan berkurang, dan ketika pasar saham turun, pendapatan masa depan akan meningkat.

Apakah investor ritel memiliki harapan seperti itu, terlepas dari logika yang masuk akal?

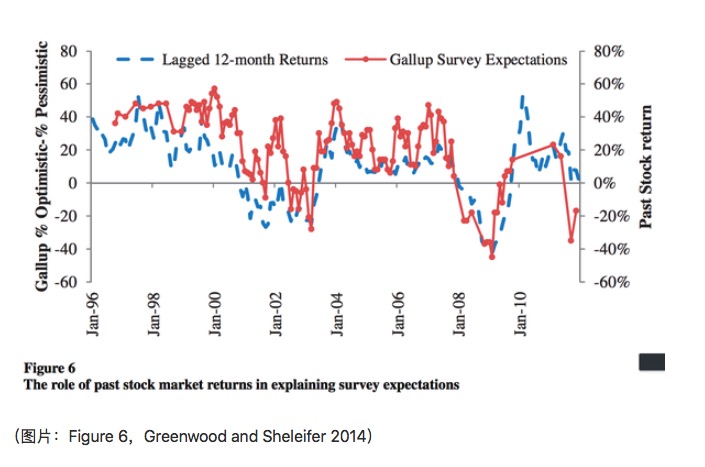

Penelitian empiris tampaknya tidak mendukung pendapat tersebut. Greenwood and Shleifer (2014) menggunakan data dari enam investor AS yang dikumpulkan berdasarkan survei menemukan bahwa investor lebih mirip dengan eksprapolator: mereka menganggap keuntungan masa depan sebagai kelanjutan dari keuntungan masa lalu.

Seperti yang ditunjukkan pada gambar, tingkat pengembalian pada bulan Desember yang lalu dan ekspektasi berdasarkan survei Gallup berkorelasi positif, dan analisis pengembalian dalam artikel ini juga mendukung pandangan bahwa ekspektasi investor terhadap keuntungan masa depan adalah kelanjutan dari keuntungan masa lalu.

Tentu saja Cochrane (2011), dalam pidatonya sebagai presiden terpilih AFA, menyebutkan bahwa data berdasarkan survei tidak dapat secara akurat mencerminkan ekspektasi investor.

- #### 2. Mekanisme perdagangan pasar

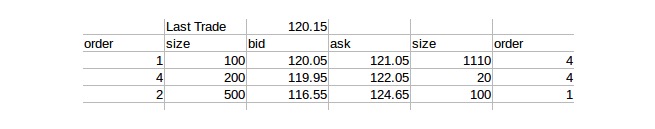

Alasan kedua yang mungkin adalah bahwa kecenderungan tersebut dipengaruhi oleh mekanisme perdagangan di pasar. Investor ritel cenderung menggunakan tiket dengan harga terbatas, sedangkan mekanisme transaksi tiket dengan harga terbatas membuat perilaku investasi ritel berupa pembelian dan penjualan.

Biasanya, pembelian dengan harga terbatas akan dilakukan setelah harga turun, sedangkan penjualan dengan harga terbatas akan dilakukan setelah harga naik. Sebagai contoh:

Satuan ask membutuhkan kenaikan harga untuk bertransaksi, dan bid membutuhkan penurunan harga untuk bertransaksi.

Dengan pertimbangan bahwa investor ritel mungkin lebih konservatif dalam strategi pesanan tanpa data buku pesanan tertentu, misalnya, satuan 116.55 yang diminta untuk diperdagangkan setelah penurunan 3.6 dari harga saat ini. Maka mekanisme perdagangan semacam itu dapat menjelaskan sebagian dari kecenderungan untuk membeli atau menjual.

Linnainmaa (2010) melakukan analisis dengan menggunakan data yang digunakan oleh investor ritel untuk harga limit dan harga pasar tunggal. Pengaruh yang paling signifikan adalah tren pada hari perdagangan. Selain itu, ia menemukan bahwa pada saham dengan volume perdagangan yang lebih rendah, pengaruh mekanisme pada kecenderungan untuk membeli atau menjual saham sangat jelas.

Hasil ini juga sesuai dengan intuisi, saham dengan volume transaksi yang lebih rendah, strategi pesanan yang lebih konservatif akan secara signifikan meningkatkan waktu pesanan hingga transaksi, sehingga mencerminkan kecenderungan investor untuk membeli dan menjual dalam interval observasi yang relatif lebih panjang. Namun, mekanisme transaksi semacam itu tidak dapat menjelaskan temuan di Grinblatt and Keloharju (2000): kecenderungan tersebut lebih jelas dalam interval observasi yang lebih lama dari tingkat pengembalian sebelumnya (seperti gambar 1), bahkan jika saham seperti Nokia menyumbang 1⁄3 dari transaksi saham di pasar saham Finlandia.

- #### 3. Psikologi Investor

Efek ini berhubungan langsung dengan efek kontrarian. Efek kontrarian mengacu pada kecenderungan investor untuk memegang saham yang telah turun terlalu lama, dan saham yang terjual terlalu cepat. Efek disposisi dibandingkan dengan penurunan dan kenaikan, penjualan dan kepemilikan.

Di sisi lain, perilaku buy and sell harus terkait dengan kecenderungan lain dari investor ritel. Investor ritel cenderung membeli saham jenis tiket lotere. Dan saham jenis tiket lotere kemungkinan besar memiliki tingkat pengembalian yang lebih rendah di masa lalu, sehingga membentuk fenomena buy and sell.

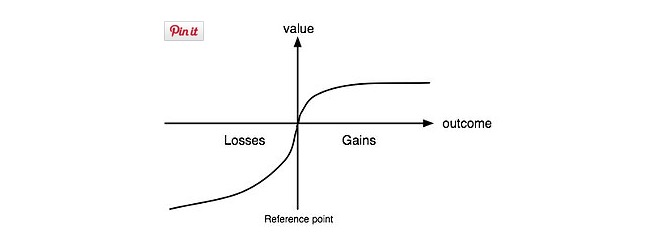

Tentu saja kita tidak harus menjelaskan satu perilaku dengan perilaku yang lain. Para ekonom telah melakukan analisis yang terkait dengan fungsi utilitas dan analisis preferensi. Pemenang Hadiah Nobel Ekonomi 2002 Kahneman dan psikolog Tverskey mengemukakan teori prospek (Kahneman and Tverskey 1979). Mereka menganggap fungsi utilitas pembuat keputusan adalah tipe S:

Ini memberikan penjelasan mengapa investor kadang-kadang bersikap tidak peduli terhadap kepemilikan saham yang merugikan. Selain itu, preferensi risiko yang ditunjukkan oleh pembuat keputusan dalam peristiwa probabilitas rendah (risk seeking) juga memberikan alasan yang mungkin bagi investor untuk membeli saham lotere. Investor berharap untuk berinvestasi dalam saham lotere untuk mendapatkan keuntungan besar.

- #### 4. Alasan lain

Perbedaan dalam penggunaan dataset dan pengukuran mungkin menjelaskan bagian lain dari alasan tersebut. Hal ini juga menjelaskan mengapa beberapa penelitian telah mencapai kesimpulan yang bertentangan.

Perbedaan dalam dataset

Penelitian empiris tentang perilaku investor ritel memerlukan analisis perilaku perdagangan sejumlah investor ritel dalam jangka waktu tertentu, jumlah saham yang dipegang. Ini membutuhkan set data tingkat akun yang sangat rinci. Apa yang akan saya katakan jika saya memiliki semua data pemesanan, perdagangan, dan kepemilikan saham dari semua investor?

Gallup survey

American Association of Individual Investor survey

Shiller survey

Dan sebagainya.

Data transaksi yang relevan di sini, selain data CSD dapat mencakup hampir semua investor, data lainnya pasti akan ada beberapa bias dalam pemilihan sampel. Misalnya, kelompok pengguna yang memilih beberapa perantara kemungkinan besar terpusat pada investor dengan ukuran investasi tertentu, tingkat pendapatan.

Pertanyaan tentang data survei. Pertanyaan tentang data survei tersebut telah disebutkan oleh Cochrane (2011). Hasil survei dipengaruhi oleh banyak faktor. Pertama, bahasa yang digunakan dalam survei dan pemahaman responden tentang pertanyaan survei terkait; beberapa penelitian yang melibatkan masalah pemilihan, referendum, misalnya, menemukan bahwa cara yang berbeda dalam mengajukan pertanyaan dapat memengaruhi hasil pemilihan. Kedua, ada kesenjangan antara ekspresi responden dan apa yang sebenarnya mereka inginkan.

- #### Perbedaan observasi

Jarak pengamatan di sini melibatkan penghitungan dua ukuran. Yang pertama adalah berapa lama masa lalu yang perlu dicakup oleh tingkat pengembalian masa lalu. Kedua, berapa lama masa depan yang perlu dianalisis oleh kecenderungan perilaku investor. Tentu saja, banyak hasil dari artikel empiris didasarkan pada analisis dari banyak ruang pengamatan yang berbeda. Kembali ke kecenderungan perilaku investor, apakah seharusnya siklus investasi investor lebih masuk akal?

Referensi:

Grinblatt M, Keloharju M. The investment behavior and performance of various investor types: a study of Finland’s unique data set[J]. Journal of financial economics, 2000, 55(1): 43-67.

Ng L, Wu F. The trading behavior of institutions and individuals in Chinese equity markets[J]. Journal of Banking & Finance, 2007, 31(9): 2695-2710.

Cochrane J H. (2011) Presidential address: Discount rates. Journal of Finance 66:1047–108.

Greenwood, Robin, and Andrei Shleifer. 2014. “Expectations of Returns and Expected Returns,” Review of Financial Studies

Barber B M, Odean T. The behavior of individual investors[J]. Available at SSRN 1872211, 2011.

Linnainmaa, Juhani, 2010, Do limit orders alter inferences about investor performance and behavior? Journal of Finance 65(4), 1473-1506.

Kahneman, D.; Tversky, A. (1979). “Prospect theory: An analysis of decisions under risk”. Econometrica47 (2): 313–327. doi:10.2307⁄1914185.

Penulis: bh lin Di bawah ini adalah beberapa contoh dari apa yang bisa Anda lakukan untuk mengatasi masalah ini: Sumber: Tak Terduga Hak cipta milik penulis. Untuk penggunaan komersial, hubungi penulis untuk mendapatkan otorisasi, dan untuk penggunaan non-komersial, jelaskan sumbernya.