Lindung Nilai Delta Opsi Bitcoin Menggunakan Kurva Senyum

0

0

2651

2651

Lindung Nilai Delta Opsi Bitcoin Menggunakan Kurva Senyum

ringkasan

Kami menganalisis lindung nilai delta dinamis yang kuat dari opsi Bitcoin menggunakan serangkaian kurva senyum tersirat dan delta lain yang disesuaikan dengan senyum. Delta ini bebas model, artinya sama untuk setiap model stokastik invarian skala dan/atau model volatilitas lokal, atau didasarkan pada parameterisasi volatilitas lokal yang bergantung pada rezim sederhana. Delta ini populer di kalangan pembuat pasar di pasar opsi untuk aset tradisional karena mudah diimplementasikan. Penelitian empiris sebelumnya tentang lindung nilai delta dinamis hanya didasarkan pada opsi indeks ekuitas, tetapi analisis data unik tentang harga opsi Bitcoin historis per jam menunjukkan bahwa perilaku kurva volatilitas tersirat Bitcoin sangat berbeda dari opsi indeks ekuitas. Untuk opsi beli dan jual dengan cakupan pendanaan yang luas dan jatuh tempo sintetis tetap 10, 20, dan 30 hari, kami membandingkan kinerja lindung nilai dinamis dari berbagai delta yang disesuaikan dengan senyum selama dua periode satu tahun. Kami juga menyelidiki penggunaan kontrak abadi daripada kontrak berjangka standar sebagai instrumen lindung nilai, karena risiko dasar kontrak abadi jauh lebih rendah daripada risiko dasar kontrak berjangka kalender. Hasilnya disajikan sebagai statistik yang dapat diuji dari rasio varians kesalahan yang dilindungi nilai. Pada periode tertentu, penggunaan rasio lindung nilai kurva senyum implisit dapat secara signifikan mengungguli lindung nilai Delta Black–Scholes sederhana, terutama ketika menggunakan swap abadi sebagai alat lindung nilai, keuntungan efisiensi opsi jual out-of-the-money dapat melebihi 30%, sementara dalam Ketika melakukan lindung nilai terhadap opsi panggilan out-of-the-money jangka pendek selama periode kurva volatilitas tersirat yang miring ke atas, keuntungan efisiensi rata-rata dapat mencapai 15%. Keuntungan penggunaan kontrak abadi sangat terlihat pada tahun 2021, terutama untuk kontrak jangka panjang yang basisnya masih cukup besar.

Kata Kunci :Lindung nilai derivatif, kurva volatilitas tersirat, kontrak abadi, pembiayaan yang kuat, lindung nilai tambahan yang dinamis

1. Pendahuluan

Setiap penelitian tentang lindung nilai delta dinamis didasarkan pada model Black dan Scholes (1973). Delta Black-Scholes (BS) hanya memerlukan turunan parsial dari harga opsi model terhadap harga dasar, karena model tersebut mengasumsikan bahwa korelasi antara harga dasar dan volatilitasnya adalah nol. Namun, diketahui secara umum bahwa opsi indeks saham memiliki korelasi harga-volatilitas yang besar dan negatif, yang menyebabkan kemiringan signifikan dalam kurva volatilitas tersirat. Mengikuti ide dasar Bates (2005) dan hasil yang lebih umum dari Alexander dan Nogueira (2007a), kemiringan kurva volatilitas tersirat dapat digunakan untuk menyiratkan penyesuaian terhadap Delta BS, yang bebas model, yaitu, itu konstan untuk skala apa pun yang independen. Model variannya sama. Namun, Alexander dan Nogueira (2007b) menunjukkan bahwa untuk instrumen yang dapat diperdagangkan (selain suku bunga), setiap model penetapan harga opsi saham stokastik dan/atau volatilitas lokal harus bersifat invarian skala, terlepas dari faktor tambahan seperti lonjakan atau proses Lévy. Seberapa rumit fiturnya adalah. Oleh karena itu, perbedaan apa pun antara kinerja lindung nilai empiris pada kedua model volatilitas parametrik (untuk instrumen yang dapat diperdagangkan) semata-mata disebabkan oleh model yang memiliki kesalahan kalibrasi yang berbeda. Turunan parsial delta (sebenarnya gamma) dari harga opsi terhadap harga instrumen yang dapat diperdagangkan secara teoritis sama persis dengan delta invarian skala bebas model. Catatan 1 Selain itu, Delta invarian skala sederhana yang diusulkan oleh Bates (2005) lebih besar (lebih kecil) daripada Delta BS ketika kemiringan kurva senyum negatif (positif). Karena Coleman et al. (2001) menunjukkan bahwa delta BS cenderung dilindungi nilai secara berlebihan dalam kerangka volatilitas lokal, ketika volatilitas tersirat condong negatif, delta yang invarian skala akan lebih dilindungi nilai dibandingkan delta BS.

Seperti yang dijelaskan oleh Alexander dan Nogueira (2007a), turunan total varians minimum (MV) terhadap harga adalah delta lain yang memperhitungkan korelasi harga-volatilitas yang bukan nol, tetapi bergantung pada model. Namun, para penulis ini tidak dapat membedakan antara hasil empiris yang diperoleh dengan menggunakan MV Delta bebas model milik Lee (2001) dan MV Delta berdasarkan model invarian skala yang berbeda. MV Delta milik Lee (2001) juga “disesuaikan dengan senyum”, yaitu menambahkan istilah ke delta BS yang dikalibrasi menggunakan karakteristik empiris kurva senyum volatilitas tersirat. Cara lain untuk menyesuaikan BS Delta adalah dengan menggunakan pendekatan yang diusulkan dalam karya penting Smile-Adjusted Delta oleh Derman dan Kani (1994) dan Derman (1999) dengan menambahkan istilah yang menangkap korelasi harga-volatilitas. Ini tidak sepenuhnya bebas model, karena jangka waktu penyesuaian bergantung pada parameterisasi volatilitas lokal, yang bergantung pada rezim yang berlaku di pasar. Namun, model ini bebas dari asumsi yang dibuat mengenai proses yang mendorong evolusi harga yang mendasarinya, seperti difusi lonjakan volatilitas lokal stokastik, dan tidak ada parameter yang perlu dikalibrasi menggunakan harga opsi dan/atau data historis yang mendasarinya. data.

Merupakan praktik standar bagi pelaku pasar opsi ekuitas untuk melindungi eksposur mereka menggunakan penyesuaian bebas model sederhana terhadap BS Delta, karena hal ini dianggap sebagai apa yang disebut “pendanaan yang kuat”, yaitu rasio lindung nilai bersifat independen terhadap model. Kurva senyum tersirat dan lindung nilai delta yang disesuaikan dengan kurva senyum lainnya sangat populer di kalangan praktisi, sebagaimana dibuktikan oleh banyak artikel dan forum. Catatan 2: Ada beberapa studi empiris sebelumnya tentang lindung nilai delta dari kurva senyum tersirat dan/atau kurva yang disesuaikan dengan senyum, tetapi semuanya mempelajari opsi indeks ekuitas. Tidak semua hasil konsisten: Vähämaa (2004) menunjukkan bahwa beberapa delta yang disesuaikan dengan kurva tersenyum mengungguli delta BS untuk opsi FTSE 100, tetapi hanya selama periode volatilitas berlebih; Crépey (2004) mengonfirmasi bahwa hasil ini berlaku untuk opsi DAX 30; Attie ( 2017) mengklaim bahwa delta yang tersirat pada senyum secara konsisten mengungguli delta BS dalam melakukan lindung nilai opsi indeks S&P 500; Alexander et al. (2012) memperluas kerangka kerja Derman (1999) ke pengaturan peralihan Markov. untuk mencerminkan Delta yang disesuaikan dengan senyum yang benar yang berlaku untuk saat ini rezim pasar, menunjukkan bahwa untuk opsi S&P 500, BS Delta hanya dapat ditingkatkan dengan menggunakan ekstensi peralihan Markov ini; François dan Stentoft (2021) juga mempelajari opsi indeks S&P 500, dan mengonfirmasi bahwa penyesuaian standar tidak dapat mengungguli BS delta atau delta-gamma lindung nilai, tetapi lindung nilai kurva tersenyum delta-gamma-vega tersirat mereka secara signifikan meningkatkan model BS. Sedikit yang diketahui tentang keberhasilan lindung nilai delta yang disesuaikan dengan senyum sehubungan dengan jenis opsi lainnya. Catatan 3

Tujuan dari makalah ini adalah untuk menguji kinerja lindung nilai delta dari berbagai kurva tersirat Smile dan kurva tersesuai Smile lainnya yang diterapkan pada opsi Bitcoin. Pada saat penulisan ini, hanya sedikit penelitian yang muncul tentang opsi Bitcoin. Siu dan Elliott (2021), Jalan et al. (2021), dan Chen dan Huang (2021) semuanya mempelajari aplikasi empiris model penetapan harga volatilitas stokastik, tetapi tidak ada makalah yang mempelajari kinerja lindung nilai mereka. Hou et al. (2020) mempertimbangkan berbagai model volatilitas stokastik untuk menentukan harga opsi Bitcoin. Para penulis menyajikan serangkaian hasil penting yang menyoroti pentingnya lonjakan dan lonjakan bersamaan serta mengusulkan model volatilitas stokastik dengan lonjakan berkorelasi (SVCJ) untuk menentukan harga opsi Bitcoin. Model ini sangat berguna untuk menentukan harga opsi eksotis seperti opsi cliquet atau ratchet. Meskipun Chi dan Hao (2021) mempertimbangkan strategi lindung nilai delta berbasis GARCH, penelitian mereka berfokus pada perbandingan berbagai model peramalan volatilitas yang terealisasi. Alexander et al. (2022b) mempelajari perilaku kurva senyum volatilitas tersirat untuk opsi Bitcoin untuk menyimpulkan apakah tekanan permintaan pembuat pasar didorong oleh pedagang terarah atau pedagang volatilitas. Faktanya, sepengetahuan kami hanya ada satu studi terperinci lain tentang lindung nilai opsi Bitcoin (Matic et al., 2021), dan studi tersebut menggunakan pendekatan yang sama sekali berbeda dari makalah ini. Matic et al. (2021) menggunakan volatilitas tersirat harian yang dikutip oleh bursa Deribit untuk mengkalibrasi permukaan volatilitas tersirat yang terinspirasi oleh volatilitas stokastik parametrik dan kemudian menginterpolasi volatilitas tersirat opsi antara satu dan tiga bulan tanpa arbitrase. Volatilitas. Sampel antara April 2019 dan Maret 2020 kemudian dibagi menjadi tiga sub-periode (pasar bullish, pasar tenang, dan periode COVID) menggunakan proses volatilitas stokastik yang diperkenalkan oleh Duffie et al. (2000) dan McNeil dan Frey (2000). Kepadatan kernel filter GARCH untuk memodelkan harga mata uang kripto yang mendasarinya. Mereka kemudian membandingkan kinerja lindung nilai BS Yunani dengan kinerja yang diperoleh dari berbagai model lonjakan-difusi volatilitas stokastik. Untuk opsi dengan masa kedaluwarsa satu bulan, penulis tidak menemukan peningkatan signifikan atas lindung nilai BS sederhana, tetapi untuk opsi dengan masa kedaluwarsa tiga bulan, model yang lebih kompleks meningkatkan kinerja lindung nilai secara signifikan.

Tidak seperti Matic et al. (2021), kami tidak membandingkan kinerja lindung nilai opsi dari model volatilitas stokastik yang berbeda. Keuntungan praktis yang penting dari studi kami adalah bahwa semua nilai Delta sangat mudah dihitung. Karena semua informasi diperoleh dari kurva senyum volatilitas dengan cara bebas model yang langsung dan kuat, tidak diperlukan kalibrasi model. Hasil Delta Hedging kami menggunakan penyesuaian Delta BS yang berbeda-beda, bergantung pada kondisi pasar saat ini, bentuk senyum volatilitas tersirat, dan/atau korelasi harga-volatilitas.

Fokus kami adalah pada opsi jangka pendek dengan jatuh tempo 10 hingga 30 hari, yang memiliki likuiditas jauh lebih tinggi dan kisaran harga kesepakatan yang lebih luas daripada opsi yang dipelajari dalam Matic et al. (2021). Kami memilih melakukan ini karena opsi Bitcoin dengan tanggal kedaluwarsa antara satu dan tiga bulan hanya mencakup 20% dari total volume perdagangan, sedangkan opsi dengan tanggal kedaluwarsa 30 hari atau kurang mencakup 50% dari total volume perdagangan. Sekitar 80% dari semua volume perdagangan. Lebih jauh lagi, kita memerlukan kurva senyum yang tepat untuk menyesuaikan senyum BS Delta, dan kisaran strike liquid dari opsi jangka pendek ini cukup besar. Faktanya, nilai uang dari opsi yang digunakan dalam analisis empiris kami berkisar antara 0,7 hingga 1,3.

Kami hanya melihat lindung nilai delta dinamis dengan penyeimbangan kembali rutin, yang terjadi setiap delapan jam pada waktu pendanaan atau setiap hari pada pukul 00:00 UTC. Pemilihan desain eksperimen ini didasarkan pada karakteristik pasar opsi Bitcoin yang masih baru dan karenanya akan dijelaskan secara rinci nanti. Biaya transaksi berjangka jauh lebih kecil daripada biaya transaksi opsi. Misalnya, kontrak berjangka memiliki spread berkisar antara 1 hingga 5 basis poin, tergantung pada tanggal kedaluwarsa, namun opsi at-the-money jangka pendek, yang sering digunakan untuk lindung nilai gamma, biasanya memiliki spread sekitar 200 hingga 300 basis poin. poin. Oleh karena itu, lindung nilai gamma jauh lebih mahal daripada lindung nilai delta dinamis biasa. Biaya transaksi untuk menyeimbangkan kembali lindung nilai gamma dapat mengikis laba yang diperoleh dengan mengurangi kesalahan lindung nilai, sedangkan biaya transaksi untuk menyeimbangkan kembali lindung nilai delta kecil, terutama ketika kontrak abadi digunakan sebagai instrumen lindung nilai.

Selanjutnya, Bagian 2 menjelaskan pasar untuk opsi dan futures Bitcoin; Bagian 3 membandingkan karakteristik permukaan volatilitas tersirat untuk Bitcoin dan indeks saham serta membedakan fitur-fiturnya; Bagian 4 menjelaskan kerangka empiris kami. Setiap rasio lindung nilai diperkenalkan sebagai formula BS yang disesuaikan ; Bagian 5 menjelaskan data kami; Bagian 6 menyajikan hasil empiris; dan Bagian 7 menyimpulkan.

2. Opsi Bitcoin dan pasar berjangka

Pada saat penulisan ini, enam bursa mata uang kripto utama menawarkan perdagangan opsi dalam Bitcoin dan mata uang lainnya, serta beberapa token, dengan total volume perdagangan rata-rata harian mendekati \(1 miliar pada bulan Desember 2021. Secara khusus, volume perdagangan dalam opsi Bitcoin baru-baru ini melonjak ke titik tertinggi sepanjang masa, dengan volume perdagangan bulanan rata-rata meningkat lebih dari dua kali lipat dan minat terbuka meningkat lebih dari enam kali lipat dari Januari 2020 hingga Desember 2021. Sebagian besar perdagangan terjadi di bursa opsi Deribit, yang dipindahkan ke Panama untuk menghindari kepatuhan terhadap standar internasional yang ditetapkan oleh lembaga pemerintah seperti Komisi Perdagangan Berjangka Komoditas AS (CFTC) atau bentuk regulasi lainnya untuk melindungi kepentingan pelanggan. Seperti banyak bursa derivatif mata uang kripto tak teregulasi lainnya, yang sering kali terdaftar di surga pajak lepas pantai, platform perdagangan Deribit buka 24/7 dan mematuhi sedikit atau tidak ada protokol "kenali pelanggan Anda". 4,3 juta kontrak (dengan nilai nosional sekitar \)55 miliar) diperdagangkan di Deribit pada tahun 2020, dan 6,2 juta kontrak (dengan nilai nosional sekitar \(290 miliar) diperdagangkan pada tahun 2021. Hasilnya, hanya dalam dua tahun, jumlah kontrak tercatat telah meningkat lebih dari 45%, dan jumlah nosional yang diperdagangkan di Deribit telah meningkat lebih dari 430%. Catatan 4 Sebagai perbandingan, pasar opsi Chicago Board Options Exchange (CBOE) S&P 500 hanya tumbuh sekitar 10% antara tahun 2020 dan 2021. Catatan 5 Di pasar opsi Bitcoin, ukuran kontrak baru, rentang harga kesepakatan yang lebih luas, jatuh tempo yang lebih panjang, dan aset dasar baru dirilis hampir setiap bulan, memperluas pasar derivatif yang sedang berkembang ini ke pedagang ritel dan institusional. Membuat opsi Bitcoin tidak lagi hanya menjadi produk khusus . Pada bulan Maret 2022, Chicago Mercantile Exchange (CME) meluncurkan opsi Bitcoin mikro dalam upaya untuk bersaing dengan platform yang diatur sendiri yang menargetkan pedagang eceran. Namun, pelaku institusional besar juga mengamati pasar opsi dengan sangat cermat, bahkan ada yang menyebutnya sebagai “langkah besar berikutnya.” Catatan 6 Di sisi lain, protokol keuangan terdesentralisasi (DeFi) yang baru muncul seperti Opyn atau Ribbon Finance menawarkan perdagangan opsi tanpa mengikuti kepatuhan peraturan apa pun. Dengan volume perdagangan nosional lebih dari \)500 juta per hari, ini bukan lagi pasar yang dapat diabaikan oleh investor tradisional.

Besarnya volume perdagangan di Deribit menjadikannya bursa paling menarik untuk semua jenis penelitian opsi mata uang kripto. Meskipun CME (dan beberapa bursa lainnya) hanya mencantumkan opsi Bitcoin, hanya 10%-15% dari volume perdagangan opsi Bitcoin yang dapat dikaitkan dengan bursa ini. Deribit sendiri menyumbang lebih dari 90% volume perdagangan opsi Bitcoin. Catatan 7 Salah satu alasannya mungkin karena Deribit beroperasi 24⁄7, sementara CME hanya beroperasi pada hari kerja. Alasan lainnya bisa jadi karena opsi Deribit dimargin dan diselesaikan dalam Bitcoin, meskipun yang mendasarinya adalah nilai USD dari indeks BTC. Untuk memperoleh pembayaran saat kedaluwarsa, selisih antara nilai BTC dalam USD dan harga kesepakatan opsi (juga dikutip dalam USD) dihitung dan hasilnya diubah menjadi Bitcoin menggunakan nilai indeks BTC saat kedaluwarsa. Catatan 8 Perbedaan dalam satuan mata uang antara harga penyelesaian (misalnya Bitcoin) dan harga dasar (misalnya USD) sangat mirip dengan hasil opsi FX kuantitatif, kecuali tidak ada kontrak berjangka atau opsi dalam arah yang berlawanan. Artinya, tidak ada derivatif pada nilai satu dolar Bitcoin, juga tidak ada opsi yang menggunakan nilai satu dolar Bitcoin sebagai dasar. Karena alasan ini, opsi Bitcoin disebut sebagai “opsi terbalik”, dan faktanya opsi ini hanyalah salah satu dari beberapa produk derivatif terbalik, termasuk kontrak berjangka terbalik, yang banyak diperdagangkan di banyak bursa derivatif mata uang kripto. Mereka menarik karena perdagangan derivatif pada persilangan fiat-kripto dapat dilakukan tanpa menggunakan mata uang fiat sebagai agunan dalam akun margin atau untuk penyelesaian kontrak.

Apakah Bitcoin dapat eksis sebagai pasar uang dalam pengertian tradisional masih menjadi bahan perdebatan (Sauer, 2016), tetapi pasar uang terdesentralisasi yang sangat aktif untuk Bitcoin (dan mata uang serta token lainnya) memang ada di banyak lokasi Pertanian dan kumpulan likuiditas yang berbeda. Catatan 9 Oleh karena itu, kita dapat mengkonversi dari USD ke Bitcoin untuk mengukur efek lindung nilai dari model apa pun dalam USD.

Terlepas dari metode lindung nilai mana yang Anda pilih, lindung nilai itu sendiri sederhana. Pedagang membuka posisi dalam opsi dan mengambil posisi berlawanan dalam aset dasar dengan ukuran posisi yang sama dengan nilai Delta opsi. Di pasar tradisional, instrumen lindung nilai biasanya berupa kontrak berjangka dengan jatuh tempo yang sama dengan opsi, karena harga penyelesaian bukanlah instrumen yang mudah diperdagangkan. Untuk Indeks BTC, karena didasarkan pada rata-rata harga Bitcoin di beberapa bursa berbeda, komentar yang sama berlaku. Tetapi ini tidak berarti bahwa instrumen lindung nilai harus berupa kontrak berjangka terbalik dengan jatuh tempo yang sama dengan opsi, karena ada beberapa alternatif inovatif untuk memilih instrumen lindung nilai yang dapat diperdagangkan dalam Bitcoin. Pertama, ada tiga jenis kontrak berjangka dengan tanggal terbatas: kontrak berjangka linier standar, yang tidak berbeda dengan kontrak berjangka pada kelas aset tradisional; kontrak berjangka linier pada Bitcoin terhadap stablecoin USD (seperti Tether), yang diperdagangkan setiap kali harga stablecoin naik. menyimpang dari patokannya terhadap USD; yang memperkenalkan risiko dasar; dan futures terbalik, yang memiliki properti serupa dengan futures linier USD tetapi dimargin dan diselesaikan seperti mata uang kripto. Catatan 10

Opsi Bitcoin juga memiliki alat lindung nilai yang menggunakan kontrak khusus untuk pasar mata uang kripto. Kontrak semacam ini sering disebut sebagai perpetual futures, atau perpetual swaps, atau sekadar “perpetual contract,” dan ini adalah jenis derivatif mata uang kripto yang paling populer. Harganya terkait erat dengan harga spot, menggunakan mekanisme “pendanaan” yang secara otomatis membayar atau menerima sebagian kecil dari posisi bersih setiap delapan jam. Perhitungan persentase ini, yang disebut “tingkat pendanaan,” bervariasi dari satu bursa ke bursa lainnya. Catatan 11 Pembayar dan penerima bergantung pada apakah harga kontrak abadi lebih tinggi atau lebih rendah dari harga spot (BTC). Ketika harga kontrak abadi berada di atas harga spot, tingkat pendanaan bersifat positif dan pengguna yang memegang posisi kontrak abadi panjang perlu membayar biaya, sementara pengguna yang memegang posisi pendek menerima biaya. Yang sebaliknya berlaku apabila harga kontrak abadi lebih rendah dari harga spot. Pembayaran pendanaan rutin antara posisi panjang dan pendek menjaga harga kontrak abadi sangat dekat dengan harga spot.

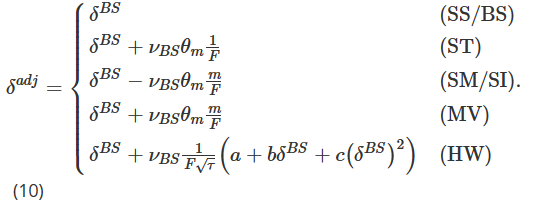

Di Binance, bursa spot dan derivatif mata uang kripto terbesar di dunia, dua pertiga produk perdagangannya adalah kontrak berjangka abadi. Rasio antara spot dan derivatif ini tampaknya menjadi standar di pasar mata uang kripto, seperti yang ditunjukkan laporan CryptoCompare (2022). Pada saat tulisan ini dibuat, delapan bursa mata uang kripto melaporkan rata-rata volume perdagangan berjangka harian yang melebihi \(1 miliar, dengan mayoritas diatribusikan pada kontrak berjangka. Catatan 12 Di sini, bursa yang tidak teregulasi seperti Binance, OKEx, dan Bybit menyumbang lebih dari 65% dari semua perdagangan berjangka. Sebaliknya, bursa saham yang teregulasi, khususnya CME dan FTX US, memiliki pangsa pasar yang jauh lebih rendah, sekitar 25%. Kontrak berjangka Deribit memiliki volume perdagangan harian rata-rata lebih dari \)4 miliar, memberinya cukup likuiditas untuk mempertimbangkan kontrak berjangka ini sebagai instrumen lindung nilai yang sesuai. Akan tetapi, seperti halnya bursa saham lainnya, mayoritas perdagangan dilakukan berdasarkan kontrak berjangka, bukan kontrak berjangka kalender. Untuk melihatnya, Gambar 1 menggambarkan jumlah perdagangan nosional kontrak-kontrak ini yang dicatat setiap hari tetapi dihaluskan menggunakan rata-rata pergerakan 7 hari selama periode dua tahun yang dimulai pada Januari 2020. Jelas, kontrak berjangka abadi memiliki volume jauh lebih besar daripada kontrak berjangka bertanggal terbatas, meskipun untuk yang terakhir kami telah menggabungkan data volume harian untuk ketiga jenis kontrak berjangka, serta data untuk setiap tanggal kedaluwarsa. Pada tahun 2021, volume perdagangan kontrak berjangka hampir empat kali lipat dari tahun sebelumnya. Tabel 1 secara empiris menunjukkan evolusi volume perdagangan ini. Ini menunjukkan volume harian rata-rata dan minat terbuka untuk tiga derivatif Bitcoin utama di bursa Deribit. Volume dan minat terbuka di seluruh produk meningkat secara signifikan antara tahun 2020 dan 2021, kemungkinan besar karena minat terhadap ruang kripto dari bank-bank besar dan perusahaan perdagangan milik sendiri.

Gambar 1. Rata-rata volume perdagangan harian kontrak berjangka dan perpetual Deribit.

Gambar 1 menunjukkan volume harian rata-rata kontrak berjangka (biru) dan total volume rata-rata semua kontrak berjangka lainnya (merah) dari Januari 2020 hingga Januari 2022. Volume harian dihitung dengan mengalikan jumlah total kontrak yang diperdagangkan di Deribit dalam periode 24 jam dengan nilai nosionalnya sebesar $10, lalu mengambil rata-rata selama tujuh hari terakhir. Hasilnya dalam miliaran dolar AS.

Tabel 1. Volume dan minat terbuka derivatif Deribit Bitcoin.

3. Volatilitas Tersirat Bitcoin

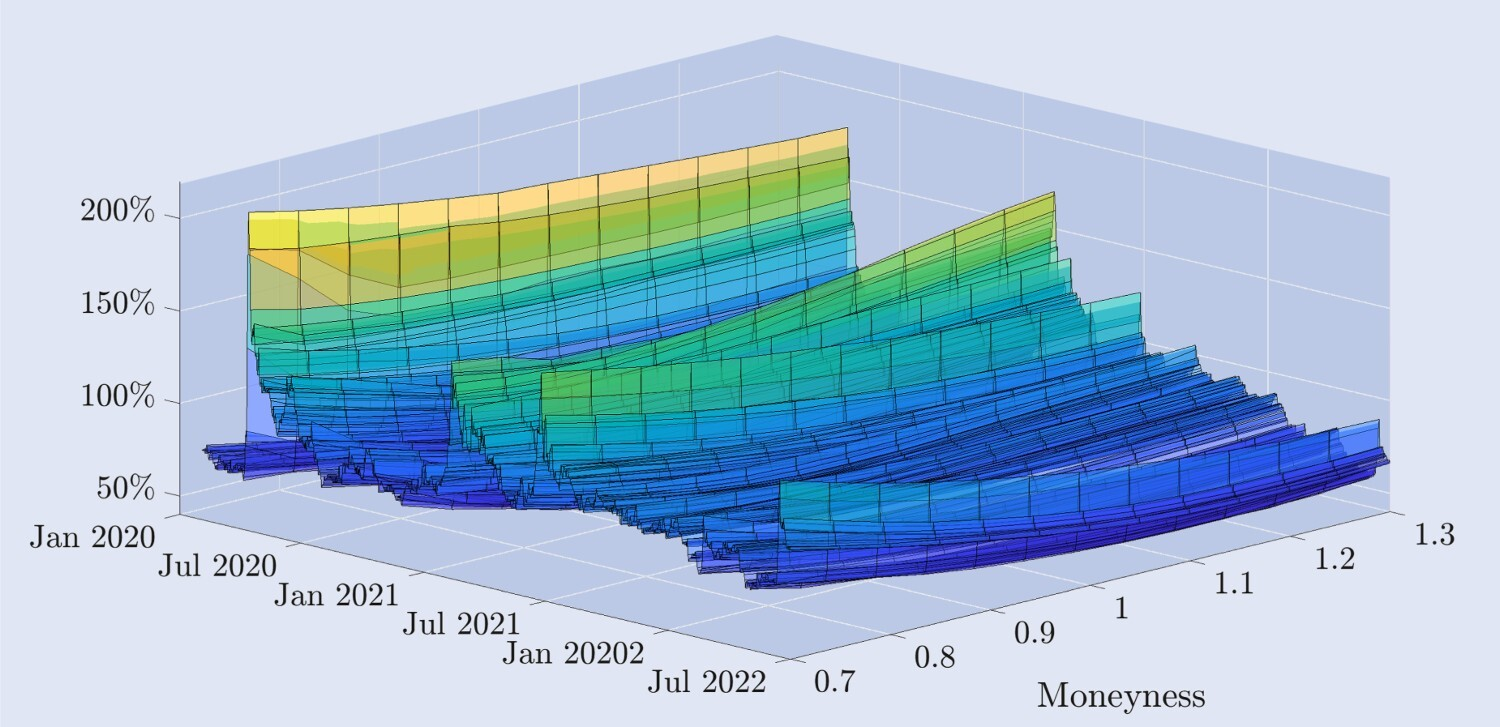

Gambar 2 mengilustrasikan dinamika empiris kurva volatilitas tersirat yang diperoleh dari opsi Deribit, diplot selama periode dua setengah tahun dalam struktur harian. Sumbu moneyness menggambarkan kurva volatilitas yang tersirat dari harga opsi beli out-of-the-money ke opsi jual out-of-the-money, dimana moneyness dari opsi jual out-of-the-money yang dalam adalah 0,7, tingkat moneyness opsi beli yang berada di luar harga pasar adalah 1,3, dan tingkat moneyness opsi at-the-money adalah 1,3. Baik opsi beli maupun opsi jual memiliki tingkat moneyness sebesar 1, dan kami melakukan interpolasi data untuk merepresentasikan tingkat moneyness ini pada periode kedaluwarsa yang tetap yaitu 30 hari. Rincian lebih lanjut tentang data dan penyaringannya diberikan di bagian berikutnya.

Gambar 2. Kurva volatilitas tersirat Bitcoin.

Kurva volatilitas tersirat untuk opsi Bitcoin dengan periode kedaluwarsa konstan 30 hari, mencakup data harian dari 1 Januari 2020 hingga 30 Juni 2022, yang diturunkan dari opsi out-of-the-money dan at-the-money. Harga kesepakatan berkisar antara 30% di bawah hingga 30% di atas nilai indeks Bitcoin saat ini.

Bentuk kurva sangat bervariasi seiring berjalannya waktu. Tak lama setelah peristiwa “Black Thursday” pada bulan Maret 2020, ketika harga Bitcoin turun lebih dari 30% dalam beberapa jam, kurva volatilitas tersirat mengambil bentuk yang condong negatif, yang merupakan ciri khas opsi indeks ekuitas. Yaitu, Volatilitas opsi jual yang bernilai out-of-the-money jauh lebih tinggi daripada volatilitas opsi beli yang bernilai out-of-the-money. Namun, secara umum, opsi Bitcoin memiliki volatilitas tersirat yang jauh lebih tinggi daripada opsi indeks saham. Untuk sebagian besar periode sampel, kurva volatilitas tersirat memperlihatkan bentuk seperti “tongkat hoki”, sementara pada waktu yang sangat tenang, kurva tersebut mendatar menjadi sedikit simetris. Ada pula kasus kemiringan positif, di mana volatilitas opsi panggilan di luar uang jauh lebih tinggi daripada volatilitas opsi put di luar uang. Karakteristik ini tidak umum di pasar opsi indeks ekuitas, di mana istilah “skew” alih-alih “smile” sering digunakan untuk menggambarkannya. Untuk mendukung poin ini, Gambar 3 memberikan pandangan lain tentang senyum volatilitas tersirat. Grafik ini menunjukkan volatilitas tersirat Bitcoin pada berbagai tingkat moneteritas (grafik atas), serta deviasi dari volatilitas ATM, yaitu perbedaan antara volatilitas uang tetap dan volatilitas ATM (grafik bawah). Pada sebagian besar sampel, opsi jual out-of-the-money dengan moneyness 0,7 memiliki volatilitas tersirat tertinggi. Di pasar tradisional (saham), opsi jual yang sangat tidak menguntungkan ini merupakan asuransi yang menarik terhadap jatuhnya harga saham. Misalnya, pada indeks S&P 500, bentuk kurva volatilitas tersirat yang menonjol dan hampir miring linear berarti bahwa opsi yang harganya naik paling tinggi setelah aset dasar turun adalah opsi yang memiliki nilai uang paling rendah. Sebaliknya, Gambar 3 menunjukkan bahwa sebelum kejatuhan pada 12 Maret 2020, kurva volatilitas tersirat Bitcoin relatif simetris. Opsi ATM memiliki volatilitas terendah sekitar 50%, sedangkan opsi put out-of-the-money dan opsi call out-of-the-money memiliki volatilitas yang hampir sama tetapi keduanya lebih tinggi, dengan volatilitas opsi money 0,7 dan 1,3 sekitar 75%. Meskipun demikian, ada senyum asimetris yang jelas dalam kejatuhan itu, dengan opsi jual yang tidak bernilai menghasilkan premi lebih tinggi dari investor yang menghindari risiko apabila harga jatuh tajam lagi. Volatilitas tersirat dari opsi jual 30 hari yang sangat out-of-the-money tiba-tiba melonjak hingga hampir 200%. Bitcoin telah melihat kemiringan negatif yang jelas untuk pertama kalinya, tetapi bentuknya masih jauh lebih datar relatif terhadap bentuk miring yang biasanya diamati dalam opsi indeks ekuitas. Asimetri ini tetap ada, tetapi seiring menurunnya tingkat volatilitas tersirat, bentuk kurva volatilitas tersirat mulai berbentuk senyum lagi.

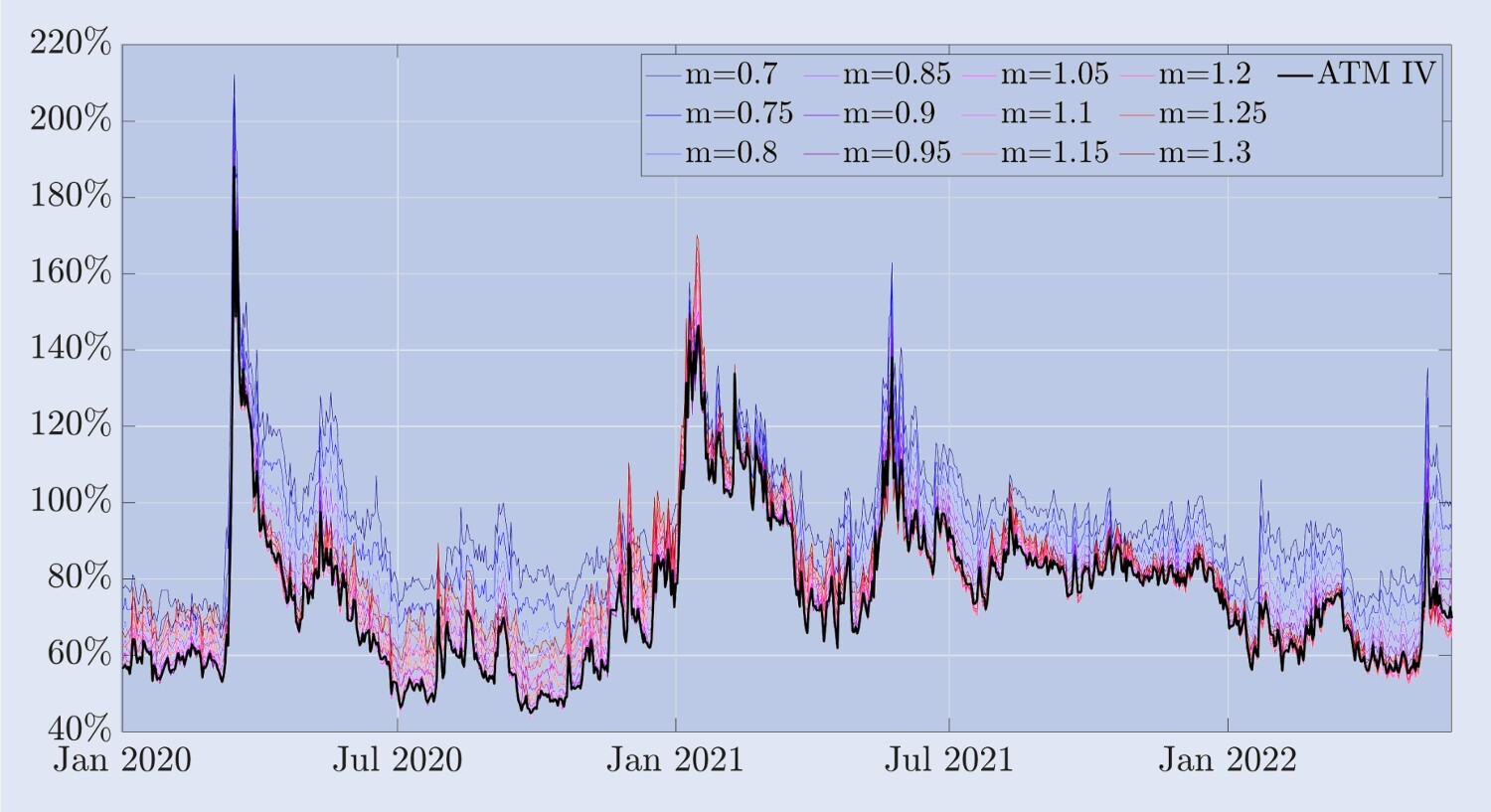

Gambar 3. Volatilitas tersirat Bitcoin dan bias ATM.

Gambar tersebut menunjukkan kurva volatilitas tersirat untuk opsi Bitcoin dengan jangka waktu 30 hari dan rentang waktu 1 Januari 2020 hingga 30 Juni 2022. Kurva dihitung menggunakan opsi out-of-the-money dan at-the-money, dengan harga kesepakatan berkisar antara penurunan 30% hingga peningkatan 30% dalam nilai Indeks Bitcoin saat ini.

Berdasarkan data sampel kami, volatilitas tersirat ATM (at the money) tampaknya merupakan titik terendah kurva senyum dan cenderung condong negatif pada sebagian besar waktu. Namun, tidak seperti opsi indeks ekuitas, kurva tersenyum menunjukkan kemiringan positif yang signifikan selama periode volatilitas tinggi. Misalnya, selama reli Bitcoin pada bulan Juni 2021, kemiringan kurva senyum meningkat dan tetap miring positif selama beberapa bulan. Sementara korelasi antara harga indeks saham dan volatilitas hampir selalu besar dan negatif, korelasi antara harga Bitcoin dan volatilitas tersiratnya tampaknya bergantung pada kondisi pasar. Dari Agustus 2019 hingga November 2020, korelasi antara harga Bitcoin dan volatilitas tersirat ATM 30 hari adalah sekitar -0,42; dalam lima bulan berikutnya, korelasi naik menjadi 0,74; dan pada tahun 2022, korelasi naik menjadi 0,74. Dari Juli hingga November 2017, korelasi antara harga dan volatilitas adalah 0,08.

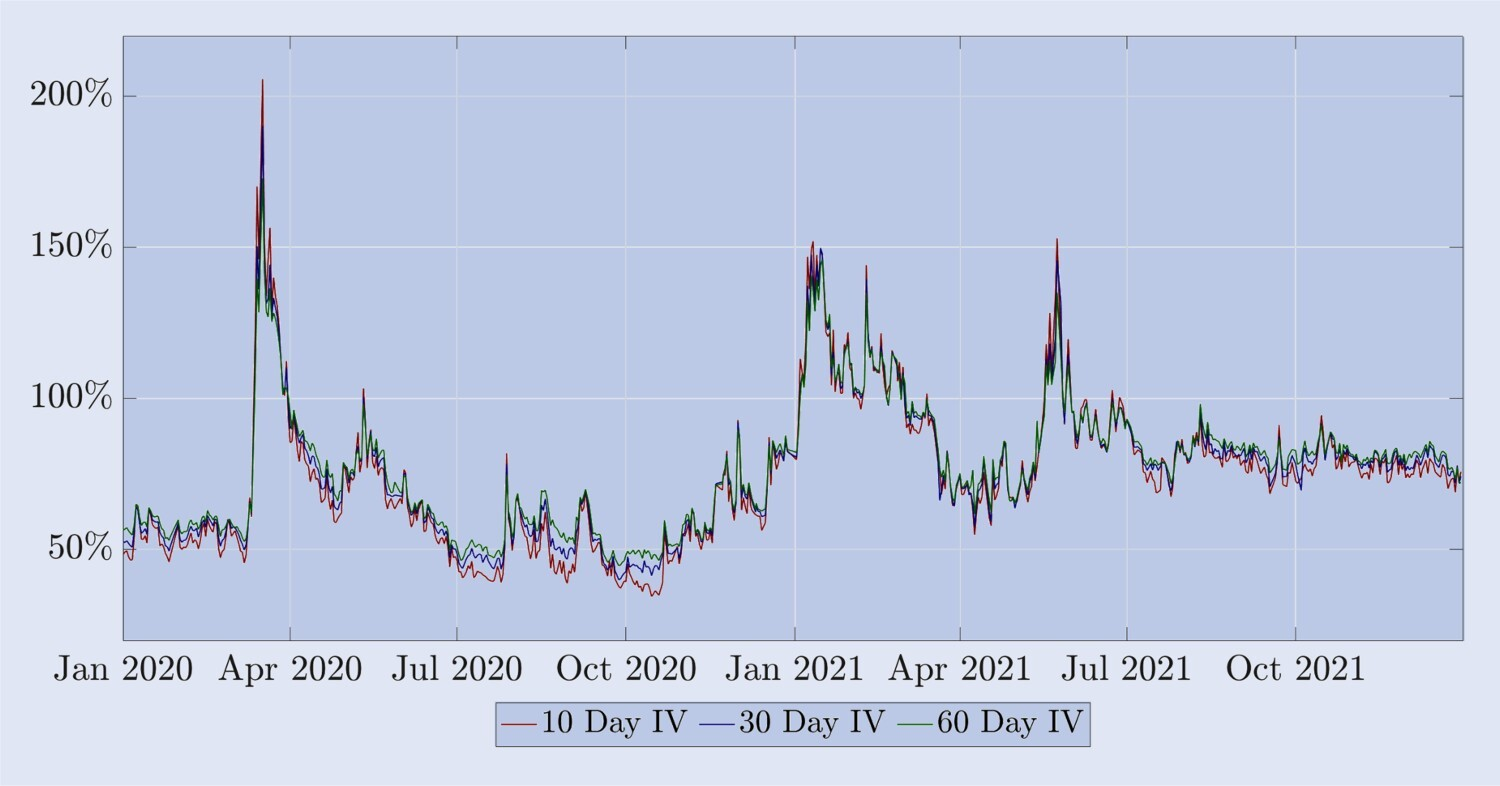

Namun, beberapa karakteristiknya mirip dengan volatilitas tersirat dari opsi indeks saham: (i) volatilitas dari virtualitas yang berbeda sangat berkorelasi dengan volatilitas at-the-money dari jatuh tempo yang sama, seperti yang ditunjukkan pada Gambar 3; Volatilitas tersirat dari Bitcoin adalah Struktur istilah volatilitas menunjukkan fluktuasi teratur antara reverse futures dengan volatilitas tinggi dan forward futures yang relatif tenang. Gambar 4 menunjukkan bahwa, mirip dengan struktur jangka waktu volatilitas indeks saham, volatilitas tersirat Bitcoin memiliki fluktuasi yang lebih kecil dan tren yang serupa selama sebagian besar periode berjangka terbalik.

Gambar 4. Struktur istilah volatilitas tersirat Bitcoin.

Struktur istilah volatilitas tersirat dari opsi Bitcoin, termasuk tanggal kedaluwarsa konstan 10 hari, 20 hari, dan 30 hari, dari 1 Januari 2020 hingga 31 Desember 2021, dihitung berdasarkan opsi at-the-money. Selama periode yang relatif tenang, struktur jangka waktu menunjukkan masa depan yang positif, sedangkan selama periode kejatuhan (terutama pada Maret 2020 dan Juni 2021), yang terjadi adalah sebaliknya.

Kami melanjutkan ke sisa artikel ini dengan menggunakan karakteristik opsi dan berjangka Bitcoin yang kami soroti di atas. Pemegang Bitcoin jangka panjang dapat membeli opsi jual di luar uang untuk melindungi terhadap penurunan harga yang signifikan dan mempertimbangkan untuk melakukan lindung nilai pada posisi spot dengan tepat. Namun, pembuat pasar dan pedagang profesional lainnya secara aktif berpartisipasi dalam lindung nilai delta dinamis karena lindung nilai risiko opsi sangat penting bagi mereka sebagai penyedia likuiditas. Mereka dapat menggunakan BS Delta untuk mencapai lindung nilai ini, tetapi mengingat prevalensi penyesuaian Smile Curve Delta di antara pedagang opsi ekuitas, akan menarik untuk memeriksa efektivitas Delta ini untuk opsi Bitcoin. Kami telah meninjau literatur yang membahas efektivitas delta yang disesuaikan dengan kurva tersenyum untuk lindung nilai opsi indeks ekuitas dan menunjukkan bahwa dalam banyak kasus Delta BS sama efektifnya dengan delta yang disesuaikan dengan kurva tersenyum. Namun, belum ada penelitian sebelumnya yang membahas pertanyaan ini untuk opsi Bitcoin, dan jelas—dari perilaku kurva volatilitas tersirat Bitcoin yang sangat berbeda yang baru saja kita bahas dan serangkaian instrumen lindung nilai baru yang tersedia untuk Bitcoin—bahwa kita tidak bisa begitu saja mengekstrapolasi apa yang diketahui tentang opsi indeks saham untuk menarik kesimpulan tentang lindung nilai opsi Bitcoin. Oleh karena itu, tujuan dari penelitian ini adalah untuk memperkenalkan dan membandingkan berbagai delta yang disesuaikan dengan kurva tersenyum yang umum digunakan oleh praktisi untuk menganalisis efektivitasnya dalam meminimalkan deviasi standar kesalahan lindung nilai pada opsi Bitcoin berdasarkan berbagai pilihan instrumen lindung nilai. Bahkan, penelitian ini dapat diperluas lebih jauh ke tingkat bursa tempat perdagangan opsi dan/atau lindung nilai terjadi. Misalnya, apakah lebih baik menggunakan kontrak berjangka atau perpetual Binance atau Deribit untuk melindungi opsi yang terdaftar di bursa Deribit? Namun, kami tidak membahas tingkat terinci dari masalah lindung nilai opsi Bitcoin dalam studi ini. Setidaknya saat ini, pada saat penulisan ini, pasar opsi Deribit menyumbang lebih dari 90% dari semua volume opsi Bitcoin, dan komunikasi pribadi dengan pembuat pasar opsi Deribit menunjukkan bahwa mereka hanya menggunakan platform berjangka Deribit untuk aktivitas lindung nilai delta.

4. Rasio lindung nilai

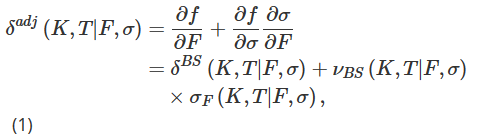

Dalam desain eksperimen kami, kami menulis opsi Eropa standar pada indeks berjangka Bitcoin senilai satu bitcoin dan melindunginya dengan mengambil posisi panjang dalam sejumlah kontrak berjangka. Kontrak berjangka dengan masa kedaluwarsa T memungkinkan para pedagang untuk membuat perjanjian guna membeli atau menjual sejumlah Bitcoin tertentu di waktu mendatang T pada nilai tukar Bitcoin-USD yang disepakati saat itu. Aset dasar untuk kontrak berjangka dan opsi adalah Deribit Bitcoin Index BTC, yang merupakan indeks komposit yang tidak dapat diperdagangkan. Akan tetapi, kita juga dapat melakukan lindung nilai terhadap opsi kedaluwarsa T dengan posisi kontrak abadi, bukan kontrak berjangka kedaluwarsa T. Kita dapat menghilangkan waktu berjalan t dalam notasi kita tanpa menyebabkan kebingungan, dan kita menunjukkan harga pada waktu t dari opsi terbalik dengan harga kesepakatan K dan tanggal kedaluwarsa T sebagai f(K,T|F,σ), di mana F adalah Harga abadi atau harga berjangka yang berakhir pada T, pada waktu t, σ:=σt(K,T|F) mewakili volatilitas tersirat dari opsi, yang juga merupakan volatilitas pada waktu t. Dengan menggabungkan hubungan antara volatilitas dan aset dasar dalam kerangka lindung nilai kami, kami bertujuan untuk mencapai delta yang lebih akurat daripada delta BS, yaitu delta δadj yang disesuaikan dengan senyum berdasarkan aturan rantai.

Dimana δBS adalah delta BS standar, νBS adalah sensitivitas volatilitas harga opsi BS (vega), dan σF = ∂σ/∂F adalah sensitivitas volatilitas terhadap harga, yaitu perubahan volatilitas tersirat terhadap perubahan aset dasar. …. Meskipun BS delta dan vega memiliki rumus bentuk tertutup dan mudah dihitung, kuantifikasi σF relatif sulit dan terdapat banyak metode berbeda.

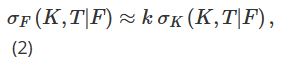

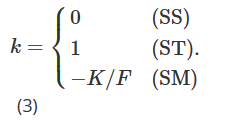

Penyesuaian pertama terhadap delta BS yang kita bahas berakar pada berbagai cara untuk meparameterisasi volatilitas lokal secara berbeda, tergantung pada kondisi pasar saat ini atau “rezim pasar”. Konsep volatilitas lokal telah dikembangkan dalam berbagai literatur akademis, dimulai dengan makalah klasik oleh Dupire (1994) dan Derman et al. (1996). Yang menarik di sini adalah “model lengket”, yang dianjurkan oleh Derman (1999) dalam konteks lindung nilai opsi indeks ekuitas, yang menerapkan parameterisasi volatilitas lokal yang berbeda pada simpul pohon biner yang memodelkan evolusi harga aset dasar. Derman et al. (1996) mengusulkan untuk memperkirakan σF sebagai kemiringan volatilitas tersirat sehubungan dengan harga kesepakatan: Catatan 13

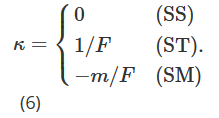

Di antara mereka, σK=∂σ/∂K mewakili turunan volatilitas terhadap harga kesepakatan, dan k harus bergantung pada mekanisme pasar saat ini. Faktanya, Derman (1999) memperkenalkan tiga “model kekakuan” yang berbeda untuk mewakili perilaku volatilitas lokal di bawah rezim pasar yang berbeda. Model Sticky Strike (SS) menggambarkan situasi pasar yang sedang tren dan mengasumsikan bahwa volatilitas tidak bergantung pada pergerakan harga aset dasar di masa mendatang dan, seperti asumsi BS, bersifat konstan dan sama untuk setiap opsi. Dalam mekanisme ini, delta sama dengan delta BS. Catatan 14 Model Sticky Money (SM) (kadang-kadang disebut Sticky Delta) mempertimbangkan pasar yang terikat pada kisaran. Dengan mekanisme ini, volatilitas suatu opsi hanya bergantung pada moneteritasnya (atau setara dengan delta-nya). Oleh karena itu, volatilitas lokal sama pada setiap simpul pohon, tetapi setiap opsi memiliki pohon yang berbeda dengan volatilitas lokal yang berbeda, tergantung pada nilai uang opsi tersebut. Saat harga aset dasar berubah, nilai uang dari opsi berubah dan kita harus berpindah ke pohon yang berbeda untuk menentukan harga opsi. Terakhir, model Sticky Tree (ST) menangkap perilaku volatilitas lokal selama penurunan pasar yang cepat, yaitu menggambarkan penyesuaian kurva tersenyum ketika ada korelasi negatif yang kuat antara volatilitas dan harga aset dasar. Nama model pohon tersembunyi ini berasal dari model volatilitas lokal yang diusulkan oleh Derman dan Kani (1994). Demikian pula, volatilitas lokal adalah fungsi deterministik, tetapi dapat berbeda di setiap simpul di pohon, dan pohon yang sama digunakan untuk menentukan harga semua opsi. Pada ketiga jenis parameterisasi volatilitas lokal ini, nilai k pada rumus (2) akan berbeda tergantung pada mekanisme pasar, seperti yang ditunjukkan di bawah ini:

Crépey (2004) dan Alexander et al. (2012) memperluas perkiraan (2) untuk mencakup ketergantungan keadaan k. Perlu diperhatikan juga bahwa dengan menggabungkan persamaan (1) dan (2) dari Alexander et al. (2012) dengan persamaan (3) dari Alexander dan Nogueira (2007b) dan melakukan beberapa manipulasi aljabar, dapat ditemukan bahwa kurva senyum Bates ( 2005) secara implisit adalah Delta invarian skala , (digeneralisasi dalam Alexander dan Nogueira (2007a)) identik dengan perkiraan uang lengket (SM).

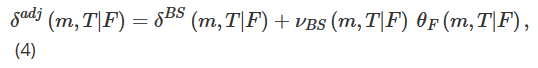

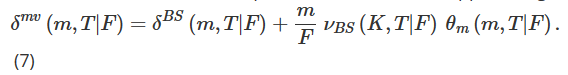

Mengingat volatilitas Bitcoin yang tinggi, kisaran harga kesepakatan yang tersedia dapat bervariasi secara signifikan dari waktu ke waktu. Oleh karena itu, untuk menyediakan suatu kerangka kerja guna mempelajari opsi dengan karakteristik yang sama dalam jangka waktu yang lebih panjang, kami beralih dari harga kesepakatan ke indikator in-the-money. Kami mendefinisikan moneyness m sebagai m=K/F, dan sekarang menggunakan θ(m,T|F)=σ(mK,T|F) untuk mewakili volatilitas tersirat. Dengan menyatakan turunan parsial dari θ(m,T|F) terhadap F dan m sebagai θF(m,T|F) dan θm(m,T|F), kita dapat menulis ulang delta yang disesuaikan (7) sebagai:

Kami menggunakan hipotesis volatilitas lokal yang diajukan oleh Derman (1999) untuk memperkirakan sensitivitas harga-volatilitas θF. Struktur pohon yang digunakan untuk mensimulasikan evolusi harga opsi akan berbeda tergantung pada tiga kemungkinan model pasar: Pasar Tren Stabil (SS), Pasar Rentang (SM), dan Pasar Jump Crash (ST). Oleh karena itu, jika kita mengonversi sticky delta dari Derman (1999) ke dalam ukuran moneter, nilai κ pada (5) akan berbeda-beda, tergantung pada model pasar.

Seperti sebelumnya, Delta yang bebas model, tersirat senyum, dan invarian skala yang diusulkan oleh Bates (2005) dan Alexander dan Nogueira (2007a) identik dengan ukuran uang lengket (SM) Delta dari Derman dan Kani (1994).

Berikutnya, kami mempertimbangkan varians minimum (MV) Delta δmv, yaitu Delta yang meminimalkan varians sesaat dari portofolio lindung nilai Delta. Di sini kami mengikuti perkiraan yang diperkenalkan oleh Bakshi et al. (1997) yang meminimalkan varians lokal. Lee (2001) menunjukkan bahwa penyesuaian rasio lindung nilai MV ini memiliki besaran yang sama dengan (SM) Smile Implied Delta, namun memiliki tanda yang berlawanan, yaitu:

Sebagaimana dijelaskan secara rinci dalam Bab 4 Alexander (2008), dan juga dalam teks-teks lain tentang volatilitas tersirat, delta tersirat smile menciptakan dinamika “senyum mengambang” yang berlawanan dengan intuisi yang juga berarti bahwa ketika volatilitas Ketika korelasi suku bunga-harga besar, maka akan terjadi “senyum mengambang” yang berlawanan dengan intuisi. dan negatif (yakni, terdapat kemiringan negatif yang signifikan), kinerja lindung nilai yang dihasilkan oleh penyesuaian SM secara signifikan lebih buruk daripada BS Delta. Karena penyesuaian MV memiliki tanda yang berlawanan dengan penyesuaian SM, Delta MV harus lebih dipilih daripada Delta BS saat melakukan lindung nilai terhadap opsi indeks ekuitas dan opsi apa pun dengan kurva volatilitas tersirat yang memiliki kemiringan negatif yang signifikan.

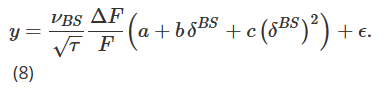

Penyesuaian kurva senyum terakhir kami Delta, dilambangkan δhw, diusulkan oleh Hull dan White (2017). Hal ini diperoleh dengan memperkirakan secara empiris hubungan kuadrat antara nilai absolut PnL ΔP harian dari portofolio lindung nilai BS Delta dan BS Delta. Yaitu:

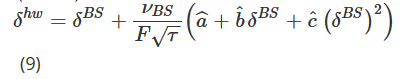

di mana ΔF merupakan PnL harian dari kontrak berjangka. Setelah memperoleh estimasi parameter (aˆ, bˆ, cˆ) menggunakan data historis, Delta Hull dan White (HW) dihitung sebagai berikut:

di mana δBS dan νBS mewakili BS Delta dan vega klasik. Harga dasar saat ini dilambangkan sebagai F, perubahannya dilambangkan sebagai ΔF, dan τ melambangkan waktu kedaluwarsa opsi. Para penulis menghitung estimasi (aˆ, bˆ, cˆ) menggunakan jendela bergulir 36 bulan dan kemudian menganalisis kinerja lindung nilai Delta HW untuk meminimalkan deviasi standar kesalahan lindung nilai harian untuk periode 11 tahun yang dimulai pada Januari 2014. S&P 500 dan opsi indeks saham lainnya. Mereka menemukan bahwa penggunaan HW Delta dapat meningkatkan kinerja hingga 26%. Kesimpulan lainnya didasarkan hanya pada opsi indeks saham, dan mereka berpendapat bahwa HW Delta mengungguli opsi jual untuk opsi beli dan mengungguli opsi in-the-money untuk opsi out-of-the-money. Lebih jauh lagi, mereka mengklaim bahwa HW Delta mengungguli banyak delta lain yang berasal dari berbagai model volatilitas stokastik dan volatilitas lokal saat melakukan lindung nilai opsi indeks ekuitas.

Bagian ini mencakup serangkaian penyesuaian sederhana pada BS Delta yang telah membuktikan efektivitasnya dalam penelitian sebelumnya tentang lindung nilai opsi indeks ekuitas dan kelas aset tradisional lainnya. Pertanyaannya sekarang adalah apakah mereka juga dapat mengungguli lindung nilai Delta BS sederhana di pasar opsi Bitcoin. Pasar opsi Bitcoin kurang matang dibandingkan pasar opsi tradisional, dan volatilitas serta tekanan beli arahnya lebih signifikan, dan pembuat pasar menyeimbangkan kembali inventaris mereka berdasarkan informasi dari tekanan ini. Kami meringkas rasio lindung nilai delta yang disesuaikan dengan BS yang dipertimbangkan dalam studi ini ke dalam rumus tunggal berikut:

Kami menjelaskan konten di atas sebagai berikut:

Bila m=1, yaitu pada opsi at-the-money, penyesuaian MV sama dengan penyesuaian ST; sebaliknya, bila m>1, yaitu pada opsi beli out-of-the-money, Ukuran penyesuaian MV lebih besar daripada penyesuaian ST; bila m, yaitu, Pada opsi jual out-of-the-money, ukuran penyesuaian MV lebih kecil daripada penyesuaian ST;

Penyesuaian MV selalu sama besarnya dan berlawanan arah dengan penyesuaian SM, dan Delta SM juga merupakan Delta invarian skala bebas model (SI) dari Alexander dan Nogueira (2007a), yaitu, Delta dari semua jenis proses lonjakan volatilitas stokastik pada harga opsi Bitcoin;

Tanda-tanda penyesuaian ST, SM, dan MV bergantung pada kemiringan kurva volatilitas tersirat, θm. Ketika memiliki kemiringan negatif, Delta MV dan ST lebih kecil dari Delta BS/SS, sedangkan Delta SM/SI lebih besar dari Delta BS/SS. Ketika memiliki kemiringan positif, Delta MV dan ST lebih besar dari Delta BS/SS, sedangkan Delta SM/SI lebih kecil dari Delta BS/SS.

5. Data

Kami membuat basis data unik dengan mengambil snapshot data pasar opsi Deribit setiap jam selama beberapa tahun menggunakan API bursa. Data ini berisi informasi buku pesanan level 1 untuk semua opsi, kontrak berjangka, dan kontrak abadi. Dalam artikel ini, kami hanya menggunakan data dengan frekuensi delapan jam dan harian, yang mencakup periode dua tahun dari 1 Januari 2020 hingga 1 Januari 2022.

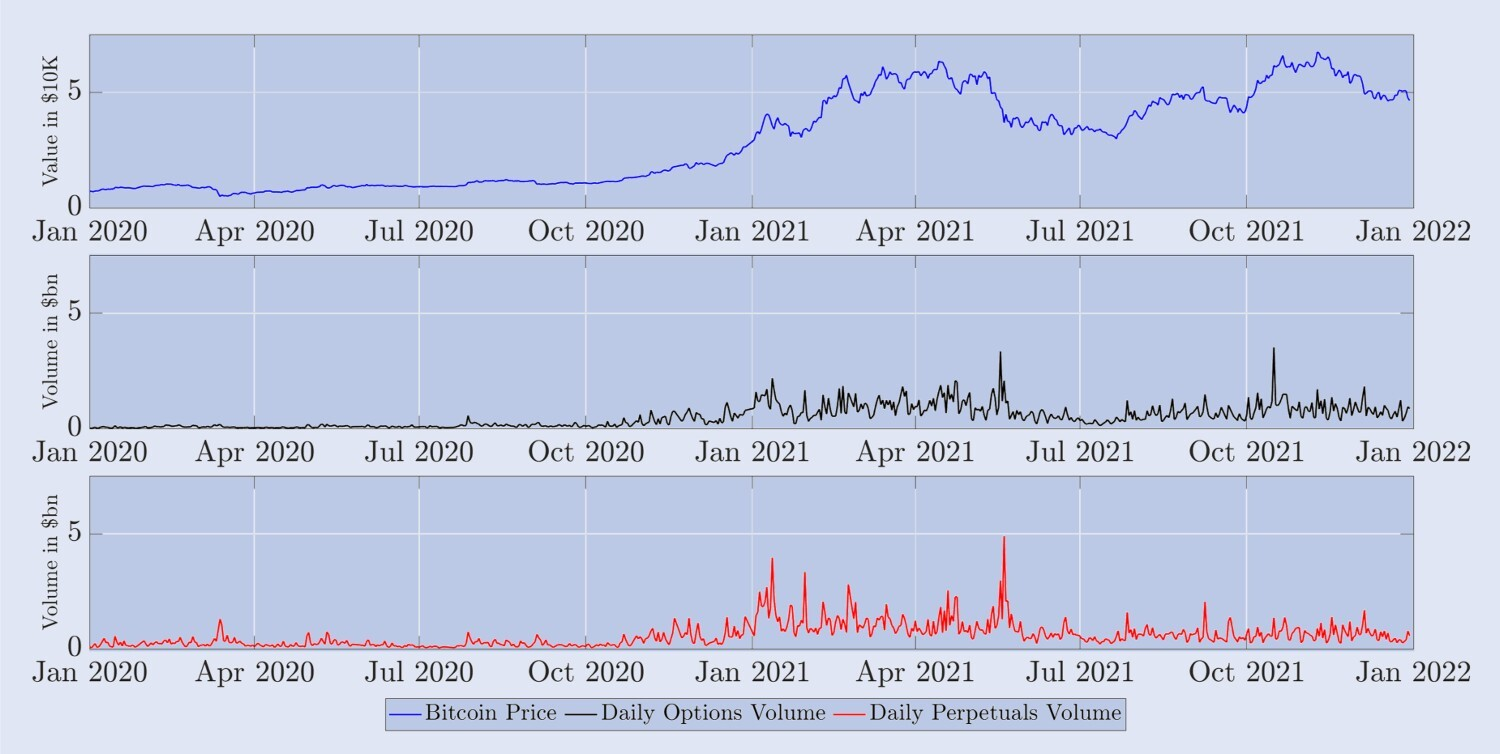

Gambar 5 memplot harga penyelesaian harian indeks BTC (yaitu harga pada pukul 00:00 UTC) dan total volume semua opsi dan kontrak abadi yang diperdagangkan di Deribit selama 24 jam terakhir (dalam jumlah nosional, dalam miliaran USD). . Kontrak berjangka tidak disertakan di sini karena volume perdagangannya jauh lebih rendah daripada kontrak berjangka dan opsi, seperti yang ditunjukkan pada Gambar 1. Selama tahun 2020, indeks BTC naik relatif lambat dari level sekitar \(7.000 hingga kenaikan besar pertama yang dimulai pada November 2020, dengan nilai indeks mencapai hampir \)28.000 pada akhir tahun 2020. Pada tahun 2021, indeks BTC berlipat ganda dari Januari (sekitar \(28.000) hingga pertengahan April 2021 (sekitar \)59.000), dan kemudian turun hampir 50% hingga turun kembali ke \(30.000 pada pertengahan Juli. Harganya mencapai titik tertinggi sepanjang masa sekitar \)69.000 pada 8 November 2021. Panel tengah pada Gambar 5 menunjukkan bahwa selama tahun 2020, total volume perdagangan 24 jam dari semua opsi di Deribit relatif rendah, hampir tidak melebihi \(500 juta. Namun, pada tahun 2021, terdapat pasar yang jelas bergejolak atau sedang tren, dengan volume opsi harian mencapai \)3 miliar. Jumlah kontrak opsi berbeda yang diperdagangkan juga hampir dua kali lipat, dari 4,3 juta pada Januari 2021 menjadi 6,2 juta pada akhir tahun. Grafik di bawah menunjukkan volume perdagangan harian kontrak berjangka, yang mengalami aktivitas perdagangan lebih tinggi pada tahun 2021, khususnya pada paruh pertama tahun ini. Menariknya, pertumbuhan perdagangan kontrak berjangka lebih lemah dibandingkan dengan pertumbuhan perdagangan opsi pada paruh kedua tahun 2021. Yang terakhir kemungkinan disebabkan oleh diperkenalkannya sejumlah kontrak baru pada akhir tahun 2020 dan awal tahun 2021, yang secara bertahap diadopsi oleh para pedagang untuk lindung nilai gamma dan vega. Hal ini mungkin telah meredakan tekanan pada lindung nilai delta dinamis yang sangat aktif pada paruh kedua tahun 2021. Faktanya, seperti yang ditunjukkan Gambar 1, volume perdagangan kontrak berjangka juga turun dalam enam bulan terakhir tahun 2021, bahkan lebih dari kontrak berjangka. Bagaimanapun, menemukan bahwa pola perdagangan pada tahun 2020 dan 2021 sangat berbeda mendorong keputusan kami untuk membagi sampel menjadi dua periode satu tahun.

Gambar 5. Evolusi indeks BTC dan volume perdagangan harian derivatif.

Grafik di atas menunjukkan harga indeks BTC pada pukul 00:00 UTC setiap hari untuk periode sampel dua tahun yang dimulai pada 1 Januari 2020 (atas, grafik biru); volume total 24 jam yang sesuai dari semua opsi di Deribit (tengah, grafik hitam) grafik); dan volume perdagangan harian kontrak abadi (bawah, grafik merah). Nilai indeks BTC dalam satuan $10.000 dan volume perdagangan dalam miliaran dolar.

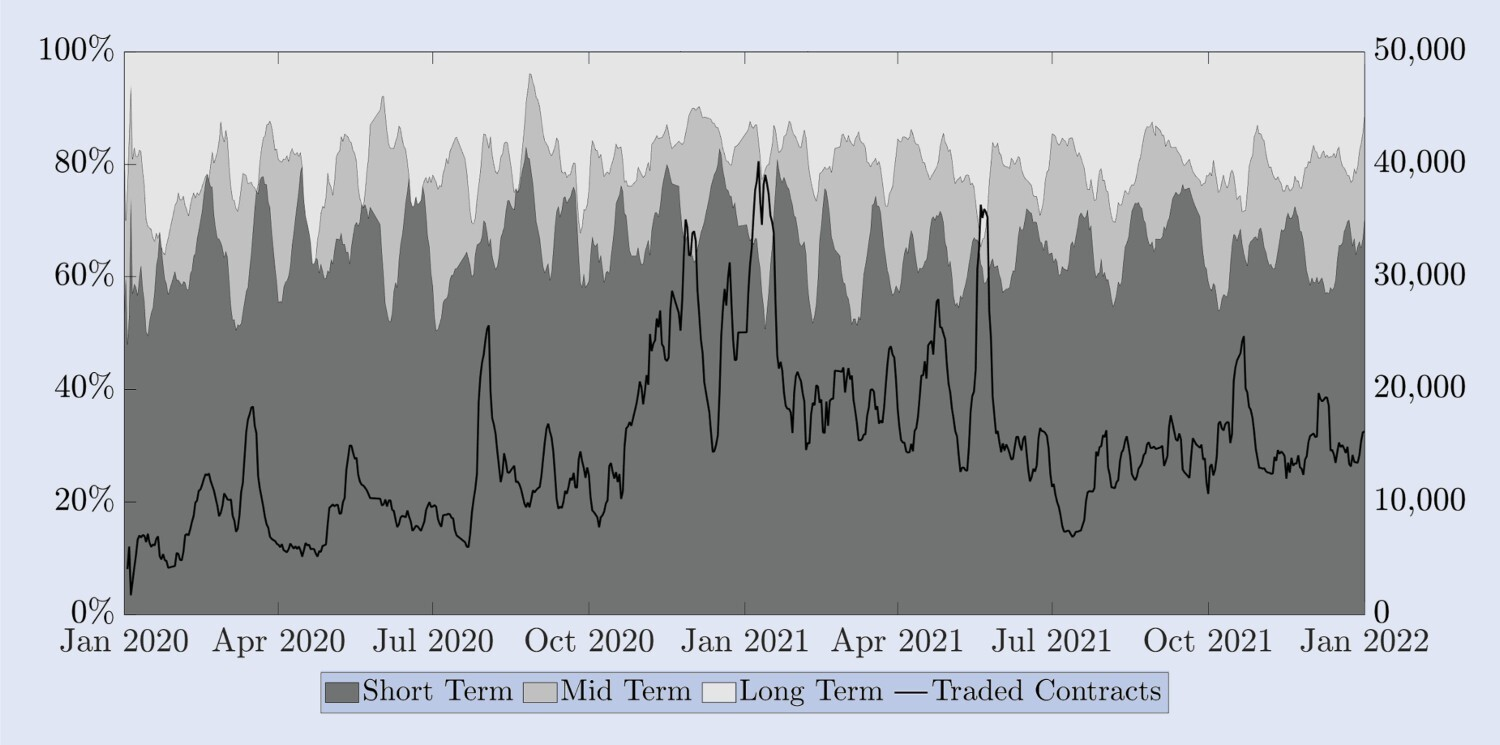

Alexander et al. (2022b) mendokumentasikan banyak perbedaan antara pasar opsi Bitcoin dan S&P 500. Salah satu perbedaan utama adalah proporsi opsi pendek, menengah, dan panjang yang diperdagangkan. Opsi satu bulan pada S&P 500 bersifat jangka pendek, karena sebagian besar perdagangan terjadi antara tanggal kedaluwarsa satu dan tiga bulan. Namun, opsi Bitcoin dengan tanggal kedaluwarsa satu bulan termasuk dalam kategori jangka panjang. Untuk memperjelasnya, Gambar 6 menggambarkan proporsi kontrak yang diperdagangkan berdasarkan waktu kedaluwarsa di Deribit. Garis utuh pada skala kanan menunjukkan jumlah perdagangan untuk semua kontrak yang akan berakhir. Untuk kejelasan, kami menyajikan data ini menggunakan rata-rata mingguan secara bergulir. Pola musiman dalam proporsi opsi jangka pendek (sampai dengan dua minggu) adalah hasil dari kebijakan penjadwalan penerbitan, yaitu kecuali ada opsi bulanan atau triwulanan standar yang berakhir pada minggu tersebut (atau dua minggu), opsi akan diterbitkan yang berakhir pada minggu tersebut (atau dua minggu). Opsi dengan tanggal kedaluwarsa satu minggu (dan/atau dua minggu). Pada skala sebelah kiri, kami menyajikan pangsa jatuh tempo jangka pendek (hingga dua minggu), jangka menengah (antara dua minggu dan satu bulan), dan jangka panjang (lebih dari satu bulan). Untuk melakukan ini, kami menggabungkan semua kontrak yang diperdagangkan setiap hari dalam setiap kategori kedaluwarsa dan menyajikannya sebagai persentase dari semua kontrak yang diperdagangkan, sekali lagi menggunakan rata-rata mingguan jendela bergulir demi kejelasan. Selain pola musiman ini, selama periode dua tahun keseluruhan, hanya sekitar 15% hingga 20% perdagangan dilakukan pada opsi dengan tanggal kedaluwarsa lebih dari satu bulan. Meskipun jumlah kontrak yang diperdagangkan dalam sampel kami meningkat, proporsi kontrak dengan tanggal kedaluwarsa lebih dari satu bulan tetap relatif stabil, seperti halnya proporsi opsi jangka pendek yang kedaluwarsa dalam waktu dua minggu. Faktanya, sekitar 60% dari semua kontrak yang diperdagangkan berada dalam periode kedaluwarsa jangka sangat pendek. Sebanyak 20% hingga 25% kontrak yang diperdagangkan berhubungan dengan opsi “jangka menengah” dengan periode kedaluwarsa antara dua minggu dan satu bulan. Karena opsi dengan periode kedaluwarsa satu bulan mencakup 80-85% dari semua volume perdagangan di Deribit, kami memutuskan untuk memfokuskan penelitian lindung nilai kami pada opsi ini. Opsi dengan jatuh tempo lebih dari satu bulan menunjukkan terlalu banyak harga yang sudah ketinggalan zaman untuk berguna dalam analisis empiris kami bahkan pada frekuensi per jam. Hal ini mendorong kami untuk mempertimbangkan satu opsi di setiap kategori kedaluwarsa yang didokumentasikan di atas. Untuk memudahkan perbandingan, kami memilih opsi kedaluwarsa konstan 10 hari, 20 hari, dan 30 hari sebagai objek penelitian kami, yang masing-masing merupakan proksi untuk tiga kategori kedaluwarsa utama.

Gbr. 6. Tanggal kedaluwarsa opsi yang diperdagangkan.

Skala kiri menunjukkan proporsi opsi jangka pendek (hingga dua minggu, abu-abu gelap), opsi jangka menengah (antara dua minggu dan satu bulan, abu-abu sedang), dan opsi jangka panjang (lebih dari satu bulan, abu-abu muda). ) dalam total volume perdagangan. Garis hitam (skala kanan) mewakili jumlah total kontrak opsi yang diperdagangkan. Semua seri merupakan rata-rata mingguan dari data harian.

Berikutnya kita bahas penyaringan data. Sekalipun kita hanya fokus pada opsi dengan tanggal kedaluwarsa satu bulan, kita tetap perlu menyaring beberapa harga yang sudah ketinggalan zaman, yaitu harga opsi yang volume perdagangannya nol dalam 24 jam terakhir. Likuiditas juga menjadi isu utama untuk data kontrak berjangka dengan masa kedaluwarsa terbatas, karena harga berjangka yang ketinggalan zaman dapat menyebabkan kesalahan dalam perhitungan delta opsi. Oleh karena itu, kami lebih suka menggunakan hubungan call-put parity (PCP) untuk menyimpulkan harga berjangka yang benar daripada menggunakan harga pasar seperti yang kami lakukan untuk kontrak berjangka yang sangat likuid. Jika diperlukan, kami menyaring harga tengah opsi yang melanggar kondisi tanpa arbitrase yang diusulkan oleh Fengler (2009) dan memperoleh kembali volatilitas tersirat dari harga yang tersisa. Perlu dicatat bahwa likuiditas dan aktivitas perdagangan opsi OTM jauh lebih tinggi daripada opsi ITM dengan harga kesepakatan yang sama, jadi kami menggunakan volatilitas tersirat dari opsi jual untuk menghitung kasus m, dan menggunakan volatilitas tersirat opsi beli. Volatilitas digunakan untuk menghitung kasus di mana m ≥ 1. Penting untuk dicatat bahwa perbedaan antara volatilitas tersirat dari opsi beli dan opsi jual ATM hampir dapat diabaikan. Hal ini memungkinkan kita membuat kisi mentah dari permukaan volatilitas tersirat pasar dan kemudian melakukan interpolasi untuk memperoleh harga