Strategi Momentum Alfa

Ringkasan

Strategi Momentum Alpha menilai apakah ada efek Momentum positif dengan menghitung rasio Sharp dan nilai Alpha dari aset yang diindeks. Jika rasio Sharp dan nilai Alpha positif pada saat yang sama, anggaplah aset tersebut sebagai Momentum, lakukan lebih banyak; Jika nilai indikatornya negatif pada saat yang sama, posisi kosong.

Prinsip Strategi

Indikator inti dari strategi ini adalah rasio Sharpe dan Alpha. Rasio Sharpe mencerminkan laba setelah penyesuaian risiko dari aset, dan Alpha mencerminkan laba atas aset relatif terhadap basis pasar. Ketika keduanya positif, itu berarti aset memiliki laba penyesuaian risiko yang lebih tinggi dan kinerja yang lebih baik daripada pasar, jadi lakukan lebih banyak; ketika keduanya negatif, itu berarti Momentum hilang, jadi posisi kosong.

Secara khusus, strategi pertama menghitung rasio Sharpe untuk 180 hari terakhir. Rumus untuk menghitung rasio Sharpe adalah: ((rata-rata tingkat pengembalian harian - tingkat pengembalian tanpa risiko) / perbedaan standar tingkat pengembalian harian. Di sini, rata-rata dan perbedaan standar antara tingkat pengembalian harian yang dihitung menggunakan harga buka dan harga tutup hari sebelumnya.

Alpha dihitung melalui model pasar: Alpha = real return on assets - (market rate of return × Beta). Di sini, rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasionalisasi rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasionalisasi rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio rasio

Oleh karena itu, ketika rasio Sharpe dan Alpha keduanya positif, lakukan lebih banyak; ketika keduanya negatif, posisi kosong.

Analisis Keunggulan

Keuntungan terbesar dari strategi ini adalah bahwa dengan penilaian Momentum, dapat menangkap peluang pertumbuhan di pasar besar dan sebagian saham pada periode tertentu, selain itu dengan mengendalikan risiko, dapat menghindari bencana saham jangka panjang. Analisis spesifiknya adalah sebagai berikut:

Perhitungan rasio Sharpe mencerminkan situasi Momentum di periode terakhir, dan dapat menangkap beberapa periode kenaikan harga saham dan saham. Perhitungan Alpha mencerminkan keuntungan yang lebih besar dari acuan relatif, dan dapat menghilangkan acuan yang lebih lemah.

Dengan mempertimbangkan rasio Sharpe dan Alpha secara komprehensif, serta mengendalikan Momentum jangka pendek dan panjang, dapat lebih akurat menentukan apakah memiliki Momentum positif.

Ketika Momentum menghilang, berhentilah tepat waktu untuk menghindari kerugian besar. Ini adalah strategi untuk berhenti tepat waktu setelah kenaikan harga.

Strategi ini lebih stabil dan lebih fleksibel dibandingkan dengan indikator Momentum tunggal, dan dapat digunakan untuk saham dan pasar modal.

Analisis risiko

Meskipun ada beberapa keuntungan dari strategi ini, ada risiko berikut:

Indikator Momentum mungkin ada penarikan balik. Ketika pasar berbalik, saham Momentum mungkin menghadapi penurunan yang lebih cepat. Saat ini strategi akan rugi besar. Parameter dapat disesuaikan sesuai, atau mempertimbangkan untuk digunakan dengan kombinasi indikator lain.

Perhitungan indikator rasio Alpha dan Sharpe memiliki keterlambatan waktu. Ketika pasar berubah dengan cepat, nilai indikator mungkin terlambat dan tidak dapat mencerminkan perubahan tren terbaru secara tepat waktu.

Posisi kosong yang tidak terkendali dapat menyebabkan risiko yang terlalu terkonsentrasi. Anda dapat mempertimbangkan untuk mengontrol ukuran posisi sesuai dengan situasi pasar atau kondisi keuangan.

Data retesting mungkin tidak cukup, efek disk nyata diragukan. Perlu menambah periode waktu yang lebih lama dan verifikasi retesting dari varietas yang berbeda.

Arah optimasi

Strategi ini juga dapat dioptimalkan dalam beberapa hal:

Peningkatan mekanisme stop loss. Jika harga mengalami penurunan dalam satu hari yang lebih besar, Anda dapat mengatur titik stop loss untuk menghindari kerugian besar.

Meningkatkan manajemen posisi. Mengontrol jumlah uang yang digunakan untuk setiap posisi berdasarkan indikator seperti fluktuasi pasar. Mengurangi risiko kerugian tunggal.

Parameter Optimasi. Parameter dapat diuji untuk periode waktu yang berbeda, sehingga lebih sesuai dengan karakteristik standar dan kondisi pasar yang berbeda.

Tambahkan kondisi penyaringan. Anda dapat mengatur kondisi lain seperti volume transaksi atau volatilitas. Hindari jatuh ke dalam beberapa Healthcare yang goyah atau perangkap likuiditas rendah.

Kombinasi dengan strategi lain. Dapat dipertimbangkan untuk digunakan dengan kombinasi strategi pelacakan tren yang serupa. Dapat meningkatkan stabilitas efek dan dapat menyebarkan risiko dari strategi tunggal.

Meringkaskan

Strategi Momentum Alpha secara dinamis menangkap peluang Momentum yang positif dengan menilai risiko aset yang disesuaikan dengan pendapatan dan kinerja pasar relatif secara bersamaan. Dibandingkan dengan indikator Momentum tunggal, strategi ini memiliki penilaian yang lebih akurat, cakupan yang lebih luas, dan ketahanan terhadap risiko yang lebih kuat. Namun, strategi ini masih memiliki risiko penarikan dan keterlambatan tertentu, yang perlu dioptimalkan berulang kali dan digunakan dalam kombinasi dengan strategi lain untuk mendapatkan keuntungan yang stabil di real-time.

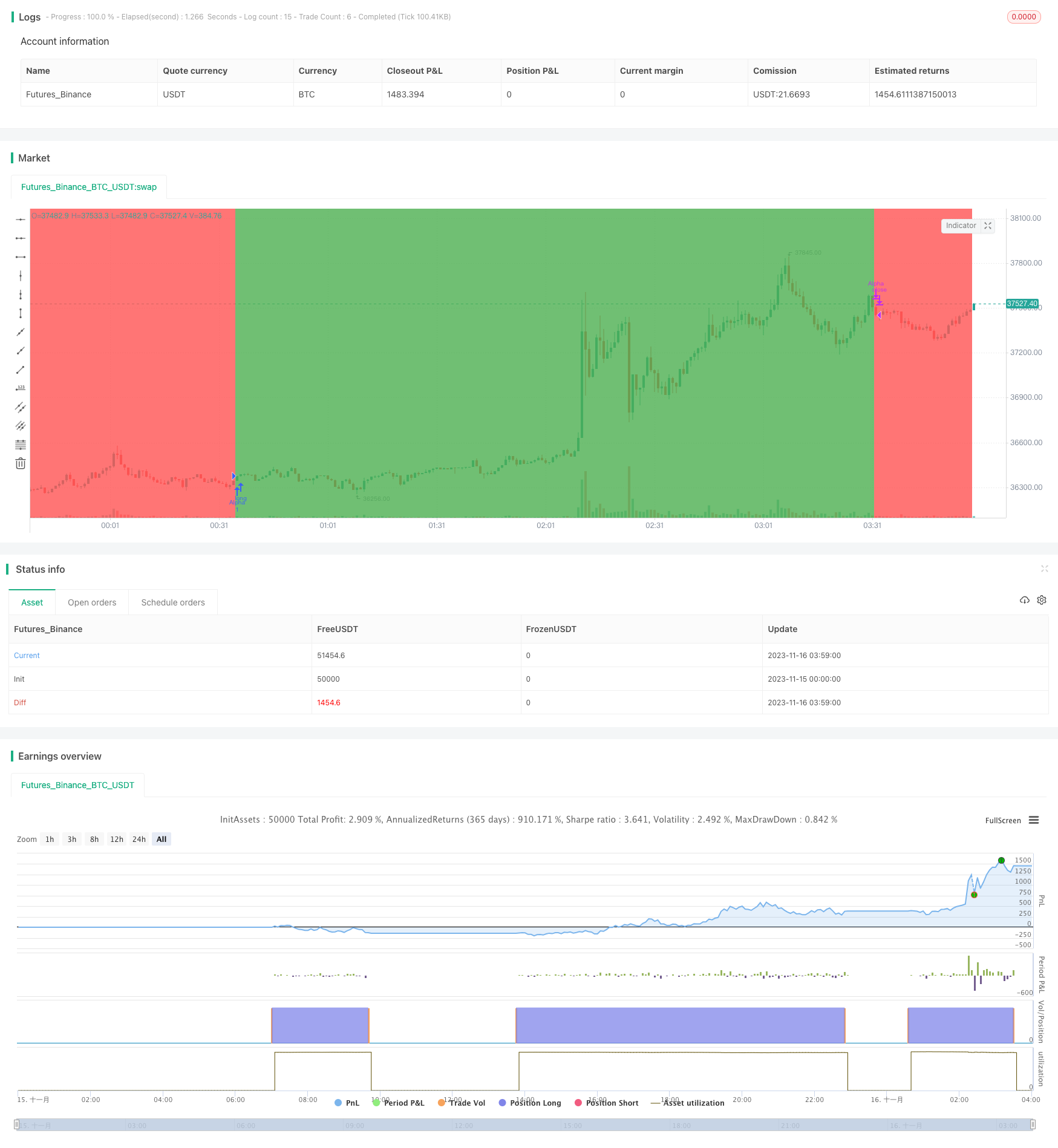

/*backtest

start: 2023-11-15 00:00:00

end: 2023-11-16 04:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("Alpha strategy - simple version", overlay=true)

//by NIKLAUS

//USE ON DAILY TIMEFRAME TO DETECT MOMO STOCKS & ETFs AND TRADE THEM

//USE ON 5MIN CHART FOR INTRADAY USAGE

//examples to try this on: GER30, NAS100, JPN225, AAPL, IBB, TSLA, FB, etc.

//This Strategy goes long when Sharpe Ratio is > 1 and Alpha against the S&P500 is generated. It exits when conditions break away.

//https://en.wikipedia.org/wiki/Alpha_(finance)

//------------------------------------------------------------------------------------------------------------------------------------

//Alpha is a measure of the active return on an investment, the performance of that investment compared to a suitable market index.

//An alpha of 1% means the investment's return on investment over a selected period of time was 1% better than the market during that same period,

//an alpha of -1 means the investment underperformed the market.

//Alpha is one of the five key measures in modern portfolio theory: alpha, beta, standard deviation, R-squared and the Sharpe ratio.

//simplified sharpe

src = ohlc4, len = input(180, title = "Sharpe/Alpha/Beta Period")

pc = ((src - src[len])/src)

std = stdev(src,len)

stdaspercent = std/src

sharpe = pc/stdaspercent

//alpha

sym = "BTC_USDT:swap", res=timeframe.period, src2 = close

ovr = request.security(sym, res, src2)

ret = ((close - close[1])/close)

retb = ((ovr - ovr[1])/ovr)

secd = stdev(ret, len), mktd = stdev(retb, len)

Beta = correlation(ret, retb, len) * secd / mktd

ret2 = ((close - close[len])/close)

retb2 = ((ovr - ovr[len])/ovr)

alpha = ret2 - retb2*Beta

//plot(Beta, color=green, style=area, transp=40)

smatrig = input(title="Sensitivity", defval=2, minval=1, maxval=3)

bgcolor (sma(sharpe,len/smatrig) > 1 and sma(alpha,len/smatrig) > 0 ? green : red, transp=70)

if (close > open) and (sma(sharpe,len/smatrig) > 1) and (sma(alpha,len/smatrig) > 0)

strategy.entry("Alpha", strategy.long)

strategy.close("Alpha", when = (sma(sharpe,len/smatrig) < 1) or (sma(alpha,len/smatrig) < 0))