ダイナミックな視点からWin-Winの選択肢

0

0

2020

2020

ダイナミックな視点からWin-Winの選択肢

流動性の溢れ出しと利用の多様性から来る 価格設定が科学であるならば,取引とヘッジングは芸術である.ダイナミックヘッジングとヘッジングの必要性は,オプションのあらゆる種類の戦略リスクから生じる.どんな次元,どんな視点の戦略であれ,潜在的な利益の源として排除できないリスクが存在する.ダイナミックヘッジングとヘッジングの科学性は,オプションの数値化ネットワークから生じる.どんな次元,どんな視点のリスクであれ,量化測定が可能であり,量化管理方案を生成する.ダイナミックヘッジングとヘッジングの共通性は,流動性の外溢と使用量の多様性から生じる.

- #### オプションのリスク概要

オプションの買い手リスク

オプションの買い手は,オプションの権利者とも呼ばれ,オプションの買い手は,取引の最終日に標識された資産の購入または販売の権利を行使するときに,義務付けられた当事者は,オプションの買い手の要求を無条件に満たさなければなりません.

したがって,オプションの購入者が負う最大リスクは権利金にロックされ,最大利益は無限である.しかしながら,オプションの購入者が特別な注意を必要とするいくつかのリスク点がある.

- 権利と金銭のリスク

オプションの購入者の利益は,オプションの売買の権利金の差額から生じます.投資家は無限の損失の可能性はありませんが,標識された資産の価格が不利な方向に変化した場合,投資家はすべての権利金を失う可能性があります.したがって,投資家は良い止まり止まりの意識を構築する必要があります.

- 高プレミアムリスク

虚価オプションは,期日時点で時価と権利金価の両方が0に戻り,期日前に急激な変動により価格上昇が起こり,投資家がこの時点で追放してオプションを購入した場合,不動産バブル時に追放した投資家のように,期日中に損失に直面する可能性があります.

- #### オプションの売り手のリスク

オプションの売り手は通常,オプションの義務当事者として定義され,オプションの買い手が取引の最終日に対象資産の購入または売却の権利を行使するとき,義務当事者はオプションの買い手の要求を無条件に満たさなければならない.オプションを単に売ることで,最大の利益は権利金収入にロックされ,負う損失は大きくなる可能性があります.

- 担保金リスク

オプションセラーは,取引過程で保証金を支払い,オプション価格の変化に応じてそれに合わせて調整する. 期貨と同様に,保証金が不足すると,それに応じて追加保証金が必要である. 保証金が強平線に触れたとき,オプションセラーは強平リスクがある.

- 巨額の損失のリスク

オプションの利回りは非線形であるため,オプションセラーの最大利回りは権利金収入にロックされる.指名された資産価格が不利な方向に変化したとき,オプションセラーは最大損失概念を持たない.これはオプションセラーの投資家のリスク管理意識と止損意識に高い要求がある.

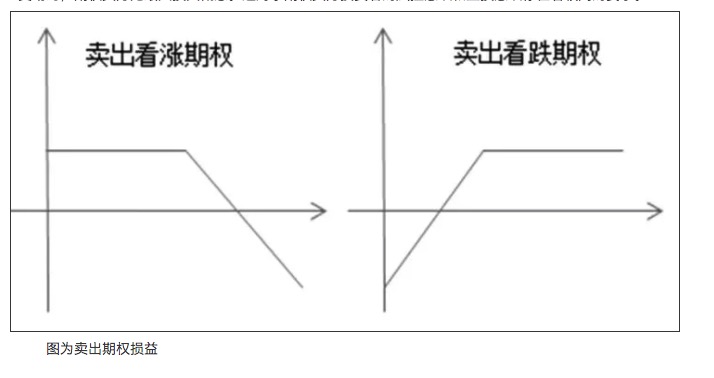

【1】

オプションの売却から得られた利益

- 流動性のリスク

流動性リスクとは,投資家が指定価格で取引を適時に行うことができないというリスクであり,オプションの売り手と買い手の共同リスクであり,金融市場において広く存在している.

- #### オプションのダイナミック・ヘッジ

静的では,広範囲のセールス戦略などに無限のリスクが伴うが,大道は単純で,急いで破れない.戦略の調整,部位調整,動的ヘッジなどの小さなスキルのおかげで,リスクはコントロールできるのは難しいことではない.

- デルタの意味

オプションデルタは,指数値の変動によって引き起こされるオプション価格の変動を測定する.数学的意味では,オプション価格の変動量と指数値の変動量の比率,またはオプション価格対指数値の偏導関数である. 例を挙げると:

ある豆180”のオプションのデルタは0.5であり,他の要因が変わらなければ,その豆180”の契約価格は1元/トン,オプション価格は0.6元/トン増加する.

- 関連法則

デルタ+デルタ=1。

- 標識の価格の影響法則

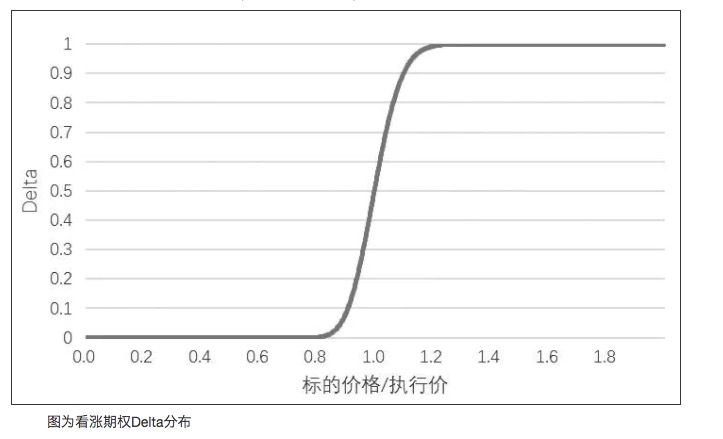

オプションデルタの変動範囲は0から1で,深さの真値は1に,深さの虚値は0に傾向がある.

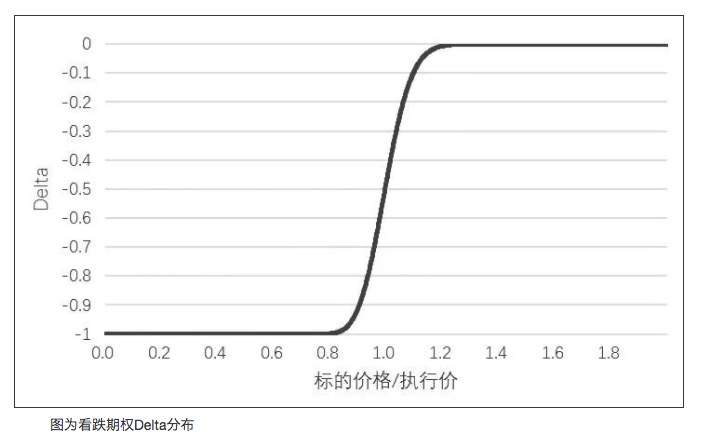

ダウンオプション デルタの変動範囲は-1から0で,深さ実値は-1に,深さ虚値は0に傾向がある.

【2】

オプションのデルタ分布を見る図

【3】

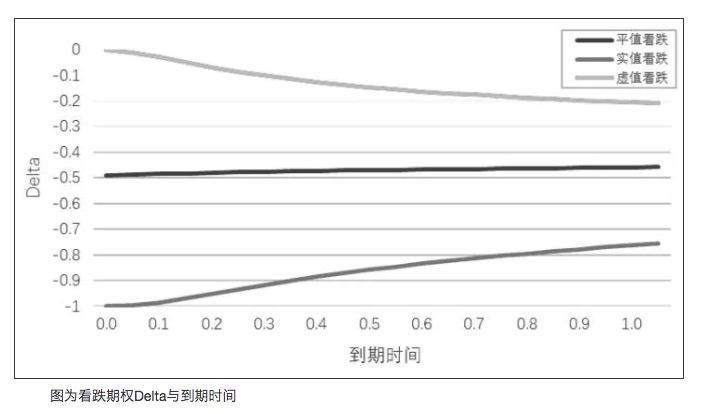

ダウンオプションのデルタ分布図

- #### 4. 期限切れの法則

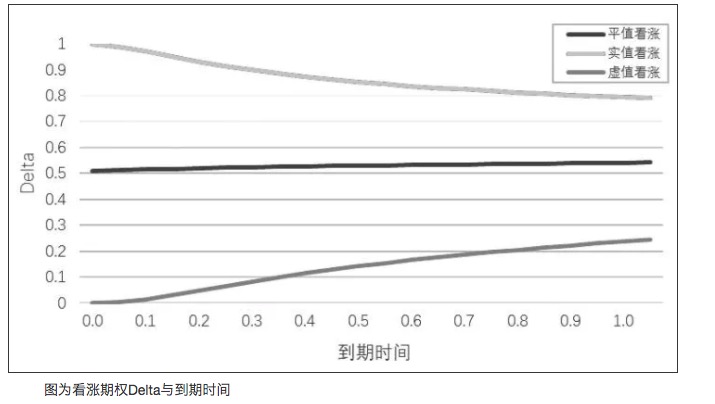

期日が近づくにつれて,実価オプションのデルタ絶対値は1へと進み,平価オプションのデルタ絶対値は0.5近くを維持し,虚価オプションのデルタ絶対値は0へと進みます.

【4】  デルタオプションの有効期限と有効期限のグラフ

デルタオプションの有効期限と有効期限のグラフ

【5】  デルタと期限のグラフ

デルタと期限のグラフ

- #### 5. 波動率の影響法則

他の要因は変わらない場合,変動率が上昇すると,オプションの絶対値デルタは徐々に0.5に近づく.つまり,虚擬オプションのデルタ値は上昇し,実在オプションのデルタ値は低下する.変動率が小さくなると,虚擬オプションのデルタ値は低下し,実在オプションのデルタ値は上昇する.変動率が非常に低いとき,平衡オプションのデルタも1に近づく.実際には,変動率のデルタへの影響法則は,期限の影響法則に類似している.

- #### 6. デルタ・ニュートラルとヘッジアップ

時には,投資家は,ポートフォリオが標識されていない価格変動の影響から守られたことを望んでおり,このようなポートフォリオはデルタ中性ポートフォリオと呼ばれ,この効果を達成するために,ポートフォリオにデルタ・フージングを行う必要があります.例えば,M1801期貨契約は2860元/トンで,投資家は,以下のように広範囲ポートフォリオを構築して販売します.

この時点で,M1801期貨の価格が1ポイント上昇し,この投資家は300元を損失する.ポートフォリオを中立にするために,投資家は30期間の期貨契約を購入する必要がある.実際には,デルタは,価格,期限,および波動率の変化に合わせて変化する.デルタは衝動的な動きに中立である.収束時に,標識の価格の変化により,広いクロスポートフォリオの純デルタが10に変化する.この時点で,投資家は10期間のM1709期貨契約を売却または買い戻し,オプション期貨ポートフォリオのデルタを中立に調整する必要があります.

- #### 7. 障害と思考

注目すべきは,上記のデルタ・ファージングも事後の調整であり,市場と手数料に遅れをとり,受動的に従うという難点があることである.異なるファージング機構,異なるギリシャ計算方法により,異なる利益曲線とファージング結果が生じます.異なるデルタ・口と市場状況の特徴に直面して,投資家は異なるファージングツールを選択することもできます.資金が許容する場合には,投資家は小区間変動に対応して逆位を売り,同期貨または強い市場状況に対応してオプションを購入することができます.適切なファージング機構と適切なファージングツールを探し出すことは,デルタ・ニュートラル・ファージングの鍵である.

変動率分布からオプションのヘッジの難しさ

波動率は,対価指数の価格の波動速度と方向の測定であり,その具体的な数値は,日利率の年率標準差である.現在の深300指数は2000点であると仮定し,トレーダーは,現在の市場の年率の波動率は20%であると考え,毎日の波動率は約1.25%である (25点).

オプションの定価は,変動率の測定に依存し,その背後には顕著な現実的意味がある. 変動率が高くなるほど,利回り基準が0から遠く離れていることが示され,変動幅が0から遠く離れていることが示され,潜在的に大きなトレンドまたは大きな振動から抜け出す可能性も大きくなる.

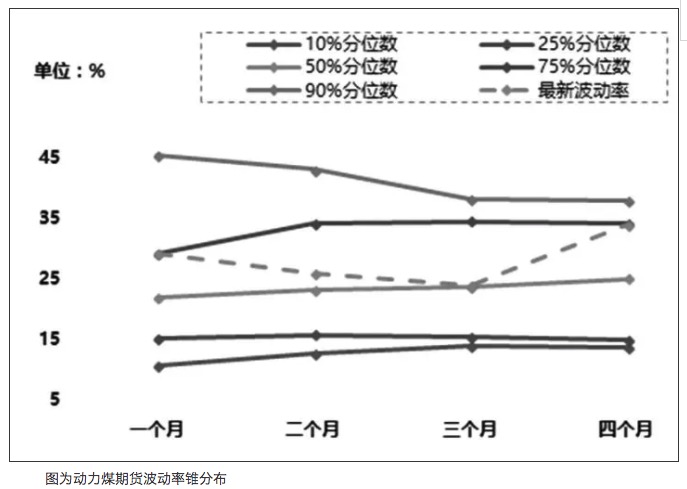

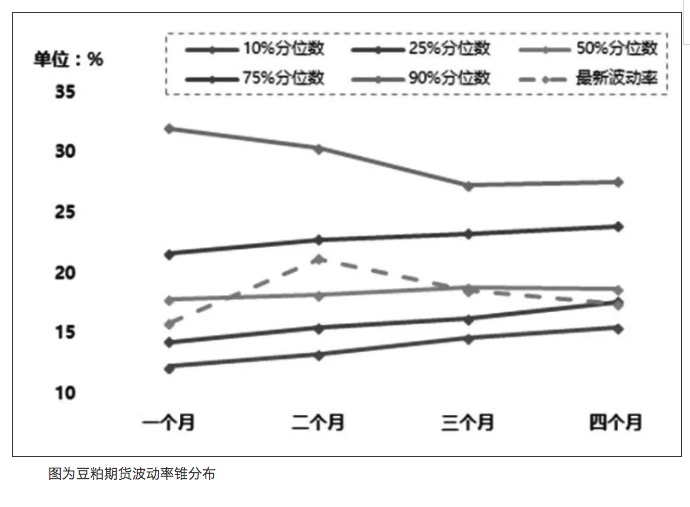

- 変動率の分布

基差走行と同様に,指数期貨の波動分布が集中し,変化が規則的に強み,波動が少ない場合,オプションのヘッパーとオプション戦略の構築により高い安全限界がある.波動率のは平均回帰の理念に基づいているため,波動率の将来の走行と極端な状況が分析可能である.我々は,動力石炭主力契約と豆主力契約の歴史的データに基づいて,相応の波動率のを図示した.

【6】

動力石炭期貨変動率の分布図

【7】

豆期貨変動率の分布図

2. 変動率予測

GARCHモデル族は,期待される返答の長期平均方差のレベル項を導入し,EWMAが波動率平均値の回帰を実現できないという問題を解決した.GARCHモデル分析の結果は,推定量,サンプリング頻度,予測方法の影響を受け,波動率と同様に,重大イベント,基本情報,財務面情報などの要因の影響を総合的に反映することができなかった.

- #### デルタ曲線の形からオプションのセーフジングの難しさ

ダイナミックなデルタ中立の策略は,広く適用され,リスクを効果的に制御するものの,デルタの保全区間に基づいたものであれ,デルタの変動幅を固定したものであれ,いずれも,デルタが異なる期間の構造とオプションの含有波動率の下での変動特性の対照性業績への影響を効果的に補うことはできません. その理由は,異なるオプション期限構造では,時間衰退因子のガンマへの影響を有効に考慮することができないため,契約が期日に近づくほど,平準付近のガンマの変動が劇的になるからである.同じ頻度とスペンスの自動化によるヘッジアップのみをすれば,低ヘッジアップ頻度による大きなポジションの隙間の問題に直面するであろう.

オプションの基差から見ると

2015年の株式市場の大幅な下落が始まって以来,上証50指数期貨 ((IH) は大幅な利回りがあり,徐々に回収する全体的な傾向を示している.すなわち,IHのヘッジを売却した投資家の場合,基差の徐々に回収は,その潜在的リスクであり,そのヘッジの無効性を引き起こす可能性がある.さらに,50ETFの配当制度は,利回りの呈現が一定の季節的変化を招き,オプションの冲击に追加的な混乱を加えている.もちろん,投資家は,季節的規則の分析に基づいて,相応の套利戦略を設計することもできる.

商品オプションでは,商品の各月の基差が10%も変わらないか,または強い規則性があるか,または基本的要因に強い影響を受ける.契約間のオプションのヘッジが基差の変化の消費を効果的にカバーできなければ,ヘッジの効果と全体的な損失を大幅に割引する.

- #### オプションの種類からオプションのヘッジの難しさ

アメリカ式オプションは,期限前にいつでも,または期限日に行使することができる.ヨーロッパ式オプションの所有者は,期限日にのみ行使することができる.白糖オプションと豆オプションは,アメリカ式オプションである.

- オプションは波動率を含んでいる アメリカ式オプションの買い手は,期限日またはそれ以前に任意の取引日に行権を行うことができる.現在,大商店はBAWを豆オプションの価格に,商店は二叉木モデルを白糖オプションの価格に採用している.

一般的な投資家にとって,最も直感的な感覚は,同じ状況下でのオプションの暗示波動率の違いである.アメリカ式オプションは,前期権のプレミアムがあるため,ヨーロッパ式オプションと比較して,暗示波動率の微妙な違いがある.

商品オプションの決済には,閉算価格ではなく,閉算価格で計算される潜在波動率が含まれます. 計算によると,閉算価格で計算された潜在波動率は,閉算価格よりもわずかに上昇します. 2. 前進権

アメリカ式オプションの購入者は,前進権を持つ権利がある.注意すべきは,前進権は,オプションの時間価値を放棄し,波動率の上昇から得られる潜在的利益を放棄することである.

買い手側が支配権を握った後,売り手側のポジションの配置は必ず変化する. ポジションの被動的な取得に対するヘッジ処理は,滑り点,手数料,および標識価格に関する問題である. 同時に,オプションの買い手には支配権を放棄する権利があり,オプションの売り手にとっては,割り当てられる可能性がある支配権ポジションの概要の数を推定する必要がある.

-

オプション正プレミアム効果

- トランザクションの立体化

オプションの価格は,指数の値だけでなく,期間の期間,指数の価格の変動幅などの要因の影響を受け,方向,時間,波動率を中心に3つの大メリットと戦略の次元を形成します.

方向性上では,投資家は従来の期貨価格変動の差分利益を実現するだけでなく,振動的な状況にうまく適応することができ,オプションのレバレッジ効果を有効に活用して利益の倍数を拡大することもできます.

例えば,2017年10月13日,豆期貨が約3%上昇し,半仓で期貨の多頭買取を行う場合,投資家は14%の正利益を得ることができ,半仓で期権の虚価一基買取を行う場合,約50%の正利益を得ることができました.

- 風力制御の次元可視化

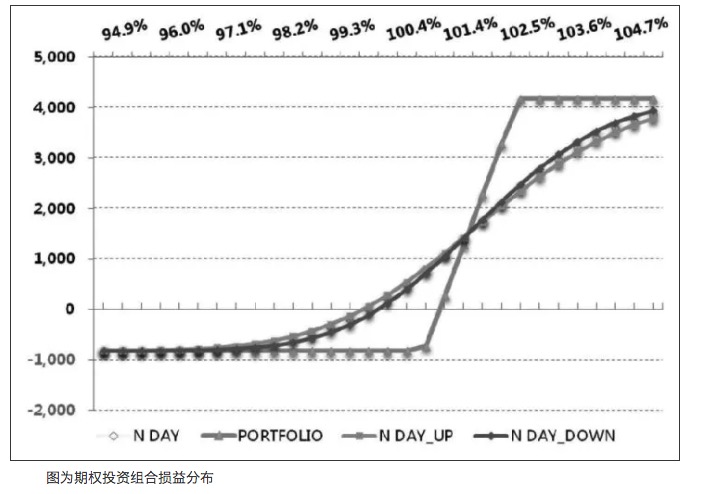

従来の担保金リスクコントロールの次元に基づいて,オプションは連続性リスク制御の数値化システムを実現している.期末利益グラフはオプションの期末リスクのグラフィック表示と数値化定義を実現している.ギリシャ文字は連続性リスクの測定と調整基盤を実現している.

例えば,もし投資家が50ETFのオプションで牛市価格差のポートフォリオを構築したとして,ポートフォリオの構成要素は,それぞれ50ETFの買取10.80契約と売却50ETFの買取10.85契約であり,投資ポートフォリオの利回り分布は以下の通りである.

【8】  オプションポートフォリオの利回り分布図

オプションポートフォリオの利回り分布図

このポートフォリオでは,次の取引日期の期貨が100ポイント上昇した場合,投資家のポートフォリオ権益は,基本的には時間価値の衰退を勝ち取ることができるだろう. 対象の期貨が大幅な変動を起こしていない場合,しかしオプションは波動率が上昇傾向を示していることを暗示し,時間価値の侵食を補う可能性が高い.

- 収益の多様化

伝統的な期貨市場の取引参加主体は期貨市場の内部に固定され,期貨市場の取引は本質的にゼロ・サム・ゲームである.オプションの場合は,ヘッジの世界は,オプションと他の標識商品の間の連結を開き,他の商品に対する流動性のサポートを形成する.

明らかに,3月末の豆オプションの上場後,非主力契約としての豆1707期貨の取引量は前年より明らかに高くなって,ほぼ3~4倍に拡大し,買入価格差も相応に縮小し,流動性が大幅に向上した.

オーピションハウス