オプション契約の売り込み

作者: リン・ハーン発明者 量化 - 微かな夢, 作成日: 2017-12-18 09:43:21, 更新日: 2017-12-18 09:43:52オプション契約の売り込み

- #######################

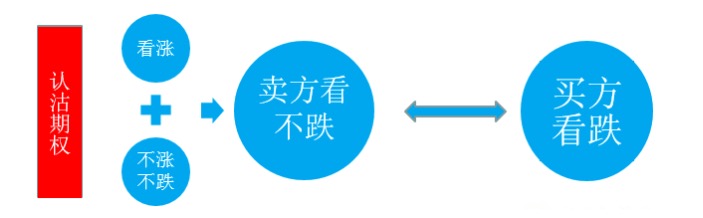

売り込み合約は,市場が変化しない場合でも一定利益を生むが,後者の利益は比較的限られている.これは,現貨が大きく上昇するときにのみ利益を生む.

この2つのシナリオの応用で,私は,債権債権保有の契約の選択肢について説明します.

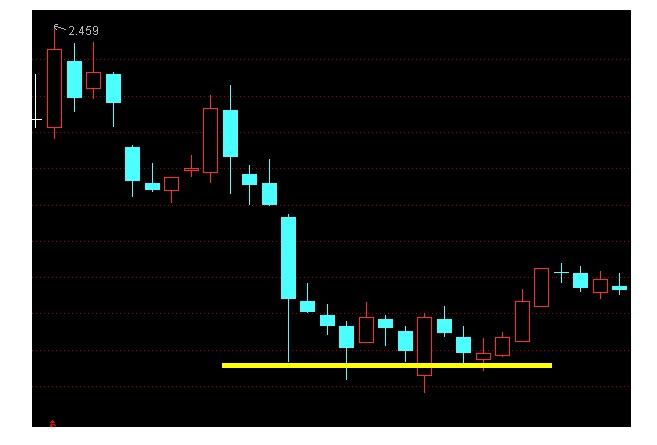

" 停滞し安定する 現貨が連続して下落する過程で,現貨保有する投資家は,下落過程でリスクを抵押するために,現貨保有者は,現貨を抢す.現貨が安定し始めたとき,パニックは緩和され,軽く虚価な保証契約を売却することが優れている.現貨価格が安定した後に,虚価な保証オプションの価値はしばしばより早く消費されるため,現価の保証オプションは,一部の人の権利選択などの理由により,価値が遅くなる.さらに,虚価な保証券は,比較的少ない実価期間の保証券である.

2 慢性依存症 現貨がゆっくり上昇すると判断するときに,我々はポジションを開き,段階的に現貨が予想通り上昇しない場合でも,我々はしばしば軽い実価の保証契約を売却することを選択する. 価格がゆっくり上昇する過程で,現貨が上昇する過程で,我々は現貨が私たちにもたらす内在価値低下の利益を得,同時に時間の経過が私たちにもたらす利得を享受する.この場合,現貨が予想通り上昇しない場合でも,時間の消費が私たちの利益に減少することはなく,比較的安定した戦略である.

拡大読書: 低引換高引換の先行配置で認識オプションを売る

8月下旬に2850点に触れた後,

指は9月に2850〜3250の箱体内で弱勢に揺れ動いており,市場参加者の一部は2850〜3000点が強いサポート領域であると予想している.この部分では,大盤は大きく下落しないと考え,中短期間の低収庫を建設する投資家に適している. 例えば,9月2日の市場盤面によると,

50ETF 9月2000 , 50ETF 9月2050 , 50ETF 9月2100 の市場買取価格は0.1255,0.1390および0.1720元である.投資家が1 50ETF 9月2100 ,2 50ETF 9月2050 ,3 50ETF 9月2000 を開場した場合,これは,市場上を2100,2.050,2.050,2.000の価格で潜在的に下落する差値差差の金塔 の投資ポジションに相当する. 50ETFの期限が2100円以上になると,すべての契約が無価値で期限切れになり,8265円の権利金が1割に集まる.標値価格が2.050と2.100の間になると,この投資家は実際には1株1万株を1.928円で購入している.2000から2.050の間になると,彼は1株1万株を1.917円で購入している.50ETFが下行して2000円を突破すると,彼は最終的に1.896円の費用で600株を投資する.

1993年4月,株主バフェットはコカ・コーラの株価を長期的に持っていたことを好み,しかしその時の株価が高すぎると考え,コカ・コーラの株価を5百万株で1.50ドルで売却し,1993年12月17日,株価が35ドルで期限を満了させた.その期間の期限が満了すると,株価が35ドル以下に下落すると,

期権が発行され,バフェットは35ドルでコカ・コーラの株価を買収し持有することができる.これはバフェットが株価を保有したいという目標価格であり,前述の金額を算出し,実際の購入コストを33.5ドルに低下させ,最終価格が35ドルに達すると,バフェットは35万ドルの特権を取得する. 全体的に見ると,この戦略を使用する前提は,投資家が大盘の波谷が近づいていると予想しており,このように配置することで,一方,自己の権利金への現金収入を増やし,一方,将来の潜在的低吸上げの機会のために先立って伏線を埋める.もちろん,認債売却のリスクは,比較して買い出しに大きくなり,日

市場に追い出さなければなりません.したがって,この戦略は,よりリスクが好ましい,より自信のある,流動資金が充実している投資家により適しています.

光証の衍生品部より転送

- PY2とPY3の問題は

- 発明者定量化は,携帯電話で監視戦略を実行することをサポートしていますか?

- c++版のこの量と価格は同じ数である。exchanges[0].GetDepth (();

- exchange.Go ((() 方法が対応していないので,下記の C++ バージョンを確認してください.

- js表は,C++に変換されていることを示しています.

- ロボットのレコードはデフォルトでオンですか?

- IO関数の使い方

- OKEXのAPI解析にエラーが発生しました.

- ビットコインの戦略: 人づくり戦略,または購入戦略

- 利息スペースをロックする オプション取引戦略の箱型利息

- Pythonのポリシーが悪かったか?

- BotVS シミュレーション ディスクの使い方

- ロボットの内部でエラーを捕捉する方法

- 特定の外部URLへのアクセスがコード内で許可されているか

- ロボットがトークンをサポートしている WebSocket はありますか?

- 均線機械システムについて考える

- c++版GetCommand (((); このコマンドは有効ではありませんか?

- 発明者数量化でA株を作れるか?

- HitBTCとOKEXはGetTickerにタイムアウトを提示している.

- c++ アカウント 返信は全て真です