タイミングを活かす?これは投資における最大の嘘かもしれません!

0

0

1891

1891

タイミングを活かす?これは投資における最大の嘘かもしれません!

タイミングとは,株を買う時と売る時を選び,そこから利益を得ようとすることです. 今日は,この問題について詳しくお話します.

- #### タイミングの誘惑

まず,タイミングは投資家にとって非常に誘惑的です. 株式市場の低点と高点を正しく判断できれば,低点で買い,高点で売ることで,投資家は非常に豊富な利益を得ることができます.

過去20年間,米国株式市場は合計で約5000日以上の取引日であった.もしこの20年間すべてスタンプラリー500指数を保有していたならば,投資家のリターンは年間約9.8%であった.しかし,最大下落の5日間を予測し,その5日間を避けることができれば (この5日間のうち,その5日間のうち,その1日前に株を売り,その1日後に買い戻すと仮定して),投資家のリターンは年間12.2%に上昇することができる.

もちろん,5日間の取引は5,036日間の取引のうち,0.099%に過ぎません. このような超額リターンを得るために,投資家は非常に高い予測能力を必要とします. 明日は,大波の日に予想されます.

しかし・・・

- #### タイミングの危険性

投資家が予測を誤って 売るべきでない日に 持っていた株を売却すれば 破滅的な打撃を受けるという危険性があります

また,過去20年間のスタンダード・インデックス500 ((米国株式市場) を例に挙げて ((2015年12月31日現在) ≫.この20年間,安定した保有による投資収益は,年間約8%である。しかし,もし投資家が様々な理由で株式市場が上昇した5日間を最大で保有していない場合,その収益は,年間5.99%に低下し,元の安定よりも全体の42%が劣る。

言い換えれば,投資家が5000日以上のうち5日誤って (0.1%) 株を保有しなかった場合,投資を20年間続けても,その5日の損失を補うことは難しい.

- #### 国内市場も同じでしょうか?

友達が,あなたが言ったのは,アメリカの株式市場だ,と聞きましたが,私たちの国内では,国内株式市場とアメリカの株式市場とは違うのですか.この質問は良い質問ですが,実際には,上記の真理は,A株でも同様で,さらに悪いです (A株の変動率が大きいからです).

上図は2つの価格線を示している.青は1997年1月1日から始まったA株指数,赤はA株指数が最大値上昇10日後の回収を示している.この20年間で,この10日を逃しただけで,投資家の返金は,元のA株指数で動かない戦略の回益の約半分に過ぎません.

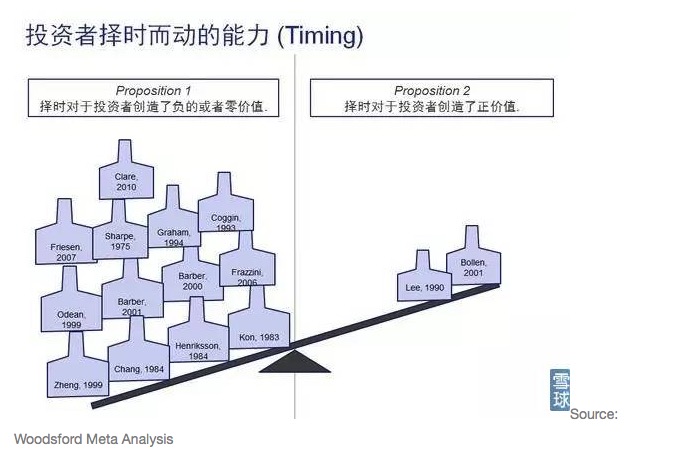

投資家がタイミングを欠いているのは,学術的な研究や,ある学者によって得られた結論ではなく,Woodsford Meta Analysisの上で,私たちは,この質問に答えるために,すべての主流の学術雑誌を調査し,その研究結果を上図にまとめました.

もちろん,名高い投資専門家は,明日の株価が上昇するか下落するか,明日の株価の走行が20年ぶりの最大の下落日であるかどうかを予測することを言うまでもなく,明日の株価が上昇するか下落するか,私が確実に知っていることを保証することはできません.

- #### 価格が下がるには,どんな成功率が必要でしょうか?

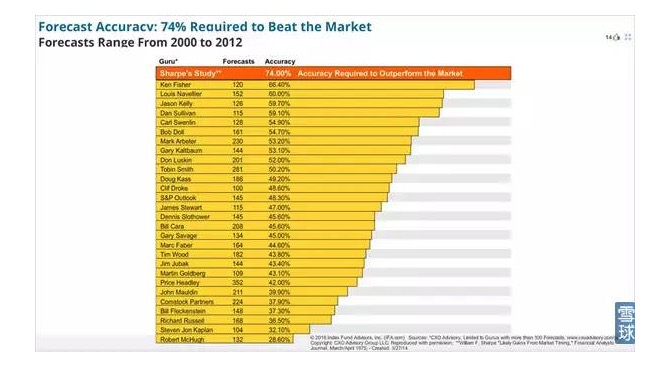

著名なアメリカの金融経済学者でノーベル賞受賞者であるウィリアム・シャープは,この問題を研究している. シャープは,学術論文の中で”,選択のゲームで安く占めるために,予測者は74%の正確さに達する必要があります.

74%?! 卵子先生は驚きました!

シャープは当時アメリカで最も有名な 株価予測の専門家たちの記録を集めて を発見しました

記録の正確さは74%だとは誰も言えません.

上の図でご覧の通り,最高の予測を記録した ケン・フィッシャー氏は66%の正確さで予測を完了しました.これは驚くべきことですが,74パーセントの正確さにはなりません.

- #### “なぜ人は決断を迫られるのか?”

市場の中で,タイミングを決めることで利益を得ようとする投資家や,タイミングを決めることで市場を制する能力を持っていると信じている投資家は,決して少なくないでしょう.もちろん,彼らはそれほど優れているはずがありません.つまり,多くの人々は,タイミングを決められる能力があることを示す証拠がない前提で,自分の異常な市場予測能力を盲目的に信じているのです.なぜでしょうか?

実際,この分野では,行動偏見の研究が多く行われています. 昨日のPublicの記事で述べたように,より一般的な行動偏見は,過度な自信 ((自分の能力を過度に高く評価する) と選択的記憶 ((自分の取引記録について,得られた部分しか覚えていないが,得られた部分を選択的に忘れてしまった) です.

スノーボール 武吉健