世界で最も深い道はあなたの日常です:裁定取引の「穴」を深く掘り下げること

1

1

1937

1937

世界で最も深い道はあなたの日常です:裁定取引の「穴」を深く掘り下げること

利回り (arbitration) は,価格差取引と呼ばれ,利回りは,ある電子取引契約の購入または販売と同時に,関連する別の契約の販売または購入を意味する.利回り取引は,関連する市場または関連する電子契約の間の価格差の変化を利用して,関連する市場または関連する電子契約で逆方向の取引を行い,価格差の変化を期待して利益を得る取引を意味する. 競売はリスクのない,あるいは低リスクな行為だと考える人が多いが,実際のところ,競売は”殺し屋”だ.

現時点の期貨市場では,油脂産業は,大豆,油菜,豆,菜,豆油,パーム油,菜油など7種類の油脂を含んでおり,品種が広く,その間での取り論理も多々あります.

大豆と豆油,豆の間の圧縮配合,油菜と油菜と油菜の間の圧縮配合,豆油と豆の間の副産物配合,豆と菜の間の,豆油と棕油,油菜の間の代替配合があるため,期貨市場で最も魅力的な配合の利好地となっている.

しかし,私の長年の経験から言うと,これらの利回り戦略は表面上はあまり良いものではありません.

- #### プレッシャー・アゲージメント

油脂企業にとって,大豆は原料であり,豆油,豆は下流産物であり,大豆は圧縮され,豆,豆油を生産する.三者間の価格には明らかな相互作用があり,その関係の中心は圧縮の利益である.

圧縮利率が高いとき (つまり,大豆の価格は低いが,豆油と豆の価格は相対的に高い),企業は生産を拡大し,大豆の需要を増加させ,豆と豆の供給を増加させ,その結果,大豆の価格が相対的に上昇し,豆と豆の価格が相対的に低下する.

期貨アトキーは,大豆を買い,豆や豆油を売る機会があるので,大豆油抽出アトキーを大豆油抽出アトキーを,あるいは正向圧縮アトキーを呼ぶのが慣例です.

同じように,圧縮の利益が低下し,損失に陥るとき (すなわち,大豆の価格が高く,豆油と豆の価格が相対的に低い場合),油脂企業は通常,生産規模を縮小し,生産ラインを部分的に停止または完全に停止し,大豆の需要を減少させ,同時に,大豆と豆油の市場供給量を減少させ,これはしばらくの間,大豆の価格が相対的に低下し,大豆の価格と,豆油の価格が相対的に上昇する.

期貨の利回りは,豆と豆油を同時に買って大豆を売るという利回りの機会です.これは通常,反逆抽油利回りまたは反逆圧縮利回りと呼ばれています.

ブラック・エリアの鉄鋼工場の利回りに似ています。

この論理のもとでは,ブレーカーがブレーカーの出現を監視するために,次の圧縮利率の公式を用いることができます.

国産大豆の圧縮利 = 豆価格×0.80+豆油価格×0.166-大豆価格-100 ((加工費用) ((つまり,1トンの大豆が圧縮を経て0.8トンの豆と0.166トンの豆油を生成する)

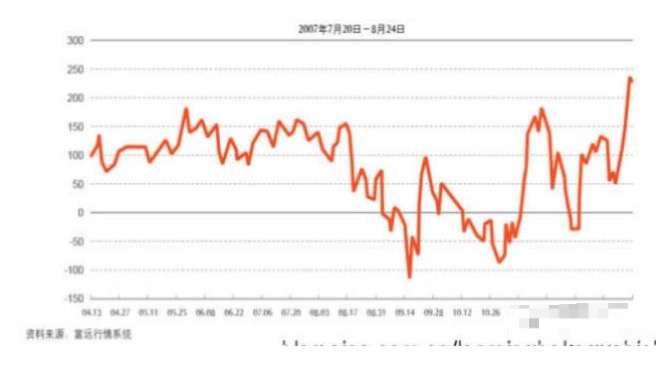

わかりやすくするために,インターネット上の利子プランから,歴史的に圧縮利潤のグラフを探してみました. このプランでは,2007年11月中旬の圧縮利潤が150左右であったとき,明らかに圧縮利潤が高く,大豆,豆,豆油の購入と販売の操作は,その直後に50以下で利益を得ることができました.

仕事の理由から,私は最初は圧縮引越しにはあまり関心を持っていなかった。その2年間,友達が圧縮引越しをよくやって,かなり儲けていたのを覚えているし,この引越しモデルを非常に尊敬していた。09年か10年のあるパーティーまで,圧縮引越し引越しの損失が大きいと言われて,尋ねてみた後に,国内の大部分の油脂工場は輸入大豆を原料として生産しており,大連期貨取引所の1番大豆合約は国産大豆であり,国産大豆期貨合約を利用して圧縮引越しをする,それは根本的に蚊の菩薩が間違った人を探している!

以前は,国産大豆と輸入大豆の価格が近いので,自然とお金が貯まるが,現在では,国産大豆と輸入大豆の価格の格差が大きくなり,損失も必然だ!

油脂の市場について興味を持つようになったのは,その後のことでした.

輸入大豆は米国,ブラジル,アルゼンチンの大豆で,生産量が高く,病害が少なく,脱油率も高いので,主に油に使用されます.

国内では,政策上の制約により,非遺伝子組み換え大豆のみが栽培され,それに対応して,生産量が低く,油の生産率も低く,油よりも食用に適しています.

注目すると,スーパーで売っている大豆油は,ほぼすべて遺伝子組み換え大豆の標識が付いていることがわかります.この状況下では,大豆を原料として生産する北東油脂は,徐々に衰退し,全面的な損失に陥り,大豆を原料として生産する南港油脂は,ますます成長しています.

農家の利益と大豆の栽培面積を保障するために,国政府は2008年から国産大豆の貯蔵政策を導入し,輸入大豆の港への価格よりはるかに高い価格を国内大豆に課している.

この政策の結果として,一方面は,低価格の輸入大豆が油脂市場を完全に独占し,中国では年間6000万トンほどの輸入量があり,外国の供給に大きく依存しており,民族油脂企業は深刻な打撃を受け,特に北東油脂企業はほとんどすべて倒産しています.

この政策が農家の収穫を増やすのにあまり役立ちず,国内での大豆の栽培面積は縮小し,最終的に大豆貯蔵政策は2014年に終了し,ターゲット価格補助政策に取って代わられました.

さらに面白いことに,今のところ,国内大豆期貨でプレッシャー・アバターをする人はまだたくさんいます. 期貨日報,期貨会社の研究論文,Webページの記事などで,このようなアバター方案は一般的です.

油脂産業の構造が08年前と比べて大きく変化したのに,まだ多くの方が,閉じた扉で,このようなアベンジを研究し,無責任に宣伝し,一般の投資家に公然と勧めているのに,私は本当に酔っている!

もちろん,油脂業界に詳しい研究者やブレーキーは,アメリカCBOT (シカゴ取引所) の大豆先物と国内の大豆,大豆油先物を使ってブレーキのブレーキを始めるようになりました.

輸入大豆圧縮利 = 豆価格×0.788+豆油価格×0.186-大豆価格-100 ((加工費) ((つまり,1トンの大豆が圧縮を経て0.788トンの豆と0.186トンの豆油を生産する)

CBOT大豆期貨を用い,油脂産業の実態に合致する,このようなアベンジャーズ・プランは,もし3~4年前だったら,私は,このようなの論理に感動していただろう.しかし,あらゆる見かけの完璧なアベンジャーズ・プランが,あちこちに傷を負って,また数年間金属現貨をやった後,私は,このようなアベンジャーズ・プランに,もはや興味を持っていない.

仮に,この厳格な公式に従って,この数年で,どんな奇怪な事件が起こるかを想像してみてください.

産業界以外の企業として,米国産大豆,国内産豆,豆油の現価と期貨価格の格差を予測することは困難であり,格差から利益を得ることも不可能です.

輸入大豆の損失を考慮して,大豆の利潤を考慮して,大豆の損失を考慮して,大豆の利潤を考慮して,大豆の利潤を考慮して,大豆の利潤を考慮して,大豆の利潤を考慮して,大豆の利潤を考慮して,大豆の利潤を考慮して,大豆の利潤を考慮して,大豆の利潤を考慮して,大豆の利潤を考慮して,大豆の利潤を考慮して,大豆の利潤を考慮して,大豆の利潤を考慮して,大豆の利潤を考慮して,大豆の利潤を考慮して,大豆の利潤を考慮して,大豆の利潤を考慮して,大豆の利潤を考慮して,大豆の利潤を考慮して,大豆の利潤を考慮して,大豆の利潤を考慮して,大豆の利潤を考慮して,大豆の利潤を考慮して,大豆の利潤を考慮して,大豆の利潤を考慮して,大豆の利潤を考慮して,大豆の

アメリカ産の大豆を生産する際の損失が大きいと思ったら,油脂工場がより安価な南米産の大豆を生産していることに気付くまで2〜3ヶ月が経過するかもしれません.

南米の大豆の生産量が多く,より安い価格で輸入されると思っていたら,おそらく2〜3ヶ月が過ぎて,南米が雨季の到来,港湾労働者のストライキ,政治的動乱,為替の変動などの混乱によって,船がゆっくりと運ばれ,大豆は運ばれず,油田は生産を維持するために高価格の大豆を強奪しなければならなかった.

豆油の価格が低すぎると考えていたら 再び上昇するかもしれません. 後に,アルゼンチン産の豆油が国際市場で流出する,あるいは,パーム油の蓄積が急増して,豆油に強力な代替品が生まれるかもしれません.

太平洋のマリヤナ海峡は, 未来の市場にある様々な穴と比べると,何ともないものだと気づくでしょう.

油脂業界を専門とする企業顧客なら 通貨の変動や 現貨基差の動向 輸送状況 港湾の在庫の変動 代替品の競争などの要因を組み合わせて 圧縮の為の競売をするなら OK 勝負の勝負はあなた次第だと確信しています

油脂市場での圧縮引越しに加えて,油脂代替引越しと油脂伴生引越しという2つの一般的な引越し戦略があります.

- #### 油脂の代償として

油料分野における様々な値策略の中で,油脂代替値が最大の割合を占めている.産業の論理が明確で,価格差法則が明白で,数学統計の検証があるため,期貨値家や研究者の非常に大きな関心を惹きつけ,関連する研究文献,投資報告も最も豊富である.

豆油,菜油,パーム油は,現在国内で主要な油脂品種であり,消費者の端から見ると,この3つの油脂の間で相互の代替関係が存在し,品種間の高度な関連性も示されており,この3つの油脂の価格も非常に近い.

近年,国家が菜油を貯蔵しているため,菜油と豆油,パーム油の価格差が干渉しており,菜油の取引量は比較的低いため,ここでは豆油とパーム油の間の代替的アバターのみを分析している.

中国の植物油消費市場では,豆油とパーム油は,それぞれ総消費の40%と20%を占め,国内植物油消費の主要な品種である.それらは基本的には異なるが,両者は強い互換性を持ち,両者の価格が高度に関連している.統計によると,豆油とパーム油の価格関連性は95%以上である.

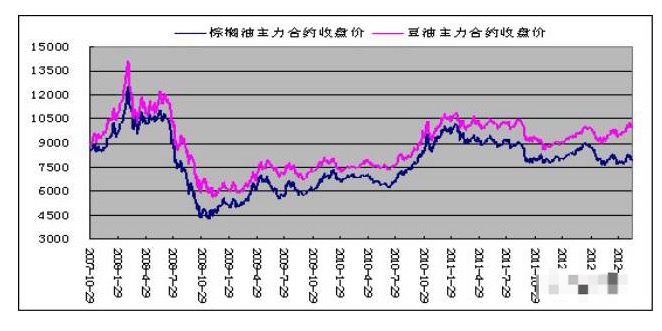

下のグラフは2007年10月29日から2012年9月12日まで,豆油とパーム油の主要期貨契約の歴史データであり,図から直観的に見ると,両者の動向は高度に一致している.

また,豆油とパーム油はそれぞれ生産と消費の特徴があるため,両者の価格格差は季節的な変動の法則を示し,豆油とパーム油の間の格差にチャンスを生み出しています.

中国豆油の主な源は,輸入豆油の圧縮油と部分豆油の直接輸入である.国内豆油の圧縮油の割合が年々減少しているため,大连豆油期貨はCBOT豆と豆油価格との関連性がますます高くなっている.わが国の輸入豆油は,主に米国,ブラジル,アルゼンチンからのものです.南北アメリカ豆の熟成シーズンは,それぞれ上半期と下半期で,消費は気温の影響を受けないため,豆油の生産は,時間周期で比較的均等に分布しています.

インドネシアのパーム油は,主にマレーシアやインドネシアからの輸入に依存している. 点から見ると,輸入されたパーム油は,主に24°Cを超えないために精製されたパーム油であり,同時に毛パーム油を輸入し,輸入後に国内港に精製して販売している. 価格設定は,主に貿易交渉価格で主宰され,マレーシアの毛パーム油期貨価格の影響は比較的大きい.

パーム油の点が高いため,低温では凝結し,外見が悪く,販売には不利である. そのため,パーム油の消費は季節性がある.夏季消費量は大きく,豆油の代替性は高く,冬季は小さく,豆油の代替性は低い.消費の季節性は,輸入量の季節性として直接表現される.歴史的に見ると,1月2月の輸入量は小さい,6月9月の輸入量は大きい.消費の季節性は,パーム油の4,5,6月の価格を比較的に堅固にする.

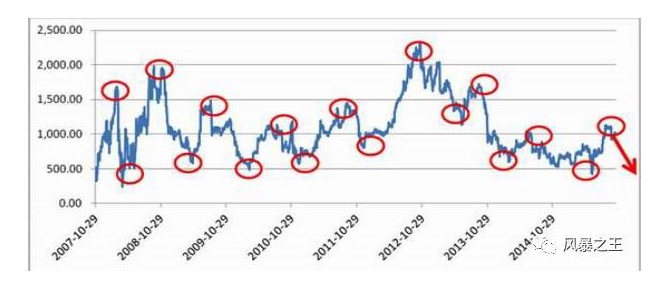

2007年10月から2015年底までの期間における豆油期貨とパーム油期貨の主力契約の格差をWindデータで分析したところ,歴史的に最低の格差は2010年3月8日に524で,最高は2012年10月31日に2198で,平均の格差は1166で,格差の95%の確率で594円1738の区間内で運行している.

また,価格格差関係には一定の季節的変動法則がある.すなわち,両価格格差の高点は,通常,毎年3季間に発生し,その中でも8月と9月に発生する可能性が高い.両価格格差の低点は,通常,1季間に発生し,その中でも2月と3月に発生する可能性が高い.同期,国内豆油現貨とパーム油現貨の価格格差区間も基本的には一致している.

未来市場が,宝の隠しのようなものだと感じますか? 上図のように,宝の隠しを押すだけで, 未来市場が,宝の隠しのようなものだと感じますか? 未来市場が,宝の隠しのようなものだと感じますか?

この戦略で何度も稼いだ後,何度も負けた後,私はこれらの静的な統計結果が,この戦略で稼いだ後,多くの場合,この戦略で稼いだ後,多くの場合,この戦略で稼いだ後,多くの場合,この戦略で稼いだ後,この戦略で稼いだ後,多くの場合,この戦略で稼いだ後,この戦略で稼いだ後,この戦略で稼いだ後,この戦略で稼いだ後,この戦略で稼いだ後,この戦略で稼いだ後,この戦略で稼いだ後,この戦略で稼いだ後,この戦略で稼いだ後,この戦略で稼いだ後,この戦略で稼いだ後,この戦略で稼いだ後,この戦略で稼いだ後,この戦略で稼いだ後,この戦略で稼いだ後,この戦略で稼いだ後,この戦略で稼いだ後,この戦略で稼いだ後,この戦略で稼いだ後,この戦略で稼いだ後,この戦略で稼いだ後,この戦略で稼いだ後,この戦略で稼いだ後,この戦略で稼いだ後,この戦略で稼いだ後,この戦略で稼いだ後,この戦略で稼いだ

例えば,豆油とパーム油の価格の差は95%の確率で594円から1738円の範囲にあると知っていても,どうやって入場と出場を決めるのでしょうか?

1738年の入場ポイントで,パーム油と豆油の差値の回帰操作をすると,09年,10年,11年14年,15年では入場する機会は全くありません.なぜなら,これらの年の最大値の差も1400点以上,あるいは1000点未満だからです.そして08年,12年では,価格の差値の高さが2000点と2200点の近くに達したため,あまりにも早く介入するでしょう.

2012年末の豆油とパーム油の価格差の極端な状況を見てみよう.

その年,国家品質検査総局は,輸入食用植物油の検査規制のさらなる強化に関する通知を発行し,中国の現行食品安全国家基準に適合しない検査を受けた輸入食用植物油の輸入を許可しないことを規定した.

中国からの輸入品の食用豆油,菜油の品質が優れているため,基本的には国家食品安全基準を満たすことができるが,中国から輸入される食用グレードのパーム油の酸値が国家基準を満たしていないため,国内パーム油の輸入に大きな影響がある.基準を満たしていないパーム油については,食用植物油として輸入することはできず,原油として輸入することができる.輸入後に沿岸港で二次精製を経て再入市しなければならない.これは食用グレードのパーム油のコストを150元/トンほど上昇させる.また,大量に資金調達する貿易輸入業者の資金調達サイクルが延長され,資金調達困難が増加する.

この政策は2013年1月1日から正式に施行され,この政策の制限から免れるため,ほとんどの企業は2012年下半期にパーム油の輸入を拡大し,来年の需要のパーム油を事前に準備した.

一方,南米の大豆の生産が減少すると予想され,豆油の価格が上昇し,豆油とパーム油の価格格差が上昇し,過去最高水準を更新しました.

このように,多くの利回り投資家は1700点から2000点までの区間で大量入場し,価格格差が1500点以下に戻ることを願っています. しかし,予想外にも,大量のパーム油の輸入,マレーシア,インドネシアの将来的な輸出関税の引き下げの予想に加えて,パーム油は弱まり続け,豆油1301契約とパーム油1301契約の価格格差は高まり続け, 1月中旬には2800点の歴史的な高値に達しました (上図は主力契約の価格格差で,2200点の最高値で,1305契約の価格格差を反映しています).

2012年の極端な状況が例外であったとしても,最近,豆油1701とパーム油1701の契約の価格差は (下図) 極端な例外であり,価格差がアバター拡大の極端な例外である.

2016年8月から11月にかけて,歴史的に高値の差がよくあったときに,豆油1701とパーム油1701の契約は1000点から最低460点まで落ちました. この間,多くの人々が800点,700点,600点の近くで差幅を拡大したスレート (このような投資提案は今でも入手できます) をして,差が1000点以上またはそれ以上まで上昇することを期待しています.

業界的な論理分析によると,パーム油は冬季には適せず,年間生産高のピーク期には豆油よりずっと安く価格が上がるはずである.

マレーシアのパーム油の生産減少と国内での大量生産不足が原因で,パーム油の価格が急上昇し,豆油の価格は,在庫の圧力に抑えられ,上昇は緩やかで,両者とも反季節的に史上最低値に達した.

パーム油が人気の季節である夏でさえ,豆油とパーム油の価格の差は500ドル以下にはならない.

2012年末と2016年11月の豆油とパーム油の価格差を見て,今後の宝物であるパーム油にどれだけ自信があるのか?

- #### 豆油と豆の仲介

豆と豆油は,国内油田の主な圧縮製品として,相まって生じる製品であり,輸入豆油の影響を除いて,両者の供給要因は基本的には一致している.

下流消費では,豆油は主に食用油に使用され,豆は主に飼料加工に使用され,豚の飼料が主体となっている.両者は供給端の一致性と消費端の異性であり,その価格動向が長期間続く関係にある.

理論的には,豆価格が需要によって上昇すれば,油田が生産量を増やすことになるが,同時に固定比率で生産された豆油は,油脂市場の供給過剰を引き起こし,豆油価格を抑制する可能性がある.この現象は,挺落油と呼ばれているが,逆には挺油である.

したがって,豆油と豆の価格の変化は,大方向に収束する一方,様々な基本的供給・需要の影響により,強弱の分化パターンが現れる.この法則は,油の間の格差の存在の根拠となる.

しかし,実際には,油引越しの歴史は,油脂引越しとほとんど同じです.

油料の分野における様々なアベレートメントをまとめると,圧縮アベレート,油脂代替アベレート,油間の相生アベレートなど,その論理は,油田の利益の均衡や,消費者の価格の比較代替によって展開され,生産者 (油田) または消費者が,対応する製品の価格動向において主導的な役割を果たしていると考えます.

実際には,大豆,豆油,パーム油,豆などの製品の価格は,生産者 (油田) または消費者の影響を受けるだけでなく,生産予想,在庫レベル,海運,為替レートの変動,輸入輸出政策,バイオディーゼル政策,資金商取引者,および先物市場の資金の推進など,多くの環の影響を受ける.多くの要因の複合的な影響の下で,生産者 (油田) または消費者の影響は,多くの場合,価格動向を主導する多大な役割を果たすことができない.

ポーカー・インベスターズより