Bear bear-Alpha "Boll" V2.33 For SOL (新波動率バルブ+防暴+RSI)

作者: リン・ハーンサバージインデックス, 日時: 2023-08-02 22:41:58タグ:

VX: ルイスコイン tg: @opsave

シンプルな戦略が,よりシンプルな成功の

FMZ バイビット+35%=ベアウィン-ソル バイビット リアルディスク 詳細は,実盤のパラメータ設定について

価格について交渉は安くないその日,友人を追加して,その日に買い物をし,送金も2日増した.

- 月30日 単発出荷/150u

- 半年183日 単発/600 u

- 年間365日 単発/1000u

更新された策略コードの説明は以下の通りです.

新しい機能と最適化:

-

RSIフィルタを導入:

- 入力条件にRSIを組み込むことで,オーバーバイ (RSIが

値以上) とオーバーセール (RSIが 値以下) の信号を判断することで多空間の戦略を最適化する. - パラメータによって

USE_RSI_FILTER制御が有効か

- 入力条件にRSIを組み込むことで,オーバーバイ (RSIが

-

波動率監視:

- 使用する

VOL_NOWそしてVOL_OLD現在の波動率を比較し,波動の高い市場での過多取引を避け,戦略の安定性を高める.

- 使用する

-

傾向の強さを判断:

- 成長傾向の強さ (

TREND_STR市場傾向の強みや弱さを識別するパラメータ. - 傾向が強すぎると盲目侵入を防止し,リスクを軽減する.

- 成長傾向の強さ (

-

補給倉庫のセキュリティチェック:

- 市場リスクが低い状態で補給操作を行うことを保証し,戦略の生存率を向上させる新しい補給条件.

-

緊急停止:

- トレンド強度とリスクモニタリングを緊急ストップ損失誘発条件として導入し,ブームリスクを軽減する.

- 通過する

USE_EMERGENCY_STOPスイッチ制御.

-

パラメータ調節性強化:

- 統一されたパラメータ管理メカニズム (RSI,ATR,波動率モニタリングパラメータなど) を追加し,異なる市場のニーズに応じて戦略を調整する.

-

ブリンバンド操作を最適化:

- ブリンズ帯の突破条件はより細かく区分され,ユーザが中間線開設または上下線開設を選択し,異なる市場環境に柔軟に適応することを可能にする.

戦略の改善後の利点:

- リスク管理を改善する: 多様なメカニズム (波動率,RSI,トレンド強度) によって入場と補強条件を制御し,極端な市場環境における損失の確率を効果的に減らす.

- 高適合性: 異なる市場の変動特性に対応し,BTCやSOLなどの主流通貨に使用できます.

- 明確なパラメータ調整: ユーザーは,自分のニーズに応じて戦略パラメータを柔軟に調整し,個性化された操作の便利さを向上させることができます.

思考の構築: この戦略を解析する ベアベア-アルファ この記事では,マルティンガルの爆発リスクを大幅に低減します.

市場への参入モデルについてです

なぜ参戦するのか? この戦略を立てるために どう考えればいいのか?

実験で食べたものが減った結果 生き残りが大きく増えたのです この瞬間はゲームでした もし生き延びたら,あなたは大金を稼ぐでしょう. "もしあなたが生き延びないなら,あなたは,無事に戻るでしょう"

彼は2倍賭けの戦略です 私は,この状況で,何とかなり, "私は彼の条件を変えよう!" プロジェクトを立ち上げました

1つ目は,失敗が連続しているときに賭けること.

2 逆転信号/平均値回帰/突破を追加する ブリンによる主要な修正

3 購入量制限 6-8 枚までの最大制限この条件を満たすには,実際に入場が決まっています.資金占有率をコントロールする

4つ目は,ロングです. だから,急上昇傾向の種を見つける必要があります.

適当なタイミングを判断しなければ

保証金から引き出すのは簡単です

普通のマーティンの食べ方が 危険性が高まる要因です.

戦略の説明:

1. 布林帶原理:布林帶(Bollinger Bands)是一種基於價格的波動率指標,透過計算價格的移動平均線(Moving Average, MA)和標準差(Standard Deviation, σ),形成上軌和下軌帶,反映市場波動範圍。

• 上軌: \[ B_{\text{upper}} = MA + k \times \sigma \]

• 下軌: \[ B_{\text{lower}} = MA - k \times \sigma \]

• 其中 MA 是移動平均線, \sigma 是標準差, k 是調整係數(通常設定為2)。

2. 均值回歸策略:你的策略基於價格有回歸到均值的假設,當價格偏離均值達到一定程度時,會回到其均值。當價格突破布林帶的上軌或下軌時,根據均值回歸進行反向操作。

• 若價格突破上軌(超買),進行空單操作,預期價格回到均值。

• 若價格跌破下軌(超賣),進行多單操作,預期價格回到均值。

3. 加倉策略(馬丁格爾):你所採用的馬丁格爾加倉策略是有限次數(8倉),並且每次加倉都伴隨價格進一步偏離均值,倉位大小隨著價格偏離而加倍。

• 加倉次數設定為最多8次,避免無限加倉導致爆倉風險。

• 每次加倉比例為 P_n = P_{n-1} \times 2 (加倍原則),其中 P_n 表示第 n 次加倉的倉位大小。

4. 保證金管理:你建議將保證金控制在 30% 左右,以降低風險,這意味著你的槓桿和倉位會根據資金情況進行動態調整。

• 風險控制公式:假設最大虧損為 L ,槓桿為 Leverage ,初始倉位為 P_0 ,則總風險:

[ R_{\text{total}} = P_0 \times Leverage \times (1 + \text{加倉系数}) ] ] • リスクがコントロール範囲内にあるようにするために,当社は当口座の総資金に基づいて当口座の初期貯蔵庫の大きさを調整する保証金比率を設定します.

5. 風險控制與回測結果:該策略在歷史數據測試中表現穩定,並且在非極端市場情況下(如連續暴跌)有較好的表現。當保證金越高、槓桿越低時,策略的爆倉風險隨之降低。

• 該策略也使用收盤價模型防止過擬合回測讓數據更貼近實盤

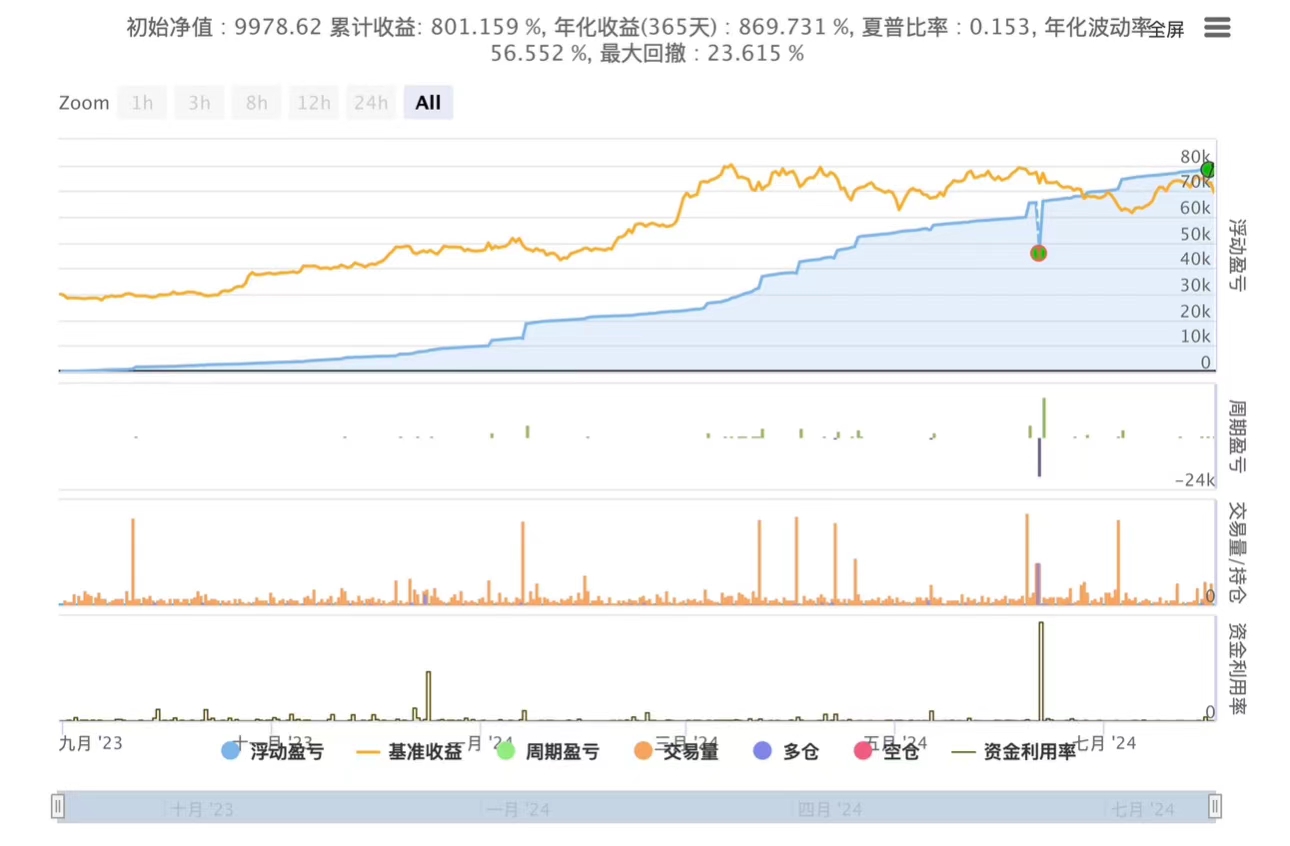

BTCUSDTのリトート結果 SOLUSDTへのリメーター結果

SOLUSDTへのリメーター結果

- Trade01 高低軌道線 + 中間線

- Trade03-双均線+波動率差フィルター

- Trade02-アロン指標+MA戦略

- MA クロスオーバー

- EMA-クロス-JC トレイリングSLとの内日

- 子

量化無限の格子取引戦略 - 子

量化シャノン網取引戦略 - 单行本ロボット V1.0 ((同じ取引所を要求し,複数のユーザが单行本を注文し,单行本倍数を設定できる)

- ブリン・ベルト・ストップ・ストラテジーとマーティンゲル・倍投

- JavaScript版分頁クエリK線歴史データテンプレート (教学)

- OKXの部分取引パッケージの例

- バイナンス部分取引のパッケージの例

- スマート間隔倍投戦略 (販売版)

- ランダムに数える マティンゲルの戦略

- マティンゲルテスト

- マーティン・ゲイル戦略1

- TradingView信号実行戦略2 (教材) (コピー)

- 格子管理ツール

豆888単発? 智能が"枚だけ作れるのか?

サバージインデックス単発コインは自分で選べます