トラッキングライン戦略

概要

トラッキングライン戦略は,ブリン帯の指標と平均実際の波動範囲 ((ATR)) をベースにしたトレンド追跡戦略である.これは,動的にトレンド判断ラインを調整し,ブリン帯を突破すると上向きに調整し,ブリン帯を突破すると下向きに調整し,結果的にトレンドの判断と追跡を実現する.

戦略原則

この戦略は,ブリン帯の上下軌道と平均的な実際の波動範囲を計算し,次に,価格がブリン帯の上下軌道に突破するかどうかを判断する.

価格が軌道上を突破する時,ATRフィルタをオンにすると,トレンド判断線を最低価格に設定しATRを減算する.ATRフィルタをオンにしない場合は,直接最低価格に設定する.

価格が下落すると,ATRフィルタをオンにすると,トレンド判断線を最高価格とATRに設定します.ATRフィルタをオンにしない場合は,直接最高価格に設定します.

このように,トレンド判断線は,価格がブリンを突破して下落する方向に動的に調整され,トレンドの判断が可能になります.

現在のトレンド判断線が前のトレンド判断線より高いときは,現在上昇傾向にあることを示し,現在のトレンド判断線が前のトレンド判断線より低いときは,現在下落傾向にあることを示している.

この戦略は,トレンドを判断して,多空操作を行うことができます.

優位分析

- 動的にトレンド判断線を調整し,価格トレンドを柔軟に捉える

- ブリン帯の指標と組み合わせると,価格突破時にトレンド転換を判断できます.

- ATRパラメータの導入により,部分的な偽突破信号をフィルタリングできる

リスク分析

- ブリン帯のパラメータの不適切な選択は,頻繁に偽突破を引き起こす可能性があります.

- ATRパラメータが大きすぎると,トレンド転換のチャンスを逃す可能性があります.

- 極端な状況からの損失を防ぐために,損失停止を考える必要がある

パラメータの調整,ストップを導入することで一部のリスクを回避することができる。また,他の指標と組み合わせてフィルタリングを行い,突破の有効性を高めることができる。

最適化の方向

- ブリン帯とATRのパラメータを最適化して,最適の配置を探す

- 偽の突破をフィルターするために他の指標を追加します.

- 特定の取引品種を対象としたブリン帯周期とATR周期の選択

要約する

トラッキングライン戦略は,波動的な状況下での価格トレンドを捕捉することに専念し,効果的なトレンド追跡戦略です.パラメータの調整と最適化により,良い収益を得ることができます.しかし,リスク制御の停止と偽突破の防止も考慮する必要があります.この戦略を他の指標または戦略の組み合わせで使用することは,収益率をさらに向上させることができます.

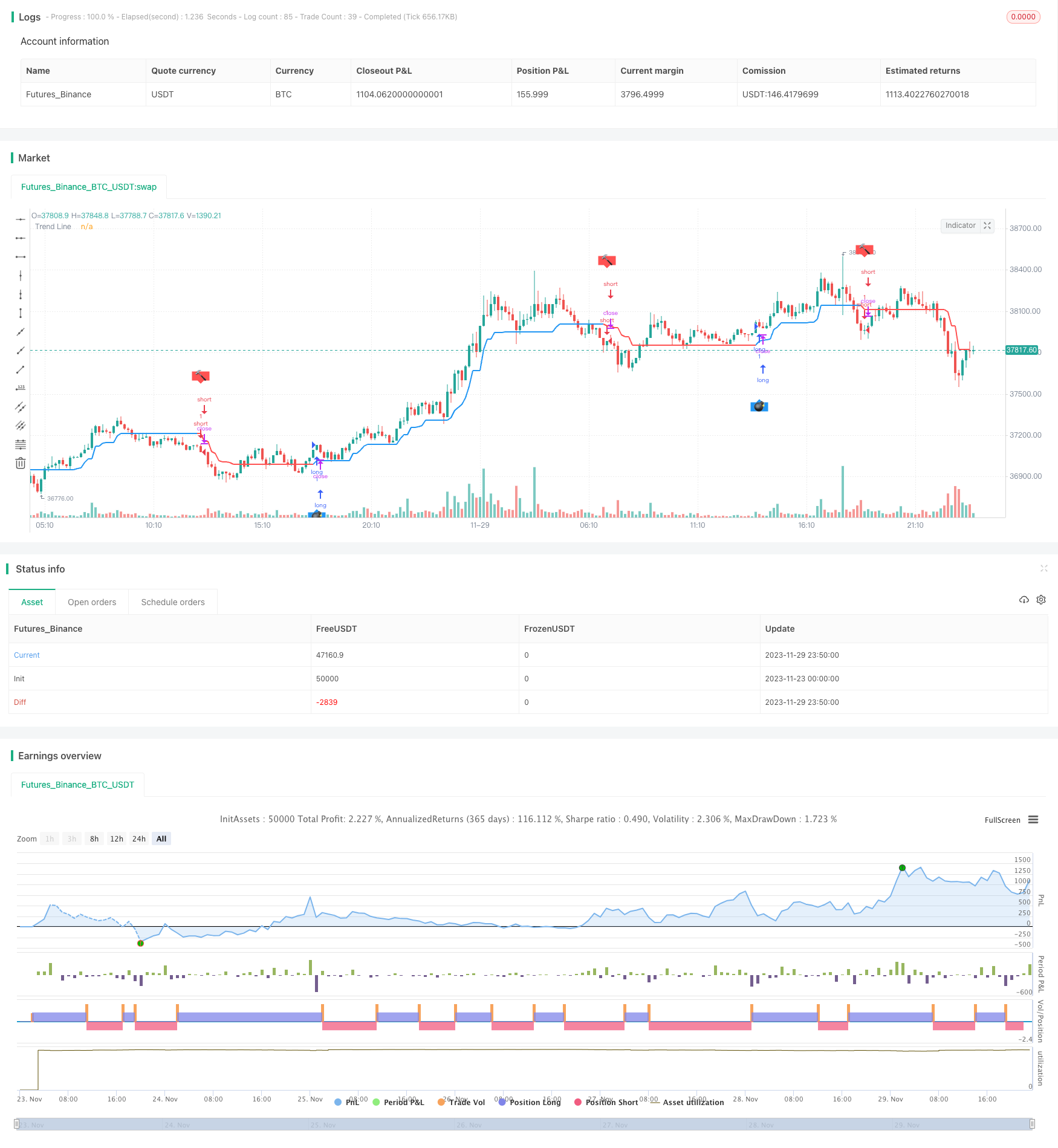

/*backtest

start: 2023-11-23 00:00:00

end: 2023-11-30 00:00:00

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// © Dreadblitz

//@version=4

//

// ▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒ //

strategy(title = " Strategy Follow Line Indicator ",

shorttitle = "S-FLI",

overlay = true,

precision = 8,

calc_on_order_fills = true,

calc_on_every_tick = true,

backtest_fill_limits_assumption = 0,

default_qty_type = strategy.fixed,

default_qty_value = 2,

initial_capital = 10000,

pyramiding=1,

currency = currency.USD,

linktoseries = true)

//

// ▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒ //

backTestSectionFrom = input(title = "═══════════════ From ═══════════════", defval = true, type = input.bool)

FromMonth = input(defval = 1, title = "Month", minval = 1)

FromDay = input(defval = 1, title = "Day", minval = 1)

FromYear = input(defval = 2014, title = "Year", minval = 2000)

backTestSectionTo = input(title = "════════════════ To ════════════════", defval = true, type = input.bool)

ToMonth = input(defval = 31, title = "Month", minval = 1)

ToDay = input(defval = 12, title = "Day", minval = 1)

ToYear = input(defval = 9999, title = "Year", minval = 2000)

Config = input(title = "══════════════ Config ══════════════", defval = true, type = input.bool)

BBperiod = input(defval = 21, title = "BB Period", type = input.integer, minval = 1)

BBdeviations = input(defval = 1.00, title = "BB Deviations", type = input.float, minval = 0.1, step=0.05)

UseATRfilter = input(defval = true, title = "ATR Filter", type = input.bool)

ATRperiod = input(defval = 5, title = "ATR Period", type = input.integer, minval = 1)

hl = input(defval = false, title = "Hide Labels", type = input.bool)

backTestPeriod() => true

//

//

// ▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒ //

BBUpper=sma (close,BBperiod)+stdev(close, BBperiod)*BBdeviations

BBLower=sma (close,BBperiod)-stdev(close, BBperiod)*BBdeviations

//

TrendLine = 0.0

iTrend = 0.0

buy = 0.0

sell = 0.0

//

BBSignal = close>BBUpper? 1 : close<BBLower? -1 : 0

//

if BBSignal == 1 and UseATRfilter == 1

TrendLine:=low-atr(ATRperiod)

if TrendLine<TrendLine[1]

TrendLine:=TrendLine[1]

if BBSignal == -1 and UseATRfilter == 1

TrendLine:=high+atr(ATRperiod)

if TrendLine>TrendLine[1]

TrendLine:=TrendLine[1]

if BBSignal == 0 and UseATRfilter == 1

TrendLine:=TrendLine[1]

//

if BBSignal == 1 and UseATRfilter == 0

TrendLine:=low

if TrendLine<TrendLine[1]

TrendLine:=TrendLine[1]

if BBSignal == -1 and UseATRfilter == 0

TrendLine:=high

if TrendLine>TrendLine[1]

TrendLine:=TrendLine[1]

if BBSignal == 0 and UseATRfilter == 0

TrendLine:=TrendLine[1]

//

iTrend:=iTrend[1]

if TrendLine>TrendLine[1]

iTrend:=1

if TrendLine<TrendLine[1]

iTrend:=-1

//

buy:=iTrend[1]==-1 and iTrend==1 ? 1 : na

sell:=iTrend[1]==1 and iTrend==-1? 1 : na

//

plot(TrendLine, color=iTrend > 0?color.blue:color.red ,style=plot.style_line,linewidth=2,transp=0,title="Trend Line")

plotshape(buy == 1 and hl == false? TrendLine-atr(8) :na, text='💣', style= shape.labelup, location=location.absolute, color=color.blue, textcolor=color.white, offset=0, transp=0,size=size.auto)

plotshape(sell == 1 and hl == false ?TrendLine+atr(8):na, text='🔨', style=shape.labeldown, location=location.absolute, color=color.red, textcolor=color.white, offset=0, transp=0,size=size.auto)

// Strategy Entry

if (backTestPeriod())

strategy.entry("long", true, 1, when = buy == 1)

strategy.entry("short", false, 1, when = sell == 1)