RSI指標に基づく短期取引戦略

作者: リン・ハーンチャオチャン, 日付: 2024-01-17 11:49:15タグ:

概要

この戦略は,相対強度指数 (RSI) 指標に基づいた短期取引戦略を設計し,主に15分間の時間枠で取引する.この戦略は,市場が過買いまたは過売りであるかどうかを判断するために,RSI指標を計算することによって購入および販売信号を生成する.RSI指標が30の下位点を超えると購入信号を生成し,RSI指標が70の上位点を超えると販売信号を生成する.この戦略は,中間変動から利益を得るために短期レンジ取引に適している.

戦略の論理

RSIインジケーターは,市場が過買い・過売されているかどうかを判断するために,一定の期間中の価格上昇傾向と下落傾向の比率を計算する技術分析ツールである.RSIインジケーター値は0から100までである.30未満の値は資産が過売れていることを示し,70を超える値は資産が過買いされていることを示します.

この戦略では,RSI指標パラメータを14期,オーバーバイトラインを70期,オーバーセールラインを30期に設定する.RSIが下から30度を超えると,買い信号が生成され,市場がオーバーセールからブイシスに変わる.RSIが上から70度を超えると,売り信号が生成され,市場がブイシスからベアシスに変わる.シグナルを受け取った後,戦略は短期取引から利益を得るために,総口座資金の1倍レバレッジで方向的なロングまたはショートポジションをとる.

利点分析

この戦略の最大の利点は,ルールがシンプルで明確で,理解し実行しやすいことである.相対強度指数は,市場の過買い・過売状態を判断するために広く使用される非常に古典的な定量指標である.戦略自体は,将来の市場動向と価格目標を予測する必要はない.単にRSI指標のシグナルに従うだけで,戦略最適化の困難を軽減する.

また,この戦略は高度な適応性があるという利点もある.この戦略は,どの種類や時間枠にも適用され,特に中期・短期間の範囲振動を捉えるのに適している.また,この戦略は3つのパラメータのみを最適化する必要がある:RSI期間,過剰購入ライン,過剰販売ライン.パラメータ空間は小さく,最適なパラメータ組み合わせを見つけるためにテストと最適化が容易である.

リスク分析

この戦略の最大のリスクは,保有期間が不確実であることです.市場が長期にわたる過剰購入または過剰販売状態を経験すると,戦略ポジションの過剰に長い保有期間とより大きな損失につながるでしょう.この時点で,リスクを制御するために適切なタイミングでストップロスは必要です.

また,取引頻度が過度に高くなるリスクもあります.RSIの過剰購入・過売線の周りに市場が上下波動すると,買い・売却シグナルが頻繁に発生し,取引手数料と滑りコストが増加します.これは,不要な取引を減らすために過剰購入・過売間隔距離を拡大するためにパラメータに適切な調整を必要とする.

オプティマイゼーションの方向性

この戦略は,次の側面で最適化できます.

-

RSI パラメータを最適化して,期間のパラメータと過買い/過売りラインポジションの最適な組み合わせを見つけます.

-

合理的なストップ・ロスト・価格と 収益率の戦略を追加します

-

必要のない取引を避けるためにフィルタリング条件を追加します.例えば最小変動範囲,取引量フィルター.

-

ダイナミックなポジションサイズ設定によって資本利用を最適化します

-

戦略の安定性を高めるために他の指標と組み合わせる.

結論

この戦略は,RSI指標に基づいてシンプルで実践的な短期取引戦略を設計する.戦略信号ルールは,高い資本利用率で明確で,実行しやすい.中期および短期間の対照的な取引のための市場過剰購入/過剰売却条件を捕獲するのに適しています.継続的なテストと最適化によって,この戦略は非常に安定し信頼性の高い定量的な取引システムになることができます.

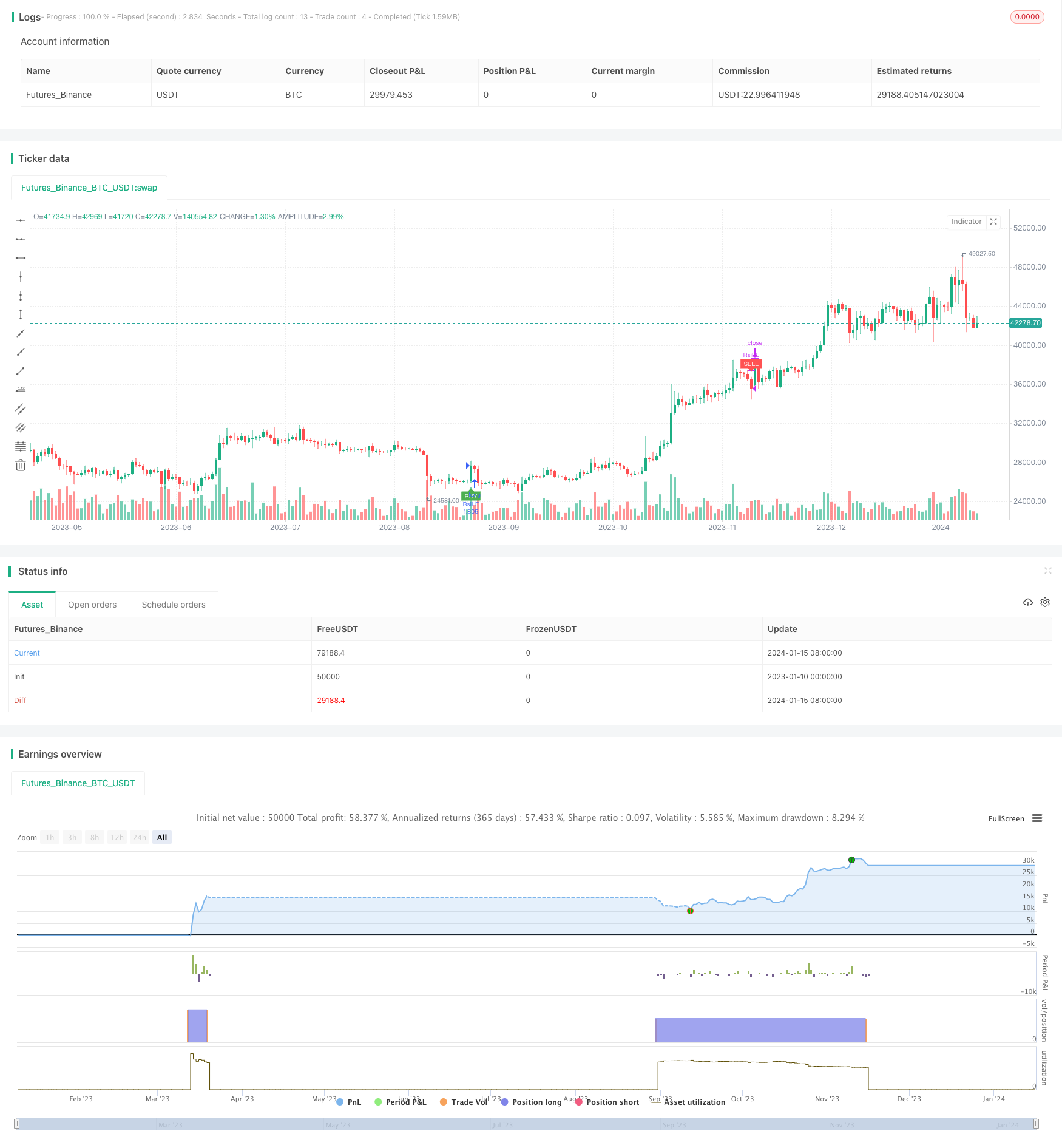

/*backtest

start: 2023-01-10 00:00:00

end: 2024-01-16 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("RSI Strategy", overlay=true)

length = input( 14 )

overSold = input( 30 )

overBought = input( 70 )

sl_inp = input(10.0, title='Stop Loss %')/100

tp_inp = input(1.0, title='Take Profit %')/100

haOpen = 0.0

haOpen := haOpen[1]

st_level = strategy.position_avg_price * (1 - sl_inp)

take_level = strategy.position_avg_price * (1 + tp_inp)

price = close

vrsi = rsi(price, length)

co = crossover(vrsi, overSold)

cu = crossunder(vrsi, overBought)

strategy.initial_capital =50000

orderSize = ((strategy.initial_capital * 1) / close)

if (not na(vrsi))

if (co)

strategy.order("RsiLE", strategy.long, orderSize, take_level, st_level, comment="RsiLE")

if (cu)

strategy.close("RsiLE")//strategy.entry("RsiSE", strategy.short, qty=orderSize, comment="RsiSE")

plotshape(not na(vrsi) and co and haOpen == 0.0, style=shape.labelup, location=location.belowbar, color=color.green, size=size.tiny, title="buy label", text="BUY", textcolor=color.white)

plotshape(not na(vrsi) and co and haOpen == 1.0, style=shape.labelup, location=location.belowbar, color=color.orange, size=size.tiny, title="buy label", text="INC", textcolor=color.white)

plotshape(not na(vrsi) and cu and haOpen == 1.0, style=shape.labeldown, location=location.abovebar, color=color.red, size=size.tiny, title="sell label", text="SELL", textcolor=color.white)

if (not na(vrsi))

if (co)

haOpen := 1.0

if (cu)

haOpen := 0.0

//strategy.exit("Stop Loss/TP","RsiLE", stop=stop_level, limit=take_level)

//plot(strategy.equity, title="equity", color=color.red, linewidth=2, style=plot.style_areabr)

- 2つのSMAモメント戦略

- モメント・ミディアン・デバイエーション・ブレークスルー・戦略

- Bollinger Bands をベースにしたインテリジェント・トラッキング・トレーディング・戦略

- 多因子主導のトレンド・トレーディング戦略

- モメントブレイク戦略

- RSI インディケーター ベース モビング ストップ ロス 買い 売る 戦略

- 極端な短期的なスキルピング戦略

- 優化されたEMAクロスオーバー戦略

- MA ターニングポイント 長期・短期戦略

- RSI ターゲットとストップ損失追跡戦略

- 移動平均値と超トレンド追跡ストップ損失戦略

- 線形回帰チャネル戦略

- 双 EMA と バンドパスフィルター を ベース に する 組み合わせ 取引 戦略

- トレンドトラッキング トレイリングストップ戦略

- 重要な逆転バックテスト戦略

- トライアングラー移動平均のクロスオーバー取引戦略

- 移動平均値に基づく定量的な取引戦略

- 価格動向と量に基づく戦略をフォローする傾向

- イチモク・キンコ・ヒョウ 脱出戦略

- ADXモメンタムトレンド戦略