概要

複数注文の突破トレンド追跡戦略は,技術分析指標に基づく定量取引戦略で,市場動向を捉え,有利なタイミングで複数のエントリーを行うことを目的としている.この戦略は,ブリン帯,平均リアルレンジ (ATR),パラパラダイムシフト指数 (SAR) およびインデックス移動平均 (EMA) などの複数の指標を組み合わせて,複数の条件の選によってエントリーとアウトのタイミングを決定する.チャンス戦略の核心思想は,軌道上のブリン帯を突破し,その他の条件を満たしたときにポジションを多く開くことであり,同時に,動的ポジション管理と固定パーセンテージストップを使用してリスクを制御する.さらに,戦略は,過度に集中したリスクを避けるために最大ポジション保有量制限を設定しています.

戦略原則

応募条件:

- 価格がブリンを突破して軌道に乗った.

- 価格がSARよりも高い

- EMAよりも高い

- ATRは100サイクルSMAより高い

- 現在開設されているポジションは,最大限許容されるポジションより少ない.

出場条件:

- 価格がブリン帯の中盤に下がった.

- 価格がSAR指数を下回った

ポジション管理:

- ダイナミックなポジション計算で,口座権益,取引毎のリスク比率,およびストップ・プローパーに基づいて

- ポジションの最大開設数制限を設定します.

リスク管理:

- オーダーごとに固定パーセンテージのストップを設定します.

- ATR指標を用いて低波動率の状況をフィルターする

指数の適用:

- ブリン帯: 価格突破と回調を判断する

- SAR:トレンドの方向と出場のタイミングを判断する

- EMA: 中長期のトレンドを確認する

- ATR:市場の波動性を判断し,低波動性をフィルターする

戦略的優位性

多重確認メカニズム:複数の技術指標を組み合わせることで,入口信号の信頼性を高め,偽突破のリスクを軽減する.

ダイナミックなポジション管理:口座の権利利益,リスク承受能力,市場の変動動向に応じてポジションサイズを調整することで,リスクを効果的に制御し,有利な市場状況でより大きな利益を得ることができます.

トレンド追跡とリスク管理のバランス: 戦略はトレンド追跡と同時に,ストップ損失と最大保有額を設定することでリスクを制御し,利益とリスクのバランスを達成します.

適応性:パラメタリックな設計により,戦略は異なる市場環境とトレーダーのリスク好みに合わせて柔軟に調整できます.

波動性フィルター:ATR指標を用いて低波動率の状況をフィルターすることで,市場の明確な方向性がないときに頻繁に取引を避けるのに役立ちます.

複数のエントリー:同じトレンドで複数のポジションを許可し,強いトレンドでより多くの収益を得ることができます.

戦略リスク

過剰取引のリスク: 変動する市場では,頻繁に偽の突破信号が生じ,過剰取引と取引コストの増加を引き起こす可能性があります.

スリップポイントと流動性のリスク:急速な状況では,戦略の実行の効果に影響を与える深刻なスリップポイントまたは流動性の不足の問題に直面する可能性があります.

トレンド反転リスク: ストップダメージを設定したものの,急激なトレンド反転で大きな損失を被る可能性があります.

パラメータの感受性:戦略のパフォーマンスは,パラメータの設定に敏感であり,異なる市場環境では,パラメータを頻繁に調整する必要があるかもしれません.

体系的リスク:同時に複数の関連性のあるポジションを保有すると,市場が激しく波動すると,体系的リスクに晒される可能性があります.

撤回リスク: 長期横盤または波動的な市場では,より大きな撤回リスクに直面する可能性があります.

戦略最適化の方向性

市場体制識別を導入する. 市場状態識別モジュールを開発し,異なる市場環境 (トレンド,震動,高波動など) に応じて戦略パラメータを動的に調整するか,取引モードを切り替える.

出場メカニズムの最適化:利潤をよりよく固定し,市場の変動に適応するために,トレーリングストップまたはATRベースのダイナミックストップの導入を検討する.

取引時間フィルタを増やす: 異なる時間帯の市場特性を分析し,非効率的な取引時間を回避し,戦略の全体的な効率性を向上させる.

逆走行操作に加入する: 主走行戦略に基づいて,短期的な逆転の把握を増やす.例えば,ブリン帯の下軌道に触れたときに逆転取引を考慮する.

ポジション管理の最適化:トレンドの強さに応じてポジションの動的調整を考慮し,より強いトレンドでポジションを増やし,弱い場合はポジションを減らす.

基本的要素の導入:基本的指標 (経済データ発表,重大イベントなど) と組み合わせて,取引信号をフィルターまたは強化する.

多周期分析: 多周期分析を導入し,より大きな時間枠でもトレンド方向に適合することを保証する.

関連性管理: リスクの分散を図るため,異なる取引品種間の関連性を監視および管理するためのモジュールを開発しました.

機械学習最適化: 戦略の適応性と性能を向上させるために,パラメータ選択と信号生成プロセスを最適化するために機械学習アルゴリズムを使用する.

要約する

多重注文突破トレンド追跡戦略は,厳格な入場条件とリスク管理手段によって市場動向を捉え,リスクを制御することを目的として,複数の技術指標を組み合わせた量化取引システムである.この戦略の核心的な優点は,多重確認機構,ダイナミックなポジション管理,市場変動への適応性である.しかしながら,それは,過度取引,パラメータ感受性,システムリスクなどの課題に直面している.

市場体制の識別,出場メカニズムの改善,取引時間フィルタリングの追加などのさらなる最適化により,戦略の安定性と収益性を向上させることができます.同時に,基本要素の追加と機械学習技術の利用により,戦略が異なる市場環境により良く適応することが期待されます.

全体として,この戦略はトレンドフォロー取引の良い出発点を提供し,継続的な監視,反省,最適化によって,信頼できる量的な取引戦略になる可能性があります.しかし,この戦略を使用する投資家は,自分のリスク承受力を慎重に評価し,実際の取引の前に十分な模擬テストを行う必要があります.

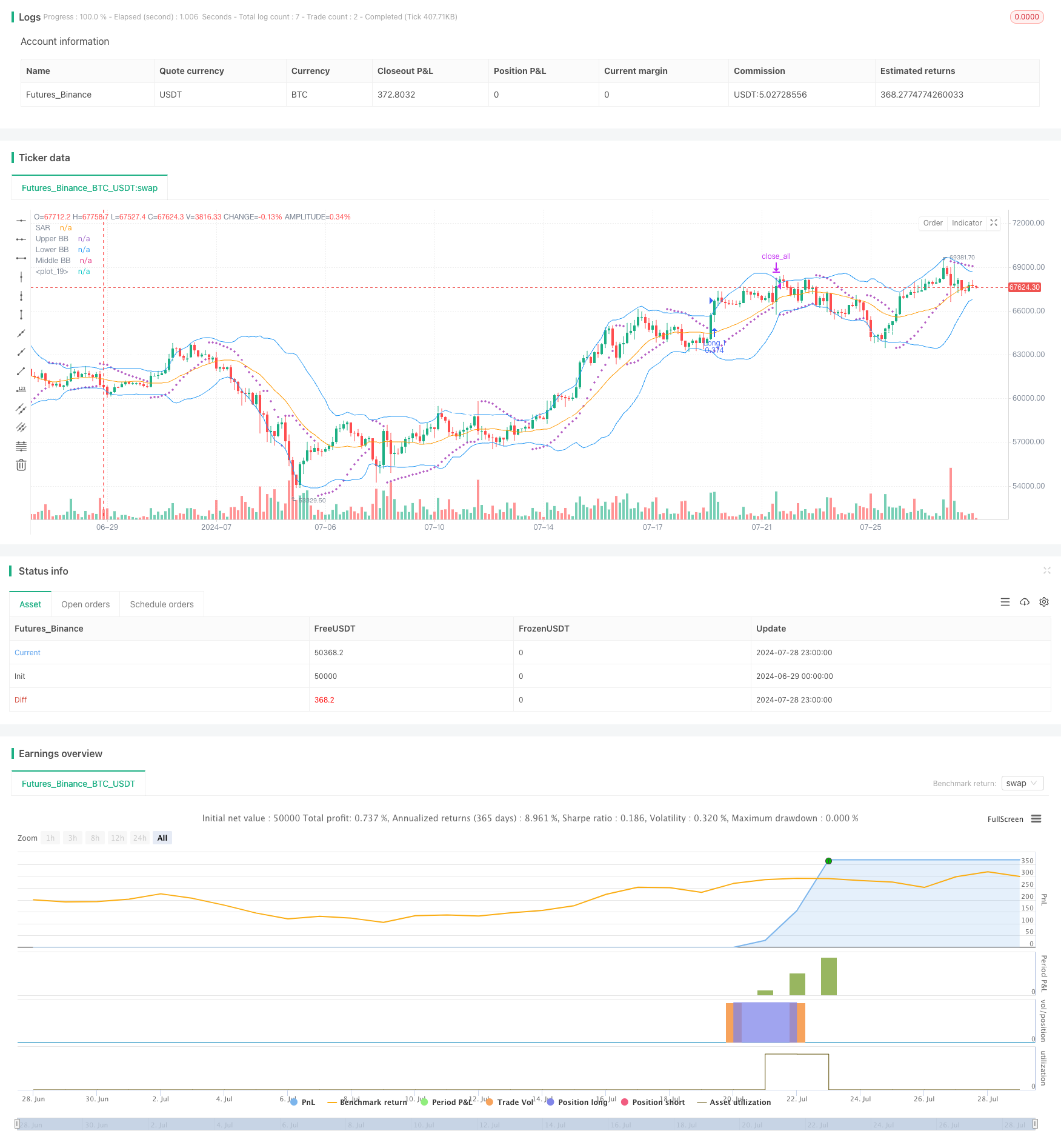

/*backtest

start: 2024-06-29 00:00:00

end: 2024-07-29 00:00:00

period: 3h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Multi-Order Breakout Strategy", overlay=true)

// Parameters

risk_per_trade = input.float(1.0, "Risk Per Trade")

lookback = input(20, "Lookback Period")

breakout_mult = input.float(2.0, "Breakout Multiplier")

stop_loss_percent = input.float(2.0, "Stop Loss Percentage")

max_positions = input(5, "Maximum Open Positions")

atr_period = input(14, "ATR Period")

ma_len = input(100, "MA Length")

// Calculate Bollinger Bands and other indicators

[middle, upper, lower] = ta.bb(close, lookback, breakout_mult)

atr = ta.atr(atr_period)

sar = ta.sar(0.02, 0.02, 0.2)

ma = ta.ema(close, ma_len)

plot(ma, color=color.white)

// Entry conditions

long_condition = close > upper and close > sar and close > ma

// Exit conditions

exit_condition = ta.crossunder(close, middle) or ta.crossunder(close, sar)

// Count open positions

var open_positions = 0

// Dynamic position sizing

position_size = (strategy.equity * risk_per_trade/100) / (close * stop_loss_percent / 100)

// Strategy execution

if (long_condition and open_positions < max_positions and atr > ta.sma(atr, 100) and position_size > 0)

strategy.entry("Long " + str.tostring(open_positions + 1), strategy.long, qty=position_size)

open_positions := open_positions + 1

// Apply fixed stop loss to each position

for i = 1 to max_positions

strategy.exit("SL " + str.tostring(i), "Long " + str.tostring(i), stop=strategy.position_avg_price * (1 - stop_loss_percent/100))

// Close all positions on exit condition

if (exit_condition and open_positions > 0)

strategy.close_all()

open_positions := 0

// Plot

plot(upper, "Upper BB", color.blue)

plot(lower, "Lower BB", color.blue)

plot(middle, "Middle BB", color.orange)

plot(sar, "SAR", color.purple, style=plot.style_cross)