概要

複数次元動動的雲図に基づくイチモク高級多周期取引戦略は,市場における長期的傾向と重要な転換点を捉えるための複雑で包括的な技術分析ツールである.この戦略は,伝統的な一目的な均衡表 (イチモク・キンコ・ヒョ) の指標をベースに,重要なパラメータを動的に調整し,リスク管理機構を導入することによって,異なる市場周期に対する適応分析を実現している.この戦略の核心は,テンカン・セン (転換線),キジュン・セン (基準線),センコ・スパーン (先行帯AとB),そしてチコ・スパーン (後行帯) のような複数の指標の交差と相対的な位置関係を利用し,価格と雲図 (クモ) の位置を組み合わせて,買入と売却のシグナルを生成する.

戦略原則

信号生成メカニズム:

- 買い信号:テンカン・センがキジュン・センを上向きに通過し,価格が雲図の上にあるときに発火する.

- 売るシグナル: テンカン・センが下向きにキジュン・センを横断し,価格が雲図の下にあるときにトリガーされる.

パラメータの動的調整:

- テンカンセン周期: 9周期

- キジュンセン周期:26周期

- Senkou Span Bサイクル: 52サイクル

- 移動: 26サイクル

リスク管理:

- 調整可能な止損率 (デフォルト5%) と利益率 (デフォルト10%) を導入

- 長期取引,特に周線または月線グラフに適しています.

視覚化:

- カスタムカラースキームを使用して,雲図と各指標線の可視化効果を高める

- クラウドマップの透明性を調整して読みやすさを向上させる (90%)

多次元分析:

- 価格,複数の平均線,およびクラウドグラフの位置を組み合わせた多角市場分析

- 価格の歴史を反映したChikou Spanによる意思決定の参考

戦略的優位性

総合性:複数の技術指標を統合し,市場動向,動力,潜在的サポート/レジスタンス位置の総合的な分析を提供します.

適応性: 調整可能なパラメータにより,戦略は異なる市場環境と取引サイクルに適応できます.

リスク管理: リスク管理と利益保護のために,内蔵の止損と利益のメカニズムがあります.

視覚直感:カスタムカラーと透明性の設定により,市場の状況が把握できます.

長期の安定性:特に長期のトレーダーに適しており,大きなトレンドを捉え,騒音の干渉を減らすのに役立ちます.

多次元分析:複数の指標を総合的に考慮することで,偽信号のリスクを低減する.

自動化: 戦略は自動取引システムに容易に統合され,人間の介入を減らすことができます.

戦略リスク

落後性:イチモク指数は本質的に落後性指数であり,急速に変化する市場では反応しやすくない.

過剰依存:単一の戦略に過度に依存すると,他の重要な市場要因が無視される可能性があります.

パラメータの敏感性:異なる市場環境では異なるパラメータ設定が必要であり,定期的に最適化する必要があります.

偽の突破: 変動する市場では偽のシグナルが多く発生し,取引コストが増加する可能性があります.

複雑性:複数の指標の総合的な分析は,特に初心者のトレーダーにとって,意思決定プロセスを複雑にする可能性があります.

回測偏差: 過去のデータ回測の効果が良好で,将来のパフォーマンスを表さないため,過適合に注意が必要です.

市場適応性:戦略は,傾向がはっきりした市場でうまく機能しますが,横盤または激しく波動する市場ではうまく機能しない可能性があります.

戦略最適化の方向性

ダイナミックパラメータ調整:市場の変動に応じてパラメータを自動的に調整する自己適応メカニズムを導入する.

複数の時間枠分析: 異なる時間枠の信号を統合し,意思決定の信頼性を高める.

定量指標融合:交差量,波動率などの他の技術指標を組み合わせて,信号の信頼性を高める.

機械学習最適化: 機械学習アルゴリズムを使用してパラメータ選択と信号生成プロセスを最適化する.

感情分析の統合:VIXやソーシャルメディアの感情分析などの市場感情指標を導入し,意思決定の根拠を豊かにする.

リスク管理の高度化: 市場状況に応じて自動的に調整されるダイナミックな止損と利益の目標を達成する.

追及枠組の強化: スライドポイント,取引コストなどの実態要因を含む,より包括的な追及システムを開発する.

要約する

多次元動態クラウドグラフに基づくイチモク高級多周期取引戦略は,強力な柔軟な技術分析ツールであり,長期トレンド取引に特に適しています.複数のイチモク指標線とクラウドグラフ分析を統合し,インテリジェントなリスク管理機構を組み合わせることで,この戦略は,市場洞察と取引信号の全般的な提供を可能にします.いくつかの固有のリスクと限界があるものの,継続的な最適化と適切な使用によって,トレーダーのツールボックスに強力な武器になる可能性があります.

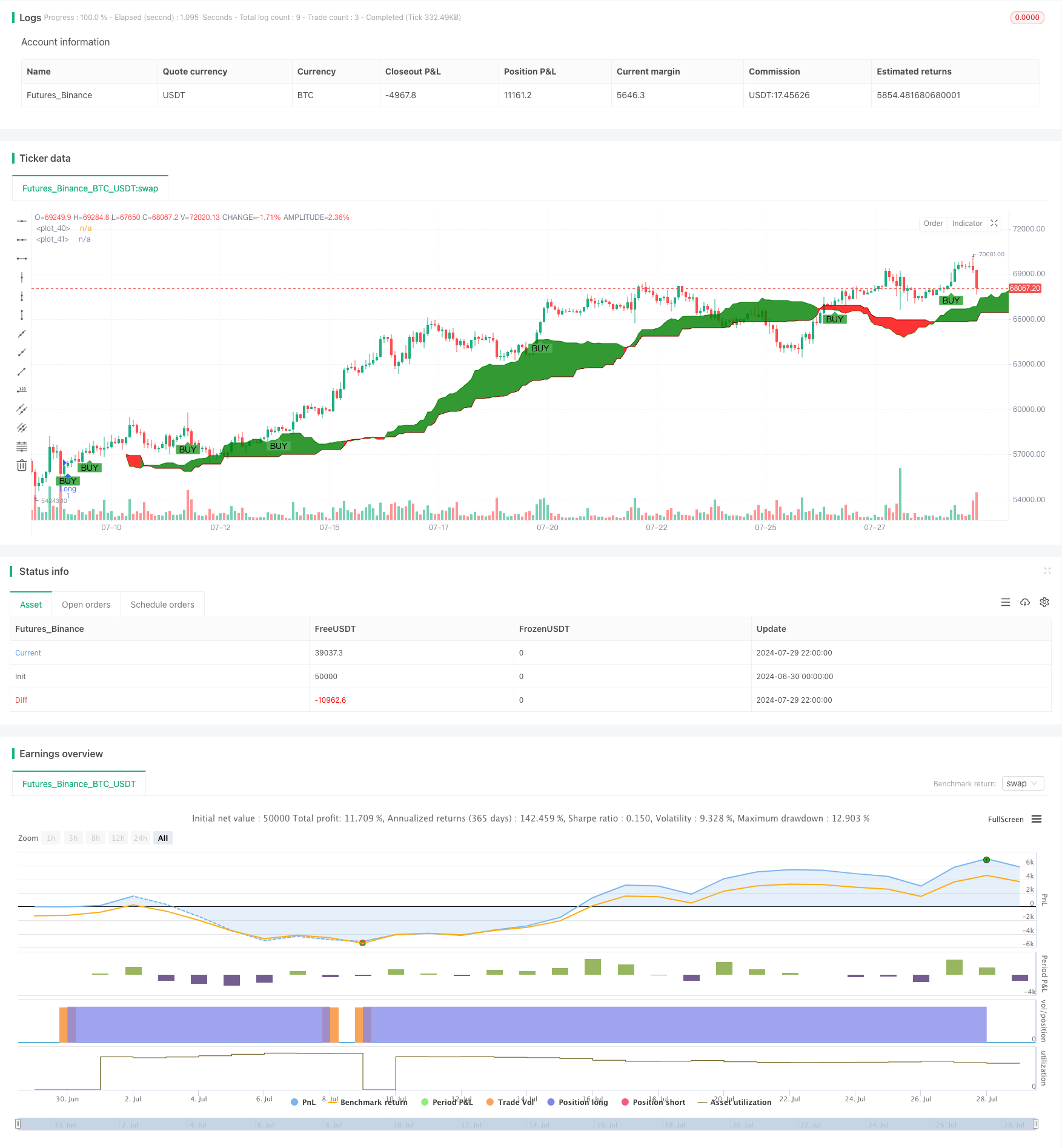

/*backtest

start: 2024-06-30 00:00:00

end: 2024-07-30 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Ichimoku",overlay = true)

//indicator("Flexible Ichimoku Cloud for Long-Term Trading", overlay=true, shorttitle="Ichimoku")

// Inputs for the Ichimoku Cloud

tenkan_period = input.int(9, title="Tenkan-sen Period")

kijun_period = input.int(26, title="Kijun-sen Period")

senkou_b_period = input.int(52, title="Senkou Span B Period")

displacement = input.int(26, title="Displacement")

// Inputs for Risk Management

stop_loss_percentage = input.float(5.0, title="Stop-Loss Percentage", minval=0.1, step=0.1) / 100 // Default to 5% for long-term

take_profit_percentage = input.float(10.0, title="Take-Profit Percentage", minval=0.1, step=0.1) / 100 // Default to 10% for long-term

// Colors and Styling

tenkan_color = input.color(color.blue, title="Tenkan-sen Color")

kijun_color = input.color(color.red, title="Kijun-sen Color")

senkou_a_color = input.color(color.green, title="Senkou Span A Color")

senkou_b_color = input.color(color.maroon, title="Senkou Span B Color")

chikou_color = input.color(color.purple, title="Chikou Span Color")

cloud_bull_color = input.color(color.green, title="Bullish Cloud Color", inline="cloud")

cloud_bear_color = input.color(color.red, title="Bearish Cloud Color", inline="cloud")

cloud_transparency = input.int(90, title="Cloud Transparency", minval=0, maxval=100)

// Calculating the Ichimoku components

tenkan_sen = (ta.highest(high, tenkan_period) + ta.lowest(low, tenkan_period)) / 2

kijun_sen = (ta.highest(high, kijun_period) + ta.lowest(low, kijun_period)) / 2

senkou_span_a = ta.sma(tenkan_sen + kijun_sen, 1) / 2

senkou_span_b = (ta.highest(high, senkou_b_period) + ta.lowest(low, senkou_b_period)) / 2

chikou_span = close[displacement]

// Plotting the Ichimoku components

//plot(tenkan_sen, color=tenkan_color, title="Tenkan-sen", linewidth=2)

//plot(kijun_sen, color=kijun_color, title="Kijun-sen", linewidth=2)

//plot(senkou_span_a, color=senkou_a_color, title="Senkou Span A", offset=displacement, linewidth=1)

//plot(senkou_span_b, color=senkou_b_color, title="Senkou Span B", offset=displacement, linewidth=1)

//plot(chikou_span, color=chikou_color, title="Chikou Span", offset=-displacement, linewidth=1)

// Plotting the Kumo (Cloud)

p1 = plot(senkou_span_a, offset=displacement, color=senkou_a_color)

p2 = plot(senkou_span_b, offset=displacement, color=senkou_b_color)

fill(p1, p2, color=senkou_span_a > senkou_span_b ? color.new(cloud_bull_color, cloud_transparency) : color.new(cloud_bear_color, cloud_transparency), title="Kumo")

// Long and Short Conditions

longCondition = ta.crossover(tenkan_sen, kijun_sen) and close > senkou_span_a and close > senkou_span_b

shortCondition = ta.crossunder(tenkan_sen, kijun_sen) and close < senkou_span_a and close < senkou_span_b

// Plotting Buy and Sell Signals

plotshape(series=longCondition, location=location.belowbar, color=color.green, style=shape.labelup, text="BUY", title="Buy Signal", size=size.small)

plotshape(series=shortCondition, location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL", title="Sell Signal", size=size.small)

var float entry_price = na

var float stop_loss = na

var float take_profit = na

if (longCondition)

entry_price := close

stop_loss := close * (1 - stop_loss_percentage)

take_profit := close * (1 + take_profit_percentage)

if (shortCondition)

entry_price := close

stop_loss := close * (1 + stop_loss_percentage)

take_profit := close * (1 - take_profit_percentage)

// Plotting Stop-Loss and Take-Profit Levels

//plot(entry_price, color=color.yellow, title="Entry Price", linewidth=1, offset=-displacement)

//plot(stop_loss, color=color.red, title="Stop-Loss Level", linewidth=1, offset=-displacement)

//plot(take_profit, color=color.green, title="Take-Profit Level", linewidth=1, offset=-displacement)

// Plotting Stop-Loss and Take-Profit Labels

//label.new(bar_index, stop_loss, text="SL", color=color.red, style=label.style_label_down, textcolor=color.white, size=size.small)

//label.new(bar_index, take_profit, text="Take-Profit", color=color.green, style=label.style_label_up, textcolor=color.white, size=size.small)

// Alerts for Buy and Sell Signals

alertcondition(longCondition, title="Buy Alert", message="Ichimoku Buy Signal")

alertcondition(shortCondition, title="Sell Alert", message="Ichimoku Sell Signal")

strategy.entry("Long",strategy.long, when=longCondition)

strategy.close("Long",when=shortCondition)