옵션 계약에 대한 판매 인지도

저자:발명가들의 수량화 - 작은 꿈, 2017-12-18 09:43:21, 업데이트: 2017-12-18 09:43:52옵션 계약에 대한 판매 인지도

- ###############################################################################################################################################################################################################################################################

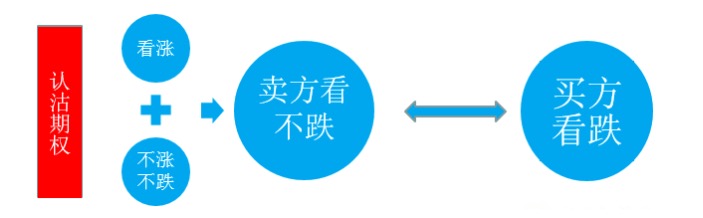

인지도 계약을 판매하는 것을 선택하는 것은, 모두가 알고 있는, 불황 전략이다. 그것은 구매자의 인지도와 인지도의 차이점은, 인지도가 실제로 두 가지 상황을 포함한다는 것입니다: 불황, 상승. 즉, 인지도를 판매하는 경우, 시장이 크게 상승했을 때만 수익을 창출 할 수 있습니다.

그렇다면 문제는, 인증을 판매하는 전략을 선택한 후, 우리가 어떻게 계약을 선택해야 하는가 하는 것입니다. 여기서 나는 두 가지 시나리오 응용을 통해 인증을 의무화하는 계약 옵션을 소개합니다.

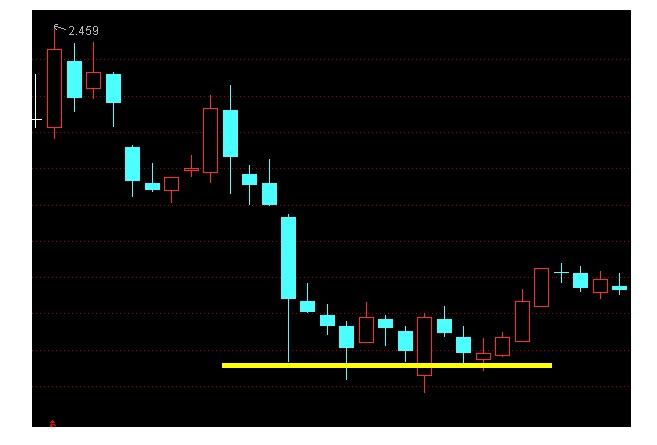

제1차, 멈춰서 안정하라 현금 물품이 연속적으로 하락하는 과정에서, 현금 물품이 보유한 투자자는 하락하는 과정에서 금전 물품이 보유한 투자자가 금전 물품을 사서 위험을 헤쳐나가기 때문에, 현금 물품이 연속적으로 하락하는 과정에서, 금전 물품이 보유한 투자자는 금전 물품이 보유한 투자자는 금전 물품을 사서 위험을 헤쳐나가기 때문이다. 현금 물품이 안정되는 과정에서, 금전 물품이 보유한 투자자는 금전 물품을 사서 위험을 헤쳐나가기 때문이다. 현금 물품이 안정되기 시작할 때, 공황의 기운이 진정되고, 경미한 금전 물품이 판매되는 것이 유리하다. 왜냐하면 현금 물품이 안정된 후에, 금전 물품의 가치가 더 빨리 소모되는 경우가 많고, 실제 물품의 가치는 일부 사람들이 유권권을 선택하는 등의 이유로 상대적으로 느리게 환산된다. 또한, 금전 물품이 보유되는 담보증권은 상대적으로 적다.

두 번째, 느린 중독 우리는 현금 상품이 느리게 상승하는 것을 판단할 때 입장을 개설하고 단계적으로 지폐 계약 의무 상품을 보유할 수 있으며, 이 경우 우리는 종종 가벼운 실가 지폐 계약을 판매하는 것을 선택한다. 느리게 상승하는 과정에서 우리는 현금 상품이 우리에게 가져온 내재적 부가가치 절감의 이익을 얻으며, 시간이 흐르면서 우리에게 가져온 수익을 즐긴다. 이 경우, 현금 상품이 예상대로 상승하지 않더라도 시간이 소비되는 수익은 줄어들지 않으며, 비교적 안정적인 전략이다.

확장 읽기: 인지도 옵션을 판매 하락 하락 하락 하락 하락 하락

8월 말 코스닥 지표가 2850점을 지은 이후, 지표는 9월에는 2850에서 3250 사이의 상자 내에서 약하게 흔들렸고, 시장 참여자의 일부분은 2850-3000점을 강력한 지지 부위로 예상한다. 이 부문에서는 큰 시장이 더 크게 떨어지지 않을 것이라고 생각하며, 중·단기 간편 하위 창고를 구축하는 투자자에게는 인지도 옵션을 판매함으로써 저하 유입 고조 조립을 미리 묻을 수 있다.

예를 들어, 9월 2일 시중 시장에 따르면,

50ETF 9월 2000 , 50ETF 9월 2050 및 50ETF 9월 2100 의 시장 구매 가격은 각각 0.1255, 0.1390 및 0.1720원이다. 투자자가 50ETF 1개를 9월 2100 , 2개를 9월 2050 , 3개를 9월 2000 에 매각하면, 2.100, 2.050 및 2.000의 가격에서 상위 시장에 잠재적으로 부진할 수 있는 격차 가격 간격 금탑의 입장을 형성하는 것과 같다. 50 ETF가 만료일 기준 2,100원 이상이면 모든 계약이 무가치로 만료될 것이고, 8265원 상당의 권익금은 어느 정도 수익자금으로 나누어질 수 있다. 표기된 가격은 2.050과 2.100 사이일 때, 투자자는 실제로 1만 주식을 1,928원당 구매한 셈이다. 2,000과 2.050 사이일 때, 그는 1만917원당 3만 주식을 구매한 셈이다. 50 ETF가 하향선으로 2,000원을 돌파할 때, 그는 최종적으로 1만896원당의 비용을 투입할 것이다.

실제로 1993년 4월, 주식 지주인 버핏은 코카콜라에 대해 매우 낙관적이었으며, 장기적으로 주식을 보유하기를 바랐지만, 당시 주식의 가격이 너무 높다고 느꼈기 때문에 코카콜라 인증권을 매각하는 전략을 채택하여, 1.5달러의 인증금으로 5백만개의 코카콜라 인증권을 매각하여, 1993년 12월 17일 만료된 권리 가격인 35달러의 인증권을 매각하였다. 이 옵션이 만료될 때 주가가 35달러 이하로 떨어지면, 유통권이 발급될 것이며, 버핏은 35달러에 코카콜라 주식을 구매하고 보유할 수 있을 것이다. 이 인증권 가격은 바로 버핏이 주식을 보유하고자 하는 목표 가격이며, 이전에 획득한 권리들을 계산하여 실제 구매 비용을 3.5달러로 낮추고, 최종적으로 모든 주가가 높으면, 버핏은 3550달러의 특권을 획득할 수 있다.

종합적으로 볼 때 우리는 이 전략을 사용하는 것은 투자자가 큰 파동의 계곡이 다가오고 있다고 예상하고, 이러한 배치 방식으로 한편으로는 자신의 권리금의 현금 수입을 증가시키고, 다른 한편으로는 미래의 잠재적인 저출권 기회에 대비하여 미리 매장하는 것을 볼 수 있습니다. 물론, 인증권을 판매하는 위험은 상대적으로 구매 입장에 더 커질 것이고, 일조 시장에 의해 쫓겨져야합니다. 따라서이 전략은 더 위험 선호도가 높고, 더 자신감 있고, 유동 자금이 풍부하다는 투자자에게 더 적합합니다. 만약 투자자가 가격 하락 위험을 감수하지 않기 때문에 밤새 돈을 벌 수 없다면, 인증권 인증권을 다시 인증하는 매혹자가 인지도가 높더라도, 그는 인증권 인증권 판매자가 될 수 없습니다.

이 부분의 본문은

- PY2와 PY3의 문제

- 발명자 정량화는 휴대 전화에서 관찰하는 전략을 지원합니까?

- c++ 버전의 이 양과 가격은 동일하다。exchanges[0].GetDepth (();

- exchange.Go))) 메소드가 작동하지 않습니다. 다음 C++ 버전을 확인하세요.

- js 표가 C++로 변환된 것을 보여줍니다.

- 로봇의 레코드는 기본적으로 열렸나요?

- IO 함수를 사용하는 방법

- okex의 api를 분석하는 데 오류가 발생했습니다.

- 비트코인 전략: 타자를 찾는 전략 또는 구매 전략

- 리버드 공간을 잠그기 옵션 거래 전략의 상자형 리버드

- Python 정책의 재검토가 잘못되었나요?

- BotVS 모형 디스크 사용 설명서

- 로봇의 오류를 포착하는 방법

- 어떤 외부 url 인터페이스에 대한 접근이 허용되는지 코드에서 물어보십시오.

- 로봇이 토큰을 지원하는 웹소켓이 있나요?

- 일평선 기계 시스템에 대한 생각

- c++ 버전 GetCommand ((); 이 명령어가 유효하지 않나요?

- "개발자 양적 A 주식을 할 수 있습니까?"

- 히트BTC 거래소와 OKEX의 GetTicker 호출은 항상 타임오웃을 제안합니다.

- c++ 계정 메시지는 모두 사실입니다.