개요

위축 충격 반전 전략은 부린밴드, 포털 라인, ADX 및 무작위 지표와 같은 여러 지표를 사용하여 시장 반전 지점을 식별하고, 반전 지점 인근에서 위축 작업을 수행하는 단선 거래 전략이다. 이 전략은 주로 부린밴드 및 포털 라인 가격이 과도하게 확장되었는지 판단하여 거래 신호를 확인하고, ADX를 사용하여 트렌드 강도를 판단하고 무작위 지표를 사용하여 과매 과매 지역을 판단하고, 반전 지점 인근에서 위축 포지션을 설정한다.

전략 원칙

포지션은 다음과 같은 몇 가지 판단 규칙에 기반합니다.

종결 가격이 브린 반지선을 넘어서 포괄적 인 라인을 넘어서면 가격이 초매 상태에있을 수 있음을 나타냅니다. 이 경우 ADX가 30보다 작으면 트렌드 강도가 약한 것을 나타냅니다. 동시에 무작위 지표가 50보다 큰 것은 초매 지역에 있음을 나타냅니다.

종결값이 브린 반지하의 궤도 아래와 포괄계선 아래의 궤도 아래 있을 때, 가격이 오버셀 영역에 있을 수 있음을 나타냅니다. 이 때 ADX가 30보다 작으면 트렌드 강도가 약한 것을 나타내고, 동시에 무작위 지표가 50보다 작으면 오버셀 영역에 있음을 나타냅니다. 이렇게 하면 더 많은 것을 고려할 수 있습니다.

공백된 스톱로스 탈퇴 조건은 종결 가격이 부린띠 하향 레일 또는 포괄 라인 하향 레일 또는 무작위 지표가 50보다 작을 때이다.

더 많은 스톱로즈 탈퇴 조건은 종결 가격이 부린 띠 레일 또는 포괄 라인 레일 또는 무작위 지표가 50보다 크다는 것입니다.

이러한 판단 규칙을 통해 우리는 반전점 근처에 헤퍼 포지션을 세우고, 가격의 단기 변동을 이용해서 이익을 얻을 수 있습니다.

우위 분석

이 포지션의 역전 전략에는 다음과 같은 장점이 있습니다.

여러 지표 판단을 사용하여 거래 신호를 효과적으로 확인하여 가짜 돌파구를 방지 할 수 있습니다.

트렌드 전환점 근처의 거래는 비교적 높은 성공률을 나타냅니다.

제보 운영 방식을 채택하면 위험을 효과적으로 통제할 수 있다.

거래 빈도가 높기 때문에 단선 운영에 적합하다.

수익은 주로 가격 변동에 의해 발생하며, 동향의 전환에 전적으로 의존하지 않습니다.

위험 분석

이 전략에는 몇 가지 위험도 있습니다.

그러나, 이 경우에도, 회전 실패의 가능성은 여전히 존재하며, 큰 손실을 초래할 것입니다.

거래가 지나치게 최적화되어 있는 경우가 많습니다.

이럴 경우, 회전 시점을 파악하지 못하면 손실이 커질 수 있다.

트렌드 뮤테이션 돌연변이가 발생할 가능성이 있어 주의가 필요합니다.

이러한 위험에 대응하기 위해 우리는 지표 변수를 최적화하고, 스톱로스를 엄격하게 통제하며, 추세와 기본 분석을 결합하여 큰 방향을 결정해야 합니다.

최적화 방향

이런 포지션 역전 전략은 다음과 같은 방향으로 최적화될 수 있습니다.

지표 매개 변수를 최적화하고 거래 신호 품질을 향상시킵니다.

“기본적인 판단을 높여서 반향을 피하십시오”.

성공률을 높이기 위해 V형 역형 판단과 함께

동적으로 조정된 스톱로즈

자금 관리를 최적화하고 단독 손실을 엄격히 통제하십시오.

요약하다

상쇄상황 반전전략은 여러 지표에 의해 판단되는 반전점 근처에서 상쇄작업을 하는 것으로 거래 빈도가 높고 위험도 쉽게 제어할 수 있는 장점이 있다. 그러나 반전 거래의 위험도 무시할 수 없으며, 우리는 지속적으로 전략을 최적화하고 거래 규칙을 엄격히 준수하여 이러한 효율적인 단선 거래 전략을 최대한 활용할 필요가 있다.

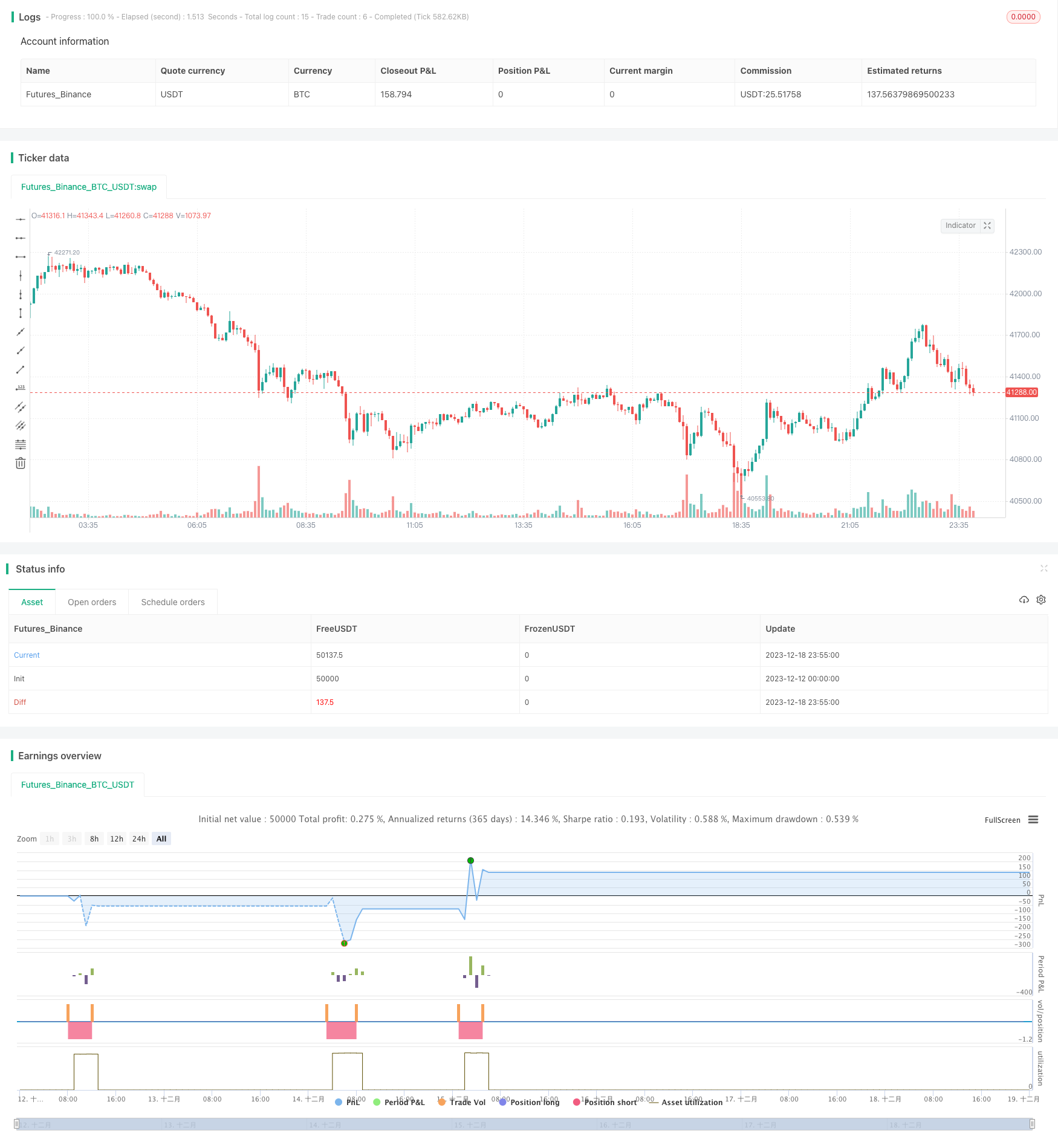

/*backtest

start: 2023-12-12 00:00:00

end: 2023-12-19 00:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © exlux99

//@version=5

strategy("Contrarian Scalping Counter Trend",overlay=true)

//bollinger bands

length = input.int(20, minval=1, title="Length BB")

src = input(close, title="Source")

mult = input.float(2.0, minval=0.001, maxval=50, title="StdDev BB")

basis = ta.sma(src, length)

dev = mult * ta.stdev(src, length)

upper = basis + dev

lower = basis - dev

//envelope

len = input.int(20, title="Length Envelope", minval=1)

percent = input(1.0)

exponential = input(false)

envelope = exponential ? ta.ema(src, len) : ta.sma(src, len)

k = percent/100.0

upper_env = envelope * (1 + k)

lower_env = envelope * (1 - k)

//adx

adxlen = input(14, title="ADX Smoothing")

dilen = input(14, title="DI Length")

dirmov(len) =>

up = ta.change(high)

down = -ta.change(low)

plusDM = na(up) ? na : (up > down and up > 0 ? up : 0)

minusDM = na(down) ? na : (down > up and down > 0 ? down : 0)

truerange = ta.rma(ta.tr, len)

plus = fixnan(100 * ta.rma(plusDM, len) / truerange)

minus = fixnan(100 * ta.rma(minusDM, len) / truerange)

[plus, minus]

adx(dilen, adxlen) =>

[plus, minus] = dirmov(dilen)

sum = plus + minus

adx = 100 * ta.rma(math.abs(plus - minus) / (sum == 0 ? 1 : sum), adxlen)

sig = adx(dilen, adxlen)

//stochastic

periodK = input.int(50, title="%K Length", minval=1)

smoothK = input.int(20, title="%K Smoothing", minval=1)

stock = ta.sma(ta.stoch(close, high, low, periodK), smoothK)

short=close> upper and close >upper_env and sig < 30 and stock > 50

long=close< lower and close <lower_env and sig < 30 and stock < 50

short_exit= close < lower or close<lower_env or stock <50

long_exit=close > lower or close>lower_env or stock >50

strategy.entry("short",strategy.short,when=short)

strategy.close("short",when=short_exit)

strategy.entry("long",strategy.long,when=long)

strategy.close('long',when=long_exit)