개요

량화 빛은 스토카스틱 지표와 OTT 지표를 사용하는 조합 전략이다. 전략은 스토카스틱 지표를 사용하여 구매 및 판매 신호를 생성하고, OTT 지표와 결합하여 신호를 필터링하여 큰 트렌드를 잡기 위해 시도하고 시장의 흔들림으로 인한 가짜 신호의 영향을 줄인다. 이 기사는 이 전략에 대한 자세한 평가를 할 것이다.

전략 원칙

이 전략의 핵심 아이디어는 Stochastic 지표에 OTT 지표를 중첩하여 신호 필터링을 수행하는 것입니다. Stochastic 지표는 가격을 지정된 시간 동안의 최고 가격과 최저 가격과 비교하여 가격이 극한 지역에 있는지 판단하는 데 사용됩니다. OTT 지표는 이동 평균과 동적 스톱로스를 사용하여 트렌드를 추적합니다.

코드 설정 Stochastic의 높이는 1080이고, 낮이는 1020이며, Stochastic의 중간값은 그 사이에 평평한 간격이다. Stochastic이 구매/판매 신호를 생성할 때, 코드는 OTT 지표에 따라 신호의 유효성을 판단한다. 가격이 OTT 평균선을 위쪽으로 통과하면 구매 신호가 발송되며, 가격이 OTT 평균선을 아래로 통과하면 판매 신호가 발송된다.

이 조합은 스토카스틱을 사용하여 과매매를 판단하고 진입 신호를 발송합니다. OTT는 트렌드를 추적하고, 너무 강한 진동 상황을 막기 위해 손실 필터를 사용하는 가짜 신호를 사용하여 신호의 정확도와 변동을 최적화합니다.

우위 분석

이 전략은 스토카스틱과 OTT 지표의 조합을 사용하여 다음과 같은 몇 가지 측면을 최적화합니다.

- 신호의 정확도가 향상되었다. 스토카스틱은 과매매를 판단하고, OTT는 진동으로 인한 가짜 신호를 제거한다.

- 전략의 변동성을 낮추었다. 동적 스톱로드를 통해 이번 손실을 제한하고, 많은 가짜 돌파구를 필터링했다.

- 주식 시장의 큰 트렌드를 효과적으로 파악한다. 스토카스틱은 기본 신호를 주고, OTT는 큰 트렌드를 추적한다.

- 과도한 신호 간섭을 줄인다. 신호 품질을 높이는 동시에 쓸모없는 신호를 줄인다.

- 수량화 동적 스톱 손실 설정. 질적 손해를 보장하여 전략 변동률을 더 낮춰줍니다.

- 이 시스템은 추세와 과매매 지표를 결합한다. 이 두 가지 지표를 사용하여 서로의 단점을 최적화한다.

종합적으로 볼 때, 이 전략은 OTT를 사용하여 스토카스틱 신호를 필터링하여 신호 품질과 전략 수익을 효과적으로 향상시키며, 거래 수와 전략 변동성을 줄여서, 경향에 가까운, 낮은 위험과 높은 수익의 효과를 얻었습니다.

위험 분석

- 이 전략의 적용 범위는 비교적 좁습니다. 주로 명백한 추세가있는 주식에 적용됩니다. 가격 변동이 큰 주식이나 주가가 흔들림에 처한 주식의 영향은 작습니다.

- 전적으로 기술적인 측면에 의존한다. 전략은 주식의 기본적 측면과 시장의 거시적인 측면을 고려하지 않고, 약간의 맹목성이 존재한다.

- 매개 변수 설정이 민감하다. 스토카스틱과 OTT의 여러 매개 변수는 전문적인 조정이 필요하며, 그렇지 않으면 전략의 수익성에 영향을 미칩니다.

- 스톱 손실은 너무 느리고, 잠재적인 손실을 감수하고, 추가적인 최적화가 필요합니다.

- 허위 돌파와 진동상태에서는 일정 손실과 신호 간섭이 발생할 수 있다. 판단 조건과 중지 손실 조건이 수정될 필요가 있다.

위와 같은 위험에는 다음과 같은 개선방안이 있습니다.

- 다른 카테고리의 주식에 따라 다른 파라미터 조합을 사용한다.

- “기본과 언론이 결합되어 신호를 강화한다”.

- 최적화 테스트를 통해 최적의 설정을 찾습니다.

- 이동성 손실을 도입하여 위험을 더 낮출 수 있습니다.

- 판단 조건을 수정하고, 더 엄격한 신호 확인 메커니즘을 적용한다.

최적화 방향

이 전략은 다음의 몇 가지 측면에서 더욱 개선될 수 있습니다.

다른 시장과 주식 종류에 따라 변수를 조정한다. 현재 기본값은 일반적이며, 다른 주식마다 개별적으로 테스트하여 최적의 변수 조합을 찾을 수 있다.

스톱 메커니즘과 모바일 스톱을 도입한다. 현재는 다이내믹한 고정 스톱이 적용되고 있으며, 손실과 수익을 동적으로 추적할 수 없다. 전략적 위험과 수익을 더 제어하기 위해 모바일 스톱과 스톱을 도입하는 테스트가 가능하다.

최적화 신호 판단 논리. 현재 판단 논리는 간단하고, 가격의 상하 돌파는 직접적으로 구매 및 판매 신호를 표시한다. 신호의 신뢰성을 보장하기 위해 더 많은 지표와 가격 형태 판단을 결합하는 것을 고려할 수 있다.

포지션 개시 조건과 필터링 메커니즘을 추가한다. 현재 전략은 각 신호를 무차별적으로 처리한다. 양력 지표, 거래량 지표 등의 포지션 개시 조건을 도입하고, 가짜 신호를 필터링하기 위해 특정 신호 시간 창을 추가할 수 있다.

다양한 지표와 OTT의 결합을 테스트한다. 현재는 Stochastic과 OTT의 조합이 사용된다. MACD, RSI 등 다른 지표와 OTT의 결합 효과를 테스트할 수 있다.

융합자금관리 및 포지션관리 모듈. 현재는 자금관리 및 포지션 제어 장치가 없으며, 전적으로 스톱로스에 의존한다. 개별 및 전체 위험을 더욱 제어하기 위해 다양한 유형의 자금관리 및 포지션 관리 방법을 테스트 할 수 있다.

요약하다

량화의 빛 Stochastic과 OTT 지표가 유기적으로 결합된 수치화 전략이다. 그것은 두 지표의 상호 보완적 장점을 활용하여 신호의 정확도를 높이고, 큰 트렌드를 효과적으로 포착하면서도 위험을 줄인다.

이 전략은 오류율이 낮고, 신호가 뚜렷하고, 변동성이 적다는 장점이 있다. 신호의 신뢰성을 강화하고, 스톱로스 수준을 최적화하고, 거래 빈도를 낮추는 것이 추천되는 양적 전략이다.

동시에, 이 전략에는 개선의 여지가 있습니다. 매개 변수 최적화, 손해 방지 장치의 개선, 신호 및 필터링 장치의 강화와 같은 수단으로이 전략이 더 안정적이고 자동화되고 지능화되는 방향으로 발전 할 수 있습니다. 이것은 우리의 후속 작업 목표입니다.

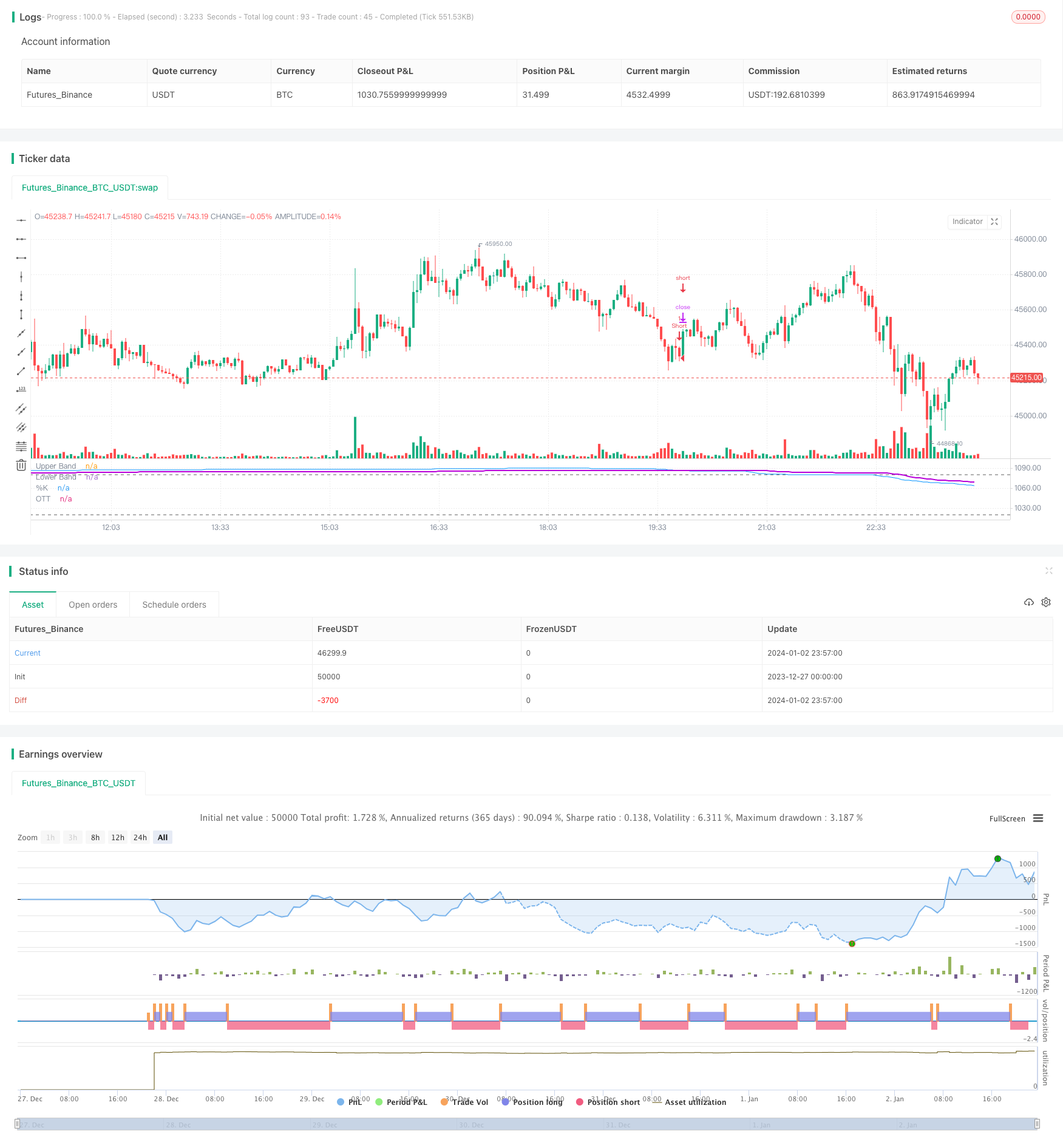

/*backtest

start: 2023-12-27 00:00:00

end: 2024-01-03 00:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © KivancOzbilgic

//created by: @Anil_Ozeksi

//developer: ANIL ÖZEKŞİ

//author: @kivancozbilgic

strategy(title="Stochastic Optimized Trend Tracker", shorttitle="SOTT", format=format.price, precision=2)

periodK = input(250, title="%K Length", minval=1)

smoothK = input(50, title="%K Smoothing", minval=1)

src1 = input(close, title="Source")

length=input(3, "OTT Period", minval=1)

percent=input(0.618, "OTT Percent", type=input.float, step=0.1, minval=0)

showsupport = input(title="Show Support Line?", type=input.bool, defval=false)

showsignalsc = input(title="Show Stochastic/OTT Crossing Signals?", type=input.bool, defval=false)

Var_Func1(src1,length)=>

valpha1=2/(length+1)

vud11=src1>src1[1] ? src1-src1[1] : 0

vdd11=src1<src1[1] ? src1[1]-src1 : 0

vUD1=sum(vud11,9)

vDD1=sum(vdd11,9)

vCMO1=nz((vUD1-vDD1)/(vUD1+vDD1))

VAR1=0.0

VAR1:=nz(valpha1*abs(vCMO1)*src1)+(1-valpha1*abs(vCMO1))*nz(VAR1[1])

VAR1=Var_Func1(src1,length)

k = Var_Func1(stoch(close, high, low, periodK), smoothK)

src=k+1000

Var_Func(src,length)=>

valpha=2/(length+1)

vud1=src>src[1] ? src-src[1] : 0

vdd1=src<src[1] ? src[1]-src : 0

vUD=sum(vud1,9)

vDD=sum(vdd1,9)

vCMO=nz((vUD-vDD)/(vUD+vDD))

VAR=0.0

VAR:=nz(valpha*abs(vCMO)*src)+(1-valpha*abs(vCMO))*nz(VAR[1])

VAR=Var_Func(src,length)

h0 = hline(1080, "Upper Band", color=#606060)

h1 = hline(1020, "Lower Band", color=#606060)

fill(h0, h1, color=#9915FF, transp=80, title="Background")

plot(k+1000, title="%K", color=#0094FF)

MAvg=Var_Func(src, length)

fark=MAvg*percent*0.01

longStop = MAvg - fark

longStopPrev = nz(longStop[1], longStop)

longStop := MAvg > longStopPrev ? max(longStop, longStopPrev) : longStop

shortStop = MAvg + fark

shortStopPrev = nz(shortStop[1], shortStop)

shortStop := MAvg < shortStopPrev ? min(shortStop, shortStopPrev) : shortStop

dir = 1

dir := nz(dir[1], dir)

dir := dir == -1 and MAvg > shortStopPrev ? 1 : dir == 1 and MAvg < longStopPrev ? -1 : dir

MT = dir==1 ? longStop: shortStop

OTT=MAvg>MT ? MT*(200+percent)/200 : MT*(200-percent)/200

plot(showsupport ? MAvg : na, color=#0585E1, linewidth=2, title="Support Line")

OTTC = #B800D9

pALL=plot(nz(OTT[2]), color=OTTC, linewidth=2, title="OTT", transp=0)

alertcondition(cross(src, OTT[2]), title="Price Cross Alert", message="OTT - Price Crossing!")

alertcondition(crossover(src, OTT[2]), title="Price Crossover Alarm", message="PRICE OVER OTT - BUY SIGNAL!")

alertcondition(crossunder(src, OTT[2]), title="Price Crossunder Alarm", message="PRICE UNDER OTT - SELL SIGNAL!")

buySignalc = crossover(src, OTT[2])

plotshape(buySignalc and showsignalsc ? OTT*0.995 : na, title="Buy", text="Buy", location=location.absolute, style=shape.labelup, size=size.tiny, color=color.green, textcolor=color.white, transp=0)

sellSignallc = crossunder(src, OTT[2])

plotshape(sellSignallc and showsignalsc ? OTT*1.005 : na, title="Sell", text="Sell", location=location.absolute, style=shape.labeldown, size=size.tiny, color=color.red, textcolor=color.white, transp=0)

dummy0 = input(true, title = "=Backtest Inputs=")

FromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

FromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

FromYear = input(defval = 2005, title = "From Year", minval = 2005)

ToDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

ToMonth = input(defval = 1, title = "To Month", minval = 1, maxval = 12)

ToYear = input(defval = 9999, title = "To Year", minval = 2006)

Start = timestamp(FromYear, FromMonth, FromDay, 00, 00)

Finish = timestamp(ToYear, ToMonth, ToDay, 23, 59)

Timerange() =>

time >= Start and time <= Finish ? true : false

if buySignalc

strategy.entry("Long", strategy.long,when=Timerange())

if sellSignallc

strategy.entry("Short", strategy.short,when=Timerange())