개요

이 전략은 동적 트레일링 스톱의 사고방식을 채택하여 ATR 및 가격 극치에 따라 장거리 상장 스톱 라인을 계산한다. Chandelier Exit의 아이디어와 결합하여, 상장 스톱 라인 방향에 따라 장거리 상장 방향을 판단한다. 상장 스톱 라인이 상향으로 돌파 할 때 낙관적이라고 판단하고, 더 많은 돈을 벌고, 상장 스톱 라인이 하향으로 돌파 할 때 낙관적이라고 판단하고, 무익하다.

이 전략은 스톱 로즈와 입시 신호 판단의 이중 기능을 동시에 수행한다.

전략 원칙

이 전략은 다음과 같은 부분들로 구성됩니다.

- ATR에 기반한 장기/단기 상장 손실 라인

사용자가 설정한 ATR 주기 길이와 배수mult을 기반으로 실시간으로 ATR을 계산한다. 그리고 ATR과 가격 극한값을 기반으로 장단위 스톱로드를 계산한다:

longStop = 最高价 - ATR

shortStop = 最低价 + ATR

- 거래의 방향을 결정하는 데

이전 K 선의 스톱라인과 현재 K 선의 스톱라인 비교. 현재 K 선의 스톱라인이 뚫리면 거래 신호를 발산한다:

长仓止损线上方突破,做多

短仓止损线下方突破,做空

- 리스크에 따라 수익률을 비교하여 스톱 로즈와 스톱 스을 설정합니다.

사용자가 설정한 RiskRewardRatio에 따라 ATR에서 스톱로스 거리와 스톱 거리를 계산한다. 포지션 개설 시에는 스톱로스 명령과 스톱 명령이 설정됩니다.

우위 분석

이 전략은 다음과 같은 장점을 가지고 있습니다.

- 동적 추적 상쇄, 적시 상쇄

이 전략은 스톱 라인을 동적으로 추적하여 적시에 스톱을 하고 하락 위험을 제어합니다.

- 동시에 손해 차단 및 입시 판단 기능이 있습니다.

이 전략의 스톱 손실 라인은 동시에 진입 판단 조건으로 전략 논리를 간소화한다.

- 리스크/이익 비율을 설정할 수 있습니다.

그리고 그 결과로, 그 결과로, 그 결과로, 그 결과로,

- 쉽게 이해할 수 있고 확장할 수 있습니다.

이 전략은 간단하고 이해하기 쉽고 확장성을 최적화하기 위해 구성되었습니다.

위험 분석

이 전략에는 몇 가지 위험도 있습니다.

- 이중적 위험

이 전략은 양자 거래 전략으로, 동시에 과잉과 적당의 위험을 감수한다.

- ATR 변수 의존

ATR 매개 변수 설정은 직접적으로 중지 손실 라인과 거래 빈도에 영향을 미칩니다. 잘못된 설정은 중지 손실이 너무 느슨하거나 거래 빈도가 너무 높을 수 있습니다.

- 트렌드 시장 적응성

이 전략은 평균선을 조정한 후의 돌파구에 더 적합하며, 너무 강한 추세가 있는 시나리오에는 적합하지 않습니다.

위와 같은 위험 요소에 대해 최적화할 수 있는 방법은 다음과 같습니다.

- 트렌드 지표와 함께

MA와 같은 트렌드 지표와 결합하여 시장의 흐름을 판단하고 역동적인 거래를 피하십시오.

- 최적화 변수 모음

ATR 변수와 리스크-이익 비율 변수를 최적화하여 스톱로스 및 스톱을 합리적으로 만듭니다.

- 필터링 조건을 추가

거래량이나 변동성 지표의 필터링 조건을 증가시켜 거래 품질을 보장합니다.

최적화 방향

이 전략에는 더 많은 최적화 가능성이 있습니다:

- 기계학습과 함께

기계 학습 모델을 사용하여 가격 추세를 예측하여 입시 정확도를 향상시킵니다.

- 옵션으로 무위험 포트폴리오를 구축하는 방법

옵션의 가격 변동률을 활용하여 무위험 스레드 포트폴리오를 구축하십시오.

- 다종종 크로스마켓 중개

다른 시장과 다른 품종들 사이에서 통계적 중개로 안정적인 알파를 얻을 수 있습니다.

- 알고리즘 거래

알고리즘 트레이딩 엔진을 통해 효율적인 전략 피드백과 실시 트레이딩.

요약하다

이 글은 동적 추적을 기반으로 한 정량 거래 전략을 심층적으로 분석한다. 이 전략은 동시에 손해 관리 및 거래 신호 판단 기능을 가지고 있으며 위험을 효과적으로 제어 할 수 있다. 우리는 또한 전략의 장점, 가능한 위험 및 후속 최적화 아이디어를 분석했다. 이 전략은 매우 실용적인 거래 전략이며, 추가 연구 및 응용에 가치가 있다.

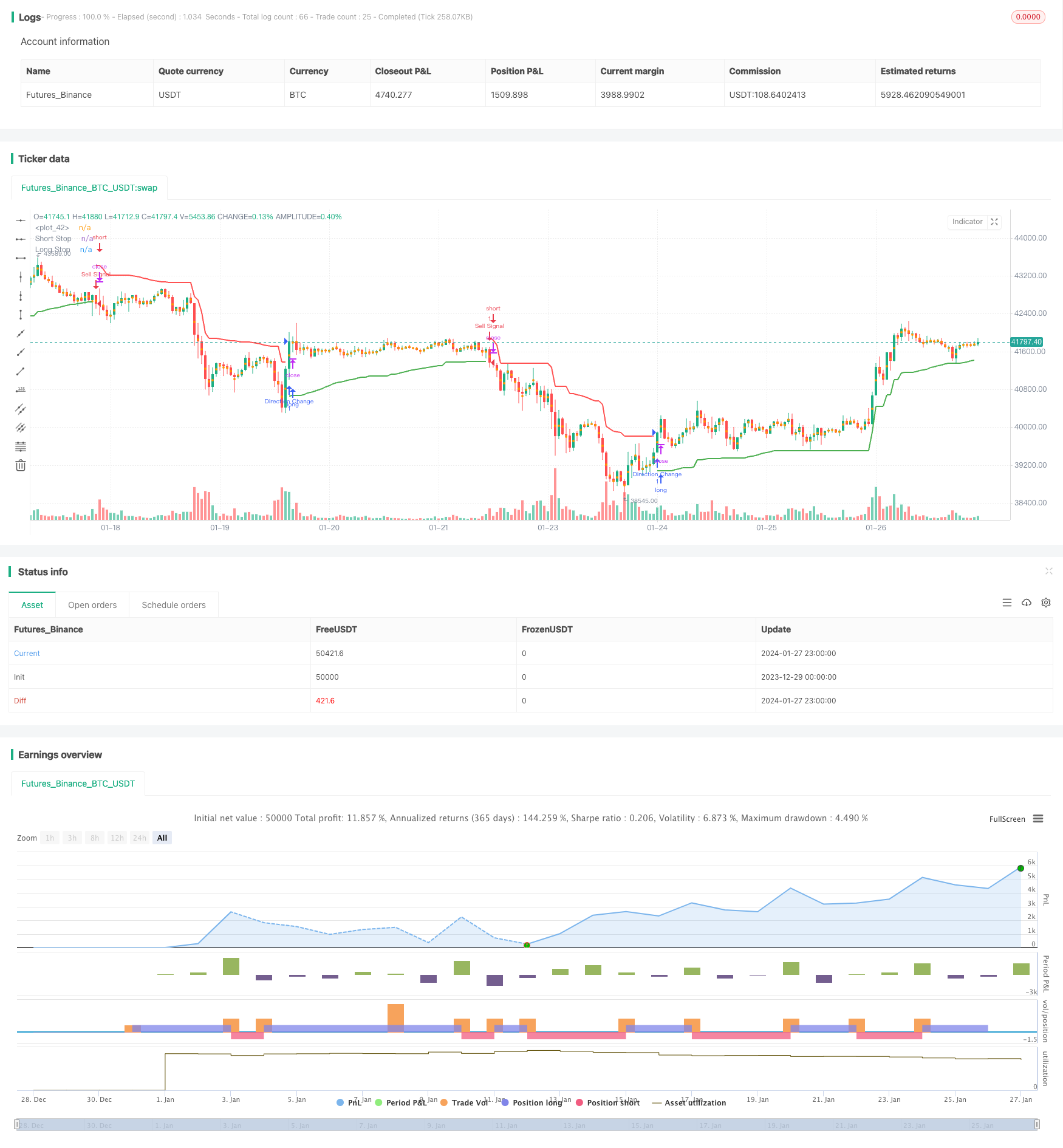

/*backtest

start: 2023-12-29 00:00:00

end: 2024-01-28 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Chandelier Exit with 1-to-1 Risk-Reward", shorttitle='CE', overlay=true)

// Chandelier Exit Logic

length = input.int(title='ATR Period', defval=22)

mult = input.float(title='ATR Multiplier', step=0.1, defval=3.0)

useClose = input.bool(title='Use Close Price for Extremums', defval=true)

atr = mult * ta.atr(length)

longStop = (useClose ? ta.highest(close, length) : ta.highest(length)) - atr

longStopPrev = nz(longStop[1], longStop)

longStop := close[1] > longStopPrev ? math.max(longStop, longStopPrev) : longStop

shortStop = (useClose ? ta.lowest(close, length) : ta.lowest(length)) + atr

shortStopPrev = nz(shortStop[1], shortStop)

shortStop := close[1] < shortStopPrev ? math.min(shortStop, shortStopPrev) : shortStop

var int dir = 1

dir := close > shortStopPrev ? 1 : close < longStopPrev ? -1 : dir

// Risk-Reward Ratio

riskRewardRatio = input.int(1, title="Risk-Reward Ratio", minval=1, maxval=10, step=1)

// Calculate Take Profit and Stop Loss Levels

takeProfitLevel = atr * riskRewardRatio

stopLossLevel = atr

// Entry Conditions

longCondition = dir == 1 and dir[1] == -1

shortCondition = dir == -1 and dir[1] == 1

// Entry Signals

if (longCondition)

strategy.entry("Long", strategy.long, stop=close - stopLossLevel, limit=close + takeProfitLevel)

if (shortCondition)

strategy.entry("Short", strategy.short, stop=close + stopLossLevel, limit=close - takeProfitLevel)

longStopPlot = plot(dir == 1 ? longStop : na, title='Long Stop', style=plot.style_linebr, linewidth=2, color=color.green)

shortStopPlot = plot(dir == 1 ? na : shortStop, title='Short Stop', style=plot.style_linebr, linewidth=2, color=color.red)

midPricePlot = plot(ohlc4, title='', style=plot.style_circles, linewidth=0, display=display.none, editable=false)

fill(midPricePlot, longStopPlot, color=color.new(color.green, 90), title='Long State Filling')

fill(midPricePlot, shortStopPlot, color=color.new(color.red, 90), title='Short State Filling')

// Alerts

if (dir != dir[1])

strategy.entry("Direction Change", strategy.long, comment="Chandelier Exit has changed direction!")

if (longCondition)

strategy.entry("Buy Signal", strategy.long, comment="Chandelier Exit Buy!")

if (shortCondition)

strategy.entry("Sell Signal", strategy.short, comment="Chandelier Exit Sell!")