Lindung Nilai Delta Pilihan Bitcoin Menggunakan Keluk Senyum

0

0

2653

2653

ami perubahan arah aliran, adalah mustahil untuk membandingkan harga mogok yang sama dalam jangka masa yang panjang, jadi kami juga memilih julat hartanah monetari yang sesuai untuk interpolasi. Kami mendapati volum yang mencukupi dalam julat harga mogok kira-kira 30% di atas dan di bawah paras Bitcoin. Oleh itu, kami menginterpolasi harga opsyen sintetik untuk setiap kematangan berterusan dan harta wang m∈{0.7,0.8,0.9,1,1.1,1.2,1.3} Nota 15. Malah, kami menggunakan kaedah interpolasi pada permukaan kemeruapan tersirat di bawah had tanpa arbitraj yang dicadangkan oleh Fengler (2009), yang turut mencadangkan kaedah interpolasi splin kubik semulajadi untuk melicinkan permukaan kemeruapan tersirat. Walau bagaimanapun, bentuk keluk turun naik tersirat untuk Bitcoin berbeza jauh lebih banyak daripada jenis pilihan lain, dan kami mendapati bahawa interpolasi spline padu terlalu fleksibel dan sensitif untuk selang yang besar antara harga mogok tertentu. Oleh itu, kami menggunakan polinomial Hermite padu padu yang mengekalkan bentuk untuk menginterpolasi permukaan turun naik yang tersirat dan menyemak harga selepas itu untuk memastikan bahawa kekangan tanpa arbitraj kecembungan berkenaan dengan harga mogok tidak dilanggar. Teknik ini telah digunakan dalam banyak kajian akademik lain, seperti Malz (1997) dan Bliss dan Panigirtzoglou (2002).

Pertama, kami menginterpolasi keluk senyuman turun naik tersirat untuk mendapatkan kemeruapan tersirat wang malar di bawah sekatan tanpa timbang tara yang dicadangkan oleh Fengler (2009) menggunakan polinomial Hermite padu padu yang mengekalkan bentuk. Seterusnya, kami memperoleh turun naik tersirat bagi pilihan tamat tempoh malar, wang malar dengan menginterpolasi struktur istilah turun naik dan menggunakan turun naik tersirat ini untuk mencipta harga opsyen sintetik Nota 16. Untuk mengelakkan sebarang kemungkinan arbitraj kalendar, kami memastikan bahawa jumlah varians tersirat meningkat dengan tarikh tamat tempoh. Untuk menilai prestasi lindung nilai, kami juga perlu merekodkan harga setiap pilihan sintetik dalam kenaikan masa sambil tidak mengubah straddle yang digunakan untuk membina pilihan yang sepadan. Hanya rangka kerja ini membolehkan kami merekodkan keuntungan dan kerugian portfolio lindung nilai dinamik. Oleh itu, kami mencipta niaga hadapan dan opsyen sintetik menggunakan kaedah yang baru diterangkan untuk mendapatkan harga wang dan opsyen yang dikemas kini dengan tarikh tamat tempoh 9, 19 dan 29 hari untuk set data harian. Begitu juga, dalam set data 8 jam, kami membina niaga hadapan dan opsyen dengan tarikh tamat tempoh 8 jam kurang daripada 10, 20 dan 30 hari. Secara keseluruhan, kami menjana kira-kira 175,000 harga opsyen sintetik frekuensi harian dan 88,000 nisbah lindung nilai, dan lebih 525,000 harga opsyen sintetik frekuensi 8 jam dan lebih 263,000 nisbah lindung nilai.

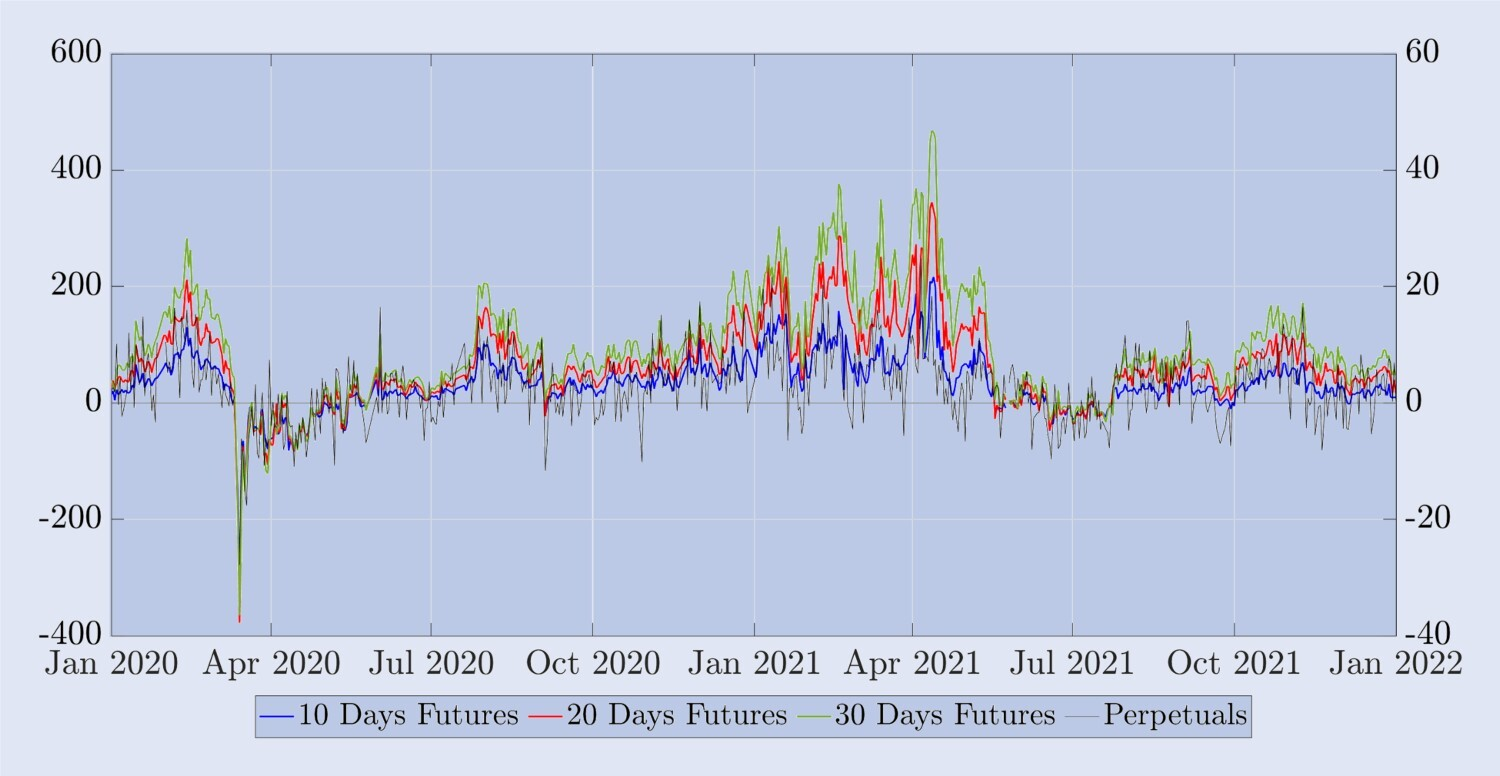

Seterusnya, kami akan mengkaji beberapa ciri empirikal kontrak kekal Bitcoin dan membandingkannya dengan niaga hadapan tamat tempoh tetap sebelum kami meneruskan kajian lindung nilai kami. Harga penyelesaian pilihan Bitcoin bukanlah kontrak yang boleh didagangkan, jadi kita perlu menggunakan kontrak hadapan atau kontrak kekal sebagai alat lindung nilai. Dalam kes ini, keberkesanan menggunakan kontrak niaga hadapan untuk melindung nilai opsyen bergantung pada faktor seperti kebolehubahan asas. Untuk menggambarkan kebolehubahan ini, Rajah 7 menggambarkan perbezaan antara harga pasaran hadapan (atau kontrak kekal) dan indeks BTC, dibahagikan dengan indeks BTC. Asas peratusan ini dinyatakan dalam mata asas (bps), dengan skala kiri adalah untuk tiga niaga hadapan matang tetap sintetik dan skala kanan menjadi asas relatif kepada kontrak kekal. Disebabkan oleh mekanisme kadar pendanaan, risiko asas niaga hadapan kekal adalah sangat rendah - kurang daripada ±10 mata asas pada kebanyakan masa. Tetapi ia juga sangat tidak menentu - contohnya, semasa kemalangan COVID pada Mac 2020, asas kekal mencapai hampir -150 bps. Kontrak kekal mempunyai risiko asas yang sangat kecil, yang mencadangkan ia mungkin menyediakan alat lindung nilai yang lebih baik daripada niaga hadapan kalendar dengan tarikh tamat tempoh opsyen yang sama. Berbeza dengan asas perpetual, asas untuk niaga hadapan tamat tempoh tetap hampir selalu positif. Untuk niaga hadapan 10 hari, asas boleh setinggi 100 mata asas, manakala untuk niaga hadapan bertarikh lebih lama, asasnya boleh mencapai 450 mata asas. Tambahan pula, seperti yang boleh dilihat daripada carta ini, keluk niaga hadapan 10, 20, dan 30 hari secara amnya adalah dalam premium positif - sebenarnya, pesanan adalah F30>F20>F10 pada 620 daripada 730 hari sampel, dan hanya pada Mac 2020 adakah perintah itu berubah Tindakan sebaliknya berlaku semasa Jun/April (kemalangan COVID dan akibatnya) dan Jun/Julai 2021 (penghujung jangka panjang Bitcoin).

Rajah 7. Perbezaan antara kontrak spot dan perpetual dan niaga hadapan.

Harga hadapan tolak indeks BTC, dibahagikan dengan indeks BTC, dinyatakan dalam mata asas. Skala kanan mengukur peratusan asas untuk niaga hadapan kekal (hitam), dan skala kiri mengukur peratusan asas untuk niaga hadapan dengan tarikh luput tetap 10, 20 dan 30 hari (masing-masing biru, merah dan hijau). Sampel meliputi tempoh dua tahun bermula pada Januari 2020, dengan syot kilat harian diambil pada tengah malam UTC.

Faktor lain yang mempengaruhi kejayaan strategi arbitraj delta dinamik ialah kos transaksi. Jika sebaran bida bagi instrumen yang dilindung nilai adalah besar, maka pengimbangan semula arbitraj delta yang kerap (dalam kes kami, bukan sahaja setiap hari tetapi setiap 8 jam) mungkin menghakis prestasi lindung nilai. Walau bagaimanapun, bagi mana-mana pilihan yang diberikan, delta tidak boleh berbeza-beza antara nilai yang sangat berbeza, contohnya, pilihan panggilan yang hampir dengan wang akan sentiasa mempunyai delta yang hampir kepada 0.5, tanpa mengira model yang digunakan - lihat Vähämaa (2004) untuk contoh. Oleh itu, nilai delta yang berbeza mungkin mempunyai kesan yang ketara pada prestasi lindung nilai hanya apabila sebaran bid-ask adalah besar. Walau bagaimanapun, spread bida ask pada niaga hadapan kekal adalah ketat, malah spread bida ask pada niaga hadapan kalendar adalah ketat. Untuk niaga hadapan kekal, spread bid-ask jarang melebihi tanda minimum $0.50, yang bersamaan dengan 0.1 mata asas kepada 0.25 mata asas, bergantung pada tahap harga. Niaga hadapan kalendar mempunyai spread bida yang lebih besar sedikit dan meningkat dengan tarikh tamat tempoh yang semakin meningkat, tetapi spread ini juga sangat kecil dalam sampel kami. Walaupun untuk kontrak niaga hadapan yang paling lama tamat tempoh, sebaran jarang melebihi 5 mata asas dan pada kebanyakan masa adalah sekitar 1 mata asas. Spread rendah sedemikian mempunyai sedikit kesan pada perbandingan kami antara nilai delta yang berbeza, jadi kami akan mengabaikannya dalam penyiasatan empirikal berikut.

6. Penyelidikan lindung nilai empirikal

Diilhamkan oleh perbincangan kami dalam Bahagian 2, 3, dan 5, kami menganggap pilihan songsang sebagai pilihan FX vanila biasa, iaitu, kami menggunakan nilai semasa pilihan yang mendasari untuk menukar harga Bitcoinnya kepada nilai USD yang sepadan. Kami memilih tarikh tamat tempoh tetap 10, 20 dan 30 hari untuk niaga hadapan berterusan sintetik dan harga opsyen, dan wang pilihan dipilih antara 0.7 dan 1.3. Data kami dibina untuk lindung nilai yang diimbangi semula setiap 8 jam atau setiap hari, dan sampel menjangkau tempoh dua tahun dari 1 Januari 2020 hingga 1 Januari 2022, dibahagikan kepada dua tempoh satu tahun untuk menunjukkan keputusan. Pada setiap masa t, kami menjual opsyen Eropah dengan mata wang m dan tarikh tamat tempoh T, dan melindung nilainya dengan kontrak kekal atau kontrak niaga hadapan dengan tarikh tamat tempoh yang sama dengan opsyen Keuntungan dan kerugian direkodkan sebagai ralat lindung nilai dari segi fizikal, dalam cara biasa – lihat, sebagai contoh, Hull and White (2017). Turun naik pasaran urusniaga boleh menjadi sangat besar dan pengimbangan semula mempunyai kos transaksi yang sangat rendah, seperti yang dibincangkan sebelum ini. Oleh itu, kami menetapkan kekerapan asas jadual hasil kepada setiap 8 jam. Kami juga memadankan pengimbangan semula 8 jam dengan masa pembiayaan kontrak berterusan, iaitu 00:00, 08:00 dan 16:00 UTC. Ini kerana pengimbangan semula menggunakan kontrak kekal untuk lindung nilai juga boleh digunakan untuk mendapat keuntungan daripada pembayaran pendanaannya. Nota 17

Kecuali delta HW, semua delta dalam (10) memerlukan kami mengira cerun keluk turun naik tersirat apabila mengimbangi semula portfolio lindung nilai. Kami menyiasat pelbagai teknik berangka untuk mengira derivatif keluk turun naik tersirat dan mendapati bahawa pemadanan polinomial padu adalah pendekatan yang paling mudah dan tepat. Berdasarkan nilai cerun yang kami kira secara berangka, untuk setiap pilihan, bergantung pada wang dan tarikh tamat tempohnya, kami memohon (10) untuk mengira delta BS dan vega menggunakan formula BS standard. Untuk delta Hull and White (2017), kami tidak meniru tempoh penentukuran dalam sampel 36 bulan mereka yang mereka gunakan dalam kerja empirikal mereka pada pilihan indeks ekuiti. Tidak ada 36 bulan data berguna tersedia untuk pilihan Bitcoin. Selain itu, harga Bitcoin jauh lebih tidak menentu daripada S&P 500, itulah sebabnya kami ingin mempertimbangkan untuk melindung nilai beberapa kali sehari. Dengan mengambil kira semua faktor ini, kami menentukur parameter delta HW menggunakan 30 tetingkap pemerhatian pada kekerapan harian dan 90 tetingkap pemerhatian pada kekerapan 8 jam. Keputusan kami membandingkan ralat lindung nilai menggunakan niaga hadapan tamat tempoh tetap dan kontrak kekal dan menjalankan dua regresi HW bergantung pada instrumen lindung nilai.

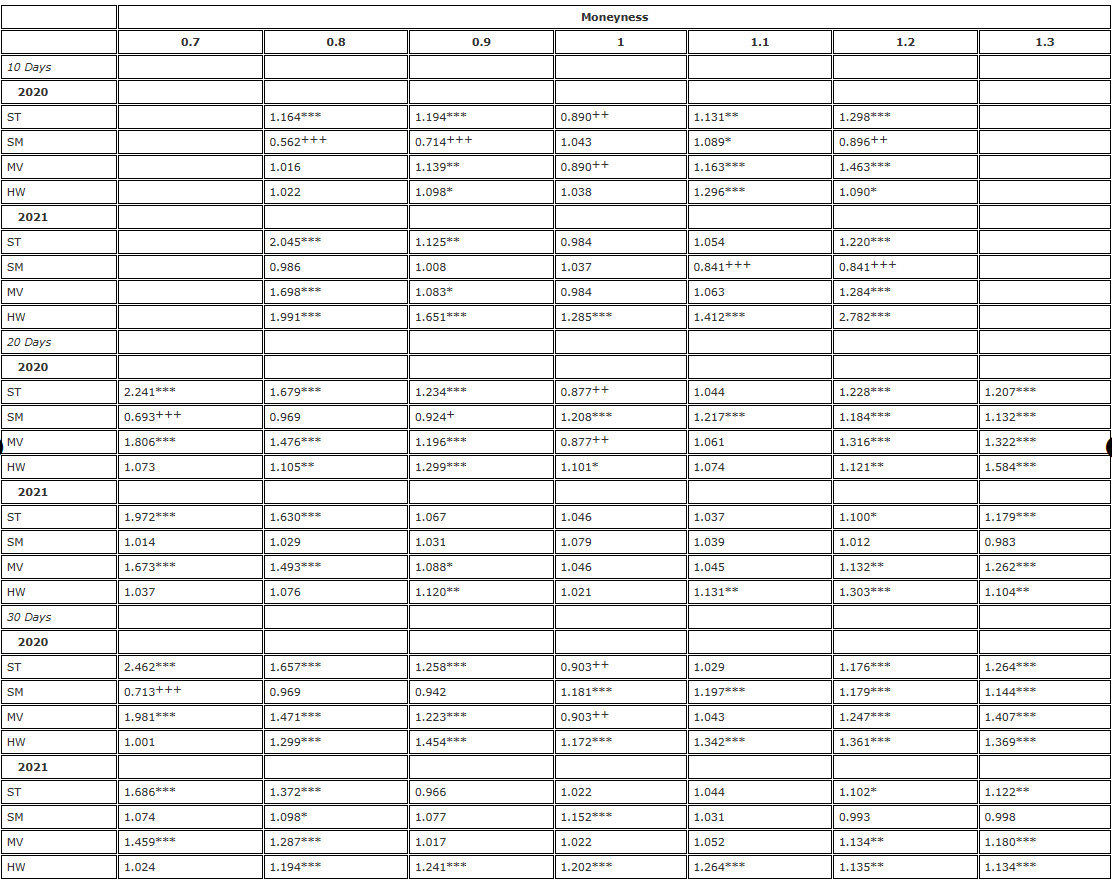

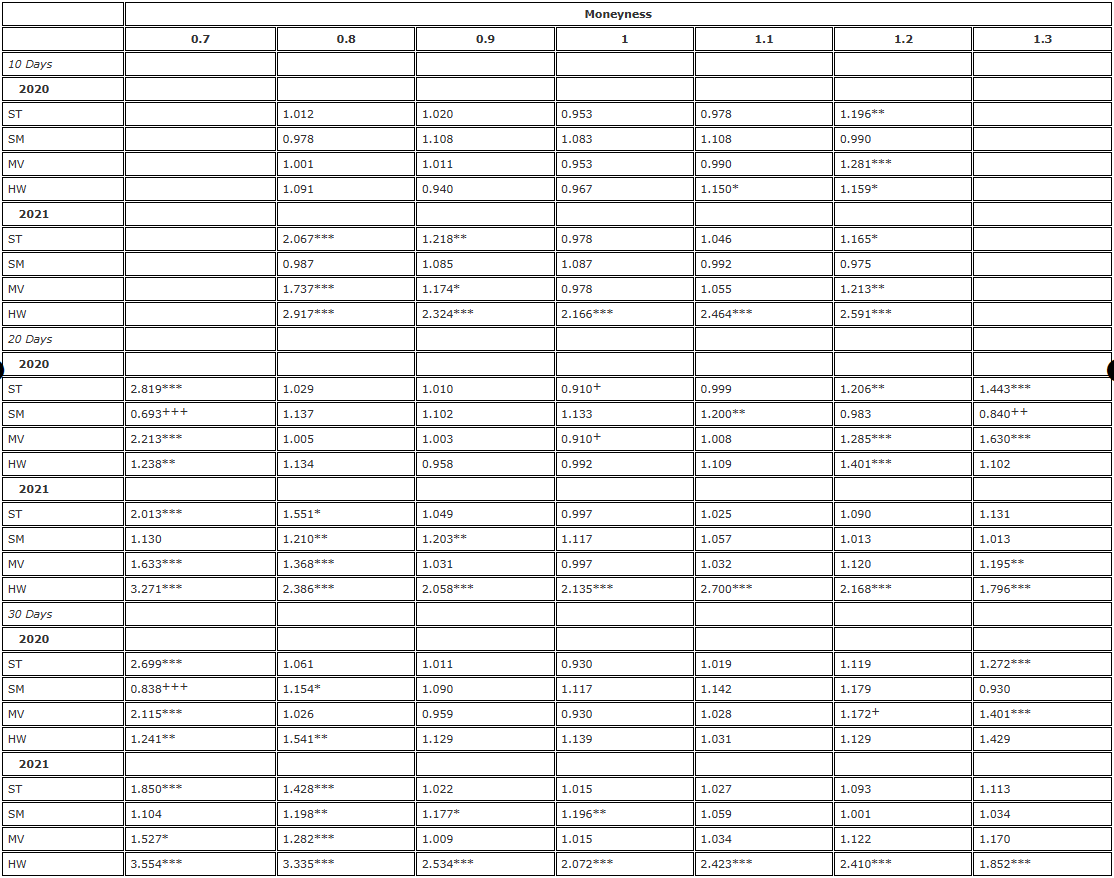

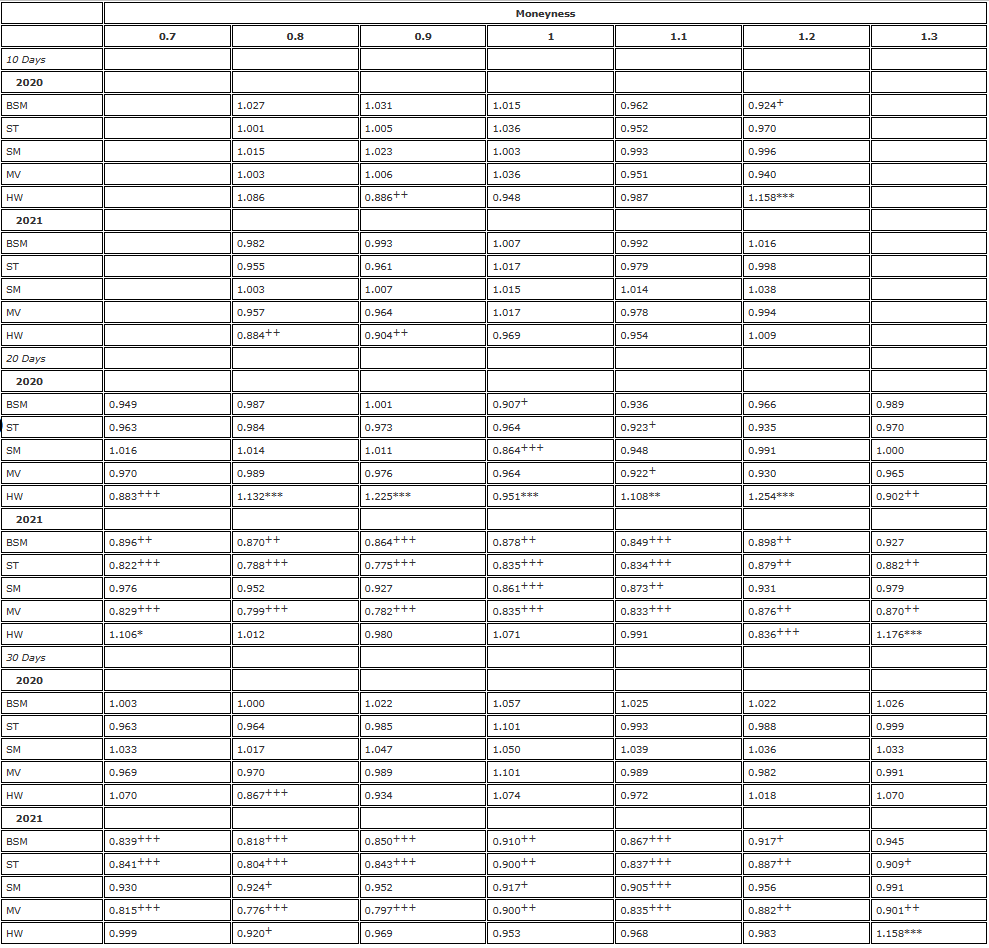

Kami akan membentangkan keputusan kami menggunakan ujian F standard perbezaan varians, menggunakan delta BS sebagai penanda aras, iaitu, delta Sticky Strike (SS) daripada (10). Pertama, Jadual 2 membentangkan keputusan lindung nilai opsyen 7 hari, 1 hari dan 3 hari dengan darjah mata wang antara 10.20 dan 30.0, di mana setiap pilihan dilindung nilai dengan niaga hadapan tamat tempoh tetap yang sepadan dan diimbangi semula setiap 8 jam. imbangan. Entri dalam jadual ialah nisbah varians, iaitu varians ralat lindung nilai δadj berbanding varians ralat lindung nilai delta BS.

Jadual 2. Keputusan lindung nilai ujian-F (pengimbangan semula 8 jam, niaga hadapan tarikh tamat tempoh tetap).

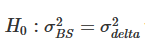

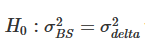

Nota: Tahap keertian nisbah varians dan ujian F satu sisi adalah untuk hipotesis nol  dan hipotesis alternatif

dan hipotesis alternatif  masing-masing. Lindung nilai adalah berdasarkan kontrak niaga hadapan dengan tarikh tamat tempoh yang sama seperti opsyen dan diimbangi semula setiap 8 jam. Kami membandingkan varians ralat daripada lindung nilai delta berbeza berbanding varians daripada lindung nilai menggunakan delta BS dan membahagikan sampel dua tahun kepada dua bahagian. Kami menggunakan pilihan tiga kematangan berbeza dengan wang antara 0.7 hingga 1.3, menggunakan pilihan letak OTM apabila wang <1 dan pilihan panggilan OTM apabila wang >1. Untuk H∗, , dan digunakan untuk mewakili tahap keertian 10%, 5%, dan 1% masing-masing, dan perkara yang sama berlaku untuk H+.

masing-masing. Lindung nilai adalah berdasarkan kontrak niaga hadapan dengan tarikh tamat tempoh yang sama seperti opsyen dan diimbangi semula setiap 8 jam. Kami membandingkan varians ralat daripada lindung nilai delta berbeza berbanding varians daripada lindung nilai menggunakan delta BS dan membahagikan sampel dua tahun kepada dua bahagian. Kami menggunakan pilihan tiga kematangan berbeza dengan wang antara 0.7 hingga 1.3, menggunakan pilihan letak OTM apabila wang <1 dan pilihan panggilan OTM apabila wang >1. Untuk H∗, , dan digunakan untuk mewakili tahap keertian 10%, 5%, dan 1% masing-masing, dan perkara yang sama berlaku untuk H+.

Lebih besar keberkesanan lindung nilai, lebih kecil varians ralat lindung nilai, dan keuntungan kecekapan daripada menggunakan delta lengkung senyuman terlaras ialah 1 tolak nisbah varians ini. Contohnya, apabila melindung nilai pilihan 10 hari dengan nilai wang 0.8, delta SM (Tersirat Senyuman) menghasilkan nisbah varians 0.562. Ini bermakna keuntungan kecekapan berbanding lindung nilai delta BS ialah 1-0.562=43.8%, yang sangat ketara, jadi entri ini ditandakan +++. Dalam jadual nisbah varians, superskrip menunjukkan kepentingan nisbah varians pada aras keertian 10%, 5% dan 1% dalam ujian F satu sisi. Sebagai contoh,***Ini menunjukkan bahawa varians ralat lindung nilai δadj adalah lebih besar daripada ralat lindung nilai delta BS pada tahap 1%. Dan ++ menunjukkan bahawa varians ralat lindung nilai δadj adalah jauh lebih kecil daripada ralat lindung nilai delta BS pada tahap 5%.

Mula-mula pertimbangkan keputusan untuk 2020 dalam Jadual 2. Bahagian sampel ini dicirikan oleh kenaikan harga yang perlahan tetapi stabil, selaras dengan corak aliran stabil Derman (1999), di mana kami menjangkakan SS delta (BS delta) untuk menyediakan lindung nilai delta yang paling berkesan, atau dalam kes a corak julat terhad, delta SM untuk mengambil kira majoriti delta. Secara keseluruhan, keputusan 2020 dalam Jadual 2 menunjukkan corak di mana kejayaan delta tertentu mengatasi lindung nilai BS bergantung pada wang pilihan, bukannya kematangan. Sebagai contoh, untuk pilihan di-the-money, ST delta berfungsi dengan baik. Nota 18 Keuntungan kecekapan yang dicapai dalam julat daripada 9.7% untuk pilihan di-the-money 30 hari kepada 12.3% untuk pilihan 20 hari hingga 11% untuk pilihan 10 hari. Arah prestasi relatif delta tersirat senyuman (iaitu, SM) berbanding delta ST dan MV adalah bertentangan, bukan sahaja untuk pilihan di-the-money, tetapi juga untuk semua pilihan dalam-wang. Ia mengatasi BS delta dalam melindung nilai pilihan letak OTM, tetapi bukan untuk panggilan OTM (kecuali untuk panggilan 10 hari dengan nilai wang 1.2). Untuk melindung nilai pilihan letak OTM dalam 20 hari, keuntungan kecekapan menggunakan delta tersirat senyuman (SM) sepanjang 2020 ialah 1-0.693=30.7%, yang sangat ketara. Untuk pilihan letak OTM dalam 30 hari, keuntungan kecekapan ialah 28.7%, yang hampir sama. Untuk pilihan letak lain, keuntungan kecekapan daripada menggunakan lindung nilai tersirat senyuman adalah jauh lebih kecil, hanya antara 3.1% hingga 7.6%.

Walau bagaimanapun, untuk semua pilihan lain, semua delta senyuman yang dilaraskan kurang berprestasi delta BS. Walau bagaimanapun, ini tidak menghairankan kerana harga Bitcoin telah menjadi arah aliran yang berterusan untuk sebahagian besar tahun 2020. Nisbah lindung nilai HW sebenar yang dicadangkan oleh Hull and White (2017) dan lindung nilai varians minimum (MV) Lee (2001) juga tidak meningkatkan delta BS (kecuali untuk pilihan at-the-money, lindung nilai MV adalah sama seperti ST lindung nilai). Kelemahan utama delta HW ialah ia menggunakan regresi untuk menganggarkan parameternya, yang menjadikan andaian bebas dan teragih secara identik tidak sah untuk aset seperti Bitcoin yang sangat terdedah kepada lompatan kembali. Kesan sebarang lompatan akan dikekalkan untuk masa yang lama dalam tetingkap bergolek dan oleh itu mempunyai kesan yang besar pada nisbah lindung nilai HW.

Rajah 2 dan 5 menunjukkan bahawa 2021 telah dicirikan oleh harga yang lebih tinggi, turun naik yang lebih tinggi dan peningkatan dalam tahap turun naik keseluruhan, ditambah pula dengan keluk turun naik tersirat yang lebih rata, tetapi masih tidak simetri, berbentuk senyuman. Sepanjang tahun 2021, harga Bitcoin turun naik secara mendadak antara \(30,000 dan hampir \)70,000, dan seperti yang ditunjukkan oleh Rajah 2, keluk senyuman 30 hari menjadi agak rata menjelang penghujung tempoh ini. Tetapi lengkung senyuman rata menjadikan komponen utama delta terlaras, cerun lengkung senyuman, hampir berlebihan. Oleh itu, tidak menghairankan bahawa pada tahun kedua sampel kami, semua delta terlaras lengkung tersenyum tidak memberikan peningkatan ketara dalam nisbah lindung nilai BS standard untuk semua pilihan 20 hari dan 30 hari. Walau bagaimanapun, pada tahun 2021, keluk senyuman 10 hari jangka pendek yang sangat singkat menunjukkan beberapa ciri pelik, semakin meningkat semasa fasa kenaikan harga Bitcoin. Inilah sebabnya mengapa lindung nilai delta Smile Implied (SM) bagi pilihan panggilan keluar-of-the-money 10 hari menunjukkan peningkatan kecekapan yang sangat ketara sebanyak 15.9% berbanding menggunakan delta BS.

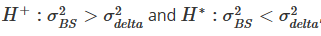

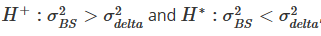

Seterusnya, Jadual 3 dan 4 menguji keteguhan keputusan dalam Jadual 2 dalam dua cara: pertama dengan menjalankan semula analisis pada kekerapan harian (Jadual 3) dan kemudian dengan menggunakan kontrak kekal dan bukannya niaga hadapan tamat tempoh yang sama sebagai instrumen lindung nilai . Keputusan dalam Jadual 3 menunjukkan corak yang serupa dengan yang terdapat dalam Jadual 2, kecuali ianya kurang ketara secara keseluruhan—tetapi ini tidak seharusnya mengejutkan kita kerana kini hanya terdapat 365 berbanding 1,095 pemerhatian setahun. Mereka mengesahkan kesimpulan kami daripada Jadual 2 bahawa tiada delta lengkung senyuman yang diselaraskan boleh meningkatkan delta BS pada tahun 2021. Pada tahun 2020 kami juga telah melihat corak prestasi yang sama berbanding BS delta, iaitu ST delta telah mengatasi BS pada pilihan ATM, tetapi kini terdapat beberapa bukti bahawa HW delta mengatasi pilihan ATM dan OTM meletakkan pilihan Ia juga mengatasi BS dengan wang daripada 0.9 – tetapi kedua-dua statistik nisbah varians ini tidak signifikan secara statistik.

Jadual 3. Keputusan lindung nilai ujian-F (pengimbangan semula harian, niaga hadapan tamat tempoh tetap).

Nota: Tahap keertian nisbah varians dan ujian F satu sisi adalah untuk hipotesis nol  dan hipotesis alternatif

dan hipotesis alternatif  masing-masing. Lindung nilai adalah berdasarkan kontrak niaga hadapan dengan tarikh tamat tempoh yang sama seperti opsyen dan diimbangi semula setiap 8 jam. Kami membandingkan varians ralat daripada lindung nilai delta berbeza berbanding varians daripada lindung nilai menggunakan delta BS dan membahagikan sampel dua tahun kepada dua bahagian. Kami menggunakan pilihan tiga kematangan berbeza dengan wang antara 0.7 hingga 1.3, menggunakan pilihan letak OTM apabila wang <1 dan pilihan panggilan OTM apabila wang >1. Untuk H∗, , dan digunakan untuk mewakili tahap keertian 10%, 5%, dan 1% masing-masing, dan perkara yang sama berlaku untuk H+.

masing-masing. Lindung nilai adalah berdasarkan kontrak niaga hadapan dengan tarikh tamat tempoh yang sama seperti opsyen dan diimbangi semula setiap 8 jam. Kami membandingkan varians ralat daripada lindung nilai delta berbeza berbanding varians daripada lindung nilai menggunakan delta BS dan membahagikan sampel dua tahun kepada dua bahagian. Kami menggunakan pilihan tiga kematangan berbeza dengan wang antara 0.7 hingga 1.3, menggunakan pilihan letak OTM apabila wang <1 dan pilihan panggilan OTM apabila wang >1. Untuk H∗, , dan digunakan untuk mewakili tahap keertian 10%, 5%, dan 1% masing-masing, dan perkara yang sama berlaku untuk H+.

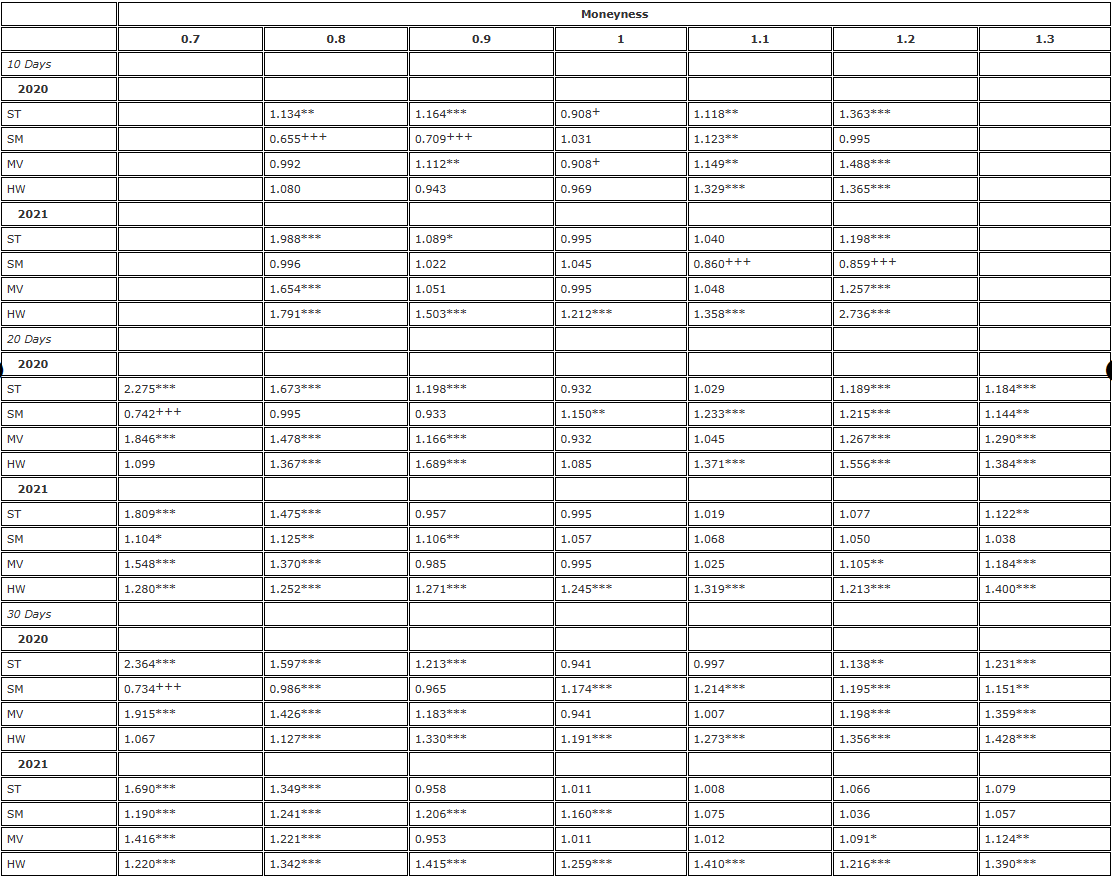

Jadual 4. Keputusan lindung nilai ujian-F (pengimbangan semula 8 jam, kontrak kekal).

Nota: Tahap keertian nisbah varians dan ujian F satu sisi adalah untuk hipotesis nol  dan hipotesis alternatif

dan hipotesis alternatif  masing-masing. Lindung nilai adalah berdasarkan kontrak niaga hadapan dengan tarikh tamat tempoh yang sama seperti opsyen dan diimbangi semula setiap 8 jam. Kami membandingkan varians ralat daripada lindung nilai delta berbeza berbanding varians daripada lindung nilai menggunakan delta BS dan membahagikan sampel dua tahun kepada dua bahagian. Kami menggunakan pilihan tiga kematangan berbeza dengan wang antara 0.7 hingga 1.3, menggunakan pilihan letak OTM apabila wang <1 dan pilihan panggilan OTM apabila wang >1. Untuk H∗, , dan digunakan untuk mewakili tahap keertian 10%, 5%, dan 1% masing-masing, dan perkara yang sama berlaku untuk H+.

masing-masing. Lindung nilai adalah berdasarkan kontrak niaga hadapan dengan tarikh tamat tempoh yang sama seperti opsyen dan diimbangi semula setiap 8 jam. Kami membandingkan varians ralat daripada lindung nilai delta berbeza berbanding varians daripada lindung nilai menggunakan delta BS dan membahagikan sampel dua tahun kepada dua bahagian. Kami menggunakan pilihan tiga kematangan berbeza dengan wang antara 0.7 hingga 1.3, menggunakan pilihan letak OTM apabila wang <1 dan pilihan panggilan OTM apabila wang >1. Untuk H∗, , dan digunakan untuk mewakili tahap keertian 10%, 5%, dan 1% masing-masing, dan perkara yang sama berlaku untuk H+.

Jadual 4 adalah sama seperti Jadual 2, menggunakan kekerapan pengimbangan semula 8 jam untuk analisis, tetapi menggunakan kontrak kekal sebagai instrumen lindung nilai untuk semua pilihan. Kami melihat corak kurang prestasi delta BS yang sama seperti dalam Jadual 2, dengan keuntungan kecekapan yang sangat ketara untuk melindung nilai letak OTM menggunakan delta ST/MV dengan delta tersirat senyuman (iaitu, SM) dan pilihan ATM. Dengan pengecualian lindung nilai delta Smiling Curve Implied (SM) yang sekali lagi memberikan keuntungan kecekapan yang besar dan ketara untuk melindung nilai pilihan panggilan OTM 10 hari, tiada delta Smiling Curve terlaras yang mampu mengatasi BS delta dengan ketara pada tahun 2021. Untuk pilihan ATM, terdapat juga beberapa keuntungan kecekapan kecil (%) menggunakan delta ST/MV, dan nisbah varians dalam Jadual 4 hampir selalu lebih kecil daripada dalam Jadual 2.

Penemuan ini membawa kita bertanya: Adakah kontrak kekal menyediakan alat lindung nilai yang lebih baik daripada niaga hadapan dengan kematangan yang sama seperti opsyen? Untuk menjawab soalan ini, kita melihat nisbah varians, di mana pengangka ialah varians ralat lindung nilai kekal dan penyebut ialah varians ralat lindung nilai hadapan. Kami sekali lagi membahagikan sampel kepada dua tempoh satu tahun dan membentangkan keputusan mengikut delta (kini termasuk delta BS) dan pilihan, dan Jadual 5 menunjukkan hasilnya. Dalam jadual, nisbah varians kurang daripada (lebih besar daripada) 1 menunjukkan bahawa kesan lindung nilai yang lebih baik (lebih teruk) boleh dicapai menggunakan kontrak kekal. Kepentingan statistik F bergantung pada sama ada pertukaran kekal menyediakan alat lindung nilai (+) atau lebih teruk (-) yang lebih baik daripada niaga hadapan dengan kematangan yang sama.*). Adalah jelas bahawa hasilnya bergantung hampir bukan pada wang pilihan tetapi lebih kepada tarikh tamat tempoh opsyen dan keadaan pasaran pada masa itu. Untuk pilihan 10 hari, nisbah panggilan OTM kebanyakannya kurang daripada 1. Untuk pilihan 20 hari dan 30 hari, lindung nilai dengan pilihan kekal boleh melihat beberapa peningkatan yang sangat ketara, terutamanya pada tahun 2021.

Jadual 5. Ujian-F membandingkan niaga hadapan dan pertukaran kekal (mengimbangi semula setiap 8 jam).

Nota: Tahap keertian nisbah varians dan ujian F satu sisi adalah untuk hipotesis nol  dan hipotesis alternatif

dan hipotesis alternatif  masing-masing. Lindung nilai adalah berdasarkan kontrak niaga hadapan dengan tarikh tamat tempoh yang sama seperti opsyen dan diimbangi semula setiap 8 jam. Kami membandingkan varians ralat daripada lindung nilai delta berbeza berbanding varians daripada lindung nilai menggunakan delta BS dan membahagikan sampel dua tahun kepada dua bahagian. Kami menggunakan pilihan tiga kematangan berbeza dengan wang antara 0.7 hingga 1.3, menggunakan pilihan letak OTM apabila wang <1 dan pilihan panggilan OTM apabila wang >1. Untuk H∗, , dan digunakan untuk mewakili tahap keertian 10%, 5%, dan 1% masing-masing, dan perkara yang sama berlaku untuk H+.

masing-masing. Lindung nilai adalah berdasarkan kontrak niaga hadapan dengan tarikh tamat tempoh yang sama seperti opsyen dan diimbangi semula setiap 8 jam. Kami membandingkan varians ralat daripada lindung nilai delta berbeza berbanding varians daripada lindung nilai menggunakan delta BS dan membahagikan sampel dua tahun kepada dua bahagian. Kami menggunakan pilihan tiga kematangan berbeza dengan wang antara 0.7 hingga 1.3, menggunakan pilihan letak OTM apabila wang <1 dan pilihan panggilan OTM apabila wang >1. Untuk H∗, , dan digunakan untuk mewakili tahap keertian 10%, 5%, dan 1% masing-masing, dan perkara yang sama berlaku untuk H+.

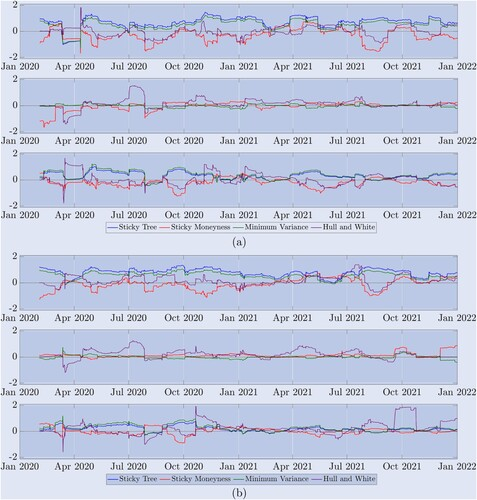

Walaupun jadual yang terhasil memberikan kecekapan relatif keseluruhan delta berkenaan dengan pelarasan lengkung senyuman yang berbeza, sampel dua tahun kami merangkumi pelbagai rejim pasaran. Seperti yang ditunjukkan dalam Rajah 5, pasaran Bitcoin turun naik dengan cepat antara arah aliran yang stabil, turun naik julat dan penurunan serta lonjakan mendadak. Oleh itu, untuk membantu memahami delta yang berprestasi terbaik dalam keadaan pasaran, Rajah 8 menggambarkan siri masa nisbah varians, iaitu varians ralat lindung nilai delta terlaras lengkung tersenyum dibahagikan dengan varians ralat lindung nilai delta BS. Ini mengimbangi semula lindung nilai setiap 8 jam, dan kini setiap varians dikira menggunakan hanya 90 pemerhatian terbaharu - tetingkap yang sama digunakan untuk anggaran parameter delta HW. Kami menekankan bahawa nilai lebih daripada 1 menunjukkan prestasi lindung nilai yang lemah bagi delta laras senyuman berbanding delta BS Untuk kejelasan, kami membentangkan keputusan pada skala logaritma, jadi dalam angka ini nisbah varians 1 diwakili oleh sifar. . Mana-mana garisan di bawah sifar menunjukkan bahawa delta bertambah baik pada delta BS, tetapi garis di atas sifar menunjukkan bahawa delta menyediakan lindung nilai yang kurang berkesan daripada BS.

Rajah 8. Prestasi lindung nilai bagi sampel bergolek. (a) keputusan opsyen 10 hari dan (b) keputusan opsyen 30 hari.

Nisbah varians menunjukkan prestasi pelbagai nisbah lindung nilai pilihan kekal berbanding delta BS menggunakan pengimbangan semula 8 jam, di mana varians ralat lindung nilai dikira menggunakan 90 pemerhatian pertama. Kami membentangkan keputusan log untuk (a) pilihan 10 hari dan (b) 30 hari sepanjang sampel dua tahun. Garis pepejal 0 ialah nilai rujukan, nisbah yang lebih besar daripada 0 menunjukkan prestasi yang lebih lemah berbanding BS, dan nisbah kurang daripada 0 menunjukkan prestasi yang lebih baik berbanding BS. Rajah (a) di atas menggambarkan prestasi opsyen jual OTM dengan m=0.8, manakala carta teratas dalam (b) menunjukkan prestasi opsyen jual OTM dengan m=0.7 Carta tengah menunjukkan prestasi (a). dan (b). Prestasi pilihan ATM ditunjukkan di bawah untuk pilihan panggilan OTM dengan (a) wang 1.2 dan (b) wang 1.3.

Tiga carta teratas (a) menunjukkan keputusan untuk pilihan 10 hari, dan tiga carta bawah (b) menunjukkan keputusan untuk pilihan 30 hari. Dalam setiap kes (a) dan (b), graf di atas adalah untuk pilihan letak OTM Graf ini mengesahkan keputusan Jadual 2: delta ST (biru) dan MV (hijau) berprestasi rendah sepanjang hampir keseluruhan tempoh , adalah lebih rendah daripada BS; menurut jangkaan klasifikasi pasaran Derman (1999), delta SM mengatasi delta BS semasa tempoh pasaran terikat dalam julat, tetapi apabila pasaran dalam arah aliran, seperti tempoh pertama bermula pada Januari 2021, Semasa tempoh kedua larian lembu jantan dan larian lembu jantan kedua pada tahun itu, delta SM tidak menunjukkan prestasi sebaik delta BS manakala delta HW menunjukkan prestasi yang berbeza. Carta tengah dalam setiap set carta menunjukkan nisbah varians untuk pilihan ATM yang dilindung nilai. Dalam kes ini, semua delta yang dilaraskan senyuman adalah sangat serupa, kerana senyuman Bitcoin biasanya (tetapi tidak selalu) sangat rata pada ketika ini. Carta bawah dalam setiap set carta menunjukkan prestasi delta yang berbeza untuk melindung nilai pilihan panggilan OTM. Sekali lagi, SM delta kelihatan seperti pilihan terbaik, tetapi hanya tersedia untuk pilihan 10 hari dan tidak begitu banyak peningkatan berbanding BS seperti yang OTM meletakkan. Untuk pilihan 30 hari, tiada delta yang dapat meningkatkan BS secara konsisten, terutamanya pada tahun 2021.

7. Kesimpulan

Kajian empirikal akademik sebelum ini hanya mengkaji lindung nilai delta dengan keluk senyuman bebas model tersirat dan keluk senyuman bergantung kepada institusi diselaraskan untuk pilihan indeks saham. Walaupun keputusannya bercampur-campur, kesimpulan umum ialah nisbah lindung nilai yang diselaraskan keluk tersenyum hanya boleh meningkatkan prestasi delta Black-Scholes untuk pilihan letak keluar daripada wang dalam keadaan tertentu. Tetapi kami telah menunjukkan bahawa keluk senyuman turun naik tersirat Bitcoin berkelakuan sangat berbeza daripada pilihan indeks ekuiti, jadi adalah sangat menarik untuk mengkaji keberkesanan nisbah lindung nilai terlaras lengkung senyuman yang biasanya disukai oleh pengamal.

Kami menggalakkan penggunaan pelbagai potensi penggunaan delta terlaras, yang kebanyakannya bergantung semata-mata pada hubungan antara keluk senyuman turun naik tersirat bagi pilihan lindung nilai dan masa untuk tamat tempoh. Dengan menggunakan set data unik pada pilihan Deribit, kami dapat membandingkan prestasi lindung nilai bagi pilihan Bitcoin paling aktif di bursa Deribit, iaitu pilihan dengan harga mogok 30% di atas dan di bawah indeks BTC semasa dan masa tamat tempoh sehingga satu bulan. Kami menganalisis varians ralat lindung nilai delta, di mana instrumen lindung nilai boleh menjadi kontrak niaga hadapan dengan tarikh tamat tempoh yang sama seperti opsyen atau kontrak kekal - produk inovatif yang unik untuk pasaran derivatif mata wang kripto. Apabila mengimbangi semula lindung nilai setiap lapan jam (bertepatan dengan masa pembiayaan kontrak kekal) atau setiap hari, dan menggunakan kontrak niaga hadapan atau kontrak kekal dengan masa tamat yang sama seperti instrumen lindung nilai, kami mendapat beberapa keputusan yang Sangat teguh. Selain itu, daripada hanya menjadualkan ralat kuasa dua bagi nisbah lindung nilai yang berbeza seperti yang dilakukan oleh Coleman et al (2001), Vähämaa (2004), Alexander et al (2012), dan banyak lagi, kami menggunakan ujian nisbah varians mudah yang memberikan kepentingan statistik bagi keuntungan kecekapan menggunakan delta tertentu berbanding delta BS.

Dengan menggunakan pendekatan ini, kami menunjukkan bahawa untuk pilihan keluar wang, delta tersirat keluk tersenyum (wang melekit) adalah jauh lebih baik daripada delta Black-Scholes standard dalam lindung nilai, dalam beberapa kes dengan lebih daripada 40% lebih cekap . Delta varians minimum juga mengatasi delta BS, tetapi hanya untuk pilihan dalam wang, kerana ia bertepatan dengan delta pokok melekit. Tiada delta pelarasan lengkung senyuman lain yang telah bertambah baik secara konsisten pada delta BS, malah lindung nilai delta varians senyuman dan varians minimum menunjukkan prestasi yang buruk sepanjang sebahagian besar tahun 2021. Satu-satunya pengecualian ialah lindung nilai tersirat senyuman pada pilihan panggilan jangka pendek keluar wang apabila cerun keluk turun naik tersirat bertukar positif. Berbanding dengan indeks saham seperti S&P 500, harga Bitcoin tidak turun naik ke atas secara stabil dan kemudian tiba-tiba jatuh - kenaikan harganya boleh sama besar dengan penurunan harganya, jadi keluk senyumannya boleh menjadi sangat simetri atau malah Condongkan ke atas sepenuhnya . Kami juga menunjukkan bahawa kontrak kekal adalah instrumen lindung nilai yang lebih baik daripada niaga hadapan dengan kematangan yang sama seperti opsyen, tanpa mengira wang pilihan. Ini amat jelas dalam pilihan bertarikh lebih lama, di mana asas antara kontrak kekal dan niaga hadapan adalah terbesar.

Penyelidikan kami memfokuskan pada rangka kerja bebas model yang teguh, yang juga merupakan pilihan pilihan ramai pengamal. Kami tidak menganggap lindung nilai menggunakan mana-mana model stokastik parametrik dan/atau turun naik tempatan atas sebab mudah bahawa invarian skala proses ini bermakna delta adalah bebas model dengan berkesan dan oleh itu bertepatan dengan delta tersirat senyuman yang digunakan dalam kajian ini. Memandangkan kami memperkenalkan delta varians minimum yang teguh Lee (2001) dalam kajian kami, kami percaya bahawa menambah proses turun naik stokastik yang berbeza untuk lindung nilai delta dinamik adalah persoalan penyelidikan yang kurang relevan untuk industri perdagangan crypto semasa.

Artikel ini memfokuskan pada lindung nilai delta dinamik dengan pengimbangan semula yang kerap, yang boleh membantu pembuat pasaran dalam pilihan Bitcoin memperoleh kelebihan daya saing dalam pasaran yang baru benar-benar mula matang pada 2021. Walau bagaimanapun, pasaran Bitcoin telah berkembang dengan begitu pesat sehingga peniaga profesional yang besar seperti Jump Trading, Jane Street, XBTO, dan Cumberland DRW berdagang pilihan Bitcoin, selalunya dengan volum harian melebihi $1 bilion. Banyak pilihan tamat tempoh baharu dan saiz kontrak opsyen juga diperkenalkan untuk memenuhi permintaan, contohnya, CME baru-baru ini melancarkan pilihan Bitcoin mikro untuk peniaga runcit. Walaupun begitu, sebaran tawaran tawaran bagi pilihan Bitcoin masih agak besar, jauh lebih tinggi daripada niaga hadapan Bitcoin atau kontrak kekal. Oleh itu, keuntungan penghasilan pasaran dalam pasaran pilihan Bitcoin lebih bergantung pada lindung nilai delta dinamik yang tepat daripada lindung nilai delta-gamma-vega. Jika sebaran tawaran tawaran pilihan Bitcoin berkurangan pada masa hadapan, mungkin menarik untuk mengkaji lindung nilai gamma dan vega bagi buku pilihan Bitcoin. Walau bagaimanapun, pada masa penulisan, kos urus niaga menggunakan pilihan untuk melindung nilai harga dan risiko turun naik mungkin menghakis sebarang keuntungan tambahan yang boleh direalisasikan melalui spread yang lebih rendah.

kenyataan

Kami berterima kasih kepada pengulas tanpa nama yang komen mereka telah meningkatkan kertas kerja dengan ketara.

Kenyataan Pendedahan

Penulis mengisytiharkan tiada konflik kepentingan.

Nota

Sebaliknya, delta yang diperoleh daripada model bukan skala-invarian, seperti model turun naik tempatan Dupire (1994) atau model pokok melekit Derman dan Kани (1994), secara teorinya tidak bersamaan dengan delta skala-invarian. Delta varians minimum juga bukan Delta invarian skala, ia ialah jumlah derivatif yang merangkumi kesan Vega daripada korelasi turun naik harga bukan sifar.

Sebagai contoh, lihat terkiniArtikel CAIA, satu lagi artikel mengenai mediumartikel, sertarisklatte danstackexchange Dan beberapa forum kewangan kuantitatif.

Dalam literatur ini, Nastasi et al (2020) menentukur model ketekalan senyuman untuk pilihan komoditi untuk menangkap dinamik senyuman, manakala Malz (2000) menerangkan cara mengambil kira pelarasan senyuman apabila mengukur risiko pilihan pertukaran asing.

Pilihan Deribit mempunyai tamat tempoh dwi-harian, dwi-mingguan, dwi-bulanan dan suku tahunan, dan boleh selama 9 atau 12 bulan. Aset asasnya ialah “Indeks Deribit BTC” (BTC), yang merupakan purata wajaran yang sama bagi harga Bitcoin terkini pada 11 bursa, tidak termasuk harga tertinggi dan terendah 9 harga yang selebihnya digunakan untuk mengira indeks. Pada masa ini, pertukaran ini termasuk Binance, Bitfinex, Bitstamp, Bittrex, Coinbase Pro, Gemini, Huobi Global, Itbit, Kraken, LMAX Digital dan OKEx, dan indeks dikemas kini setiap saat. Terdapat lebih banyak tarikh tamat pilihan daripada tarikh tamat niaga hadapan, jadi untuk Deribit menyenaraikan harga opsyen untuk kedua-dua Bitcoin dan USD, mereka menggunakan harga niaga hadapan (mungkin sintetik) yang sama seperti tarikh tamat tempoh opsyen. Ini tidak bermakna bahawa kontrak niaga hadapan (mungkin sintetik) adalah asas. sebenarnya,Spesifikasi Pilihan Deribit Ia dinyatakan dengan jelas bahawa aset asas ialah Indeks Deribit BTC. Untuk pilihan jangka pendek, julat latihan adalah antara 50% hingga 150% daripada harga semasa BTC, dan untuk pilihan dengan tempoh matang lebih daripada 6 bulan, julat latihan boleh setinggi 800% daripada harga semasa BTC.

Lihat jugaData Pilihan Sejarah CBOE, untuk memahami volum dagangan opsyen SPX pada CBOE.

Lihat jugaJumlah dagangan opsyen BitcoindanPilihan Bitcoin Goldman Sachs。

Seterusnya ialah CME (5%), kemudian OKEx (2.5%), serta FTX dan Bit.com Untuk butiran, sila rujukThe Block Options。

Untuk mengira pulangan akhir, Deribit menggunakan indeks BTC purata 30 minit sebelum tamat tempoh sebagai nilai penyelesaian Untuk butiran, lihat rasmiSpesifikasi Pilihan Deribit . Adalah penting untuk ambil perhatian bahawa pasaran pilihan Deribit Bitcoin tidak lengkap. Indeks itu sendiri tidak boleh didagangkan dan memerlukan replikasi yang mahal dan pengimbangan semula yang kerap. Pasaran tidak lengkap untuk peniaga kerana kekurangan maklumat mengenai pengiraan nilai penyelesaian yang tepat. Walau bagaimanapun, perbincangan terperinci tentang isu ini adalah di luar skop kertas ini, dan kami merujuk kepada Alexander et al (2022a) untuk perbincangan yang mendalam.

Sila rujuk 2022Pasaran Cryptocurrency Terdesentralisasi Kedudukan.

Niaga hadapan songsang ialah kontrak niaga hadapan dalam denominasi Bitcoin berdasarkan harga USD Bitcoin atau nilai indeks Bitcoin. Niaga hadapan standard dan songsang menggunakan nilai USD sebagai asas, tetapi ia berbeza dalam kaedah penyelesaian: Niaga hadapan standard CME mempunyai jumlah nosional 0.1 atau 5 bitcoin dan dibayar dalam USD, manakala jumlah nosional niaga hadapan songsang ialah \(1 atau \)10 , dan boleh dibayar dalam Bitcoin. Sebaliknya, mekanisme pembayaran ini membawa kepada pengiraan untung rugi (PnL) yang berbeza. Untuk niaga hadapan standard, anda perlu menolak harga penutup daripada harga pembukaan niaga hadapan dan mendarabkan hasilnya dengan jumlah nosional untuk mendapatkan untung atau rugi dalam dolar AS. Niaga hadapan songsang (dan opsyen) mempunyai prosedur penyelesaian yang berbeza, yang mengambil songsangan harga pembukaan tolak songsangan harga penutupan, dan kemudian mendarabkan hasilnya dengan jumlah nosional kedudukan untuk mendapatkan untung atau rugi yang diukur dalam Bitcoin. “Harga pembukaan” dan “harga penutupan” di sini merujuk kepada nilai dolar kontrak niaga hadapan pada masa memasuki dan keluar dari kedudukan.

Lihat jugaKadar Pembiayaan Kekal Deribit, untuk penerangan tentang pengiraan kadar pembiayaan Deribit.

Lihat jugaThe BlockatauCoinglass. Adalah penting untuk ambil perhatian bahawa lebih daripada lapan bursa menunjukkan volum dagangan yang luar biasa tinggi. Walau bagaimanapun, kami terlepas pandang banyak bursa yang telah melambung secara buatan kerana dagangan cucian.

Pengiraan ini juga telah dianjurkan oleh Coleman et al (2001) dan banyak lagi.

Derman (1999) menggelar model SS sebagai “percubaan orang miskin” untuk meniru model BS menggunakan pokok turun naik tersirat.

Kecuali letak keluar wang yang sangat dalam (m=0.7) dan panggilan (m=1.3), pilihan ini kurang didagangkan dalam kategori tamat tempoh jangka pendek. Kami hanya dapat mengira harga sintetik 75% pada masa itu, jadi kami mengecualikan pilihan ini daripada hasil akhir kami.

Sudah tentu, nilai PCP untuk setiap tahap senaman akan berbeza. Memandangkan dagangan biasanya tertumpu pada pilihan ATM, adalah sukar untuk mencari tahap mogok ITM/OTM di mana kedua-dua panggilan dan put didagangkan secara aktif, jadi kami menggunakan nilai PCP yang diperoleh daripada pilihan ATM pengiraan belakang. Kami menginterpolasi nilai PCP ATM untuk dua tarikh tamat tempoh bersebelahan dan menggunakan nilai ini untuk mendapatkan harga pilihan tetap sintetik apabila diperlukan.

Sebagai contoh, kerana kami sentiasa memegang kontrak kekal dalam pembinaan kami, pelindung nilai perlu membayar pembiayaan apabila asas kontrak kekal adalah positif, dan menerima pembiayaan apabila asasnya negatif. Perkara sebaliknya berlaku untuk melindung nilai kedudukan pilihan panjang. Walau apa pun, dari Rajah 7 kita dapat melihat bahawa asas kontrak kekal berubah, kadang-kadang positif dan kadang-kadang negatif. Tidak sukar untuk menulis algoritma lindung nilai untuk keluar sepenuhnya daripada kedudukan lindung nilai sebelum pembiayaan tamat tempoh, tetapi ia tidak akan keluar jika kedudukan lindung nilai akan menerima pembiayaan. Jenis “strategi yuran pembiayaan” ini sangat biasa di kalangan dana lindung nilai hari ini, dalam pasaran yang tiada peraturan untuk menghalang bot perdagangan strategik tersebut daripada beroperasi. Walau apa pun, kami hanya mencadangkan menambah strategi pendanaan kepada strategi lindung nilai dan kami tidak meneroka potensi keuntungan atau kerugian kerana ini bukan kajian tentang strategi perdagangan frekuensi tinggi.

Untuk pilihan ATM, delta ST dan MV adalah sama, jadi hasilnya adalah sama, tetapi hanya dalam kes ini.

Rujukan

Alexander, C., Pricing, Hedging and Trading Financial Instruments. Market Risk Analysis III, 2008 (Wiley). [Google Scholar]

Alexander, C. and Nogueira, L., Model-free hedge ratios and scale invariant models. J. Bank. Finance, 2007a, 31, 1839–1861. [Crossref], [Web of Science ®], [Google Scholar]

Alexander, C. and Nogueira, L., Model-free price hedge ratios for homogeneous claims on tradable assets. Quant. Finance, 2007b, 7(5), 473–479. [Taylor & Francis Online], [Web of Science ®], [Google Scholar]

Alexander, C., Rubinov, A., Kalepky, M. and Leontsinis, S., Regime-dependent smile-adjusted delta hedging. J. Futures Mark., 2012, 32(3), 203–229. [Crossref], [Web of Science ®], [Google Scholar]

Alexander, C., Chen, D. and Imeraj, A., Inverse and quanto inverse options in a Black–Scholes world. SSRN Working Paper, 2022a. [Crossref], [Google Scholar]

Alexander, C., Deng, J., Feng, J. and Wan, H., Net buying pressure and the information in bitcoin option trades. J. Financ. Mark., 2022b. (Article in Press). [Crossref], [Google Scholar]

Attie, L., The performance of smile-implied delta hedging. Canadian Derivatives Institute, Technical Note TN 17-01, 2017. [Google Scholar]

Bakshi, G., Cao, C. and Chen, Z., Empirical performance of alternative option pricing models. J. Finance, 1997, 52, 2003–2049. [Crossref], [Web of Science ®], [Google Scholar]

Bates, D., Hedging the smirk. Finance Res. Lett., 2005, 2(4), 195–200. [Crossref], [Google Scholar]

Black, F. and Scholes, M., The pricing of options and corporate liabilities. J. Polit. Econ., 1973, 81(3), 637–654. [Crossref], [Web of Science ®], [Google Scholar]

Bliss, R. and Panigirtzoglou, N., Testing the stability of implied probability density functions. J. Bank. Finance, 2002, 26(2-3), 381–422. [Crossref], [Web of Science ®], [Google Scholar]

Chen, K. and Huang, Y., Detecting jump risk and jump-diffusion model for bitcoin options pricing and hedging. Math., 2021, 9(20), 2567. [Crossref], [Google Scholar]

Chi, Y. and Hao, W., Volatility models for cryptocurrencies and applications in the options market. J. Int. Financ. Mark I., 2021, 75, 101421. [Crossref], [Google Scholar]

Coleman, T., Kim, Y., Li, Y. and Verma, A., Dynamic hedging with deterministic local volatility function model. J. Risk, 2001, 4(1), 63–89. [Taylor & Francis Online], [Google Scholar]

CryptoCompare, Exchange review. September 2022, 2022. [Google Scholar]

Crépey, S., Delta-hedging vega risk?. Quant. Finance, 2004, 4(5), 559–579. [Taylor & Francis Online], [Web of Science ®], [Google Scholar]

Derman, E., Regimes of volatility. Risk, 1999, 12(4), 55–59. [Google Scholar]

Derman, E. and Kani, I., The volatility smile and its implied tree. Quantitative Strategies Research Notes, 1994. [Google Scholar]

Derman, E., Kani, I. and Zou, J., The local volatility surface: Unlocking the information in index option prices. Financ. Anal. J., 1996, 52, 25–36. [Taylor & Francis Online], [Google Scholar]

Duffie, D., Pan, J. and Singleton, K., Transform analysis and asset pricing for affine jump diffusions. Econometrica, 2000, 68(6), 1343–1376. [Crossref], [Web of Science ®], [Google Scholar]

Dupire, B, Pricing with a smile. Risk Mag., 1994, 7(1), 18–20. [Google Scholar]

Fengler, M., Arbitrage-free smoothing of the implied volatility surface. Quant. Finance, 2009, 9(4), 417–428. [[Taylor & Francis Online]](https://www.tandfonlin