Mengukur Risiko dan Pulangan - Pendahuluan kepada Teori Markowitz

Penulis:FMZ~Lydia, Dicipta: 2023-11-13 11:05:54, Dikemas kini: 2024-11-08 09:07:17

Minggu lepas, ketika memperkenalkanBagaimana untuk mengukur risiko kedudukan - Pengenalan kepada Kaedah VaRDalam artikel ini, disebutkan bahawa risiko portfolio tidak sama dengan risiko aset individu dan berkaitan dengan korelasi harga mereka. Mengambil dua aset sebagai contoh, jika korelasi positif mereka sangat kuat, yang bermaksud mereka naik dan jatuh bersama-sama, maka pelaburan pelbagai tidak akan mengurangkan risiko. Jika terdapat korelasi negatif yang kuat, pelaburan pelbagai dapat mengurangkan risiko dengan ketara. Persoalan semula jadi kemudian timbul: bagaimana kita memaksimumkan pulangan pada tahap risiko tertentu ketika melabur dalam portfolio? Ini membawa kita kepada Teori Markowitz, yang akan kita perkenalkan hari ini.

Teori Portfolio Moden (MPT), yang dicadangkan oleh Harry Markowitz pada tahun 1952, adalah kerangka matematik untuk pemilihan portfolio. Ia bertujuan untuk memaksimumkan pulangan yang diharapkan dengan memilih kombinasi aset risiko yang berbeza sambil mengawal risiko.

Konsep utama Teori Markowitz

- Kadar pulangan yang dijangkakan: Ini adalah pulangan yang pelabur menjangkakan untuk menerima daripada memegang aset atau portfolio pelaburan, biasanya meramalkan berdasarkan data pulangan sejarah.

Di mana, adalah pulangan yang dijangkakan dari portfolio,

adalah pulangan yang dijangkakan dari portfolio, ialah berat aset ke-i dalam portfolio,

ialah berat aset ke-i dalam portfolio, adalah pulangan yang dijangkakan bagi aset ke-i.

adalah pulangan yang dijangkakan bagi aset ke-i.

- Risiko (Volatiliti atau Penyimpangan Standard): Digunakan untuk mengukur ketidakpastian pulangan pelaburan atau turun naik pelaburan.

Di mana, mewakili risiko keseluruhan portfolio,

mewakili risiko keseluruhan portfolio, adalah kovariansi aset i dan aset j, yang mengukur hubungan perubahan harga antara kedua-dua aset ini.

adalah kovariansi aset i dan aset j, yang mengukur hubungan perubahan harga antara kedua-dua aset ini.

- Covariance: Mengukur hubungan antara perubahan harga dua aset.

Di mana, ialah pekali korelasi aset i dan aset j,

ialah pekali korelasi aset i dan aset j, dan

dan ialah masing-masing penyimpangan standard aset i dan aset j.

ialah masing-masing penyimpangan standard aset i dan aset j.

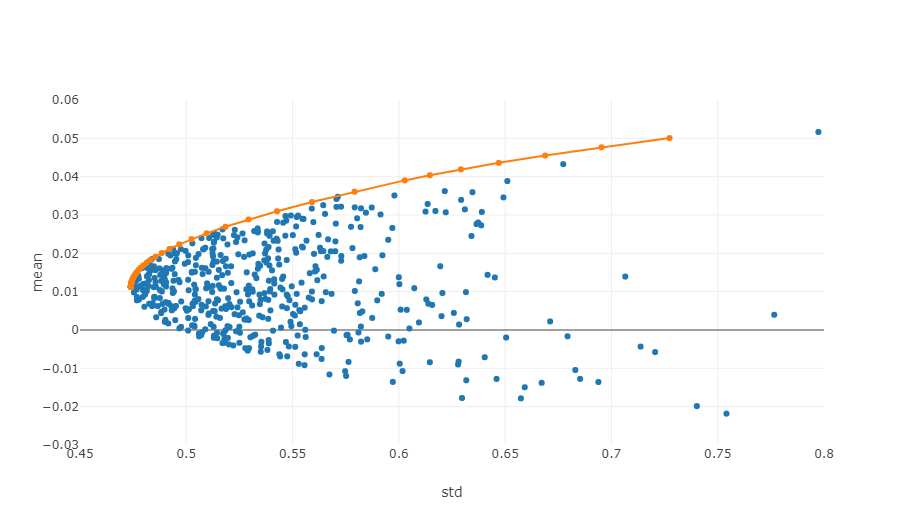

- Sempadan yang cekap: Dalam sistem penyelarasan risiko - pulangan, sempadan cekap adalah set portfolio pelaburan yang boleh memberikan pulangan maksimum yang dijangkakan pada tahap risiko tertentu.

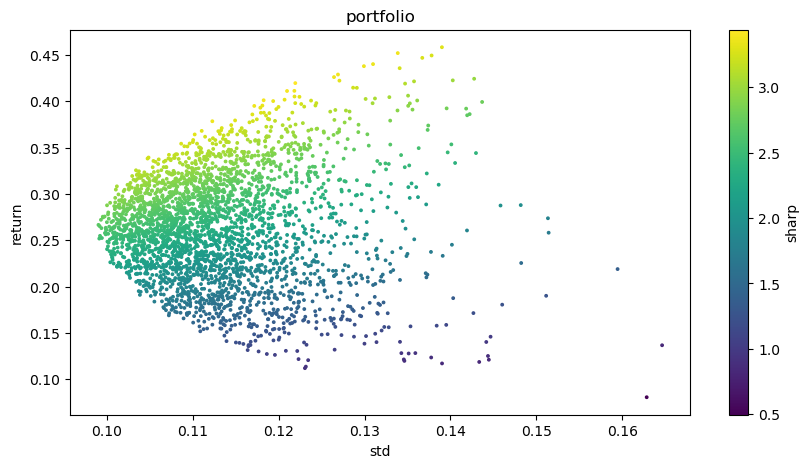

Rajah di atas adalah ilustrasi sempadan yang cekap, di mana setiap titik mewakili portfolio pelaburan yang berbeza. paksi x menunjukkan turun naik, yang sama dengan tahap risiko, sementara paksi y menandakan kadar pulangan. Jelas, tumpuan kami terletak di tepi atas grafik kerana ia mencapai pulangan tertinggi pada tahap risiko yang sama.

Dalam perdagangan kuantitatif dan pengurusan portfolio, penerapan prinsip-prinsip ini memerlukan analisis statistik data sejarah dan menggunakan model matematik untuk menganggarkan pulangan yang diharapkan, penyimpangan standard dan kovariansi untuk pelbagai aset. Kemudian teknik pengoptimuman digunakan untuk mencari peruntukan berat aset yang terbaik. Proses ini sering melibatkan operasi matematik yang kompleks dan pemprosesan komputer yang luas - inilah sebabnya analisis kuantitatif menjadi sangat penting dalam kewangan moden. Seterusnya, kita akan menggambarkan cara mengoptimumkan dengan contoh Python tertentu.

Contoh Kod Python untuk Mencari Gabungan Optimal Menggunakan Kaedah Simulasi

Pengiraan portfolio optimum Markowitz adalah proses pelbagai langkah, yang melibatkan beberapa langkah utama, seperti penyediaan data, simulasi portfolio, dan pengiraan penunjuk.https://plotly.com/python/v3/ipython-notebooks/markowitz-portfolio-optimization/

- Dapatkan data pasaran:

Melaluiget_dataIni adalah data yang diperlukan untuk mengira pulangan dan risiko, yang digunakan untuk membina portfolio pelaburan dan mengira nisbah Sharpe.

- Mengira Kadar Pulangan dan Risiko:

Peraturancalculate_returns_riskFungsi ini digunakan untuk mengira pulangan tahunan dan risiko tahunan (pengecualian standard) untuk setiap mata wang digital.

- Mengira Portofolio Optimal Markowitz:

Peraturancalculate_optimal_portfoliofungsi digunakan untuk mensimulasikan pelbagai portfolio pelaburan. Dalam setiap simulasi, berat aset dihasilkan secara rawak dan kemudian pulangan dan risiko yang dijangkakan portfolio dikira berdasarkan berat ini.

Dengan menghasilkan kombinasi secara rawak dengan berat yang berbeza, adalah mungkin untuk meneroka pelbagai portfolio pelaburan berpotensi untuk mencari yang optimum.

Tujuan keseluruhan proses adalah untuk mencari portfolio pelaburan yang menghasilkan pulangan yang diharapkan terbaik pada tahap risiko tertentu. Dengan mensimulasikan pelbagai kombinasi yang mungkin, pelabur dapat lebih memahami prestasi konfigurasi yang berbeza dan memilih kombinasi yang paling sesuai dengan matlamat pelaburan dan toleransi risiko mereka. Kaedah ini membantu mengoptimumkan keputusan pelaburan, menjadikan pelaburan lebih berkesan.

import numpy as np

import pandas as pd

import requests

import matplotlib.pyplot as plt

# Obtain market data

def get_data(symbols):

data = []

for symbol in symbols:

url = 'https://api.binance.com/api/v3/klines?symbol=%s&interval=%s&limit=1000'%(symbol,'1d')

res = requests.get(url)

data.append([float(line[4]) for line in res.json()])

return data

def calculate_returns_risk(data):

returns = []

risks = []

for d in data:

daily_returns = np.diff(d) / d[:-1]

annualized_return = np.mean(daily_returns) * 365

annualized_volatility = np.std(daily_returns) * np.sqrt(365)

returns.append(annualized_return)

risks.append(annualized_volatility)

return np.array(returns), np.array(risks)

# Calculate Markowitz Optimal Portfolio

def calculate_optimal_portfolio(returns, risks):

n_assets = len(returns)

num_portfolios = 3000

results = np.zeros((4, num_portfolios), dtype=object)

for i in range(num_portfolios):

weights = np.random.random(n_assets)

weights /= np.sum(weights)

portfolio_return = np.sum(returns * weights)

portfolio_risk = np.sqrt(np.dot(weights.T, np.dot(np.cov(returns, rowvar=False), weights)))

results[0, i] = portfolio_return

results[1, i] = portfolio_risk

results[2, i] = portfolio_return / portfolio_risk

results[3, i] = list(weights) # Convert weights to a list

return results

symbols = ['BTCUSDT','ETHUSDT', 'BNBUSDT','LINKUSDT','BCHUSDT','LTCUSDT']

data = get_data(symbols)

returns, risks = calculate_returns_risk(data)

optimal_portfolios = calculate_optimal_portfolio(returns, risks)

max_sharpe_idx = np.argmax(optimal_portfolios[2])

optimal_return = optimal_portfolios[0, max_sharpe_idx]

optimal_risk = optimal_portfolios[1, max_sharpe_idx]

optimal_weights = optimal_portfolios[3, max_sharpe_idx]

# Output results

print("Optimal combination:")

for i in range(len(symbols)):

print(f"{symbols[i]} Weight: {optimal_weights[i]:.4f}")

print(f"Expected return rate: {optimal_return:.4f}")

print(f"Expected risk (standard deviation): {optimal_risk:.4f}")

print(f"Sharpe ratio: {optimal_return / optimal_risk:.4f}")

# Visualized investment portfolio

plt.figure(figsize=(10, 5))

plt.scatter(optimal_portfolios[1], optimal_portfolios[0], c=optimal_portfolios[2], marker='o', s=3)

plt.title('portfolio')

plt.xlabel('std')

plt.ylabel('return')

plt.colorbar(label='sharp')

plt.show()

Hasil output akhir: Gabungan yang optimum: Berat BTCUSDT: 0.0721 Berat ETHUSDT: 0.2704 Berat BNBUSDT: 0.3646 Berat LINKUSDT: 0.1892 Berat BCHUSDT: 0.0829 Berat LTCUSDT: 0.0209 Kadar pulangan yang dijangkakan: 0.4195 Risiko yang dijangkakan (pengecualian standard): 0.1219 Nisbah Sharpe: 3.4403

- Apakah yang lebih sesuai untuk transkripsi, nilai pasaran yang rendah atau harga yang rendah?

- Bayes - Menjelaskan Misteri Kebarangkalian, Meneroka Kebijaksanaan Matematik di Balik Keputusan

- Bayes - Rahsia Penguraian Kebarangkalian, Mencari Kebijaksanaan Matematik di Balik Keputusan

- Kelebihan menggunakan API diperluaskan FMZ untuk pengurusan kawalan kumpulan yang cekap dalam perdagangan kuantitatif

- Prestasi harga selepas mata wang disenaraikan pada kontrak kekal

- Menggunakan API FMZ yang diperluaskan untuk mencapai kelebihan pengurusan kawalan kumpulan yang cekap dalam transaksi kuantitatif

- Persembahan harga selepas kontrak kekal dalam mata wang

- Hubungan Antara Naik dan Turun Mata Wang dan Bitcoin

- Perkembangan mata wang dan Bitcoin

- Perbincangan ringkas mengenai Keseimbangan Buku Perintah dalam Bursa Pusat

- Perbincangan mengenai baki buku pesanan bursa pusat

- Mengukur risiko dan pulangan: Panduan Teori Goma Kovitz

- Alat yang ampuh untuk peniaga programatik: Algoritma Kemas kini Inkremental untuk Mengira purata dan varians

- Peranti peniaga terprogram: algoritma kemas kini peningkatan untuk mengira rata dan perbezaan

- Pembinaan dan Penggunaan Kebisingan Pasaran

- Peningkatan dan Transformasi Faktor PSY

- Analisis Strategi Dagangan Frekuensi Tinggi - Penny Jump

- Idea Perdagangan Alternatif - Strategi Perdagangan Kawasan K-Line

- Pembinaan dan penggunaan bunyi pasaran

- Faktor peningkatan dan penyesuaian PSY