Strategi Perdagangan Saham Berasaskan Osilator Aroon

Penulis:ChaoZhang, Tarikh: 2024-01-15 14:08:33Tag:

Ringkasan Strategi

Strategi ini dinamakan

Logika Strategi

Idea di sebalik strategi ini berasal dari pencipta garis Aroon Tushar Chande. Chande mencadangkan bahawa trend menaik dan menurun dapat dikenal pasti apabila Aroon Oscillator berada di atas atau di bawah 50. Ini membantu mengurangkan kekurangan garis Aroon mudah dan salib dalam tempoh bukan trend.

Secara khusus, strategi ini mula-mula mengira garis Aroon Up, Aroon Down dan Aroon Oscillator. Osilator dikira dengan mengurangkan garis Down dari garis Up. Garis tengah kemudian ditetapkan pada -25, rel atas pada 75 dan rel bawah pada -85. Apabila osilator melebihi garis tengah, kedudukan panjang dibuka. Apabila ia turun, kedudukan pendek dibuka. Syarat keluar ditutup lama apabila osilator melebihi rel atas dan ditutup pendek apabila ia berada di bawah rel bawah.

Oleh itu, garis tengah digunakan untuk menentukan arah trend untuk masuk, rel atas dan bawah digunakan untuk keluar apabila pembalikan trend, merealisasikan perdagangan automatik berdasarkan penunjuk Aroon Oscillator.

Kelebihan

Berbanding dengan strategi mengikut trend tradisional, strategi ini mempunyai kelebihan berikut:

- Sesuai dengan aset dengan turun naik yang tinggi dan trend yang tidak jelas, berfungsi lebih baik daripada strategi trend mudah

- Mengenali trend melalui Aroon Oscillator adalah lebih dipercayai

- Pelbagai tetapan parameter menjadikan syarat perdagangan ketat, mengelakkan perdagangan yang salah

- Mengambil keuntungan yang cepat dan kawalan risiko kerugian yang berkesan

Ringkasnya, dengan menggabungkan kekuatan penunjuk Aroon Oscillator, strategi ini mencapai perdagangan automatik aset tertentu dengan kadar kemenangan dan keuntungan yang baik.

Risiko

Terdapat juga beberapa risiko dengan strategi ini:

- Penyesuaian parameter diperlukan untuk aset yang berbeza, jika tidak ia boleh menjejaskan prestasi

- Frekuensi dagangan yang tinggi boleh meningkatkan kos transaksi dan seluncur

- Bergantung pada penunjuk teknikal, kerugian mungkin berlaku apabila penunjuk gagal

Risiko ini boleh dikurangkan dan ditingkatkan dengan menyesuaikan parameter dan mengoptimumkan kod.

Pengoptimuman

Untuk meningkatkan lagi prestasi strategi, pengoptimuman boleh dibuat dalam aspek berikut:

- Sesuaikan parameter dan uji di bawah aset dan persekitaran pasaran yang berbeza

- Tambah gabungan penunjuk teknikal lain untuk isyarat perdagangan yang lebih kuat

- Tambah strategi stop loss untuk mengehadkan saiz kerugian setiap perdagangan dengan berkesan

- Masukkan penunjuk jumlah untuk mengelakkan pecah palsu

- Mengoptimumkan syarat kemasukan untuk mengurangkan perdagangan yang tidak perlu

Melalui ujian dan pengoptimuman yang komprehensif, kestabilan, kadar kemenangan dan keuntungan strategi dapat ditingkatkan dengan besar.

Kesimpulan

Strategi ini secara kreatif mencapai perdagangan automatik aset dengan turun naik yang tinggi dan trend yang tidak jelas berdasarkan penunjuk Aroon Oscillator. Berbanding dengan strategi trend tradisional, ia berprestasi lebih baik pada jenis aset ini, dan syarat perdagangan yang ketat juga dicapai melalui tetapan parameter. Kelebihan strategi ini luar biasa, tetapi masih ada ruang untuk peningkatan. Peningkatan lanjut dapat diperoleh melalui pengoptimuman yang disasarkan. Strategi ini menyediakan rujukan untuk amalan perdagangan kuantitatif.

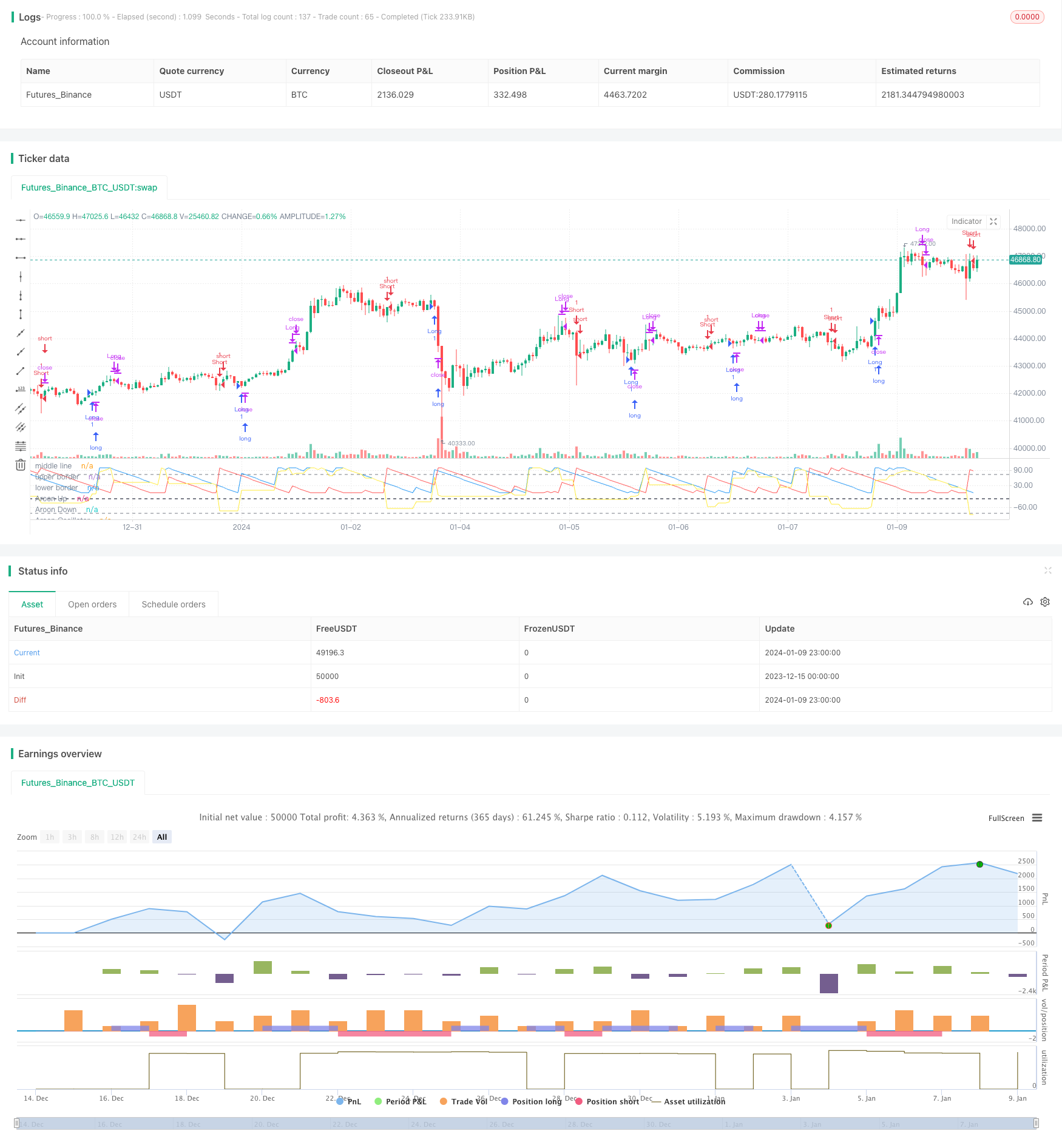

/*backtest

start: 2023-12-15 00:00:00

end: 2024-01-10 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

// by Saucius Finance https://saucius-finance.blogspot.com/

// copyrights reserved :)

// This strategy derives form the consideration of the author, Tushar Chande, that, in "more patterns" paragraph,

// long and short trends are identified by oscillator < or > line 50.

// This helps because simple Aroon and Aroon crosses suffer in not trending periods.

// original article avabile in:" Stocks & Commodities, V. 13:9 (369-374) : A Time Price Oscillator by Tushar Chande, Ph.D.""

strategy("Aroon Oscillator strategy by Saucius", overlay=false)

//building aroon lines, Embodying both Aroon line (Up and Down) and Aroon Oscillator

length = input(19, minval=1)

level_middle = input(-25, minval=-90, maxval=90, step = 5)

levelhigh = input(75, minval=-100, maxval=100, step = 5)

levellow = input(-85, minval=-100, maxval=100, step = 5)

upper = 100 * (highestbars(high, length+1) + length)/length

lower = 100 * (lowestbars(low, length+1) + length)/length

oscillator = upper - lower

plot(upper, title="Aroon Up", color=blue)

plot(lower, title="Aroon Down", color=red)

plot(oscillator, title="Aroon Oscillator", color = yellow)

hline(level_middle, title="middle line", color=gray, linewidth=2)

hline(levelhigh, title ="upper border", color=gray, linewidth=1)

hline(levellow, title ="lower border", color=gray, linewidth=1)

// Entry //

entryl = oscillator[1] < level_middle[1] and oscillator > level_middle

entrys = oscillator[1] > level_middle[1] and oscillator < level_middle

strategy.entry("Long", true, when = entryl)

strategy.entry("Short", false, when = crossunder (oscillator, level_middle))

// === EXIT===

exitL1 = oscillator[1] > levelhigh[1] and oscillator < levelhigh

exitS1 = oscillator[1] < levellow[1] and oscillator > levellow

strategy.close("Long", when=entrys)

strategy.close("Short", when=entryl)

strategy.close("Long", when= exitL1)

strategy.close("Short", when= exitS1)

- Saluran Donchian Trend Jangka Panjang Mengikut Strategi

- IBS dan Strategi Perdagangan Berjangka SP500 Berbasis Tinggi Mingguan

- Strategi Dagangan Crossover FraMA dan MA Berdasarkan Penunjuk FRAMA

- Trend Mengikuti Strategi Berdasarkan SSL Baseline

- Bollinger Bands Trend Mengikut Strategi

- Trend Momentum Berikutan Strategi Dagangan

- Terbuka Tutup Rintisan Moving Average Trend Mengikut Strategi

- Trend penyesuaian mengikut strategi

- Strategi RSI pelbagai jangka masa

- Bollinger Bands dan K-line Combined Strategy

- EintSimple Pullback Strategi

- Strategi Perdagangan Kecekapan Fraktal Polarized (PFE)

- Strategy Crossover Sebelas Purata Bergerak

- Strategi Dagangan Peralihan Purata Bergerak Berganda

- RSI Strategi Pembalikan MACD

- Strategi Perdagangan Bitcoin Berasaskan Fasa Bulan

- Strategi Masa Pasaran yang Difilter Volatiliti

- Trend Mengikut Strategi Penembusan Saluran dengan Purata Bergerak dan Hentian Terakhir

- Strategi penunjuk berganda perdagangan kuantitatif

- Strategi Dagangan Pembalikan Purata Bergerak Dua Arah