Strategi stop loss dioptimumkan crossover purata bergerak berganda

Gambaran Keseluruhan Strategi

Strategi Stop Loss Optimization Crossover QQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQQ

Prinsip Strategi

Inti strategi ini adalah menggunakan isyarat silang dari purata bergerak berkala yang berbeza untuk menangkap trend pasaran. Apabila rata-rata jangka pendek di atas rata-rata jangka panjang, menunjukkan bahawa pasaran mungkin memasuki trend menaik, maka lebih banyak kedudukan dibuka. Apabila rata-rata jangka pendek di bawah rata-rata, menunjukkan bahawa trend menaik mungkin berakhir, maka kedudukan ditutup.

Sebagai tambahan kepada isyarat persimpangan rata-rata, strategi ini juga memperkenalkan mekanisme hentian kerugian. Apabila harga pasaran jatuh di bawah harga hentian yang ditetapkan, strategi ini akan menghentikan kerugian walaupun garis rata tidak menghasilkan isyarat kedudukan yang jelas.

Secara khusus, strategi ini merangkumi langkah-langkah berikut:

- Hitung laju rata-rata dan laju rata-rata.

- Menentukan sama ada terdapat isyarat untuk membuka kedudukan. Apabila garis purata cepat merentasi garis purata perlahan, dan tidak memegang kedudukan pada masa ini, buka lebih banyak kedudukan.

- Mencatat harga bukaan dan mengira harga henti rugi.

- Tentukan sama ada terdapat isyarat kedudukan rata. Apabila garis purata pantas melintasi garis purata perlahan, atau apabila harga jatuh di bawah harga hentian, matikan semua lebih banyak.

- Mengambil kira peluang untuk membuka kedudukan kosong pada hari perdagangan seterusnya berdasarkan harga penutupan, ulangi langkah 2-4 .

Melalui rangkaian langkah-langkah ini, strategi ini dapat menyesuaikan diri dengan cepat dengan perubahan trend pasaran, mengikuti tren di pasaran lembu, memperoleh keuntungan yang besar, dan menghentikan kerugian tepat pada masanya ketika pasaran bertukar menjadi bearish, dan mengawal penarikan balik.

Kelebihan Strategik

Pengesanan Trend: Dengan isyarat persilangan garis rata, strategi ini dapat menangkap trend pasaran, memegang kedudukan dalam trend menaik, dan memperoleh keuntungan dari trend tersebut.

Mekanisme Stop Loss: Peratusan Stop Loss tetap dapat mengawal penarikan balik dengan berkesan, mengelakkan kerugian yang berlebihan dalam satu perdagangan.

Fleksibiliti parameter: Parameter kitaran dan kadar hentian rata-rata yang cepat dan perlahan boleh disesuaikan dengan ciri-ciri pasaran dan pilihan risiko peribadi, meningkatkan kebolehpasaran strategi.

Kebolehgunaan yang luas: Strategi ini boleh digunakan untuk pasaran dan tanda yang berbeza, seperti saham, niaga hadapan, forex, dan lain-lain, hanya dengan menyesuaikan parameter mengikut ciri tanda tersebut.

Mudah dan cekap: Logik strategi jelas, mudah difahami dan dilaksanakan, kecekapan pengesanan tinggi, memudahkan pengoptimuman parameter dan perdagangan simulasi yang banyak.

Risiko Strategik

Parameter sensitif: pilihan kitaran garis rata-rata dan peratusan hentian mempunyai kesan besar terhadap prestasi strategi, parameter yang tidak sesuai boleh menyebabkan perdagangan yang kerap atau kehilangan trend.

Pengiktirafan trend terlewat: isyarat persilangan rata-rata mempunyai ketinggalan tertentu, terutamanya apabila pasaran berubah dengan cepat, dan mungkin terlepas masa terbaik untuk membuka kedudukan.

Pusatkan kedudukan: Strategi ini sentiasa mengekalkan 100% kedudukan, kekurangan pengurusan kedudukan dan mekanisme pengagihan dana, menghadapi risiko dana yang lebih besar.

Pergerakan pasaran goyah: Dalam pasaran goyah, isyarat silang yang kerap boleh menyebabkan kerugian strategi.

Kes Swan Hitam: Dalam keadaan yang melampau, isyarat perdagangan mungkin tidak berfungsi dan peratusan hentian tetap mungkin tidak dapat melindungi risiko sebenar.

Untuk menangani risiko di atas, pengoptimuman dan penambahbaikan boleh dilakukan dalam aspek berikut:

Memperkenalkan Hentian Dinamis: Sesuaikan kadar hentian secara dinamik mengikut turun naik pasaran atau paras harga untuk menghadapi keadaan pasaran yang berbeza.

Optimumkan isyarat pembukaan kedudukan kosong: digabungkan dengan penunjuk teknikal lain seperti MACD, RSI dan lain-lain, untuk meningkatkan ketepatan dan kesesuaian pengenalan trend.

Memperkenalkan pengurusan kedudukan: menyesuaikan kedudukan secara dinamik mengikut kekuatan trend pasaran, kadar turun naik dan sebagainya, mengawal risiko penarikan balik.

Analisis asas yang digabungkan dengan analisis asas: faktor-faktor ekonomi makro, ekonomi industri, dan lain-lain dipertimbangkan secara menyeluruh, mengelakkan perdagangan apabila asasnya tidak menguntungkan.

Tetapkan had total kerugian: untuk keadaan yang melampau, menetapkan had total kerugian di peringkat akaun, mengawal risiko dana.

Pengoptimuman Strategi

Hentian dinamik: memperkenalkan ATR, Brinband dan lain-lain, menyesuaikan kadar hentian secara dinamik mengikut turun naik pasaran, melonggarkan hentian apabila trend kuat, dan menguatkan hentian di pasaran goyah.

Optimasi isyarat: cuba kombinasi garis rata yang berbeza, seperti EMA, WMA dan lain-lain, mencari isyarat pembukaan kedudukan yang lebih sensitif dan berkesan. Di samping itu, indikator seperti MACD, RSI dan lain-lain boleh digabungkan sebagai penilaian tambahan.

Pengurusan kedudukan: Mengukur kekuatan trend pasaran berdasarkan petunjuk seperti ATR, ADX, meningkatkan kedudukan apabila trend jelas, mengurangkan kedudukan apabila trend tidak jelas. Pada masa yang sama, anda boleh menetapkan had maksimum memegang kedudukan, membina dan menyimpan kedudukan secara berturut-turut.

Pelindung kosong: Pertimbangkan untuk memegang kedudukan kosong dalam pasaran yang bergolak, untuk melindungi risiko pasaran. Ia boleh digabungkan dengan indikator sentimen pasaran seperti indeks panik VIX dan sebagainya, untuk menyesuaikan kadar kosong secara dinamik.

Penyesuaian parameter: Menggunakan algoritma pembelajaran mesin untuk mencari kombinasi parameter yang optimum secara automatik untuk pasaran dan piawaian yang berbeza, meningkatkan kebolehpasaran dan ketahanan strategi.

Dengan menggunakan kaedah pengoptimuman di atas, anda boleh meningkatkan lagi keuntungan strategi dan ketahanan terhadap risiko, untuk menyesuaikan diri dengan keadaan pasaran yang berubah-ubah.

ringkaskan

Strategi berhenti pengoptimuman salib dua baris ((TQQQ) adalah strategi perdagangan kuantitatif yang mudah dan berkesan. Ia menggunakan isyarat silang rata-rata bergerak berkala yang berbeza untuk menangkap trend pasaran, sambil mengawal risiko penarikan balik melalui nisbah berhenti tetap.

Strategi ini dapat memperoleh keuntungan yang ketara dalam pasaran lembu dengan memilih rasional untuk tempoh garis rata dan peratusan hentian. Tetapi pada masa yang sama, strategi ini juga menghadapi risiko seperti sensitiviti parameter, ketinggalan pengenalan trend, penumpuan kedudukan. Untuk menghadapi risiko ini, ia boleh diperbaiki dan dioptimumkan dari segi hentian dinamik, pengoptimuman isyarat, pengurusan kedudukan, penyesuaian udara, penyesuaian parameter.

Secara keseluruhannya, strategi berhenti kerugian optimasi silang dua hala (TQQQ) adalah strategi perdagangan kuantitatif yang layak untuk dicuba dan dikaji secara mendalam. Dengan pengoptimuman dan penambahbaikan yang berterusan, ia dijangka menjadi alat yang kuat untuk pelabur untuk membantu pelabur memperoleh pulangan yang mantap dalam pasaran yang bergolak.

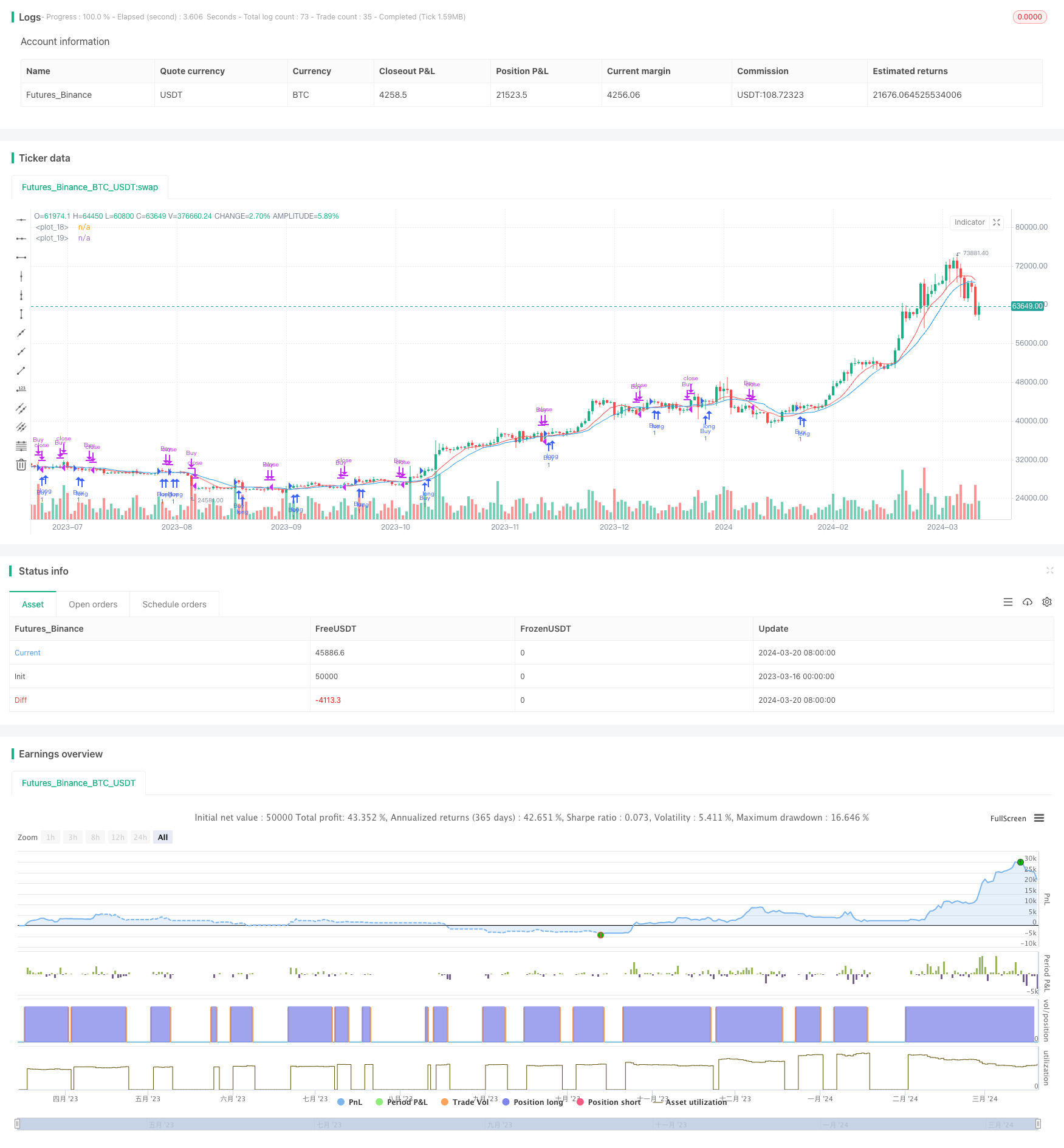

/*backtest

start: 2023-03-16 00:00:00

end: 2024-03-21 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("SMA Crossover Strategy with Customized Stop Loss (Long Only)", overlay=true)

// Define input variables for SMA lengths and stop loss multiplier

fast_length = input(9, "Fast SMA Length")

slow_length = input(14, "Slow SMA Length")

stop_loss_multiplier = input(0.1, "Stop Loss Multiplier")

// Calculate SMA values

fast_sma = sma(close, fast_length)

slow_sma = sma(close, slow_length)

// Define entry and exit conditions

enter_long = crossover(fast_sma, slow_sma)

exit_long = crossunder(fast_sma, slow_sma)

// Plot SMAs on chart

plot(fast_sma, color=color.red)

plot(slow_sma, color=color.blue)

// Set start date for backtest

start_date = timestamp(2022, 01, 01, 00, 00)

// Filter trades based on start date

if time >= start_date

if (enter_long)

strategy.entry("Buy", strategy.long, when = strategy.position_size == 0)

// Calculate stop loss level

buy_price = strategy.position_avg_price

stop_loss_level = buy_price * (1 - stop_loss_multiplier)

// Exit trades

if (exit_long or low <= stop_loss_level)

strategy.close("Buy")