A estratégia de rompimento de transações programáticas para mover os parâmetros

Autora:Inventor quantificado - sonho pequeno, Criado: 2017-12-28 09:29:31, Atualizado:A estratégia de rompimento de transações programáticas para mover os parâmetros

Muitas pessoas, quando se deparam com negociações programáticas, escolhem o método de otimização de parâmetros para escolher os parâmetros. Gradualmente, os traders tendem a começar a ajustar os parâmetros de forma independente à medida que o ambiente de negociação muda. Embora nem todos os parâmetros precisem de ser ajustados continuamente, essa prática pode tornar o programa mais flexível se ajustarmos os parâmetros do nosso programa à medida que o ambiente muda.

-

Aqui temos um exemplo simples: a estratégia de rompimento de intervalos de N dias, ou em outras palavras, a estratégia de rompimento de N raízes K.

Então, em que mercado é mais fácil ganhar dinheiro com essa estratégia de ruptura de ascensão? É claro que é mais fácil ganhar dinheiro com um grande espaço aberto ou com a maioria dos mercados que estão claramente na tendência. Mas, se encontrarmos uma tendência de configuração de disco, pode haver um problema com o número de sinais vazios de repetição.

Então, o que é que o problema com esse N no mundo do programação de negociação? Podemos definir o N como 5, se a tendência é óbvia agora, então vamos entrar mais rapidamente. Mas se a tendência não é óbvia, de repente, então é muito problemático. Então, quando a tendência é óbvia, podemos reduzir o N um pouco.

Em primeiro lugar, a tendência é se os muito óbvios determinam o tamanho de N. Se a tendência é óbvia, representa que o índice vai flutuar mais. Em contrapartida, se a tendência é contínua, representa que o índice vai se organizar dentro de um determinado intervalo, ou seja, a flutuação será menor. Portanto, a flutuação é fundamental para determinar o tamanho de N.

Se, no início, definirmos N como 20, podemos calcular o desvio padrão de 20 K-barras, que podemos chamar aqui de V20. Se quisermos medir em um curto espaço de tempo, então vamos assumir que com 10 K-barras, podemos calcular o desvio padrão de 10 K-barras, assumindo que é V10.

-

A estratégia para o avanço no espaço N é:

Suponhamos que o preço de hoje tenha sido comprado quando o ponto mais alto do preço de hoje ultrapassou o ponto mais alto dos últimos N dias e vendido quando o ponto mais baixo do preço de hoje ultrapassou o ponto mais baixo dos últimos N dias. A estratégia é mais adequada para produtos com tendências claras, especialmente produtos unilaterais.

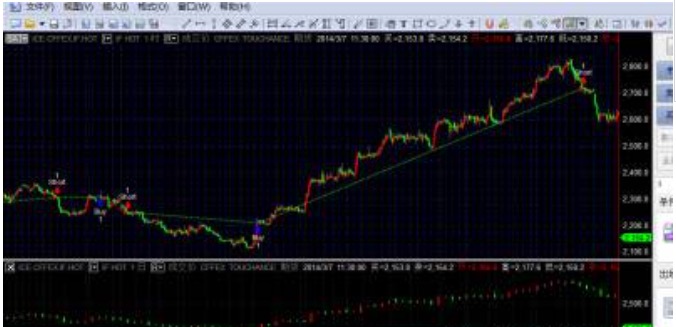

O índice de ações de mercadorias IF foi testado usando dois gráficos, com um ciclo de 1 hora e um ciclo de 1 dia:

inputs: x(20),y(10) ; //定义波动率参数 Vars: V20(10),V10(10),N2(10),N1(10),N(10); //定义变量 V20=Volatility(x)of data2; V10=Volatility(y)of data2; //定义波动率取日线数据,取子图2的日线线数。这个Volatility函数是分别取20日跟10日ATR的移动平均数值 if V10<>0 and N2<>0 then begin N1=(N*V20)/V10; //定义N1的值,前提让分母不为0时执行, //这N1=(N*V20)/V10是此参数自动化的核心, 代表你将原本固定N天的参考值改成会/根据V20和V10而变动的N1值, V20是较长期的,而V10是近期,大家看到这个公式应该可以发现,当你近期的波动率变大时,表示趋势出现,你的N1就会变小,而近期的波动率变得越小时,表示在盘整,N1就会变大,这样新的N变化似乎比较合理一点。 N2=IntPortion(N1); //给N1取整赋值给N2 end; value1=Average(high of data2,N2)of data2; value2=Average(low of data2,N2)of data2; //定义前N2天的高点跟低点的值给value1和value2 if close crosses above value1 then begin buy next bar at market; end; //当价格上穿高点时买入或者反向 if close crosses below value2 then begin sellshort next bar at market; end; //当价格下穿低点时开空或者反向 -

A estratégia carrega um gráfico:

O que está aqui para você é tudo o que você precisa saber sobre a automação de parâmetros estratégicos inovadores, e esperamos que você aprenda e discuta conosco!

- A pergunta feita por bittrex é:

- O EOS-BTC é uma ferramenta de negociação de e-wallets.

- A ZB é um erro e reduziu a velocidade de pesquisa!

- A estratégia de execução de leitura de dados sempre falha, qual é o método para resolver isso?

- Como é que se pode consultar a conta pessoal, o preço unitário da moeda ou o histórico de cada compra e venda bem-sucedidas?

- Eu sou o pequeno branco, por favor, como criar um administrador.

- Como obter todas as moedas negociáveis em todas as bolsas?

- Recuperação da memória C++ de pontos de conhecimento de estratégias de programação C++

- Configuração dos parâmetros da interface estratégica

- A versão c++ do try{}catch(...) {} não funciona.

- Como apagar o registro do passado

- Tipos de dados básicos embutidos do padrão C++11

- Sublime Text frequentemente usado como atalho (MAC)

- A pesquisa de mercado de ativos só tem dados de novembro e dezembro?

- Há uma descrição detalhada dos algoritmos específicos para os vários indicadores da TA?

- Como fazer um gráfico sem atualizar depois de reiniciar a política?

- PY2 e PY3

- A quantificação dos inventores suporta a estratégia de observação no celular?

- A quantidade e o preço da versão c++ são os mesmos.Exchanges[0].GetDepth (();

- O método exchange.Go (()) não respondeu, por favor verifique a versão C++ abaixo

ruiruiN1 = ((N*V20) / V10; como é definido N?