Na verdade, os preços passados não têm impacto algum no futuro

0

0

1730

1730

Na verdade, os preços passados não têm impacto algum no futuro

Eu não tenho formação em finanças, mas sim em computação matemática, e quando ouvi uma história muito ruim, que prejudicou várias gerações, comecei a me preocupar com o que eu estava fazendo.

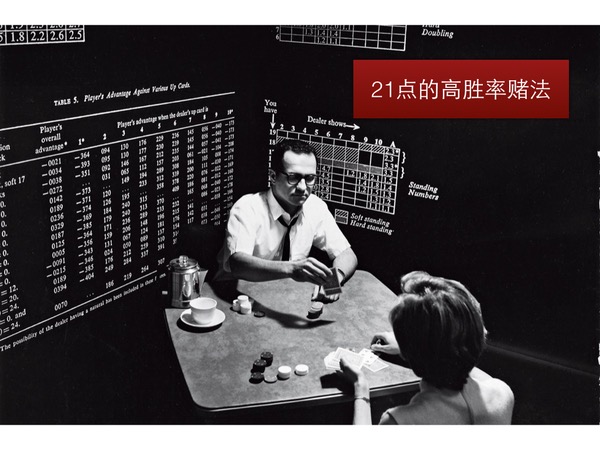

Este homem chamava-se Edward Thorpe, ele era muito famoso, ele começou como um matemático, mas ele começou a jogar desde os 10 anos, mas ele era muito inteligente, e acabou por ser professor de matemática, o que é incrível, mas ele não fez um bom estudo de matemática depois de ter sido professor, ele ainda estava estudando jogos de azar, e ele estudou os números de vitórias possíveis em todos os tipos de jogos de azar, e descobriu que a maioria dos jogos de azar tem uma probabilidade de vitória entre 48% e 49%.

Gráfico 1

Por que? Porque se a probabilidade de vitória do jogo é superior a 50%, de acordo com a lei da matemática é um cassino, o cassino certamente não vai deixar você ganhar dinheiro, o cassino certamente vai deixar você perder dinheiro. Se a sua probabilidade de vitória é muito baixa, abaixo de 45%, este jogo não pode ser jogado, então um bom jogo de cassino deve ser a taxa de vitória controlada entre 48% e 49%, eu quero fazer você se sentir esperançoso, mas com o tempo você vai perder sempre.

Finalmente, ele analisou quase todos os problemas de cassinos existentes no mundo, influenciado por outro matemático, o Monte Carlo, a palavra que agora é famosa no mundo financeiro, que significa que todos os caminhos são tentados novamente, que originalmente era o nome de um cassino. Antes, um matemático em Monte Carlo calculou a probabilidade de todos os números aparecerem na roda, e acabou descobrindo que a probabilidade de aparecerem os números de 8 rodadas em toda a Monte Carlo não era uniforme, porque a roda da época era feita principalmente por carpinteiros e não havia como garantir a precisão.

Gráfico 2

Thorpe ficou particularmente interessado nisso e começou a estudar o problema dos cassinos modernos. O jogo de cartas russas nos cassinos modernos já era tão preciso que era digitalmente industrializado, mas ele descobriu que havia um problema nas regras, e acabou descobrindo que um jogo chamado 21 pontos na verdade tinha uma estratégia de alta probabilidade de vitória, ou seja, se nós fizéssemos uma aposta, poderíamos descobrir que a taxa de vitória poderia ser aumentada para quase 56% em um determinado período de tempo, e ele poderia vencer o cassino.

Depois de descobrir este método, ele escreveu o algoritmo e as ideias em um artigo matemático, o artigo matemático chamava-se “O Triunfo de 21 Pontos”, imaginem que um artigo matemático se intitulava “O Triunfo de 21 Pontos”, e foi submetido à Associação Americana de Matemáticos.

Gráfico 3

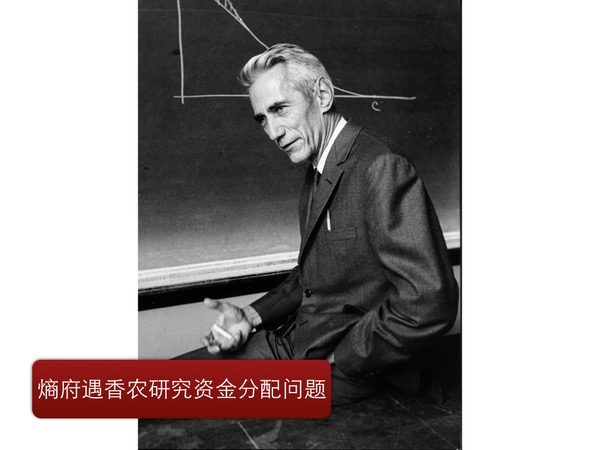

Se você tiver má sorte, se você perder de novo, se você não esperar até que a lei da maioria funcione, seu dinheiro se esgotou, o que fazer? Digamos que eu tenho um milhão de dólares em minha mão, e eu apostei US $ 200 mil a cada vez, minha probabilidade de ganhar é de 56%, mas eu tive má sorte 5 vezes seguidas. O que fazer? Apesar de termos um sistema de negociação com uma taxa de sucesso de 60%, mas se você fracassar, você pode explodir a posição, você pode não explodir a sua própria mentalidade. Na verdade, ele não tem como resolver o problema de distribuição de lucro, mesmo em caso de alta taxa de lucro, a menos que você tenha um capital ilimitado, você apostará o mesmo número de vezes, praticar dezenas de milhões de vezes, e assim a lei da grandeza funciona. O que fazer quando se depara com um botão? Procure um grande deus, um grande deus da matemática. Todos vocês que estudam ciência e tecnologia devem conhecer o Liu Shannon, que era um deus em geral naquela época, e nós que estudamos computadores o admiramos muito. Soup encontrou Shannon com um artigo matemático de 21 pontos de Shannon e disse como resolver o problema de distribuição de capital. Shannon, como o taido da matemática, depois de ver um jovem matemático tão absurdo com um artigo matemático de 21 pontos de Shannon, pensou por meio dia e fechou a porta, e eles passaram um mês estudando o problema do jogo.

Gráfico 4

Shannon provavelmente levou semanas sem resolver o problema da distribuição de lucros, e depois, muito inesperadamente, um laboratório administrado por Shannon, chamado laboratório de Wombell, onde havia um pesquisador experimental muito jovem, chamado Kelly, que também estava trabalhando em um problema menos apropriado, se nós tivéssemos informações internas sobre o jogo de basquete da liga principal hoje, mas a precisão interna era limitada, como podemos comprar loterias esportivas para ganhar dinheiro, o matemático não era muito diferente do que imaginávamos, e Kelly descobriu uma maneira.

Gráfico 5

Ele concluiu que, se nós sabemos que a probabilidade de ganhar e perder em um jogo de azar é B, e nós sabemos que a nossa probabilidade de ganhar é P, e Q é a nossa probabilidade de perder, ou seja, 1 menos P, então cada vez que devemos apostar deve ser F, que é uma proporção que, de acordo com a fórmula de Kelly, prova matematicamente que o seu capital nunca será esgotado, e que o seu crescimento de capital é sempre o mais rápido. Eu experimentei a fórmula de Kelly usando o método de Monte Carlo, e finalmente usei todos os métodos de distribuição de capital publicamente disponíveis no mercado, e depois de praticar até a milésima vez, o método de aposta da fórmula de Kelly, ou o método de distribuição de capital, será várias vezes maior do que qualquer outro método de aposta, e a fórmula de Kelly por si só pode decidir que o seu dinheiro nunca se esgotará, o que pode ser rigorosamente comprovado matematicamente. Shannon, afinal, era um especialista em matemática, não era muito bom em participar pessoalmente, e Thorpe ficou em casa treinando-se rapidamente para calcular a fórmula de Kelly, que era realmente muito simples. Depois de uma semana de treinamento, ele descobriu que era muito rápido para calcular a fórmula de Kelly e foi para Las Vegas à noite. Depois de ganhar milhões de dólares naquela noite, ele voltou a tentar e ganhou milhões de dólares no dia seguinte. No terceiro dia, ele voltou a tentar e ganhou milhões de dólares em outro cassino. Ele descobriu que o jogo tinha terminado, então ele escreveu um livro chamado “Casino de Macacos”, que se tornou o livro mais vendido do ano na América do Norte. Depois de ter decifrado matematicamente o que era um casino, ele pensou em que lugar poderia haver um casino em Wall Street onde eu pudesse jogar o tempo todo, e então ele foi para Wall Street. Depois de chegar a Wall Street, ele começou a estudar as falhas de Wall Street, e finalmente ele descobriu que o arbitragem de dívida convertível é uma prática de alta taxa de lucro, apostar ou usar a fórmula de Kelly, ele organizou um fundo de cobertura, a formulação de Kelly de arbitragem de dívida convertível, o seu desempenho em fundos de cobertura no ano tornou-se o melhor de Wall Street, e depois ele escreveu o livro chamado “O jogo venceu o jogo do mercado”, que tornou-se o livro mais vendido do ano na América do Norte. Ele matematicamente quebrou o cassino, e matematicamente quebrou a finança, ele sentiu que isso era quase suficiente, ele voltou a estudar matemática. Como muitos de vocês, quando eu comecei a especular, eu comecei a ter contato com muitos sistemas de Deus, como a teoria das ondas, Bill Williams e assim por diante, porque eu era mais curioso sobre isso, e voltei a estudar a matemática do caos, e concluí que os sistemas de negociação do caos não tinham nada a ver com a matemática do caos, e que a análise técnica de Deus tinha muito a ver. Eu mesmo fiz um estudo sistemático e sério de filosofia, e descobri que um conceito que todos nós temos é a falsificatividade. Eu mostrei-vos uma coisa muito famosa chamada a lagarta da garagem de Tomás de Carvalho, que é um exemplo muito famoso na história da filosofia. Carl Sagan anunciou que, acredite ou não, agora há um dragão que dispara fogo na garagem da minha casa.

Gráfico 6

Eu não acredito, e nós dizemos que o cara que abriu a porta da garagem nos deu um dragão, mas eu nunca vi um dragão, então eu gostaria de ver. Infelizmente, o dragão é oculto, você não pode vê-lo mesmo abrindo a porta, e então ele acrescentou que, na verdade, só eu o vejo. A história já é bem conhecida, mas você não disse que o dragão fazia fogo? Desculpe, o fogo é frio, então você não sente quando o deixa fazer fogo, apesar disso, o dragão é real, oculto. Ele disse: “Desculpe, desculpe, meu dragão é resistente à tinta, então você não pode vê-lo”, e acrescentou: “Mas acredite em mim, ele existe”. O mais irritante foi o de Russell, que criticou a teoria de que não havia prova, usando uma metáfora, e disse que se eu dissesse que havia um alcatrão voando em órbita em Marte, não era cobre, não era alumínio, era alumínio, porque o volume do alcatrão era muito pequeno para que o telescópio mais poderoso pudesse observá-lo, então ninguém poderia negar a minha afirmação, ninguém poderia negar a minha. Era muito pequeno, invisível, e você não poderia dizer que não existia, certo? Deixe-me provar que existia, desculpe, não há maneira, e você também não tem como negar que eu existia.

Gráfico 7

Essas teorias são conhecidas como teorias que não podem ser falsificadas. O meu ponto de vista é que as teorias que não podem ser falsificadas são todas falsas, sem qualquer significado, embora pareçam muito poderosas, isso é um significado com o dragão de Carl Sagan. Há muitas coisas assim no mercado, que implicam mudanças nos 12 palácios de ouro, o movimento é uma manifestação externa de união entre os deuses, muitos crentes, o céu e a terra, a avenida circulam repetidamente, e depois saem um monte de antigos.

Depois de ter sofrido muitos prejuízos, eu tenho estudado cuidadosamente a técnica de suas teorias, que são basicamente superficiais, e muito menos os métodos específicos de operação que ele tirou da teoria. O que significa fazer um planejamento matemático de todos os sistemas de análise básica falsificáveis? Por exemplo, eu tenho alguns recursos em mãos, como usá-los para maximizar, na verdade, sem aprender matemática, operar com base na própria experiência, na verdade, na planejamento operacional já é definitivo, através de uma série de fórmulas de planejamento matemático de planejamento operacional, eu posso maximizar a eficiência dos recursos em mãos, eu tenho todos os recursos disponíveis em análise técnica de desempenho em pelo menos 50% da história, todos com planejamento operacional, eu tenho um sistema como este.

Eu fiz o teste completo, e você não precisa compará-lo com qualquer sistema de negociação no mercado, porque se você fizer o teste, ninguém pode fazer melhor do que ele, é como usar a fórmula de Kelly, nenhum esquema de distribuição de fundos pode superar a fórmula de Kelly, a planejamento linear dentro da logística é a melhor forma de distribuição de recursos que pode ser rigorosamente comprovada matematicamente.

Quando o sistema de negociação foi lançado, apesar de ser lucrativo, houve um grande recuo que não poderia ter existido na história. Era uma situação em que o sistema não deveria ter existido.

Eu estava pensando que eu tinha usado alguma hipótese, eu só tinha assumido uma coisa, que os indicadores técnicos eram úteis, que era a minha única hipótese, e como todos os passos depois dessa hipótese não estavam errados, eu comecei a abalar a minha crença inicial.

Gráfico 8

Eu usei um algoritmo de uma rede de neurônios, que teoricamente pode aproximar-se de qualquer função, o que isso significa? Se algo é causado pela variável ABCD, como existe a relação entre ABCD, eu não preciso saber o método real, eu só tenho que jogá-lo para dentro do algoritmo, eu posso obter a função. Se o resultado R é causado por qualquer um dos fatores ABCDE, então a sua relação, antes de cientistas fazerem experiências é assim, por exemplo, experimentos de mecânica de Newton, eu dou-lhe uma força de dois newtons, em seguida, o coeficiente de fricção é o quanto, ele pode correr, vamos adivinhar a relação entre a força e a velocidade e a massa. Então eu dei a ele toda a análise técnica, todos os dados, e ele pegou a relação entre o preço futuro e a rede neural, e fez um monte de trabalho de programação muito difícil e excelente.

O resultado foi muito chocante, o preço passado não tem qualquer influência sobre o futuro, e para quem faz análise técnica, isso é surpreendente para mim. Você usa o preço passado para adivinhar o preço futuro, é o pressuposto de todos os indicadores técnicos. Se o indicador técnico é falsificável ou não, é o pressuposto comum deles, e quase não é evidente. Mas, depois de passar por um processo de filtragem das redes neurais, cheguei à conclusão de que não tinha importância, e a minha visão do mundo desmoronou. Eu estava a pensar numa questão, se a combinação mágica de indicadores técnicos ainda não tinha sido encontrada, ou se a indução da experiência histórica era inata, porque todos os indicadores técnicos eram uma indução da experiência histórica.

Transcrição feita pelo Global Quantitative Finance Informatics Seminar