Delta Hedging de Opções de Bitcoin Usando a Curva do Sorriso

0

0

2655

2655

Delta Hedging de Opções de Bitcoin Usando a Curva do Sorriso

resumo

Analisamos a cobertura delta dinâmica robusta de opções de Bitcoin usando um conjunto de curvas de sorriso implícitas e outros deltas ajustados ao sorriso. Esses deltas são independentes de modelo, no sentido de que são os mesmos para todos os modelos estocásticos e/ou de volatilidade local invariantes de escala, ou são baseados em parametrizações simples dependentes do regime de volatilidade local. Esses deltas são populares entre os formadores de mercado em mercados de opções para ativos tradicionais porque são fáceis de implementar. Pesquisas empíricas anteriores sobre hedge delta dinâmico foram baseadas somente em opções de índice de ações, mas a análise de dados exclusivos sobre preços históricos de opções de Bitcoin por hora mostra que o comportamento da curva de volatilidade implícita do Bitcoin é muito diferente daquele das opções de índice de ações. Para opções de compra e venda com um amplo universo de financiamento e vencimentos fixos sintéticos de 10, 20 e 30 dias, comparamos o desempenho de hedge dinâmico de diferentes deltas ajustados por smile ao longo de dois períodos de um ano. Também investigamos o uso de contratos perpétuos em vez de futuros padrão como instrumento de hedge, já que o risco de base dos contratos perpétuos é muito menor do que o dos futuros calendário. Os resultados são apresentados como uma estatística testável da razão de variância do erro coberto. Em certos períodos, o uso da taxa de hedge da curva de sorriso implícita pode superar significativamente o hedge simples Black-Scholes Delta, especialmente ao usar swaps perpétuos como uma ferramenta de hedge, o ganho de eficiência de opções de venda fora do dinheiro pode exceder 30%, enquanto que ao proteger opções de compra de curto prazo fora do dinheiro durante períodos de curvas de volatilidade implícita ascendentes, os ganhos médios de eficiência podem chegar a 15%. As vantagens de usar contratos perpétuos são particularmente evidentes em 2021, especialmente para contratos de longo prazo, onde a base ainda é bastante grande.

Palavras-chave :Hedge de derivativos, curva de volatilidade implícita, contratos perpétuos, financiamento robusto, hedge incremental dinâmico

1. Introdução

Qualquer pesquisa sobre cobertura delta dinâmica é baseada no modelo de Black e Scholes (1973). O delta de Black-Scholes (BS) requer apenas derivadas parciais do preço da opção do modelo em relação ao preço subjacente, uma vez que o modelo assume que a correlação entre o preço subjacente e sua volatilidade é zero. No entanto, é bem sabido que as opções de índices de ações têm uma correlação preço-volatilidade grande e negativa, o que leva a uma assimetria significativa na curva de volatilidade implícita. Seguindo a ideia básica de Bates (2005) e os resultados mais gerais de Alexander e Nogueira (2007a), a inclinação da curva de volatilidade implícita pode ser usada para implicar ajustes no Delta do BS, que é independente de modelo, ou seja, é constante para qualquer escala independente. Os modelos variantes são os mesmos. Entretanto, Alexander e Nogueira (2007b) mostram que para instrumentos negociáveis (exceto taxas de juros), todo modelo de precificação de opções de ações estocásticas e/ou de volatilidade local deve ser invariante de escala, independentemente de fatores adicionais como saltos ou processos de Lévy. Quão complexo as características são. Portanto, qualquer diferença entre o desempenho de hedge empírico dos dois modelos de volatilidade paramétrica (para instrumentos negociáveis) se deve simplesmente ao fato de os modelos terem diferentes erros de calibração. A derivada parcial delta (na verdade, gama) do preço da opção em relação ao preço do instrumento negociável é teoricamente exatamente a mesma que o delta invariante de escala sem modelo. Nota 1 Além disso, o Delta simples invariante de escala proposto por Bates (2005) é maior (menor) do que o Delta BS quando a inclinação da curva do sorriso é negativa (positiva). Como Coleman et al. (2001) mostram que o delta BS tende a ser superprotegido em uma estrutura de volatilidade local, quando a volatilidade implícita é distorcida negativamente, o delta invariante de escala será mais superprotegido do que o delta BS.

Conforme descrito por Alexander e Nogueira (2007a), a derivada total da variância mínima (MV) em relação ao preço é outro delta que leva em consideração correlações preço-volatilidade diferentes de zero, mas depende do modelo. Entretanto, esses autores não conseguiram distinguir entre os resultados empíricos obtidos usando o MV Delta sem modelo de Lee (2001) e o MV Delta baseado em diferentes modelos invariantes de escala. O MV Delta de Lee (2001) também é “ajustado ao sorriso”, ou seja, ele adiciona um termo ao delta BS que é calibrado usando as características empíricas da curva de sorriso de volatilidade implícita. Outra maneira de ajustar o Delta do BS é usar a abordagem proposta no trabalho seminal Smile-Adjusted Delta por Derman e Kani (1994) e Derman (1999), adicionando um termo que captura a correlação preço-volatilidade. Elas não são completamente livres de modelos, pois o termo de ajuste depende da parametrização da volatilidade local, que por sua vez depende do regime predominante no mercado. No entanto, eles são livres de modelos, pois não são feitas suposições sobre os processos que impulsionam a evolução do preço subjacente, como a difusão do salto da volatilidade local estocástica, e não há parâmetros que precisem ser calibrados usando preços de opções e/ou histórico subjacente. dados.

É prática padrão para os formadores de mercado de opções de ações proteger sua exposição usando ajustes simples sem modelo para BS Delta, pois estes são considerados o chamado “financiamento robusto”, ou seja, a taxa de hedge é independente do modelo. Curvas de sorriso implícitas e outras proteções delta ajustadas à curva do sorriso são particularmente populares entre os profissionais, como evidenciado por vários artigos e fóruns. Nota 2: Existem vários estudos empíricos anteriores sobre cobertura delta de curvas de sorriso implícitas e/ou curvas ajustadas ao sorriso, mas todos eles estudaram opções de índice de ações. Nem todos os resultados são consistentes: Vähämaa (2004) mostra que alguns deltas ajustados pela curva sorridente superam os deltas BS para opções do FTSE 100, mas apenas durante períodos de volatilidade excessiva; Crépey (2004) confirma que esses resultados se aplicam às opções do DAX 30; Attie ( 2017) afirma que o delta implícito no sorriso supera consistentemente o delta BS na proteção de opções do índice S&P 500; Alexander et al. (2012) estendem a estrutura de Derman (1999) para uma configuração de comutação de Markov. para refletir o Delta ajustado ao sorriso correto aplicável ao atual regime de mercado, mostrando que para opções do S&P 500, o BS Delta só pode ser melhorado usando esta extensão de comutação de Markov; François e Stentoft (2021) também estudaram as opções do índice S&P 500 e confirmam que os ajustes padrão não podem superar o BS delta ou delta-gama hedges, mas sua nova curva de sorriso implícita delta-gama-vega hedge melhora significativamente o modelo BS. Pouco se sabe sobre o sucesso da cobertura delta ajustada ao sorriso em relação a outros tipos de opções. Nota 3

O objetivo deste artigo é examinar o desempenho do delta hedging de várias curvas implícitas de Smile e outras curvas ajustadas de Smile aplicadas a opções de Bitcoin. No momento em que este artigo foi escrito, apenas uma pequena quantidade de pesquisas havia aparecido sobre opções de Bitcoin. Siu e Elliott (2021), Jalan et al. (2021) e Chen e Huang (2021) estudam as aplicações empíricas de modelos de precificação de volatilidade estocástica, mas nenhum dos artigos estuda seu desempenho de hedge. Hou et al. (2020) consideraram uma série de modelos de volatilidade estocástica para precificar opções de Bitcoin. Os autores apresentam um conjunto de resultados importantes que destacam a importância dos saltos e co-saltos e propõem um modelo de volatilidade estocástica com saltos correlacionados (SVCJ) para precificar opções de Bitcoin. Esses modelos são muito úteis para precificar opções exóticas, como opções de cliquet ou de catraca. Embora Chi e Hao (2021) considerem estratégias de hedge delta baseadas em GARCH, sua pesquisa se concentra na comparação de diferentes modelos de previsão de volatilidade realizada. Alexander et al. (2022b) estudam o comportamento da curva de sorriso de volatilidade implícita para opções de Bitcoin para inferir se a pressão de demanda do formador de mercado é impulsionada por traders direcionais ou traders de volatilidade. Na verdade, até onde sabemos, há apenas um outro estudo detalhado sobre hedge de opções de Bitcoin (Matic et al., 2021), e ele usa uma abordagem completamente diferente deste artigo. Matic et al. (2021) usam a volatilidade implícita diária cotada pela bolsa Deribit para calibrar a superfície de volatilidade implícita inspirada pela volatilidade estocástica paramétrica e então interpolam a volatilidade implícita de opções entre um e três meses de forma livre de arbitragem. Volatilidade. A amostra entre abril de 2019 e março de 2020 é então dividida em três subperíodos (mercado altista, mercado calmo e período COVID) usando o processo de volatilidade estocástica introduzido por Duffie et al. (2000) e McNeil e Frey (2000). Densidade do kernel do filtro GARCH para modelar preços subjacentes de criptomoedas. Eles então comparam o desempenho de hedge dos gregos do BS com aquele derivado de vários modelos de difusão de salto de volatilidade estocástica. Para opções com vencimento de um mês, os autores não encontram melhorias significativas em relação ao hedge BS simples, mas para opções com vencimento de três meses, modelos mais complexos melhoram significativamente o desempenho do hedge.

Ao contrário de Matic et al. (2021), não comparamos o desempenho de hedge de opções de diferentes modelos de volatilidade estocástica. Uma vantagem prática importante do nosso estudo é que todos os valores Delta são muito fáceis de calcular. Como todas as informações são derivadas da curva de sorriso de volatilidade de maneira direta e robusta, livre de modelos, nenhuma calibração de modelo é necessária. Resultados do nosso delta hedging usando diferentes ajustes BS Delta que dependem das condições atuais do mercado, do formato do sorriso de volatilidade implícita e/ou da correlação preço-volatilidade.

Nosso foco está em opções de curto prazo com vencimentos de 10 a 30 dias, que têm liquidez muito maior e uma faixa mais ampla de preços de exercício do que as opções estudadas em Matic et al. (2021). Escolhemos fazer isso porque as opções de Bitcoin com datas de expiração entre um e três meses representam apenas 20% do volume total de negociação, enquanto as opções com datas de expiração de 30 dias ou menos representam 50% do volume total de negociação. Cerca de 80% de todos volume de negociação. Além disso, precisamos de uma curva de sorriso adequada para ajustar o BS Delta, e o intervalo de strike líquido dessas opções de curto prazo é bastante amplo. De fato, a liquidez das opções usadas em nossa análise empírica varia de 0,7 a 1,3.

Analisamos apenas a cobertura delta dinâmica com rebalanceamento regular, que ocorre a cada oito horas no momento do financiamento ou diariamente às 00:00 UTC. A escolha deste desenho experimental é baseada nas características do mercado de opções de Bitcoin, que são novas e, portanto, explicadas em detalhes posteriormente. Os custos de transação de futuros são muito menores que os de opções. Por exemplo, os contratos futuros têm spreads que variam de cerca de 1 a 5 pontos-base, dependendo da data de vencimento, mas as opções de curto prazo no dinheiro, que são frequentemente usadas para cobertura gama, normalmente têm spreads de cerca de 200 a 300 pontos-base. pontos. Portanto, o hedge gama é muito mais caro do que o hedge delta dinâmico regular. Os custos de transação do rebalanceamento de uma cobertura gama podem corroer qualquer lucro obtido pela redução do erro de cobertura, enquanto os custos de transação do rebalanceamento de uma cobertura delta são pequenos, especialmente quando contratos perpétuos são usados como instrumento de cobertura.

Em seguida, a Seção 2 descreve o mercado de opções e futuros de Bitcoin; a Seção 3 compara as características das superfícies de volatilidade implícita para Bitcoin e índices de ações e distingue suas características; a Seção 4 descreve nossa estrutura empírica. Cada taxa de hedge é introduzida como uma fórmula BS ajustada ; A Seção 5 descreve nossos dados; a Seção 6 apresenta os resultados empíricos; e a Seção 7 conclui.

2. Opções de Bitcoin e mercados futuros

No momento em que este artigo foi escrito, seis grandes bolsas de criptomoedas ofereciam opções de negociação em Bitcoin e outras moedas, bem como alguns tokens, com um volume médio diário total de negociação se aproximando de US\( 1 bilhão em dezembro de 2021. Em particular, o volume de negociação de opções de Bitcoin atingiu recentemente níveis recordes, com o volume médio mensal de negociação mais que dobrando e o interesse aberto aumentando mais de seis vezes de janeiro de 2020 a dezembro de 2021. A grande maioria das negociações ocorre na bolsa de opções Deribit, que se mudou para o Panamá para evitar seguir os padrões internacionais definidos por agências governamentais, como a Comissão de Negociação de Futuros de Commodities dos EUA (CFTC) ou qualquer outra forma de regulamentação para proteger os interesses dos clientes. Como muitas outras bolsas de derivativos de criptomoedas não regulamentadas, frequentemente registradas em paraísos fiscais offshore, a plataforma de negociação da Deribit está aberta 24 horas por dia, 7 dias por semana e adere a pouco ou nenhum protocolo de "conheça seu cliente". 4,3 milhões de contratos (com um valor nocional de aproximadamente US\) 55 bilhões) foram negociados na Deribit em 2020, e 6,2 milhões de contratos (com um valor nocional de aproximadamente US\( 290 bilhões) foram negociados em 2021. Como resultado, em apenas dois anos, o número de contratos listados aumentou em mais de 45%, e o valor nominal negociado no Deribit aumentou em mais de 430%. Nota 4 Para colocar isso em perspectiva, o mercado de opções S&P 500 da Chicago Board Options Exchange (CBOE) cresceu apenas cerca de 10% entre 2020 e 2021. Nota 5 No mercado de opções de Bitcoin, novos tamanhos de contrato, faixas de preço de exercício mais amplas, vencimentos mais longos e novos subjacentes são lançados quase todo mês, expandindo esse mercado emergente de derivativos para comerciantes de varejo e institucionais. Fazendo com que as opções de Bitcoin não sejam mais apenas um produto de nicho . Em março de 2022, a Chicago Mercantile Exchange (CME) lançou opções de micro Bitcoin em uma tentativa de competir com plataformas autorregulamentadas voltadas para comerciantes de varejo. Mas grandes players institucionais também estão observando o mercado de opções de perto, com alguns até chamando-o de “o próximo grande passo”. Nota 6 Por outro lado, protocolos emergentes de finanças descentralizadas (DeFi), como Opyn ou Ribbon Finance, oferecem negociação de opções sem seguir nenhuma conformidade regulatória. Com um volume de negociação nominal de mais de US\) 500 milhões por dia, este não é mais um mercado que os investidores tradicionais podem ignorar.

O grande volume de negociações na Deribit a torna a bolsa mais atraente para qualquer tipo de pesquisa de opções de criptomoedas. Embora a CME (e algumas outras bolsas) liste apenas opções de Bitcoin, apenas 10%-15% do volume de negociação de opções de Bitcoin pode ser atribuído a essas bolsas. A Deribit sozinha é responsável por mais de 90% do volume de negociação de opções de Bitcoin. Nota 7 Um motivo pode ser que o Deribit opera 24 horas por dia, 7 dias por semana, enquanto o CME opera apenas em dias úteis. Outro motivo pode ser que as opções do Deribit são marginalizadas e liquidadas em Bitcoin, embora seu subjacente seja o valor em USD do índice BTC. Para obter o pagamento no vencimento, a diferença entre o valor do BTC em USD e o preço de exercício da opção (também cotado em USD) é calculada e o resultado é convertido em Bitcoin usando o valor do índice BTC no vencimento. Nota 8 A diferença em unidades monetárias entre o preço de liquidação (ou seja, Bitcoin) e o subjacente (ou seja, USD) é muito semelhante ao pagamento de uma opção FX quanto, exceto que não há futuros ou opções na direção oposta. Ou seja, não há derivativos sobre o valor de um dólar de Bitcoin, nem há opções que usem o valor de um dólar de Bitcoin como subjacente. Por esse motivo, as opções de Bitcoin são chamadas de “opções inversas” e, na verdade, são apenas um dos vários produtos de derivativos inversos, incluindo futuros inversos, que são amplamente negociados em muitas bolsas de derivativos de criptomoedas. Eles são atraentes porque a negociação de derivativos em cruzamentos de moedas fiduciárias e criptomoedas pode ser conduzida sem usar moeda fiduciária como garantia em uma conta de margem ou para liquidação de contratos.

Se o Bitcoin pode existir como um mercado monetário no sentido tradicional é uma questão de debate (Sauer, 2016), mas mercados monetários descentralizados altamente ativos para Bitcoin (e outras moedas e tokens) existem em muitos sites de agricultura e diferentes pools de liquidez. Nota 9 Podemos, portanto, converter de USD para Bitcoin para medir o efeito de hedge de qualquer modelo em USD.

Independentemente do método de hedge escolhido, o hedge em si é simples. O trader abre uma posição em uma opção e assume uma posição oposta no ativo subjacente com um tamanho de posição igual ao valor Delta da opção. Nos mercados tradicionais, o instrumento de hedge geralmente é um contrato futuro com o mesmo vencimento da opção, pois o preço de liquidação não é um instrumento facilmente negociável. Para o Índice BTC, como ele é baseado na média dos preços do Bitcoin em diversas bolsas diferentes, os mesmos comentários se aplicam. Mas isso não significa que o instrumento de hedge deva ser um contrato futuro inverso com o mesmo vencimento da opção, pois existem algumas alternativas inovadoras para escolher instrumentos de hedge negociáveis em Bitcoin. Primeiro, existem três tipos diferentes de contratos futuros de data finita: futuros lineares padrão, que não são diferentes dos futuros em classes de ativos tradicionais; futuros lineares em Bitcoin contra stablecoins em USD (como Tether), que são negociados sempre que o preço da stablecoin se desvia de sua indexação ao USD; , que introduz risco de base; e futuros inversos, que têm propriedades semelhantes aos futuros lineares do USD, mas são marginalizados e liquidados como criptomoedas. Nota 10

As opções de Bitcoin também têm uma ferramenta de hedge que usa contratos exclusivos do mercado de criptomoedas. Esses contratos são frequentemente chamados de futuros perpétuos, ou swaps perpétuos, ou simplesmente “contratos perpétuos”, e são de longe o tipo mais popular de derivativos de criptomoedas. Seus preços estão intimamente ligados ao spot, usando um mecanismo de “financiamento” que paga ou recebe automaticamente uma pequena parte da posição líquida a cada oito horas. O cálculo dessa porcentagem, chamada de “taxa de financiamento”, varia de bolsa para bolsa. Nota 11 O pagador e o recebedor dependem se o preço do contrato perpétuo é maior ou menor que o preço à vista (BTC). Quando o preço do contrato perpétuo está acima do preço à vista, a taxa de financiamento é positiva e os usuários que mantêm posições longas em contratos perpétuos precisam pagar taxas, enquanto os usuários que mantêm posições curtas recebem taxas. O oposto é verdadeiro quando o preço do contrato perpétuo é menor que o preço à vista. Pagamentos regulares de financiamento entre posições longas e curtas mantêm o preço do contrato perpétuo muito próximo do preço à vista.

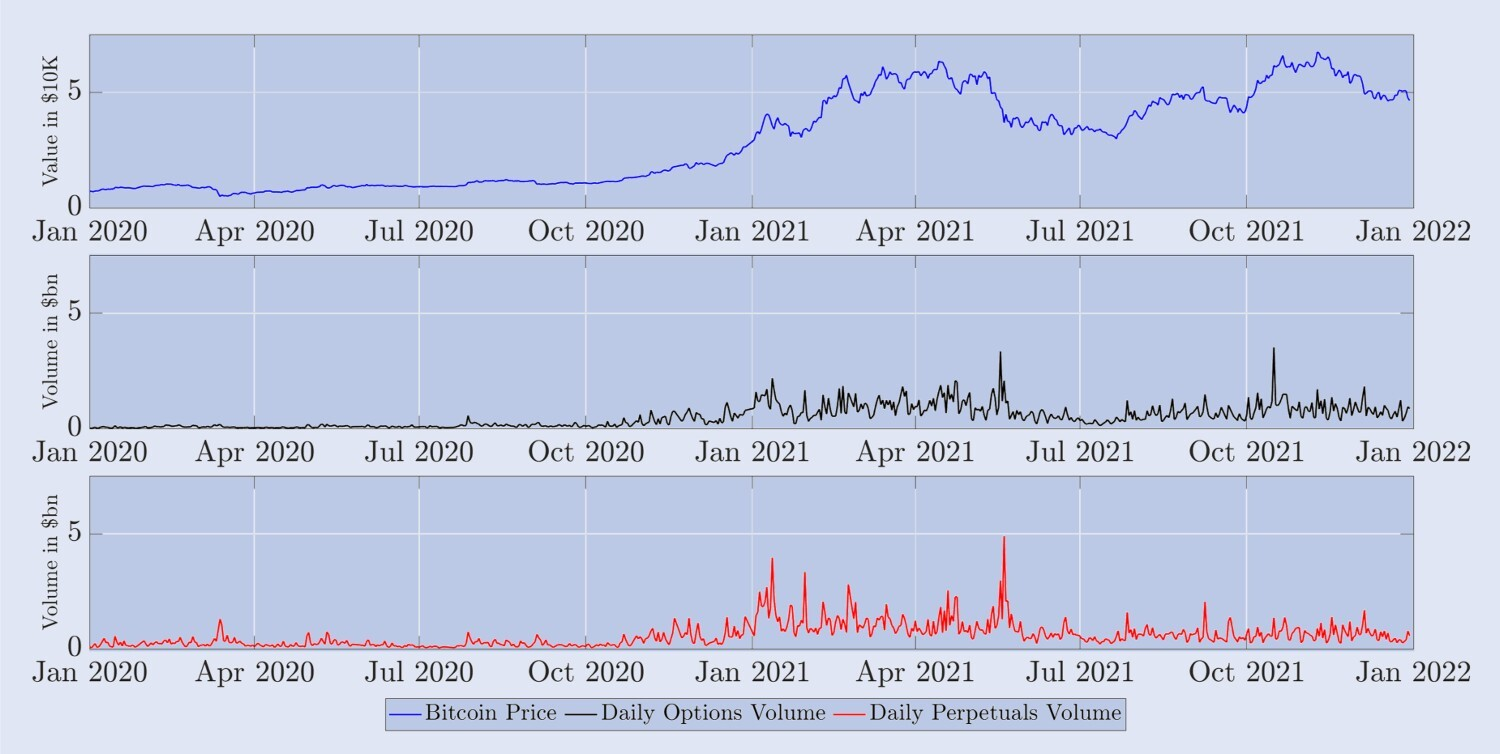

Na Binance, a maior bolsa de criptomoedas e derivativos do mundo, dois terços dos produtos de negociação são contratos futuros perpétuos. Essa relação entre spot e derivativos parece ser padrão no mercado de criptomoedas, como mostra o relatório CryptoCompare (2022). No momento em que este artigo foi escrito, oito bolsas de criptomoedas relataram volumes médios diários de negociação de futuros superiores a US\( 1 bilhão, sendo a maior parte atribuída a contratos perpétuos. Nota 12 Aqui, bolsas não regulamentadas como Binance, OKEx e Bybit respondem por mais de 65% de todas as negociações de futuros. Em contraste, as bolsas regulamentadas, particularmente a CME e a FTX US, têm uma participação de mercado muito menor, em torno de 25%. Os futuros da Deribit têm um volume médio diário de negociação de mais de US\) 4 bilhões, o que lhe fornece liquidez suficiente para considerá-los instrumentos de hedge adequados. No entanto, assim como em outras bolsas, a maior parte das negociações é feita em contratos perpétuos, e não em futuros de calendário. Para ver isso, a Figura 1 descreve os valores de negociação nocionais desses contratos registrados diariamente, mas suavizados usando uma média móvel de 7 dias ao longo de um período de dois anos, começando em janeiro de 2020. Claramente, os contratos futuros perpétuos têm muito mais volume do que os futuros de data finita, embora para estes últimos tenhamos agregado dados de volume diário para todos os três tipos de futuros, bem como dados para cada data de vencimento. Em 2021, o volume de negociação de contratos perpétuos quase quadruplicou em relação ao ano anterior. A Tabela 1 demonstra empiricamente essa evolução dos volumes de negociação. Ele mostra o volume médio diário e o interesse aberto para três principais derivativos de Bitcoin na bolsa Deribit. Os volumes e o interesse aberto em todos os produtos aumentaram significativamente entre 2020 e 2021, provavelmente devido ao interesse no espaço criptográfico de grandes bancos e empresas de negociação proprietárias.

Figura 1. Volume médio diário de negociação de contratos futuros e perpétuos da Deribit.

A Figura 1 mostra o volume médio diário de contratos perpétuos (azul) e o volume total médio de todos os outros contratos futuros (vermelho) de janeiro de 2020 a janeiro de 2022. O volume diário é calculado multiplicando o número total de contratos negociados no Deribit em um período de 24 horas pelo seu valor nominal de US$ 10 e, em seguida, calculando a média dos últimos sete dias. Os resultados estão em bilhões de dólares americanos.

Tabela 1. Volume e juros abertos de derivativos de Bitcoin da Deribit.

3. Volatilidade implícita do Bitcoin

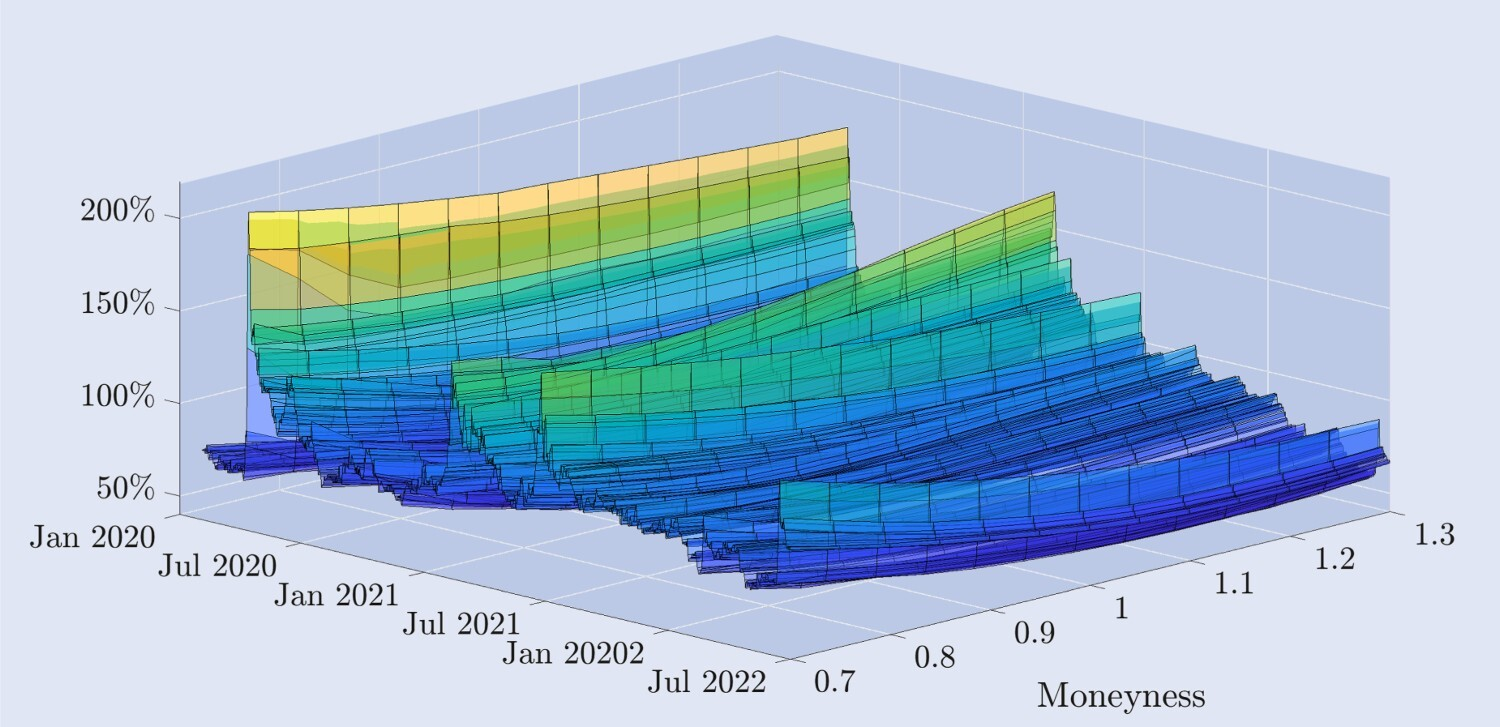

A Figura 2 ilustra a dinâmica empírica da curva de volatilidade implícita derivada das opções do Deribit, plotadas ao longo de um período de dois anos e meio em uma estrutura diária. O eixo da liquidez representa a curva de volatilidade implícita no preço das opções de compra fora do dinheiro para as opções de venda fora do dinheiro, onde a liquidez das opções de venda fora do dinheiro profundas é de 0,7, a moneyness de opções de compra fora do dinheiro é 1,3, e o moneyness de opções no dinheiro é 1,3. Ambas as opções de compra e venda têm moneyness de 1, e interpolamos os dados para representar esses níveis de moneyness em um período de expiração fixo de 30 dias. Mais detalhes sobre os dados e sua filtragem são fornecidos na próxima seção.

Figura 2. Curva de volatilidade implícita do Bitcoin.

Curva de volatilidade implícita para opções de Bitcoin com um período de expiração constante de 30 dias, cobrindo dados diários de 1º de janeiro de 2020 a 30 de junho de 2022, derivada de opções fora do dinheiro e no dinheiro. Os preços de exercício variam de 30% abaixo a 30% acima do valor atual do índice Bitcoin subjacente.

O formato da curva varia muito ao longo do tempo. Logo após o evento “Quinta-feira Negra” em março de 2020, quando o preço do Bitcoin caiu mais de 30% em poucas horas, a curva de volatilidade implícita assumiu uma forma negativamente distorcida, o que é típico de opções de índice de ações. Ou seja, a volatilidade das opções de venda fora do dinheiro é muito maior do que a das opções de compra fora do dinheiro. No entanto, em geral, as opções de Bitcoin têm volatilidade implícita muito maior do que as opções de índice de ações. Durante a maior parte do período da amostra, a curva de volatilidade implícita exibe um formato de “taco de hóquei”, enquanto durante períodos particularmente calmos ela se achata em um leve sorriso simétrico. Há também casos de assimetria positiva, onde a volatilidade das calls fora do dinheiro é muito maior do que a das puts fora do dinheiro. Essas características não são comuns no mercado de opções de índices de ações, onde o termo “skew” em vez de “smile” é frequentemente usado para descrevê-las. Para apoiar esse ponto, a Figura 3 fornece outra visão do sorriso de volatilidade implícita. Ele mostra a volatilidade implícita do Bitcoin em diferentes níveis de dinheiro (gráfico superior), bem como o desvio da volatilidade ATM, ou seja, a diferença entre a volatilidade da moeda fixa e a volatilidade ATM (gráfico inferior). Na maioria das amostras, opções de venda fora do dinheiro com uma liquidez de 0,7 têm a maior volatilidade implícita. Nos mercados (de ações) tradicionais, essas opções de venda profundamente fora do dinheiro são um seguro atraente contra a queda dos preços das ações. Por exemplo, no S&P 500, o formato pronunciado e quase linearmente distorcido da curva de volatilidade implícita significa que as opções que mais aumentam de preço após um declínio no ativo subjacente são aquelas com menor liquidez. Em contraste, a Figura 3 mostra que antes da queda em 12 de março de 2020, a curva de volatilidade implícita do Bitcoin era relativamente simétrica. As opções ATM têm a menor volatilidade, em torno de 50%, enquanto as opções de venda e de compra fora do dinheiro têm aproximadamente a mesma volatilidade, mas são ambas mais altas, com a volatilidade do dinheiro de 0,7 e 1,3 sendo as opções cerca de 75%. No entanto, houve um claro sorriso assimétrico na queda, com opções de venda fora do dinheiro obtendo prêmios mais altos de investidores avessos ao risco, caso os preços caíssem drasticamente novamente. A volatilidade implícita de opções de venda de 30 dias profundamente fora do dinheiro saltou repentinamente para quase 200%. O Bitcoin viu uma clara distorção negativa pela primeira vez, mas o formato ainda é muito mais plano em relação às formas distorcidas normalmente observadas em opções de índices de ações. Essa assimetria persiste, mas à medida que o nível de volatilidade implícita diminui, o formato da curva de volatilidade implícita começa a assumir a forma de um sorriso novamente.

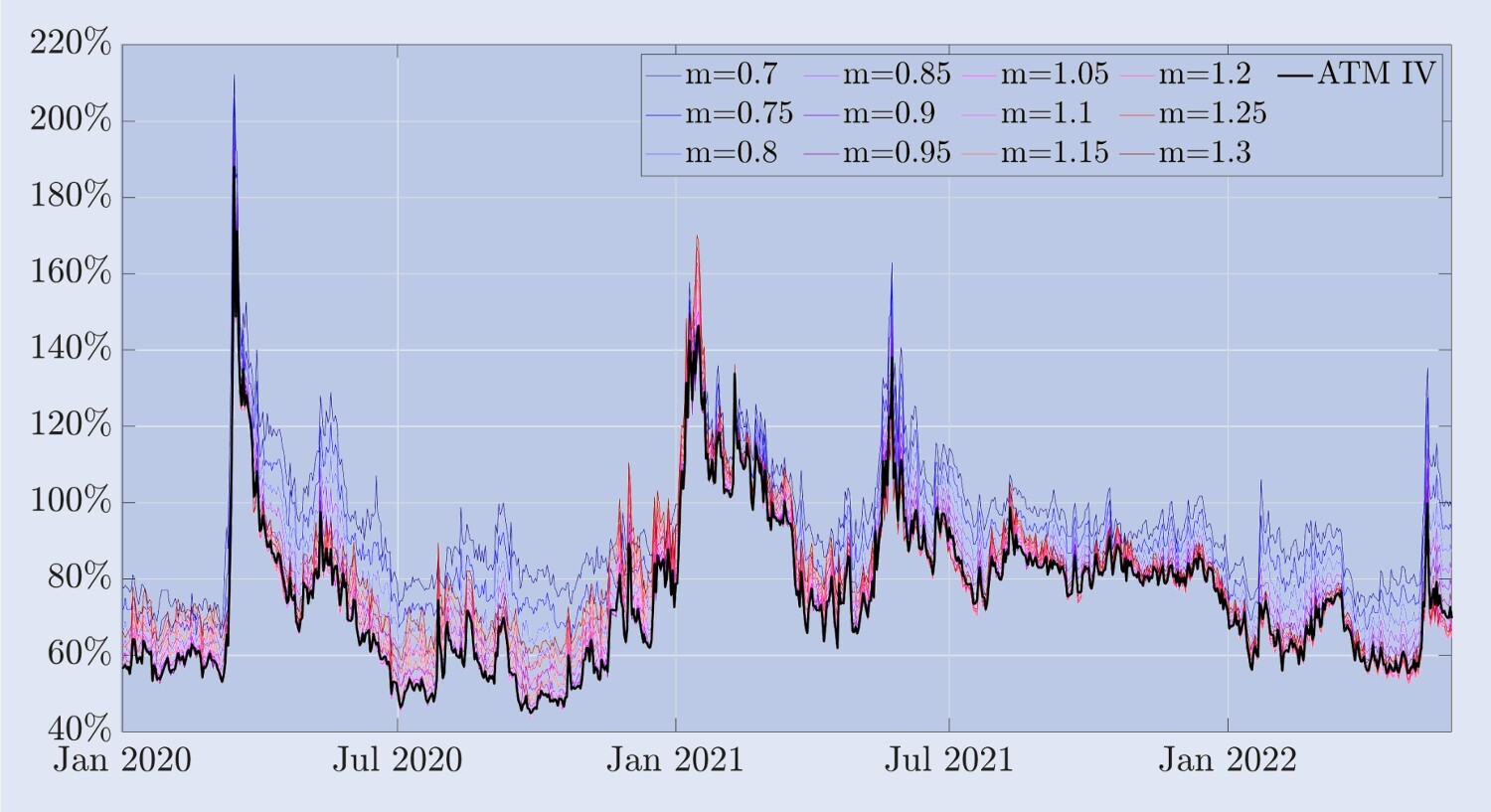

Figura 3. Volatilidade implícita do Bitcoin e viés do ATM.

A figura mostra a curva de volatilidade implícita para opções de Bitcoin com prazo de 30 dias e intervalo de tempo de 1º de janeiro de 2020 a 30 de junho de 2022. A curva é calculada usando opções fora do dinheiro e no dinheiro, com preços de exercício variando de uma queda de 30% a um aumento de 30% no valor atual do Índice Bitcoin.

Com base em nossos dados de amostra, a volatilidade implícita ATM (at the money) parece ser o ponto mais baixo da curva do sorriso e é distorcida negativamente na maior parte do tempo. No entanto, diferentemente das opções de índices de ações, a curva sorridente exibe uma assimetria positiva significativa durante períodos de alta volatilidade. Por exemplo, durante o rali do Bitcoin em junho de 2021, a inclinação da curva do sorriso aumentou e permaneceu positivamente distorcida por vários meses. Embora a correlação entre os preços dos índices de ações e a volatilidade seja quase sempre grande e negativa, a correlação entre os preços do Bitcoin e sua volatilidade implícita parece depender das condições de mercado. De agosto de 2019 a novembro de 2020, a correlação entre o preço do Bitcoin e a volatilidade implícita do ATM de 30 dias foi de cerca de -0,42; nos cinco meses seguintes, a correlação subiu para 0,74; e em 2022, a correlação subiu para 0,74. De julho a novembro Em 2017, a correlação entre preço e volatilidade foi de 0,08.

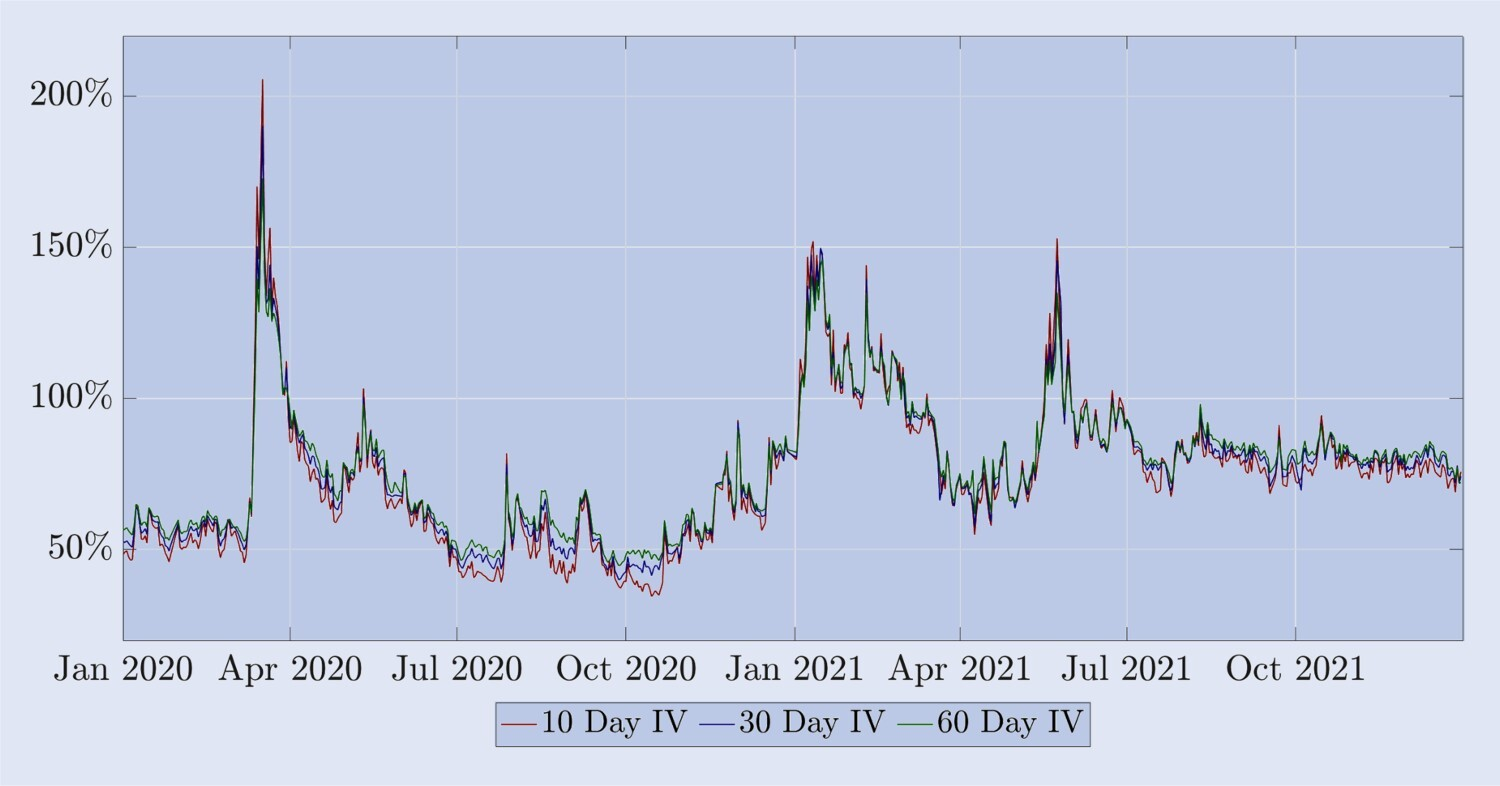

No entanto, algumas características são semelhantes às da volatilidade implícita das opções de índices de ações: (i) a volatilidade de diferentes virtualidades é altamente correlacionada com a volatilidade at-the-money do mesmo vencimento, conforme mostrado na Figura 3; (ii) a A volatilidade implícita do Bitcoin é A estrutura a termo de volatilidade mostra flutuações regulares entre futuros reversos de alta volatilidade e futuros a termo relativamente calmos. A Figura 4 mostra que, similar à estrutura de termo de volatilidade dos índices de ações, a volatilidade implícita do Bitcoin tem flutuações menores e tendências similares durante a maior parte do período de futuros inversos.

Figura 4. Estrutura de termo de volatilidade implícita do Bitcoin.

Estrutura de prazo de volatilidade implícita das opções de Bitcoin, incluindo datas de expiração constantes de 10, 20 e 30 dias, de 1º de janeiro de 2020 a 31 de dezembro de 2021, calculada com base em opções at-the-money. Durante períodos relativamente calmos, a estrutura a termo mostra futuros positivos, enquanto durante crises (particularmente em março de 2020 e junho de 2021), o oposto é verdadeiro.

Vamos prosseguir com o restante deste artigo usando as características das opções e futuros de Bitcoin que destacamos acima. Um detentor de Bitcoin de longo prazo pode comprar uma opção de venda fora do dinheiro para se proteger contra uma queda significativa de preço e considerar proteger a posição à vista adequadamente. No entanto, os formadores de mercado e outros traders profissionais participam ativamente da cobertura dinâmica de delta porque proteger o risco das opções é essencial para eles como provedores de liquidez. Eles poderiam usar o BS Delta para realizar essa proteção, mas dada a prevalência do ajuste do Smile Curve Delta entre os traders de opções de ações, seria interessante examinar a eficácia desse Delta para opções de Bitcoin. Revisamos a literatura que discute a eficácia do delta ajustado da curva sorridente para proteger opções de índice de ações e mostramos que, em muitos casos, o Delta BS é tão eficaz quanto qualquer delta ajustado da curva sorridente. No entanto, nenhuma pesquisa anterior explorou esta questão para opções de Bitcoin, e está claro - pelo comportamento muito diferente da curva de volatilidade implícita do Bitcoin que acabamos de discutir e pela variedade de novos instrumentos de hedge disponíveis para Bitcoin - que não podemos simplesmente extrapolar o que se sabe sobre opções de índices de ações para tirar conclusões sobre hedge de opções de Bitcoin. Portanto, o objetivo deste estudo é apresentar e comparar vários deltas ajustados de curva sorridente comumente usados por profissionais para analisar sua eficácia na minimização do desvio padrão de erros de hedge em opções de Bitcoin com base em diferentes escolhas de instrumentos de hedge. Na verdade, essa pesquisa poderia ser estendida ainda mais ao nível da bolsa de valores, onde ocorrem as negociações de opções e/ou hedge. Por exemplo, é melhor usar contratos futuros ou perpétuos da Binance ou Deribit para proteger opções listadas na bolsa Deribit? Mas não discutimos esse nível detalhado do problema de hedge de opções de Bitcoin neste estudo. Pelo menos atualmente, no momento em que este artigo foi escrito, o mercado de opções da Deribit responde por mais de 90% de todo o volume de opções de Bitcoin, e as comunicações pessoais com os formadores de mercado de opções da Deribit indicam que eles usam a plataforma de futuros da Deribit apenas para atividades de hedge delta.

4. Razão de cobertura

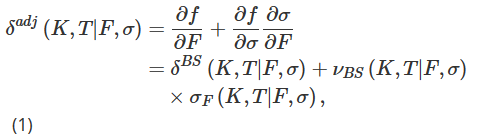

Em nosso projeto experimental, escrevemos uma opção europeia padrão sobre futuros de índice de Bitcoin no valor de um Bitcoin e a protegemos assumindo uma posição longa em um certo número de contratos futuros. Os futuros com vencimento em T permitem que os traders celebrem um acordo para comprar ou vender uma certa quantidade de Bitcoin em um momento futuro T a uma taxa de câmbio Bitcoin-USD agora acordada. O ativo subjacente para futuros e opções é o Deribit Bitcoin Index BTC, que é um índice composto não negociável. No entanto, também podemos proteger as opções de vencimento T com uma posição de contrato perpétuo em vez de um contrato futuro de vencimento T. Podemos omitir o tempo de execução t em nossa notação sem causar confusão, e denotamos o preço no tempo t de uma opção inversa com um preço de exercício K e data de expiração T como f(K,T|F,σ), onde F é O preço perpétuo ou preço futuro que expira em T, no momento t, σ:=σt(K,T|F) representa a volatilidade implícita da opção, que também é a volatilidade no momento t. Ao incorporar a relação entre a volatilidade e o ativo subjacente em nossa estrutura de hedge, pretendemos obter um delta mais preciso do que o delta BS, ou seja, o delta ajustado por smile δadj com base na regra da cadeia.

Onde δBS é o delta BS padrão, νBS é a sensibilidade à volatilidade do preço da opção BS (vega) e σF = ∂σ/∂F é a sensibilidade à volatilidade ao preço, ou seja, a mudança na volatilidade implícita às mudanças no ativo subjacente . . Embora BS delta e vega tenham fórmulas de forma fechada e sejam fáceis de calcular, a quantificação de σF é relativamente difícil e há muitos métodos diferentes.

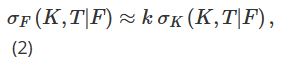

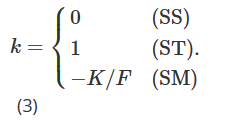

O primeiro ajuste ao delta BS que discutimos tem suas raízes em diferentes maneiras de parametrizar a volatilidade local de forma diferente, dependendo do estado atual do mercado ou do “regime de mercado”. O conceito de volatilidade local foi desenvolvido em uma ampla gama de literatura acadêmica, começando com os artigos clássicos de Dupire (1994) e Derman et al. (1996). De particular interesse aqui é o “modelo pegajoso”, defendido por Derman (1999) no contexto de hedge de opções de índices de ações, que aplica diferentes parametrizações de volatilidade local nos nós de uma árvore binária que modela a evolução do preço do ativo subjacente. Derman et al. (1996) propuseram aproximar σF como a inclinação da volatilidade implícita em relação ao preço de exercício: Nota 13

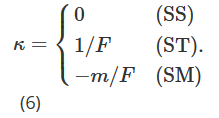

Entre eles, σK=∂σ/∂K representa a derivada da volatilidade em relação ao preço de exercício, e k deve depender do mecanismo de mercado atual. Na verdade, Derman (1999) introduziu três diferentes “modelos de aderência” para representar o comportamento da volatilidade local sob diferentes regimes de mercado. O Sticky Strike Model (SS) descreve uma situação de mercado em tendência e assume que a volatilidade é independente dos movimentos futuros de preços do ativo subjacente e, assim como a suposição BS, é constante e a mesma para cada opção. Neste mecanismo, delta é igual ao delta BS. Nota 14 O modelo Sticky Money (SM) (às vezes também chamado de Sticky Delta) considera um mercado limitado por uma faixa. Sob esse mecanismo, a volatilidade de uma opção depende apenas de sua liquidez (ou equivalentemente de seu delta). Portanto, a volatilidade local é a mesma em todos os nós da árvore, mas cada opção tem uma árvore diferente com volatilidade local diferente, dependendo do valor monetário da opção. À medida que o preço do ativo subjacente muda, o caráter monetário da opção muda e temos que mudar para uma árvore diferente para precificar a opção. Por fim, o modelo Sticky Tree (ST) captura o comportamento da volatilidade local durante quedas rápidas do mercado, ou seja, descreve um ajuste de curva sorridente quando há uma forte correlação negativa entre a volatilidade e o preço do ativo subjacente. O nome deste modelo de árvore oculta vem do modelo de volatilidade local proposto por Derman e Kani (1994). Da mesma forma, a volatilidade local é uma função determinística, mas pode ser diferente em cada nó da árvore, e a mesma árvore é usada para precificar todas as opções. Nestes três tipos diferentes de parametrização da volatilidade local, o valor de k na fórmula (2) será diferente dependendo do mecanismo de mercado, conforme mostrado abaixo:

Crépey (2004) e Alexander et al. (2012) estenderam a aproximação (2) para incluir a dependência de estado de k. Note também que combinando as equações (1) e (2) de Alexander et al. (2012) com a equação (3) de Alexander e Nogueira (2007b) e realizando alguma manipulação algébrica, pode-se encontrar que a curva do sorriso de Bates ( 2005) é implicitamente O delta invariante de escala (generalizado em Alexander e Nogueira (2007a)) é idêntico à aproximação do dinheiro pegajoso (MS).

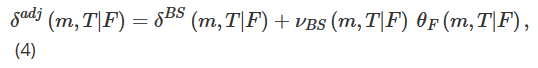

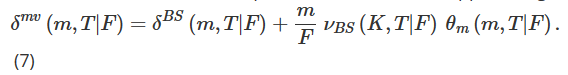

Dada a alta volatilidade do Bitcoin, a faixa de preços de exercício disponíveis pode variar significativamente ao longo do tempo. Portanto, para fornecer uma estrutura para estudar opções com as mesmas características em um período de tempo mais longo, passamos dos preços de exercício para indicadores in-the-money. Definimos a monetaridade m como m=K/F, e agora usamos θ(m,T|F)=σ(mK,T|F) para representar a volatilidade implícita. Denotando as derivadas parciais de θ(m,T|F) em relação a F e m como θF(m,T|F) e θm(m,T|F) respectivamente, podemos reescrever o delta ajustado (7) como:

Utilizamos a hipótese de volatilidade local proposta por Derman (1999) para estimar a sensibilidade volatilidade-preço θF. A estrutura de árvore usada para simular a evolução do preço da opção será diferente dependendo dos três modelos de mercado possíveis: Mercado de Tendência Estável (SS), Mercado de Faixa (SM) e Mercado de Queda de Salto (ST). Portanto, convertendo o delta pegajoso de Derman (1999) em uma medida monetária, o valor de κ em (5) deve ser diferente dependendo do modelo de mercado.

Como antes, o Delta sem modelo, implícito no sorriso e invariante na escala proposto por Bates (2005) e Alexander e Nogueira (2007a) é idêntico ao Delta da medida de dinheiro rígido (MS) de Derman e Kani (1994).

Em seguida, consideramos a variância mínima (MV) Delta δmv, ou seja, o Delta que minimiza a variância instantânea do portfólio de hedge Delta. Aqui seguimos uma aproximação introduzida por Bakshi et al. (1997) que minimiza a variância local. Lee (2001) mostra que esse ajuste na taxa de hedge MV é da mesma magnitude que o Delta Implícito do Sorriso (SM), mas de sinal oposto, ou seja:

Conforme explicado em detalhes no Capítulo 4 de Alexander (2008), e também em outros textos sobre volatilidade implícita, o delta implícito do sorriso cria uma dinâmica de “sorriso flutuante” contraintuitiva que também significa que quando a volatilidade Quando a correlação taxa-preço é grande e negativo (ou seja, há uma distorção negativa significativa), o desempenho de hedge produzido pelo ajuste SM é significativamente pior que o BS Delta. Como o ajuste MV tem um sinal oposto ao ajuste SM, o Delta MV deve ser preferido ao Delta BS ao proteger opções de índice de ações e quaisquer opções com uma curva de volatilidade implícita que tenha uma inclinação negativa significativa.

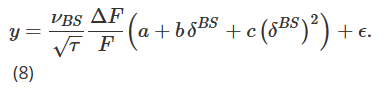

Nosso ajuste final da curva do sorriso Delta, denotado δhw, é proposto por Hull e White (2017). É derivado da estimativa empírica da relação quadrática entre o valor absoluto do PnL diário ΔP do portfólio de hedge BS Delta e o BS Delta. Aquilo é:

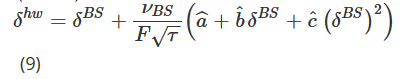

onde ΔF é o PnL diário dos futuros. Após obter estimativas de parâmetros (aˆ, bˆ, cˆ) usando dados históricos, o Delta de Hull e White (HW) é calculado da seguinte forma:

onde δBS e νBS representam o BS clássico Delta e vega. O preço subjacente atual é denotado como F, sua alteração é denotada como ΔF e τ representa o tempo de expiração da opção. Os autores calculam estimativas (aˆ, bˆ, cˆ) usando uma janela móvel de 36 meses e, em seguida, analisam o desempenho da cobertura HW Delta para minimizar o desvio padrão do erro de cobertura diário para um período de 11 anos a partir de janeiro de 2014. S&P 500 e outras opções de índice de ações. Eles descobriram que usar o HW Delta poderia melhorar o desempenho em até 26%. Outras conclusões são baseadas somente em opções de índice de ações, e elas argumentam que o HW Delta supera as opções de venda para opções de compra e supera as opções dentro do dinheiro para opções fora do dinheiro. Além disso, eles afirmam que o HW Delta supera muitos outros deltas derivados de vários modelos de volatilidade estocástica e volatilidade local ao proteger opções de índice de ações.

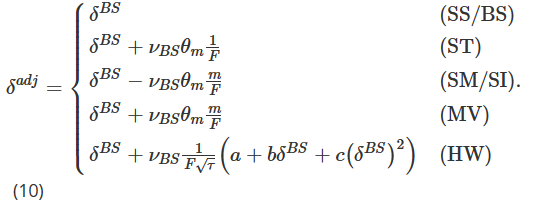

Esta seção aborda uma série de ajustes simples no BS Delta que provaram sua eficácia em pesquisas anteriores sobre hedge de opções de índices de ações e outras classes de ativos tradicionais. A questão agora é se eles também conseguirão superar o simples hedge BS Delta no mercado de opções de Bitcoin. O mercado de opções de Bitcoin é menos maduro que os mercados de opções tradicionais, e sua volatilidade e pressão de compra direcional são mais significativas, e os formadores de mercado reequilibram seus estoques com base em informações dessas pressões. Resumimos as taxas de hedge delta ajustadas pelo BS consideradas neste estudo na seguinte fórmula única:

Explicamos o conteúdo acima da seguinte forma:

Quando m=1, ou seja, em uma opção at-the-money, o ajuste MV é o mesmo que o ajuste ST; caso contrário, quando m>1, ou seja, em uma opção call out-of-the-money, o tamanho do ajuste MV é maior que o ajuste ST; quando m, ou seja, Em uma opção de venda fora do dinheiro, o tamanho do ajuste MV é menor que o ajuste ST;

O ajuste MV é sempre igual em tamanho e oposto em direção ao ajuste SM, e o Delta SM também é o Delta invariante de escala (SI) sem modelo de Alexander e Nogueira (2007a), ou seja, o Delta de qualquer tipo de processo de salto de volatilidade estocástica nos preços de opções de Bitcoin;

Os sinais dos ajustes ST, SM e MV dependem da inclinação da curva de volatilidade implícita, θm. Quando tem uma inclinação negativa, o MV e o Delta ST são menores que o Delta BS/SS, enquanto o Delta SM/SI é maior que o Delta BS/SS. Quando tem uma inclinação positiva, o MV e o Delta ST são maiores que o Delta BS/SS, enquanto o Delta SM/SI é menor que o Delta BS/SS.

5. Dados

Criamos um banco de dados exclusivo tirando instantâneos de dados de mercado de opções da Deribit de hora em hora ao longo de vários anos usando a API da bolsa. Esses dados contêm informações do livro de ordens de nível 1 para todas as opções, contratos futuros e perpétuos. Neste artigo, usamos apenas dados com frequências diárias e de oito horas, cobrindo um período de dois anos, de 1º de janeiro de 2020 a 1º de janeiro de 2022.

A Figura 5 mostra o preço de liquidação diário do índice BTC (ou seja, o preço às 00:00 UTC) e o volume total de todas as opções e contratos perpétuos negociados na Deribit nas últimas 24 horas (em valores nocionais, em bilhões de dólares). . Os contratos futuros não estão incluídos aqui porque seus volumes de negociação são muito menores do que os contratos perpétuos e opções, conforme mostrado na Figura 1. Durante 2020, o índice BTC subiu relativamente lentamente de níveis em torno de US\( 7.000 até a primeira grande alta que começou em novembro de 2020, com o valor do índice atingindo quase US\) 28.000 no final de 2020. Em 2021, o índice BTC dobrou de janeiro (cerca de US\( 28.000) até meados de abril de 2021 (cerca de US\) 59.000) e depois caiu quase 50% até cair novamente para US\( 30.000 em meados de julho. Atingiu uma alta histórica de cerca de US\) 69.000 em 8 de novembro de 2021. O painel do meio da Figura 5 mostra que, durante 2020, o volume total de negociação de 24 horas de todas as opções na Deribit foi relativamente baixo, ultrapassando apenas US\( 500 milhões. No entanto, em 2021, houve mercados claramente voláteis ou em tendência, com volumes diários de opções atingindo US\) 3 bilhões em média. O número de diferentes contratos de opções negociados também quase dobrou, de 4,3 milhões em janeiro de 2021 para 6,2 milhões no final do ano. O gráfico abaixo mostra o volume diário de negociação de contratos perpétuos, que tiveram maior atividade de negociação em 2021, especialmente no primeiro semestre do ano. Curiosamente, o crescimento da negociação em contratos perpétuos foi mais fraco do que em opções no segundo semestre de 2021. O último provavelmente se deve à introdução de uma série de novos contratos no final de 2020 e no início de 2021, que os traders adotaram gradualmente para hedge gama e vega. Isso pode ter aliviado a pressão sobre a proteção dinâmica extremamente ativa do delta no segundo semestre de 2021. De fato, como mostra a Figura 1, os volumes de negociação de contratos futuros também caíram nos últimos seis meses de 2021, ainda mais do que os contratos perpétuos. Independentemente disso, descobrir que os padrões de negociação em 2020 e 2021 eram tão diferentes nos motivou a decidir dividir a amostra em dois períodos de um ano.

Figura 5. Evolução do índice BTC e volume diário de negociação de derivativos.

O gráfico acima mostra o preço do índice BTC às 00:00 UTC diariamente para um período de amostra de dois anos começando em 1º de janeiro de 2020 (topo, gráfico azul); o volume total de 24 horas correspondente de todas as opções no Deribit (centro, preto gráfico); e o volume diário de negociação de contratos perpétuos (parte inferior, gráfico vermelho). O valor do índice BTC é em unidades de US$ 10.000 e o volume de negociação é em bilhões de dólares.

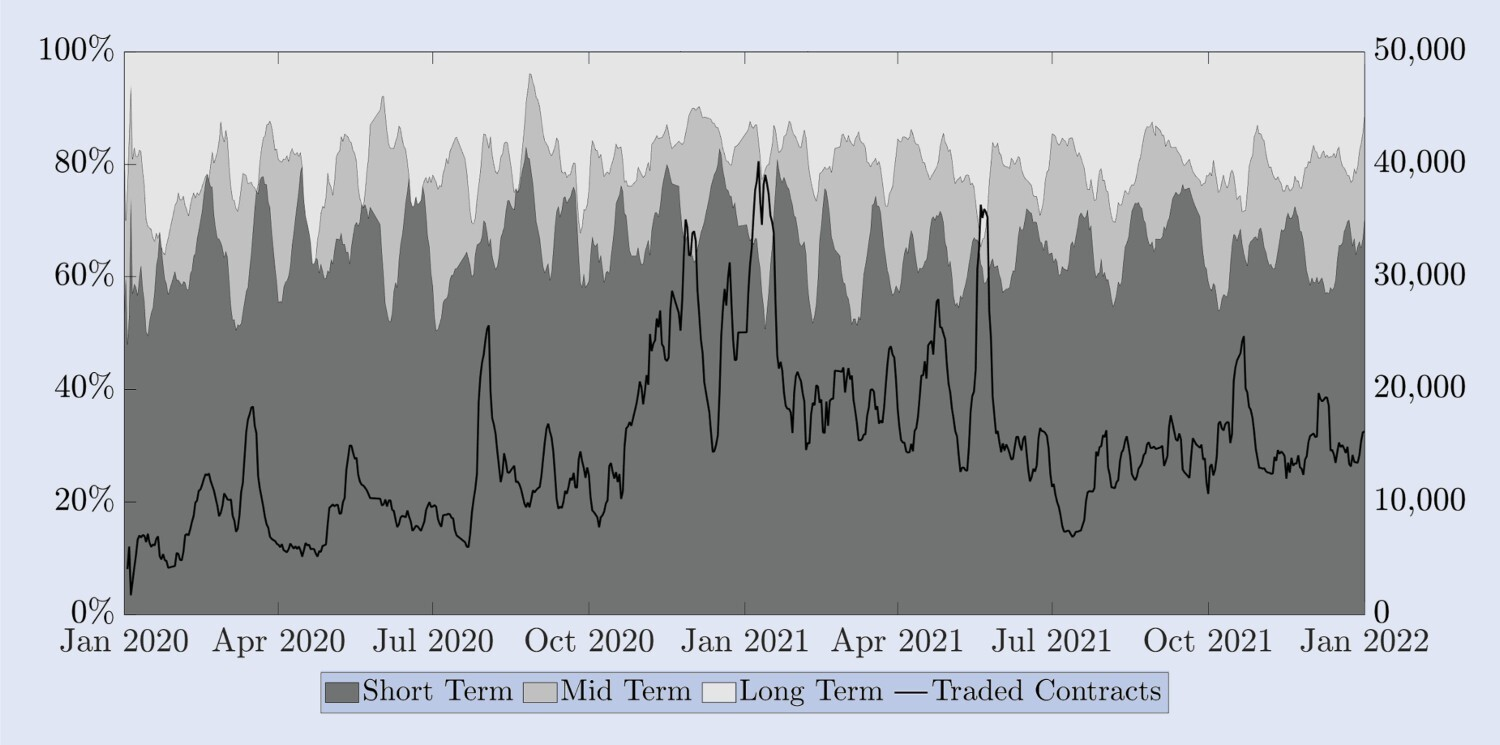

Alexander et al. (2022b) documentam muitas diferenças entre os mercados de opções de Bitcoin e S&P 500. Uma das principais diferenças é a proporção de opções curtas, médias e longas negociadas. As opções de um mês no S&P 500 são relativamente de curto prazo, pois a maioria das negociações ocorre entre um e três meses de expiração. No entanto, uma opção de Bitcoin com data de vencimento de um mês se enquadra na categoria de longo prazo. Para colocar isso em perspectiva, a Figura 6 mostra a proporção de contratos negociados por tempo de expiração no Deribit. A linha sólida na escala da direita representa o número de negociações para todos os contratos prestes a expirar. Para maior clareza, apresentamos esses dados usando médias semanais em um período contínuo. O padrão sazonal na proporção de opções de curto prazo (até duas semanas) é resultado da política de programação de emissão, que é que, a menos que haja uma opção mensal ou trimestral padrão expirando naquela semana (ou duas semanas), uma opção para a semana atual (ou duas semanas) serão emitidas. Opções com datas de expiração de uma semana (e/ou duas semanas). Na escala da esquerda, apresentamos a parcela de vencimentos de curto prazo (até duas semanas), médio prazo (entre duas semanas e um mês) e longo prazo (mais de um mês). Para fazer isso, agregamos todos os contratos negociados diariamente dentro de cada categoria de vencimento e os apresentamos como uma porcentagem de todos os contratos negociados, novamente usando uma média semanal de janela móvel para maior clareza. Além desse padrão sazonal, durante todo o período de dois anos, apenas cerca de 15% a 20% das negociações foram feitas em opções com datas de vencimento superiores a um mês. Apesar do número crescente de contratos negociados em nossa amostra, a proporção de contratos com datas de vencimento de mais de um mês permaneceu relativamente estável, assim como a proporção de opções de curto prazo com vencimento em duas semanas. De fato, aproximadamente 60% de todos os contratos negociados estão nesses períodos de expiração de curtíssimo prazo. Outros 20% a 25% dos contratos negociados correspondem a opções de “médio prazo”, com prazos de vencimento entre duas semanas e um mês. Como as opções com prazo de expiração de um mês representam 80-85% de todo o volume de negociação na Deribit, decidimos concentrar nossa pesquisa de hedge nessas opções. Opções com vencimentos superiores a um mês apresentam preços desatualizados demais para serem úteis em nossa análise empírica, mesmo em frequências horárias. Isso nos leva a considerar uma opção em cada uma das categorias de expiração documentadas acima. Para facilitar a comparação, selecionamos opções de expiração constante de 10, 20 e 30 dias como nossos objetos de pesquisa, cada uma das quais é um proxy para as três principais categorias de expiração.

Fig. 6. Data de vencimento das opções negociadas.

A escala à esquerda mostra a proporção de opções de curto prazo (até duas semanas, cinza escuro), opções de médio prazo (entre duas semanas e um mês, cinza médio) e opções de longo prazo (mais de um mês, cinza claro) no volume total de negociação. A linha preta (escala da direita) representa o número total de contratos de opções negociados. Todas as séries são médias móveis semanais de dados diários.

E