Realização de estratégias equitativas equilibradas de posições longas-cortas com um alinhamento ordenado

Autora:FMZ~Lydia, Criado: 2023-01-09 13:46:21, Atualizado: 2024-12-19 00:29:17

Realização de estratégias equitativas equilibradas de posições longas-cortas com um alinhamento ordenado

No artigo anterior (https://www.fmz.com/bbs-topic/9862), introduzimos estratégias de negociação de pares e demonstrámos como criar e automatizar estratégias de negociação utilizando dados e análise matemática.

A estratégia de equidade equilibrada de posições longas e curtas é uma extensão natural da estratégia de negociação de pares aplicável a uma cesta de objetos de negociação. É particularmente adequada para mercados de negociação com muitas variedades e inter-relações, como mercados de moeda digital e mercados de futuros de commodities.

Princípios básicos

A estratégia de equidade equilibrada de posições longas e curtas é longo e curto uma cesta de alvos de negociação simultaneamente. Assim como a negociação de pares, determina qual alvo de investimento é barato e qual alvo de investimento é caro. A diferença é que a estratégia de equidade equilibrada de posições longas e curtas irá organizar todos os alvos de investimento em um pool de seleção de ações para determinar quais alvos de investimento são relativamente baratos ou caros.

Você se lembra do que dissemos que a negociação de pares é uma estratégia neutra de mercado? O mesmo vale para a estratégia equitativa equilibrada de posições curtas longas, porque a quantidade igual de posições longas e curtas garante que a estratégia permanecerá neutra de mercado (não afetada por flutuações do mercado). A estratégia também é estatisticamente robusta; Ao classificar os objetivos de investimento e manter posições longas, você pode abrir posições em seu modelo de classificação muitas vezes, não apenas uma vez.

Qual é o esquema de classificação?

O esquema de classificação é um modelo que pode atribuir prioridade a cada assunto de investimento de acordo com o desempenho esperado. Os fatores podem ser fatores de valor, indicadores técnicos, modelos de preços ou uma combinação de todos os fatores acima. Por exemplo, você pode usar indicadores de impulso para classificar uma série de alvos de investimento de rastreamento de tendências: espera-se que os alvos de investimento com o maior impulso continuem a ter um bom desempenho e obtenham a maior classificação; O objeto de investimento com o menor impulso tem o pior desempenho e os menores retornos.

O sucesso desta estratégia depende quase inteiramente do esquema de classificação utilizado, ou seja, o seu esquema de classificação pode separar o alvo de investimento de alto desempenho do alvo de investimento de baixo desempenho, de modo a realizar melhor o retorno da estratégia de metas de investimento de posições longas e curtas.

Como fazer um esquema de classificação?

Uma vez que tenhamos determinado o esquema de classificação, esperamos obter lucro com ele. Fazemos isso investindo a mesma quantidade de capital para longar as metas de investimento mais altas e curto as metas de investimento mais baixas. Isso garante que a estratégia só faça lucros proporcionais à qualidade do ranking, e será

Suponha que você está classificando todos os objetivos de investimento m, e você tem n dólares para investimento, e você quer manter um total de 2p (onde m> 2p) posições.

Você classifica os objetos de investimento como: 1,...,p posição, ir curto a meta de investimento de 2/2p USD.

Você classifica os objetos de investimento como: m-p,...,m posição, vá longo a meta de investimento de n/2p USD.

Nota: Como o preço do objeto de investimento causado pela flutuação de preços nem sempre dividirá n/2p uniformemente, e alguns objetos de investimento devem ser comprados com números inteiros, haverá alguns algoritmos imprecisos, que devem estar o mais perto possível desse número.

n/2p =100000⁄1000 = 100

Isso causará um grande problema para pontuações com um preço superior a 100 (como o mercado de futuros de commodities), porque você não pode abrir uma posição com um preço fracionário (este problema não existe nos mercados de moeda digital).

Tomemos um exemplo hipotético.

- Construir o nosso ambiente de investigação na plataforma FMZ Quant

Em primeiro lugar, para trabalhar sem problemas, precisamos construir nosso ambiente de pesquisa. Neste artigo, usamos a plataforma FMZ Quant (FMZ.COM) para construir nosso ambiente de pesquisa, principalmente para usar a interface API conveniente e rápida e o sistema Docker bem empacotado desta plataforma mais tarde.

No nome oficial da plataforma FMZ Quant, este sistema Docker é chamado de sistema Docker.

Por favor, consulte meu artigo anterior sobre como implantar um docker e robô:https://www.fmz.com/bbs-topic/9864.

Os leitores que desejam comprar seu próprio servidor de computação em nuvem para implantar dockers podem consultar este artigo:https://www.fmz.com/digest-topic/5711.

Depois de implantar o servidor de computação em nuvem e o sistema docker com sucesso, em seguida, vamos instalar o maior artefato atual do Python: Anaconda

Para realizar todos os ambientes de programa relevantes (bibliotecas de dependências, gerenciamento de versões, etc.) necessários neste artigo, a maneira mais simples é usar o Anaconda.

Para o método de instalação do Anaconda, consulte o guia oficial do Anaconda:https://www.anaconda.com/distribution/.

Este artigo também usará numpy e pandas, duas bibliotecas populares e importantes na computação científica Python.

O trabalho básico acima também pode se referir aos meus artigos anteriores, que introduzem como configurar o ambiente Anaconda e as bibliotecas numpy e pandas.https://www.fmz.com/digest-topic/9863.

Nós geramos alvos de investimento aleatórios e fatores aleatórios para classificá-los.

import numpy as np

import statsmodels.api as sm

import scipy.stats as stats

import scipy

import matplotlib.pyplot as plt

import seaborn as sns

import pandas as pd

## PROBLEM SETUP ##

# Generate stocks and a random factor value for them

stock_names = ['stock ' + str(x) for x in range(10000)]

current_factor_values = np.random.normal(0, 1, 10000)

# Generate future returns for these are dependent on our factor values

future_returns = current_factor_values + np.random.normal(0, 1, 10000)

# Put both the factor values and returns into one dataframe

data = pd.DataFrame(index = stock_names, columns=['Factor Value','Returns'])

data['Factor Value'] = current_factor_values

data['Returns'] = future_returns

# Take a look

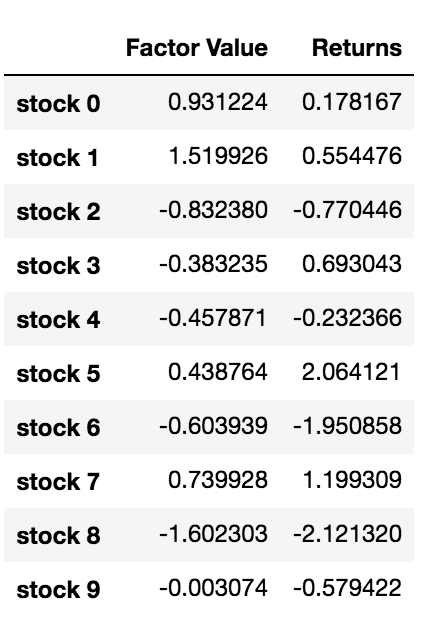

data.head(10)

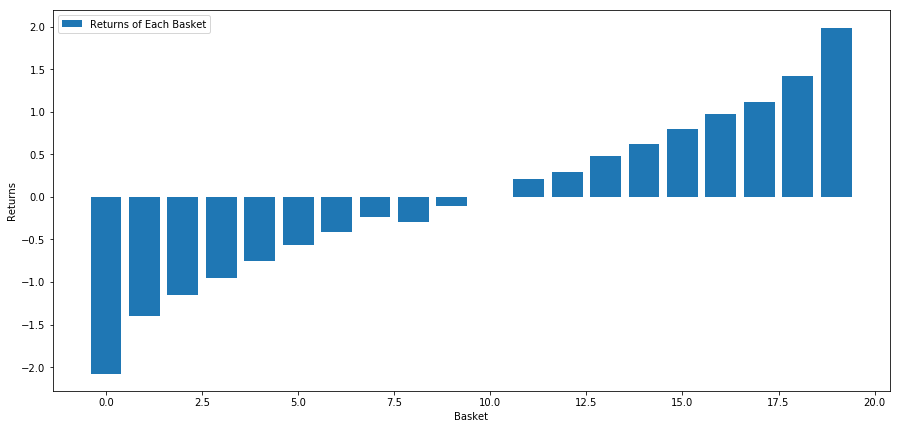

Agora que temos os valores dos fatores e retornos, podemos ver o que acontece se classificarmos os objetivos de investimento com base nos valores dos fatores e, em seguida, abrir posições longas e curtas.

# Rank stocks

ranked_data = data.sort_values('Factor Value')

# Compute the returns of each basket with a basket size 500, so total (10000/500) baskets

number_of_baskets = int(10000/500)

basket_returns = np.zeros(number_of_baskets)

for i in range(number_of_baskets):

start = i * 500

end = i * 500 + 500

basket_returns[i] = ranked_data[start:end]['Returns'].mean()

# Plot the returns of each basket

plt.figure(figsize=(15,7))

plt.bar(range(number_of_baskets), basket_returns)

plt.ylabel('Returns')

plt.xlabel('Basket')

plt.legend(['Returns of Each Basket'])

plt.show()

A nossa estratégia é a de longar a primeira cesta classificada de pools de investimento alvo; ir curto da décima cesta classificada.

basket_returns[number_of_baskets-1] - basket_returns[0]

O resultado é: 4.172

Põe dinheiro no nosso modelo de classificação para que possa separar metas de investimento de alto desempenho de metas de investimento de baixo desempenho.

No restante deste artigo, discutiremos como avaliar o esquema de classificação. A vantagem da arbitragem baseada em classificação é que ela não é afetada pela desordem do mercado, em vez disso, a desordem do mercado pode ser usada.

Consideremos um exemplo do mundo real.

Carregámos dados de 32 acções de diferentes indústrias no índice S&P 500 e tentámos classificá-las.

from backtester.dataSource.yahoo_data_source import YahooStockDataSource

from datetime import datetime

startDateStr = '2010/01/01'

endDateStr = '2017/12/31'

cachedFolderName = '/Users/chandinijain/Auquan/yahooData/'

dataSetId = 'testLongShortTrading'

instrumentIds = ['ABT','AKS','AMGN','AMD','AXP','BK','BSX',

'CMCSA','CVS','DIS','EA','EOG','GLW','HAL',

'HD','LOW','KO','LLY','MCD','MET','NEM',

'PEP','PG','M','SWN','T','TGT',

'TWX','TXN','USB','VZ','WFC']

ds = YahooStockDataSource(cachedFolderName=cachedFolderName,

dataSetId=dataSetId,

instrumentIds=instrumentIds,

startDateStr=startDateStr,

endDateStr=endDateStr,

event='history')

price = 'adjClose'

Utilizemos o indicador de ímpeto padronizado para um período de um mês como base para a classificação.

## Define normalized momentum

def momentum(dataDf, period):

return dataDf.sub(dataDf.shift(period), fill_value=0) / dataDf.iloc[-1]

## Load relevant prices in a dataframe

data = ds.getBookDataByFeature()['Adj Close']

#Let's load momentum score and returns into separate dataframes

index = data.index

mscores = pd.DataFrame(index=index,columns=assetList)

mscores = momentum(data, 30)

returns = pd.DataFrame(index=index,columns=assetList)

day = 30

Agora vamos analisar o comportamento de nossas ações e ver como nossas ações operam no mercado no fator de classificação que escolhemos.

Analise os dados

Comportamento das existências

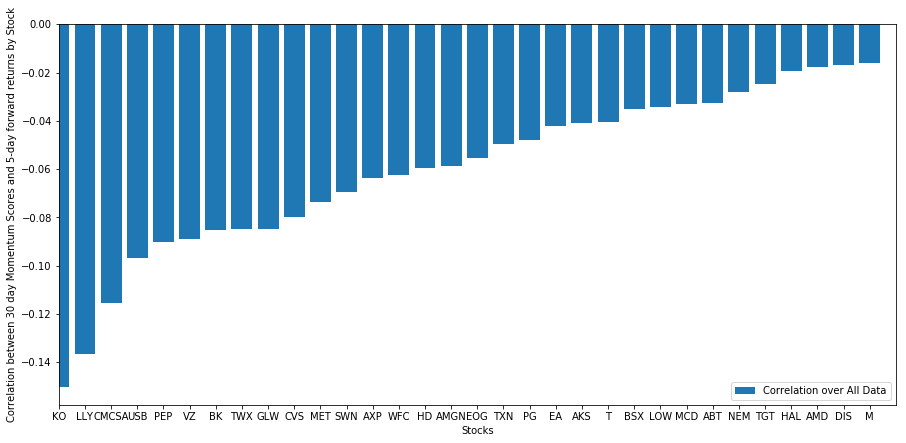

Vamos ver como nossa cesta selecionada de ações se comporta em nosso modelo de classificação. Para fazer isso, vamos calcular o retorno forward semanal para todas as ações. Então podemos ver a correlação entre o retorno forward de 1 semana de cada ação e o impulso dos 30 dias anteriores. As ações que mostram correlação positiva são seguidores de tendência, enquanto as ações que mostram correlação negativa são inversões médias.

# Calculate Forward returns

forward_return_day = 5

returns = data.shift(-forward_return_day)/data -1

returns.dropna(inplace = True)

# Calculate correlations between momentum and returns

correlations = pd.DataFrame(index = returns.columns, columns = ['Scores', 'pvalues'])

mscores = mscores[mscores.index.isin(returns.index)]

for i in correlations.index:

score, pvalue = stats.spearmanr(mscores[i], returns[i])

correlations[‘pvalues’].loc[i] = pvalue

correlations[‘Scores’].loc[i] = score

correlations.dropna(inplace = True)

correlations.sort_values('Scores', inplace=True)

l = correlations.index.size

plt.figure(figsize=(15,7))

plt.bar(range(1,1+l),correlations['Scores'])

plt.xlabel('Stocks')

plt.xlim((1, l+1))

plt.xticks(range(1,1+l), correlations.index)

plt.legend(['Correlation over All Data'])

plt.ylabel('Correlation between %s day Momentum Scores and %s-day forward returns by Stock'%(day,forward_return_day));

plt.show()

Todas as nossas ações têm uma reversão média até certo ponto! (Obviamente, o universo que escolhemos funciona assim.) Isso nos diz que se as ações se classificam em primeiro lugar na análise de impulso, devemos esperar que elas se apresentem mal na próxima semana.

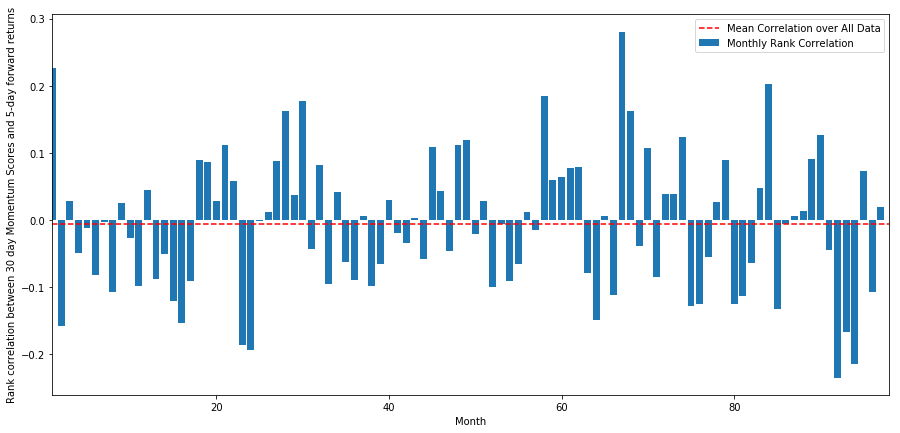

Correlação entre a classificação dos resultados da análise do ímpeto e os retornos

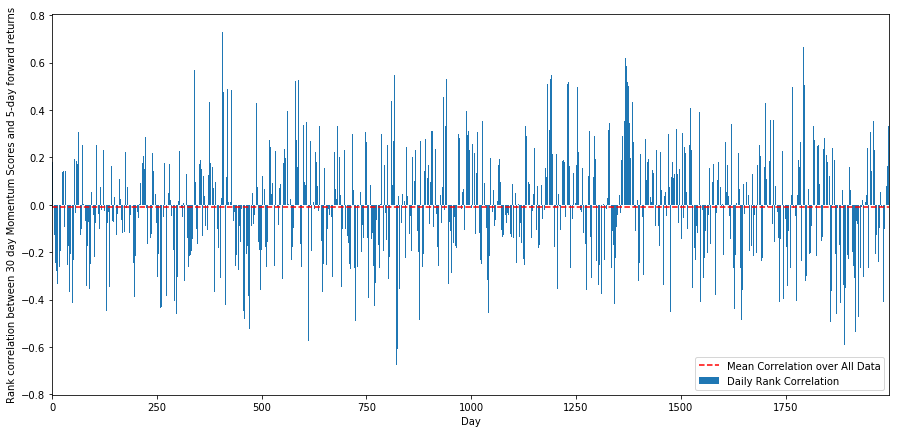

Em seguida, precisamos ver a correlação entre nossas pontuações de classificação e os retornos futuros globais do mercado, ou seja, a relação entre a taxa de retorno prevista e nosso fator de classificação.

Para este fim, calculamos a correlação diária entre o impulso de 30 dias de todas as ações e o retorno a prazo de 1 semana.

correl_scores = pd.DataFrame(index = returns.index.intersection(mscores.index), columns = ['Scores', 'pvalues'])

for i in correl_scores.index:

score, pvalue = stats.spearmanr(mscores.loc[i], returns.loc[i])

correl_scores['pvalues'].loc[i] = pvalue

correl_scores['Scores'].loc[i] = score

correl_scores.dropna(inplace = True)

l = correl_scores.index.size

plt.figure(figsize=(15,7))

plt.bar(range(1,1+l),correl_scores['Scores'])

plt.hlines(np.mean(correl_scores['Scores']), 1,l+1, colors='r', linestyles='dashed')

plt.xlabel('Day')

plt.xlim((1, l+1))

plt.legend(['Mean Correlation over All Data', 'Daily Rank Correlation'])

plt.ylabel('Rank correlation between %s day Momentum Scores and %s-day forward returns'%(day,forward_return_day));

plt.show()

As correlações diárias mostram uma correlação muito complexa mas muito leve (o que é esperado uma vez que dissemos que todas as ações retornarão à média).

monthly_mean_correl =correl_scores['Scores'].astype(float).resample('M').mean()

plt.figure(figsize=(15,7))

plt.bar(range(1,len(monthly_mean_correl)+1), monthly_mean_correl)

plt.hlines(np.mean(monthly_mean_correl), 1,len(monthly_mean_correl)+1, colors='r', linestyles='dashed')

plt.xlabel('Month')

plt.xlim((1, len(monthly_mean_correl)+1))

plt.legend(['Mean Correlation over All Data', 'Monthly Rank Correlation'])

plt.ylabel('Rank correlation between %s day Momentum Scores and %s-day forward returns'%(day,forward_return_day));

plt.show()

Podemos ver que a correlação média é novamente ligeiramente negativa, mas também muda muito a cada mês.

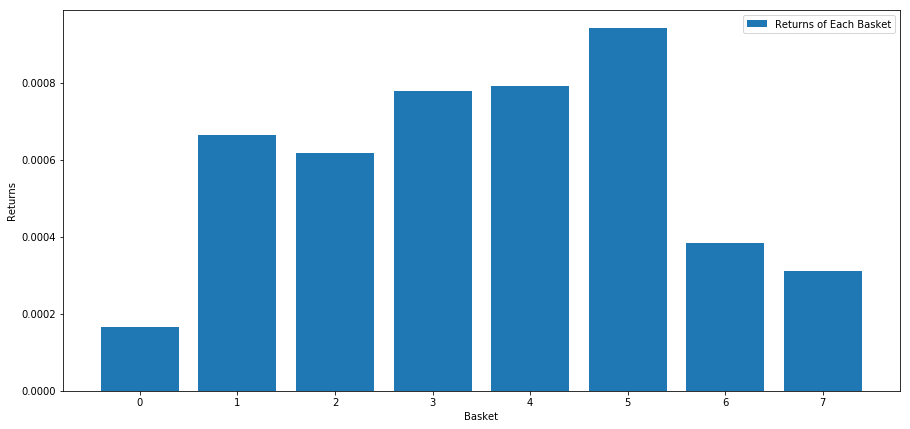

Retorno médio de um cesto de ações

Calculamos o retorno de uma cesta de ações tomadas do nosso ranking. Se classificamos todas as ações e as dividimos em nn grupos, qual é o retorno médio de cada grupo?

O primeiro passo é criar uma função que dê o retorno médio e o fator de classificação de cada cesta dada a cada mês.

def compute_basket_returns(factor, forward_returns, number_of_baskets, index):

data = pd.concat([factor.loc[index],forward_returns.loc[index]], axis=1)

# Rank the equities on the factor values

data.columns = ['Factor Value', 'Forward Returns']

data.sort_values('Factor Value', inplace=True)

# How many equities per basket

equities_per_basket = np.floor(len(data.index) / number_of_baskets)

basket_returns = np.zeros(number_of_baskets)

# Compute the returns of each basket

for i in range(number_of_baskets):

start = i * equities_per_basket

if i == number_of_baskets - 1:

# Handle having a few extra in the last basket when our number of equities doesn't divide well

end = len(data.index) - 1

else:

end = i * equities_per_basket + equities_per_basket

# Actually compute the mean returns for each basket

#s = data.index.iloc[start]

#e = data.index.iloc[end]

basket_returns[i] = data.iloc[int(start):int(end)]['Forward Returns'].mean()

return basket_returns

Quando classificamos as ações com base nesta pontuação, calculamos o rendimento médio de cada cesta.

number_of_baskets = 8

mean_basket_returns = np.zeros(number_of_baskets)

resampled_scores = mscores.astype(float).resample('2D').last()

resampled_prices = data.astype(float).resample('2D').last()

resampled_scores.dropna(inplace=True)

resampled_prices.dropna(inplace=True)

forward_returns = resampled_prices.shift(-1)/resampled_prices -1

forward_returns.dropna(inplace = True)

for m in forward_returns.index.intersection(resampled_scores.index):

basket_returns = compute_basket_returns(resampled_scores, forward_returns, number_of_baskets, m)

mean_basket_returns += basket_returns

mean_basket_returns /= l

print(mean_basket_returns)

# Plot the returns of each basket

plt.figure(figsize=(15,7))

plt.bar(range(number_of_baskets), mean_basket_returns)

plt.ylabel('Returns')

plt.xlabel('Basket')

plt.legend(['Returns of Each Basket'])

plt.show()

Parece que podemos separar os que têm um bom desempenho dos que têm um mau.

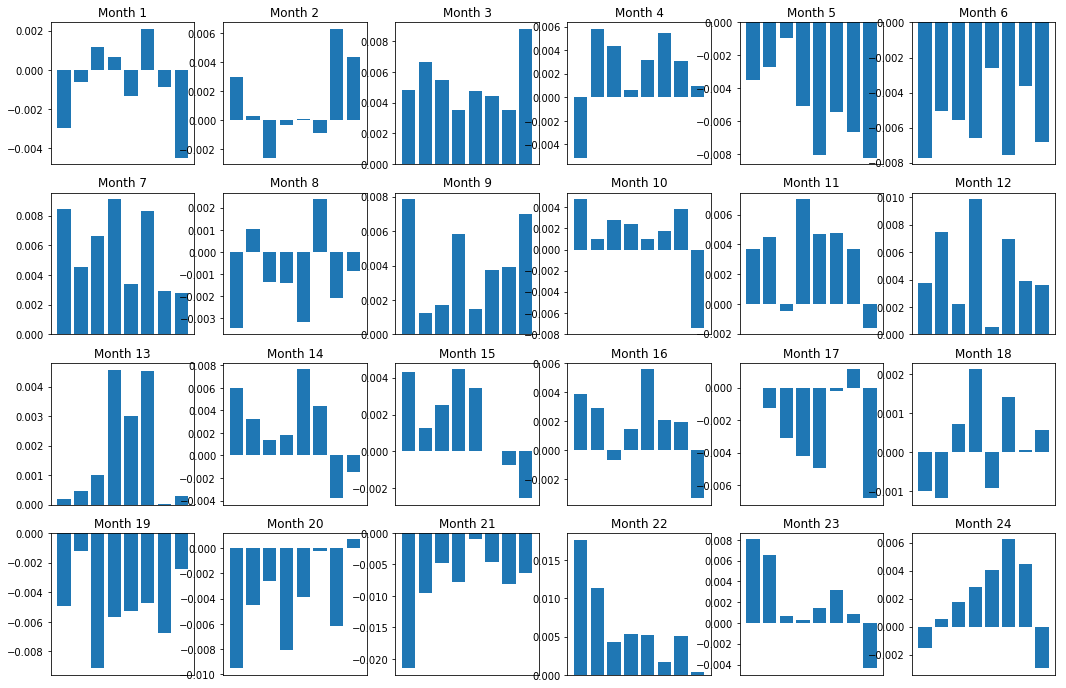

Consistência da margem (base)

Naturalmente, estas são apenas relações médias. A fim de entender como a relação é consistente e se estamos dispostos a negociar, devemos mudar nossa abordagem e atitude para ele ao longo do tempo. Em seguida, vamos olhar para a sua margem de juros mensal (base) para os dois anos anteriores.

total_months = mscores.resample('M').last().index

months_to_plot = 24

monthly_index = total_months[:months_to_plot+1]

mean_basket_returns = np.zeros(number_of_baskets)

strategy_returns = pd.Series(index = monthly_index)

f, axarr = plt.subplots(1+int(monthly_index.size/6), 6,figsize=(18, 15))

for month in range(1, monthly_index.size):

temp_returns = forward_returns.loc[monthly_index[month-1]:monthly_index[month]]

temp_scores = resampled_scores.loc[monthly_index[month-1]:monthly_index[month]]

for m in temp_returns.index.intersection(temp_scores.index):

basket_returns = compute_basket_returns(temp_scores, temp_returns, number_of_baskets, m)

mean_basket_returns += basket_returns

strategy_returns[monthly_index[month-1]] = mean_basket_returns[ number_of_baskets-1] - mean_basket_returns[0]

mean_basket_returns /= temp_returns.index.intersection(temp_scores.index).size

r = int(np.floor((month-1) / 6))

c = (month-1) % 6

axarr[r, c].bar(range(number_of_baskets), mean_basket_returns)

axarr[r, c].xaxis.set_visible(False)

axarr[r, c].set_title('Month ' + str(month))

plt.show()

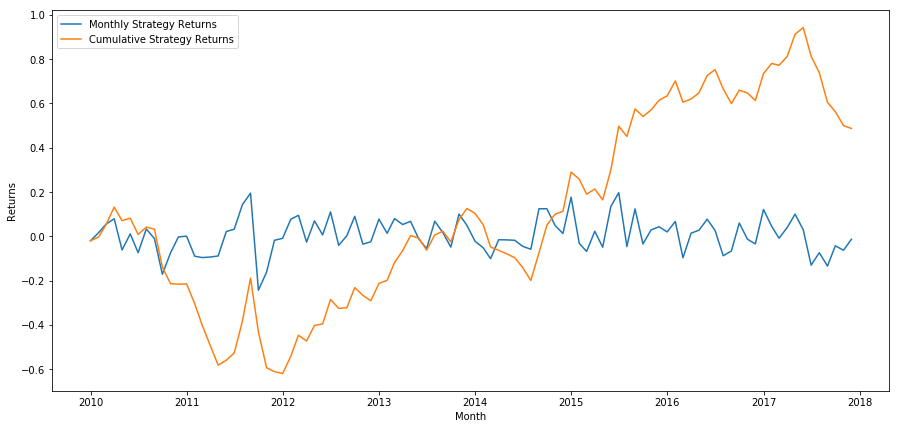

plt.figure(figsize=(15,7))

plt.plot(strategy_returns)

plt.ylabel('Returns')

plt.xlabel('Month')

plt.plot(strategy_returns.cumsum())

plt.legend(['Monthly Strategy Returns', 'Cumulative Strategy Returns'])

plt.show()

Por fim, se nós vamos long a última cesta e vamos curto a primeira cesta a cada mês, então vamos olhar para os retornos (assumindo igual alocação de capital por título).

total_return = strategy_returns.sum()

ann_return = 100*((1 + total_return)**(12.0 /float(strategy_returns.index.size))-1)

print('Annual Returns: %.2f%%'%ann_return)

Taxas anuais de rendimento: 5,03%

O que podemos ver é que temos um esquema de classificação muito fraco, que só pode distinguir delicadamente as acções de alto desempenho das acções de baixo desempenho.

Encontrar o esquema de classificação correto

Para realizar a estratégia de equidade equilibrada de longo prazo, na verdade, você só precisa determinar o esquema de classificação. Tudo depois disso é mecânico. Uma vez que você tem uma estratégia de equidade equilibrada de longo prazo, você pode trocar diferentes fatores de classificação sem muita mudança. É uma maneira muito conveniente de iterar suas ideias rapidamente sem se preocupar em ajustar todo o código a cada vez.

O esquema de classificação também pode vir de quase qualquer modelo. Não é necessariamente um modelo de fator baseado em valor. Pode ser uma tecnologia de aprendizado de máquina que pode prever retornos um mês de antecedência e classificar de acordo com esse nível.

Selecção e avaliação do sistema de classificação

O esquema de classificação é a vantagem e a parte mais importante da estratégia equitativa equilibrada de curto e longo prazos.

Um bom ponto de partida é selecionar tecnologias conhecidas existentes e ver se você pode modificá-las ligeiramente para obter retornos mais elevados.

Clone e ajuste: Escolha um tópico que é frequentemente discutido e veja se você pode modificá-lo ligeiramente para ganhar vantagens. Geralmente, os fatores disponíveis publicamente não terão mais sinais de negociação, porque eles se arbitraram completamente do mercado. Mas às vezes eles o levarão na direção certa.

Modelo de preços: Qualquer modelo que prevê retornos futuros pode ser um fator que pode ser potencialmente usado para classificar sua cesta de objetos de negociação.

Fatores baseados em preços (indicadores técnicos): fatores baseados em preços, como discutido hoje, obtêm informações sobre o preço histórico de cada ação e o usam para gerar valores de fatores.

Regressão e impulso: Vale a pena notar que alguns fatores acreditam que, uma vez que os preços se movem em uma direção, eles continuarão a fazê-lo, enquanto alguns fatores são exatamente o oposto.

Fator básico (baseado no valor): Esta é uma combinação de valores básicos, como PE, dividendos, etc. O valor básico contém informações relacionadas com os fatos do mundo real da empresa, por isso pode ser mais poderoso do que o preço em muitos aspectos.

Em última análise, o preditor de desenvolvimento é uma corrida armamentista, e você está tentando ficar um passo à frente. fatores serão arbitragem do mercado e ter uma vida útil, então você deve trabalhar constantemente para determinar quantas recessões seus fatores experimentaram e quais novos fatores podem ser usados para substituí-los.

Outros aspectos

- Frequência de reequilíbrio

Cada sistema de classificação prevê retornos em um período de tempo ligeiramente diferente. A regressão média baseada no preço pode ser previsível em alguns dias, enquanto o modelo de fatores baseado no valor pode ser preditivo em alguns meses. É importante determinar o intervalo de tempo que o modelo deve prever e realizar verificação estatística antes de executar a estratégia.

- Capacidade de capital e custos de transacção

Cada estratégia tem o volume de capital mínimo e máximo, e o limiar mínimo é geralmente determinado pelo custo da transação.

A negociação de muitas ações levará a altos custos de transação. Se você quiser comprar 1.000 ações, custará milhares de dólares em cada reequilíbrio. Sua base de capital deve ser alta o suficiente para que os custos de transação possam representar uma pequena parte dos retornos gerados por sua estratégia. Por exemplo, se seu capital for100 mil e a sua estratégia ganha 1%Você precisa executar a estratégia com milhões de dólares de capital para ganhar mais de 1.000 ações.

O limite de ativos mais baixo depende principalmente do número de ações negociadas. No entanto, a capacidade máxima também é muito alta. A estratégia de equidade equilibrada de longo prazo pode negociar centenas de milhões de dólares sem perder a vantagem. Isso é um fato, porque essa estratégia é relativamente rara para reequilíbrio. O valor em dólares de cada ação será muito baixo quando os ativos totais são divididos pelo número de ações negociadas. Você não precisa se preocupar se seu volume de negociação afetará o mercado. Suponha que você negocie 1.000 ações, ou seja, 100.000.000 dólares. Se você reequilibrar todo o portfólio todos os meses, cada ação negociará apenas 100.000 dólares por mês, o que não é suficiente para ser um mercado importante para a maioria dos títulos.

- Prática quantitativa das bolsas DEX (2) -- Guia do utilizador do hiperlíquido

- Práticas de quantificação da DEX Exchange ((2) -- Guia de uso do Hyperliquid

- Prática quantitativa das bolsas DEX (1) -- dYdX v4 Guia do utilizador

- Introdução à arbitragem de lead-lag em criptomoedas (3)

- Práticas de quantificação da DEX exchange ((1) -- dYdX v4 Guia de uso

- Introdução ao conjunto de Lead-Lag na moeda digital (3)

- Introdução à arbitragem de lead-lag em criptomoedas (2)

- Introdução ao suporte de Lead-Lag na moeda digital (2)

- Discussão sobre a recepção de sinais externos da plataforma FMZ: uma solução completa para receber sinais com serviço HTTP em estratégia

- Discussão da recepção de sinais externos da plataforma FMZ: estratégias para o sistema completo de recepção de sinais do serviço HTTP embutido

- Introdução à arbitragem de lead-lag em criptomoedas (1)

- Estratégia quantitativa de negociação utilizando um índice ponderado pelo volume de negociação

- Implementação e aplicação da estratégia de negociação PBX na plataforma de negociação FMZ Quant

- Compartilhamento tardio: Bitcoin robô de alta frequência com 5% de retornos diários em 2014

- Redes neurais e negociação quantitativa de moeda digital série (2) - Aprendizagem e treinamento intensivos estratégia de negociação Bitcoin

- Redes Neurais e Currency Digital Quantitative Trading Series (1) - LSTM Prevê o preço do Bitcoin

- Aplicação da estratégia combinada do índice de força relativa da SMA e do índice de força relativa do RSI

- Desenvolvimento da estratégia CTA e da biblioteca de classes padrão da plataforma FMZ Quant

- Estratégia de negociação quantitativa com análise de dinâmica de preços em Python

- Implementar uma estratégia de negociação quantitativa de moeda digital de duplo impulso em Python

- A melhor maneira de instalar e atualizar para Linux docker

- Análise de dados de séries temporais e backtesting de dados de tiques

- Análise Quantitativa do Mercado de Moeda Digital

- Negociação em pares baseada em tecnologia baseada em dados

- Aplicação da Tecnologia de Aprendizagem de Máquina no Comércio

- Utilizar o ambiente de investigação para analisar os pormenores da cobertura triangular e o impacto das taxas de gestão na diferença de preço cobrada

- Reforma da API de futuros da Deribit para a adaptação à negociação quantitativa de opções

- Melhores ferramentas fazem um bom trabalho - aprenda a usar o ambiente de pesquisa para analisar princípios de negociação

- Estratégias de cobertura de divisas cruzadas na negociação quantitativa de ativos blockchain

- Adquirir guia de estratégia de moeda digital do FMex no FMZ Quant

- Ensinar-lhe a escrever estratégias - transplante uma estratégia MyLanguage (Advanced)