Estratégia de cruzamento de média móvel dupla

Autora:ChaoZhang, Data: 2023-11-16 17:50:52Tags:

Resumo

A estratégia de cruzamento de média móvel dupla julga a direção da tendência do preço calculando médias móveis de diferentes períodos e realiza a tendência seguinte.

Estratégia lógica

Esta estratégia baseia-se em médias móveis exponenciais (EMA) de 9, 21 e 50 períodos. A EMA de 9 períodos representa a tendência de curto prazo, a EMA de 21 períodos representa a tendência de médio prazo e a EMA de 50 períodos representa a tendência de longo prazo.

Quando a EMA de 9 períodos cruza a EMA de 21 períodos, ela sinaliza uma tendência de alta no curto prazo, assim indo longo.

A lógica para entrada longa/curta, take profit e stop loss é configurada. A condição de entrada é o cruzamento dos MA. Long take profit é o preço de entrada * (1 + input take profit ratio), short take profit é o preço de entrada * (1 - input take profit ratio). Long stop loss é o preço de entrada * (1 - input stop loss ratio), short stop loss é o preço de entrada * (1 + input stop loss ratio).

Alguns filtros também são adicionados, como o filtro de tendência para evitar o lado, e o filtro de ações para evitar a negociação quando a ação da estratégia é muito baixa.

Em resumo, esta estratégia usa crossovers duplos da EMA para determinar a direção da tendência do preço, com uma lógica adequada de lucro e stop loss, que pode capturar tendências de médio a longo prazo.

Análise das vantagens

-

Usando cruzamento duplo de MA para determinar a direção da tendência, a lógica é simples e fácil de entender.

-

A adopção de EMAs de períodos diferentes pode determinar as tendências a curto e a longo prazo.

-

O lucro e a lógica de stop loss bloqueiam o lucro e controlam o risco.

-

Os filtros ajudam a evitar alguns sinais falsos até certo ponto.

-

Os parâmetros podem ser configurados livremente, os períodos podem ser otimizados para diferentes ambientes de mercado.

Análise de riscos

-

Como uma estratégia de um único fator, os sinais de negociação podem não ser estáveis o suficiente.

-

Quando ocorre o crossover, o preço pode já ter subido/descenso um trecho, com o risco de comprar alto e vender baixo.

-

Os custos de negociação não são considerados, os retornos reais poderiam ser inferiores.

-

Não há stop loss em vigor, o risco de perda ilimitada em condições extremas de mercado.

Soluções:

-

Otimizar os períodos de MA para sinais mais estáveis.

-

Adicionar outros indicadores aos sinais de filtragem.

-

Aumentar o volume do comércio para reduzir o impacto dos custos.

-

Configure o stop loss adequado para limitar a perda máxima.

Orientações de otimização

A estratégia pode ser otimizada nos seguintes aspectos:

-

Otimizar os períodos de MA para encontrar as melhores combinações ou utilizar a otimização adaptativa para selecionar dinamicamente os melhores períodos.

-

Adicione outros indicadores técnicos como MACD, KD etc. para filtrar sinais e melhorar a qualidade, ou use aprendizado de máquina para marcar sinais e filtrar falsos.

-

Incorporar análise de volume. Não captar sinal se o volume for insuficiente no cruzamento MA.

-

Verifique as flutuações de preços antes de ocorrer o cruzamento.

-

Construir mecanismos dinâmicos de stop loss como trailing stop loss, Chandelier Exit etc, para reduzir a distância de stop loss, mas mantê-lo eficaz.

-

Otimizar o dimensionamento das posições, como fixo/dinâmico/leveraged, a fim de alcançar rácios de lucro/perda mais razoáveis.

-

Considere de forma abrangente os custos de negociação, deslizamento.

Conclusão

A estrutura geral desta estratégia é sólida, com uma lógica simples de cruzamento de EMA dupla para determinar a direção da tendência, juntamente com uma lógica de lucro e stop loss para capturar tendências. Como uma estratégia de fator único, pode ser otimizada ainda mais em parâmetros, filtros de sinal, etc. Para torná-la mais robusta. Com o stop loss e o dimensionamento de posição adequados, os riscos podem ser reduzidos ainda mais.

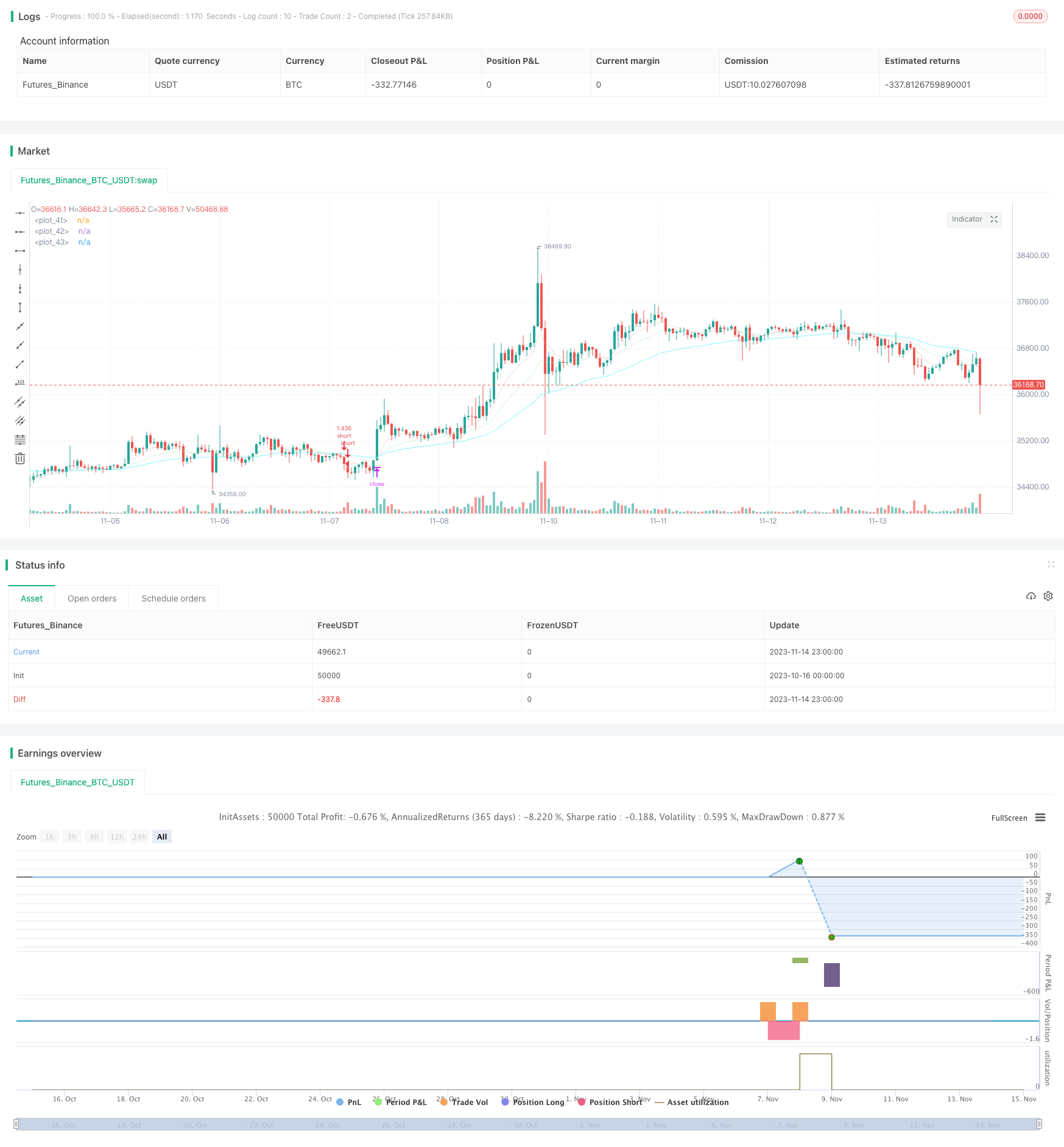

/*backtest

start: 2023-10-16 00:00:00

end: 2023-11-15 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © TradingMentalist

//@version=4

strategy("Initial template",initial_capital=1000, overlay=true, pyramiding=0, commission_type=strategy.commission.percent, commission_value=0.04, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, currency = currency.USD)

////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////inputs

//turn on/off longs/shorts / extraneous conditions

longinc=input(true, title="include longs?")

lConSw2=input(true, title="condition two?")

lConSw3=input(true, title="condition three?")

shotinc=input(true, title="include shorts?")

sConSw2=input(true, title="condition two?")

sConSw3=input(true, title="condition three?")

//turn on/off / adjust trade filters (average range/average equity)

sidein2 = input(200, step=10, title='lookback for average range (bars)')

sidein = input(1, title='filter trades if range is less than (%)')/100

equityIn = input(40, title='filter trades if equity is below ema()')

sidewayssw = input(true, title='sideways filter?')

equitysw = input(true, title='equity filter?')

longtpin = input(1,step=0.1, title='long TP %')/100

longslin = input(0.4,step=0.1, title='long SL %')/100

shorttpin = input(1,step=0.1, title='short TP %')/100

shortslin = input(0.4,step=0.1, title='short SL %')/100

////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////filters

//(leave as is)

side1 = (close[1] + close[sidein2]) / 2

side2 = close[1] - close[sidein2]

side3 = side2 / side1

notsideways = side3 > sidein

equityMa = equitysw ? ema(strategy.equity, equityIn) : 0

equityCon = strategy.equity >= equityMa

////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////indicators

ma1 = ema(close, 9)

ma2 = ema(close, 21)

ma3 = ema(close, 50)

plot(ma1, color=color.new(#E8B6B0,50))

plot(ma2, color=color.new(#B0E8BE,50))

plot(ma3, color=color.new(#00EEFF,50))

////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////conditions

//adjust conditions

//-------------------------------------------

longCondition1 = crossover(ma2,ma3)

longCondition2 = close[5] > close[10]

longCondition3 = close[1] > close[2]

shortCondition1 = crossover(ma3,ma2)

shortCondition2 = close[5] < close[10]

shortCondition3 = close[1] < close[2]

closelong = shortCondition1

closeshort = longCondition1

//-------------------------------------------

//(leave as is)

longCondition1in = longCondition1

longCondition2in = lConSw2 ? longCondition2 : true

longCondition3in = lConSw3 ? longCondition3 : true

shortCondition1in = shortCondition1

shortCondition2in = sConSw2 ? shortCondition2: true

shortCondition3in = sConSw3 ? shortCondition3: true

longConditions = longCondition1in and longCondition2in and longCondition3in

shortConditions = shortCondition1in and shortCondition2in and shortCondition3in

////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////execution

//(leave as is)

long = sidewayssw ? notsideways and equityCon and longConditions : equityCon and longConditions

short = sidewayssw ? notsideways and equityCon and shortConditions : equityCon and shortConditions

////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////risk

//(leave as is)

longtplevel = strategy.position_avg_price * (1 + longtpin)

longsllevel = strategy.position_avg_price * (1 - longslin)

shorttplevel = strategy.position_avg_price * (1 - shorttpin)

shortsllevel = strategy.position_avg_price * (1 + shortslin)

///////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////timeframe

//adjust timeframe

//-------------------------------------------

startyear = 2000

startmonth = 1

startday = 1

stopyear = 9999

stopmonth = 12

stopday = 31

//-------------------------------------------

//(leave as is)

startperiod = timestamp(startyear,startmonth,startday,0,0)

periodstop = timestamp(stopyear,stopmonth,stopday,0,0)

timeframe() =>

time >= startperiod and time <= periodstop ? true : false

////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////orders

//comments are empty characters for clear chart

if timeframe()

if longinc

if strategy.position_size == 0 or strategy.position_size > 0

strategy.entry(id="long", long=true, when=long, comment=" ")

strategy.exit("stop","long", limit=longtplevel, stop=longsllevel,comment=" ")

strategy.close(id="long", when=closelong, comment = " ")

if shotinc

if strategy.position_size == 0 or strategy.position_size < 0

strategy.entry(id="short", long=false, when=short, comment = " ")

strategy.exit("stop","short", limit=shorttplevel, stop=shortsllevel,comment = " ")

strategy.close(id="short", when=closeshort, comment = " ")

- Estratégia de acompanhamento da tendência baseada em bandas de Bollinger e média móvel exponencial

- Rotação do ímpeto através dos prazos de tendência Seguindo a estratégia

- Estratégia múltipla de acompanhamento de tendências

- Estratégia quantitativa de média móvel adaptativa

- Tendência da posição do ciclo na sequência da estratégia

- Impulso Estratégia de média móvel dupla

- Estratégia de reversão da média móvel dupla

- Tendência de regressão bilinear seguindo a estratégia

- Estratégia bidirecional de reversão da ruptura

- Estratégia de esgotamento do impulso

- Estratégia de Scalping intradiário de acompanhamento de tendências em vários prazos

- Tendência do MACD Seguindo a Estratégia

- Estratégia de negociação de Bollinger Band Momentum de dupla via

- Ichimoku Kinko Hyo estratégia de negociação

- MZ MA Estratégia transversal de quadros de tempo múltiplos

- Estratégia de impulso de cruzamento de média móvel dupla

- Estratégia de paragem de perdas de média móvel dupla de rastreamento

- Estratégia de duplo impulso baseada no corpo do candelabro

- Estratégia de negociação de redes fixas

- Indice de força relativa Estratégia longa/curta