Estratégia de negociação quantitativa baseada na tendência de onda

Autora:ChaoZhang, Data: 2023-11-28 16:17:31Tags:

Resumo

Esta estratégia é projetada com base no indicador de tendência de onda. O indicador de tendência de onda combina o canal de preços e a média móvel para identificar efetivamente as tendências do mercado e gerar sinais de negociação. Esta estratégia entra em posições longas ou curtas quando a linha de tendência de onda cruza os níveis-chave que representam o estado de sobrecompra ou sobrevenda.

Estratégia lógica

- Calcule a média móvel triangular ap do preço, bem como a média móvel exponencial esa de ap.

- Calcule a média móvel exponencial d da diferença absoluta entre ap e esa.

- Derivar o indicador de volatilidade ci.

- Calcule a média móvel do período n2 de ci para obter o indicador de tendência de onda wt1.

- Estabelecer linhas de limiar de sobrecompra e sobrevenda.

- Vai longo quando o wt1 cruza acima da linha de sobrevenda, vai curto quando o wt1 cruza abaixo da linha de sobrecompra.

Análise das vantagens

- As rupturas da tendência de onda dos níveis de sobrecompra/supervenda captam efetivamente os pontos de inversão da tendência e geram sinais de negociação precisos.

- Combinando as teorias do canal de preços e da média móvel, o indicador evita sinais falsos frequentes.

- Aplicável a todos os prazos e a uma variedade de instrumentos de negociação.

- Os parâmetros personalizáveis proporcionam uma boa experiência do utilizador.

Riscos e soluções

- Os sinais podem ser de baixo risco, podem utilizar períodos de espera mais curtos ou combinar-se com outros indicadores para filtragem de sinal.

- Não existem mecanismos de dimensionamento de posições e de stop loss, riscos de perdas.

Orientações de otimização

- Considere a combinação com outros indicadores como o KDJ e o MACD para formar combinações estratégicas, aumentando a estabilidade.

- Projetar automaticamente stop loss como trailing stops, volatilidade pára para limitar por perda comercial.

- Utilize algoritmos de aprendizagem de máquina em dados históricos para ajustar automaticamente parâmetros e melhorar o desempenho da estratégia.

Conclusão

Esta estratégia identifica tendências e níveis de sobrecompra / sobrevenda usando o indicador de tendência de onda, formando uma tendência efetiva após a estratégia. Em comparação com osciladores de curto prazo, a tendência de onda evita falsos sinais e fornece melhor estabilidade. Com métodos adequados de controle de risco, pode alcançar lucros constantes.

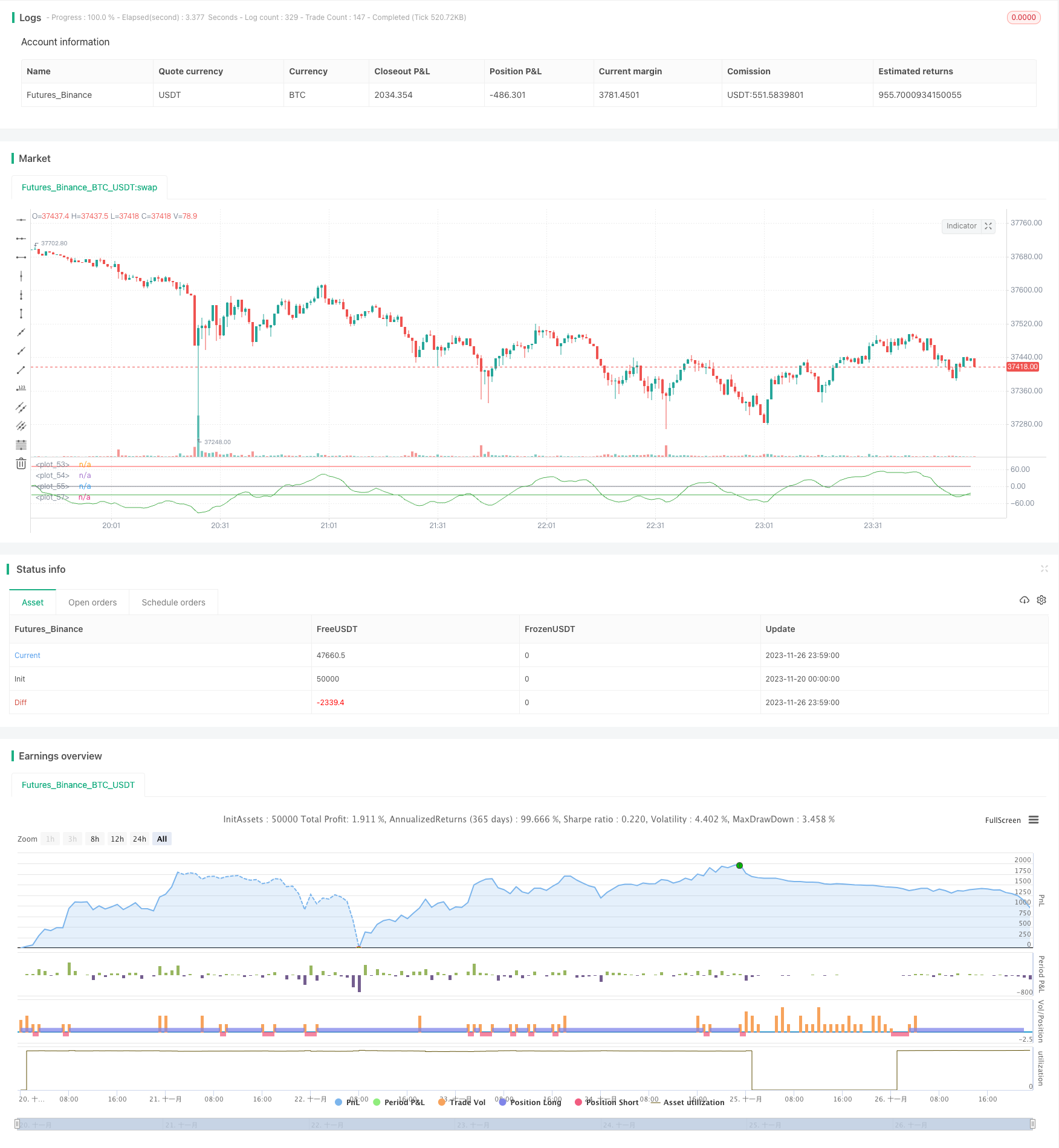

/*backtest

start: 2023-11-20 00:00:00

end: 2023-11-27 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@author SoftKill21

//@version=4

strategy(title="WaveTrend strat", shorttitle="WaveTrend strategy")

n1 = input(10, "Channel Length")

n2 = input(21, "Average Length")

Overbought = input(70, "Over Bought")

Oversold = input(-30, "Over Sold ")

// BACKTESTING RANGE

// From Date Inputs

fromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

fromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

fromYear = input(defval = 2001, title = "From Year", minval = 1970)

// To Date Inputs

toDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

toMonth = input(defval = 12, title = "To Month", minval = 1, maxval = 12)

toYear = input(defval = 2020, title = "To Year", minval = 1970)

// Calculate start/end date and time condition

DST = 1 //day light saving for usa

//--- Europe

London = iff(DST==0,"0000-0900","0100-1000")

//--- America

NewYork = iff(DST==0,"0400-1500","0500-1600")

//--- Pacific

Sydney = iff(DST==0,"1300-2200","1400-2300")

//--- Asia

Tokyo = iff(DST==0,"1500-2400","1600-0100")

//-- Time In Range

timeinrange(res, sess) => time(res, sess) != 0

london = timeinrange(timeframe.period, London)

newyork = timeinrange(timeframe.period, NewYork)

startDate = timestamp(fromYear, fromMonth, fromDay, 00, 00)

finishDate = timestamp(toYear, toMonth, toDay, 00, 00)

time_cond = true //and (london or newyork)

ap = hlc3

esa = ema(ap, n1)

d = ema(abs(ap - esa), n1)

ci = (ap - esa) / (0.015 * d)

tci = ema(ci, n2)

wt1 = tci

wt2 = sma(wt1,4)

plot(0, color=color.gray)

plot(Overbought, color=color.red)

plot(Oversold, color=color.green)

plot(wt1, color=color.green)

longButton = input(title="Long", type=input.bool, defval=true)

shortButton = input(title="Short", type=input.bool, defval=true)

if(longButton==true)

strategy.entry("long",1,when=crossover(wt1,Oversold) and time_cond)

strategy.close("long",when=crossunder(wt1, Overbought))

if(shortButton==true)

strategy.entry("short",0,when=crossunder(wt1, Overbought) and time_cond)

strategy.close("short",when=crossover(wt1,Oversold))

//strategy.close_all(when= not (london or newyork),comment="time")

if(dayofweek == dayofweek.friday)

strategy.close_all(when= timeinrange(timeframe.period, "1300-1400"), comment="friday")

- O valor da posição de entrada dupla é o valor médio da posição de entrada dupla.

- Estratégia de tendência cruzada da média móvel do RSI

- Estratégia dinâmica de apoio e resistência baseada em dados históricos

- A estratégia de rastreamento de Bollinger da Noro

- Estratégia de compra-venda inversa da EMA

- Estratégia de preço de fechamento da Harami

- Estratégia de negociação de impulso baseada na OMC e na WMA

- Estratégia de negociação multi-tempo da P-Signal

- Estratégia do Índice de Impulso das Mercadorias

- Estratégia de avanço da dupla tartaruga

- Ichimoku Kumo Twist estratégia de absorção de ouro

- Paragem gradual com estratégia de captação parcial de lucros

- A ETI e a estratégia de acompanhamento da tendência das médias móveis do CCI Hull

- Estratégia RSI de engenharia reversa

- Estratégia quantitativa dupla dos CCI

- Estratégia de ruptura da dupla EMA

- Estratégia MACD de vários prazos

- Estratégias de super-scalping baseadas nos canais RSI e ATR

- Estratégia de tendência de Donchian

- Estratégia de cruzamento de médias móveis multi-SMA